2017年物流行业成绩单:中通霸主地位难撼动,2018年行业如何破局?

本文来自微信公众号“物流一图”(ID:Apicture56),作者 夏夜晚风;36氪经授权发布。

一、市场走势

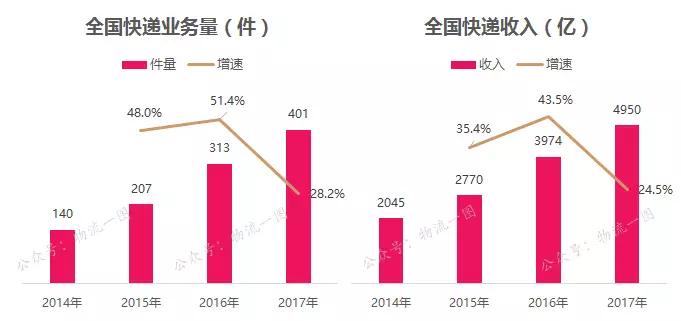

从邮政局公开的数据我们可以看出,2017年业务量约401亿件,相比2016年增长28.2%,收入4950亿,相比2016年增长24.5%,可见无论收入,还是业务量双双放缓,除了基数较大外,主要因电商行业增速的放缓和网购人数的饱和,快递业务量随之放缓也属正常,但未来几年仍将保持超过20%的速度高速增长,预计到2020年包裹数或突破700亿件,2022年前翻一番,市场空间仍然巨大。

→17年全国业务量401亿件,收入4950亿,业务量相比16年增长28.2%,收入增长24.5%。

数据来源:国家邮政局

→增速放缓主要因网购人数饱和和电商业增速放缓:

数据来源:wind,物流一图&兴业证券整理

那么在这样的背景下,三通一达、百世17年表现又如何?谁在领跑,谁又拖了后腿,下面物流一图将对三通一达及百世的业务量进行披露和对比,为大家揭秘加盟制企业过去一年的表现。

二、通达、百世成绩单

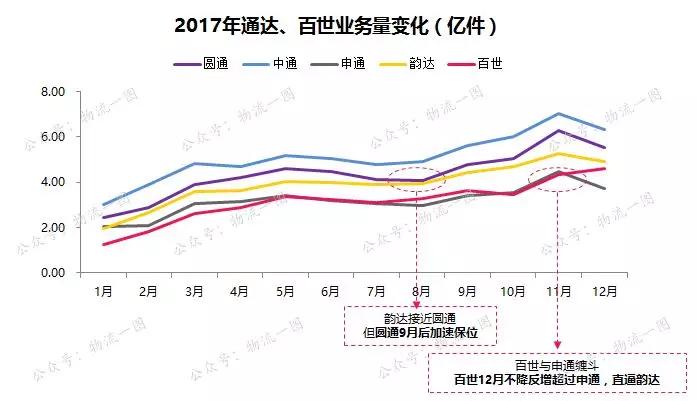

从2017年一整年的变化来看,三通一达基本按季节性进行同步增长,中通业务量表现稳健,一直处在头把交椅,而另外四家出现两两PK的局面,市场格局风起云涌:

①百世挑战申通:百世和申通17年各月业务量不相上下,但百世却在12月业务量不降反增,一跃超过申通,并直逼韵达,年末表现抢眼;

②韵达挑战圆通:韵达在7/8月业务量已与圆通相当,但9月旺季后圆通突然发力,与韵达拉开差距,保住了第二把交椅。

→2017年竞争异常激烈,韵达险超圆通、百世12月爆发:

数据来源:物流一图数据库

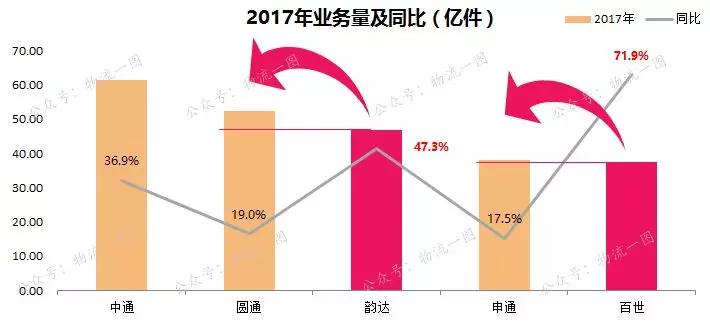

从2017年相比2016年业务量来看,排名仅3/4名发生调换(韵达超过申通),中通和圆通1/2名差距拉大,从2016年相差0.8亿件到17年相差接近10亿件,百世作为后起之秀增幅最大,17年总业务量已接近申通。

→申通或将被挤出4强,中通与圆通差距继续拉大:

数据来源:物流一图数据库

从增速来看,百世增速确实快,高达71.9%,韵达增速47.3%位居第二,中通也保持了36.9%的增速。按这样的增速来看,2018年市占率或将出现新的排名洗牌,韵达或将超过圆通坐上第二把交椅,百世或超过申通,进入四强。中通则以不低的增速继续领跑。

→百世和韵达增速较快,18年业务量或赶超前方对手,更上一层楼

数据来源:物流一图数据库

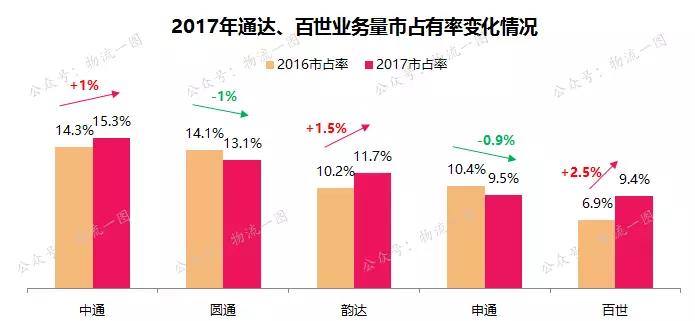

在2017年中通、韵达和百世高速增长背景下,市场占有率也同时发生着新的变化,中通、韵达和百世市占率持续上升,其中百世上升2.4%,韵达上升1.5%、中通上升1%,圆通和申通两家市占率分别萎缩1%和0.9%。

→中通、韵达和百世市占率提升,圆通和申通市占率萎缩:

数据来源:物流一图数据库

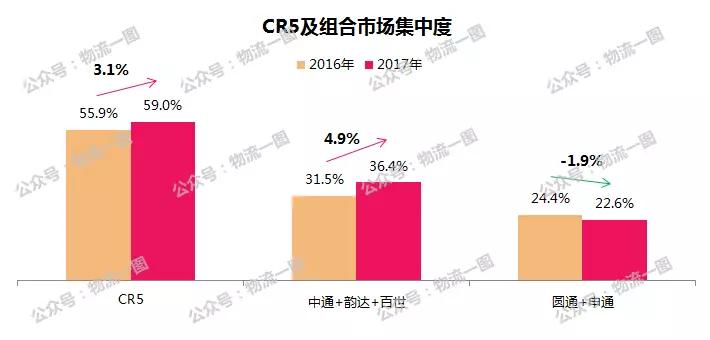

从数据中可以看出,中通、韵达和百世市场占有率提升之和为4.9%,大于圆通和申通市占率下降幅度1.9%,说明中通、韵达和百世侵蚀的市场不仅是圆通和申通两家(侵占1.9%),更是侵蚀二线快递的业务(3%),且二线侵占比例更大,可见二线快递生存状况更加堪忧。目前均被收购或寻求转型,例如天天被苏宁收购,优速转型3-30kg,快捷与申通成立快运公司,国通改logo资本换血,全峰被青旅收购后将在春节后改名。

这也充分反映市场趋势不可逆,二线快递将陆续转型或出局,马太效应明显(强者越强)。2017年CR5增长3.2%,市场集中度继续提升,并向中通、韵达和百世倾斜。物流一图认为,2018年在资本的推动下CR5将继续加速提升,另外,市占率向中通、韵达和百世倾斜可能也会更加显著。

→CR5将继续提升,市占率向中通、韵达和百世倾斜:

数据来源:物流一图数据库

那么2018年,各家快递企业又该如何提升自身业务量,从而保证自身市占率的稳定提升?物流一图认为,2018年“保利提质”、同城业务和大包裹市场将成为重点布局,下面物流一图将从这三方面入手,为大家进行解读。

三、2018年大方向

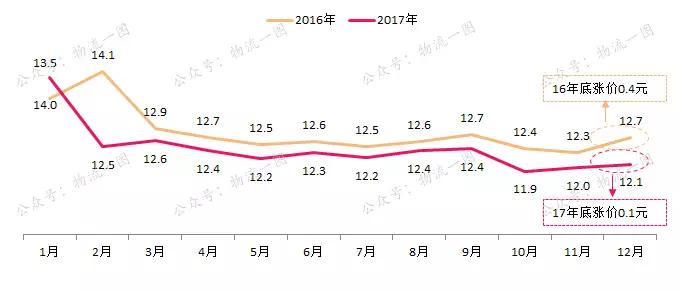

2017年单价出现企稳迹象,降幅持续走低,2017年平均单价12.34,相比16年降低2.8%,2018年降幅将继续收紧,甚至出现“0”降价、17年11月多家公司发布涨价通知,但从数据来看并没有明显的价格提升,甚至不如2016年年底。说明2017年底涨价并没有落实,或者被某公司拖了后腿。

→2017年平均单价12.34,降幅逐年放缓:

数据来源:国家邮政局

→2017年年底高峰期单价增长不如去年:

数据来源:国家邮政局

数据背后也反映出,未来快递价格将恢复理性,在公司上市的背景下(承诺利润3年),在未来2年公司会更加看重利润,也会对价格战持保守态度。

另外,消费者对派送质量越来越重视,从数据上看,质量的好坏和业务增长有强关联,而价格不能完全保证增长。这一点在申通和中通身上表现最为明显,申通单价较低,但较高的申诉率拖累其业务量及增速;相反,中通单价最高,但其较低的申诉率带来了最高的业务量和较高业务增速。因此,物流一图认为,2018年“保利提质”才是主旋律。

→业务量增速与申诉率相关性较大

数据来源:申诉率来自国家邮政;业务量同比来自物流一图数据库;平均单价来自中消协《快递服务体验式调查报告》。

02 “同城业务”

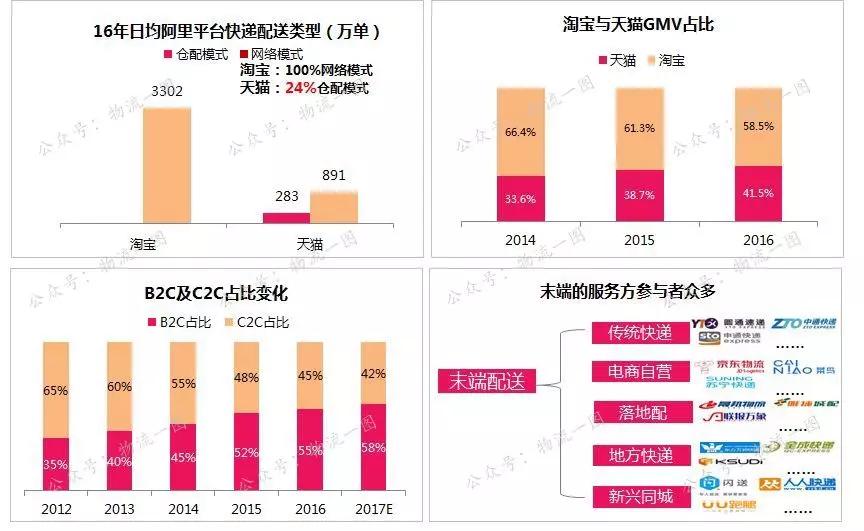

其次,随着B2C占比的提升,以及天猫GMV占比持续提升,仓配占比也随之提升,未来将有更多快递入仓提前备货,从异地件转化为同城件,落地配需求激增,因此同城落地配成为新的件量入口,但参与者众多,竞争激烈。

→天猫占比提升带动仓配占比提升,落地同城件成为新的件量入口:

数据来源:物流一图数据库

而且在新零售的趋势下,线下直配(店为仓)成为又一趋势,天猫和京东均在做此方面布局,如商业区布局生鲜店、社区布局便利店,加之优衣库、迪卡侬等品牌店线下提货、店变仓+线上引流下+店到家配送,促使仓到店、店到家配送需求增加,这也将促进落地配及同城配的高速增长。

→电商巨头布局线下业务,发展新零售:

→优衣库、迪卡侬等品牌店打出门店自提,线上线下同价的宣传:

当然,快递企业也在布局线下,否则线上平台依赖淘宝,连线下入口都被霸占,快递业务将被巨头完全掌控,这也是物流企业布局线下的主要原因之一,如百世店加、圆通妈妈驿站、顺丰优选,通过布局线下商流,可为物流提供新的业务来源机会,即“仓到店”“店到家”的物流配送业务。

→快递企业纷纷布局线下商流,为物流提供新的业务来源机会:

同时,随着快递公司服务网点的社区化渗透趋势,未来快递业务将成为一种随处可以买到的商品,也就是随时随地取寄快递将成为可能,消费者快递寄递需求将得到充分满足,如顺丰可提供购物场所物品寄到家的服务,极大的释放了B2C同城配送需求。

→快递服务网点末端渗透力度加大

除此之外,快递企业也可考虑与末端代收网点进行合作,除了解决高峰期代收和代派问题外,也可做为门店寄件的入口,满足消费者社区寄件需求,提升业务量。

→快递公司也可与末端代收网点合作,可打开社区寄递入口

03 “大包裹”

随着电商小件市场的饱和,快递企业纷纷布局快运业务,从而寻求新的业务量突破,尤其随着电商大件的渗透,电商大包裹不仅成为二线快递转型的入口,也成为一线快递公司新的业务增量入口,同时电商大件也是快运公司布局重点,想必18年电商大件战场将异常激烈。目前三通一达已全部上线快运业务,且均有大包裹公斤段产品,甚至申通快运直接定位0-70kg,可见三通一达对这片市场的看好。

→电商大件持续渗透,电商大包裹成为新战场:

数据来源:贝恩咨询;图片来源物流一图整理

目前来看,中通快运发展最为强势,2017年中旬对接1688物流网和淘宝,12月底又对接京东,仅仅发展不到1年半的时间,货量就已达到月均20万吨左右,与发展多年的天地华宇不分上下,发展速度不禁让人佩服。另外圆通、韵达和申通的快运布局也在稳步进行,其中韵达也已达到日均1000吨。

→中通快运发展迅速,目前月均约20万吨左右:

→圆通、韵达、申通快运业务有序进行,韵达已日均1000吨:

物流一图断定快递企业做快运,货源将长期停留在较低公斤段,且从中通快运相继对接淘宝和京东可以看出,快递企业快运业务主要还是来自电商大件,物流一图认为,这主要也出自以下方面原因:

①首先快递企业缺乏大件操作经验,承接大票可能会导致破损率较高;

②其次快递企业货源多为原快递网点及客户转化而来,而这部分客户多为电商客户;

③最后是因为电商大件公斤段较低,相比高公斤段零担业务利润没有那么薄,在承诺利润压力下,快递企业首先做电商大件也是对利润的追求。

总之,在2018年,快递企业之间的竞争将进入白热化阶段,市占率萎缩的圆通和申通是否能有新突破?市占率上升的中通、韵达和百世是否能继续保持?主要还是取决于战略方向是否正确。物流一图认为,2018年“保利提质”、同城业务和大包裹市场将成为重点布局。