【私募动向】私募基金散户化监管趋紧, 正规PE、VC躺枪?

私募基金100万元才能参与,但现在二三十万,甚至五万元就能投?监管层紧急喊话,有意整治私募行业,保护中小投资人。但正规运营的PE、VC,其筹资或受此波及。

据财新网报道,5月13日,银监会和证监会同一天出台措施,反对私募基金销售散户化。

5月13日,银监会印发《关于规范商业银行代理销售业务的通知》,规定银行不得代销无照金融机构发行的私募基金产品。与此同时,证监会新闻发言人邓舸称,私募基金行业存在公开或变相公开宣传、突破合格投资者标准、以私募为名进行非法集资等违法违规问题,近期将开展私募基金投资者权益保护教育专项活动。

谁能投资私募基金?

不是每个人都能参与私募基金投资的。这必须是合格投资者。

监管层要求的“合格投资者”,是指具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元且符合下列相关标准的单位和个人:净资产不低于1000万元的单位;个人金融资产不低于300万元或最近3年个人年均收入不低于50万元。

私募基金可分为私募证券投资和私募股权投资,前者主要投资二级市场的股票等金融产品。后者,主要进行股权投资。众多周知,股权投资,风险较高。业内人士指出,若合格投资者标准过低,容易将不具备风险识别能力和承担能力的公众投资者卷入其中,引发非法集资。

鑫鼎资本董事长张弛对36氪表示,监管部门已经明确投资门槛是100万元,按照正常的逻辑,是不会散户化的。

但社会上是如何规避私募100万元的投资门槛的?

这暗含多种方式。譬如,可以几个人凑足100万元,由一个人代持,参与投资;也可成立有限合伙企业或有限责任公司,代持很多人的资金,参与投资。

根据财新报道,在私募股权市场,一级份额分销、基金层层嵌套的现象十分普遍。一位PE人士说,“直投的产品门槛太高,基本都是2000万起,通过多层分销后门槛就降低到了100万甚至是20万。每嵌套一层就会收一次管理费,每年1‰到2%不等。”

此次,银监会和证监会纷纷加强对私募投资散户化的监管。根据银监会的通知,两类机构发行的产品将被禁止代销:第一类是无银监会、证监会或保监会“三会”发放牌照的机构,包括第三方理财机构、地方交易所等;第二类是属于“三会”监管但不持有许可证的金融机构。不过,政府债券、实物贵金属和银监会另有规定的除外。

相关牌照具体为银监会颁发的《金融许可证》、证监会颁发的《经营证券期货业务许可证》以及保监会颁发的《保险公司法人许可证》和《保险资产管理公司法人许可证》。

整治风下 , 正规PE、VC受波及?

有业内PE人士向36氪透露,过去一段时间,围绕新三板挂牌前后,私募股权基金向散户兜售原始股的情形较为严重。所谓原始股就是企业未挂牌前的股份。一般情况下公司挂牌后即出售原始股兑变现金,其利润往往是投资额的数倍。有部分企业,会承诺将募集来的资金和私募股权投资机构进行分成,受利益驱动,后者卯足了劲为企业融资,向散户兜售原始股;也有部分私募股权基金为招揽社会资金,通过订立股权委托协议的方式,向不合格的投资者兜售原始股。 前述这些募集的资金,既未在基金业协会备案,也没有到银行、证券公司等第三方机构进行托管,私募机构将资金直接打入了自己公司的账户。私下做这样的事情,若无人起诉,也就相安无事。但是按照此种方式投资的企业,在新三板或是无法挂牌的,因为里面有不合规的基因。

但更有些行骗者垫资成立私募,然后购买股民的联系方式,号称有原始股出售,向散户兜售,而后直接圈钱跑路。

除此以外,中概股私有化退市也需要大量资金,需要私募机构参与其中。在中概股回归的道路中,其中就不乏部分私募机构将中概股退市的融资额度通过层层分销,来募集资金。前述PE人士向36氪透露,曾有一家利润仅为1000万元的小型中概股公司,在私有化之际亟需资金支持,就以此种方式募集了数千万的资金。36氪作者就曾在部分微信群中看到,一些私募中介销售人士打出5万元就能参与中概股私有化的推广。张弛说:“在私募股权投资运作中,有一些投资机构打着中概股的名义,募到资金后,或圈钱跑路,或者就把这笔钱用到别处。”

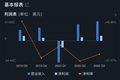

据悉,2015年5月至2016年4月底,基金业协会共收到投诉事项及线索814件,私募基金相关投诉765件,占比高达94%,其中私募证券占34%,私募股权占53%,创投占7%。私募股权投诉原因,主要涉及违规募集、延期兑付和非法集资行为,一旦发生问题,投资者往往血本无归。

张弛告诉36氪,但凡散户化的私募股权基金,均是未备案的。过去由于私募基金野蛮发展,监管持宽松态度,市面上出现散户化投资,无人严查。在去年下半年和今年年初情况较为严重,但现在经过严查后,这种情况已大幅减少,很少有机构敢顶风作案。

“自年初经到现在经过整治,如今,在VC、PE机构中募资散户化或仅是个案。”张弛告诉36氪。

如今,基金业协会对于私募基金的备案,要查看基金中的每一个出资人,若其中一个为法人,则要穿透查看,检查所有最底层的出资人是谁,出资金额是多少。“只要把好备案这一到关口,或能大幅遏止私募股权基金散户化投资。”

业内人士指出,应该全面看待私募基金的发展。如果社会舆论对于私募行业的问题刻意夸大,出现一边倒的声音,这或会对VC、PE在内的私募行业会带来一定冲击,或会给一些不明情况的出资人带来刻板印象--------私募基金的募资均是非法集资,会使得出资人更为谨慎,加大正规VC、PE机构的募资资金的难度,进而影响到企业的后续融资。