用数据化的方式解析投资条款之七:最坑爹的Drag-along

转载时间:2021.09.19(原文发布时间:2016.03.07)

258

阅读次数:258次

Drag-along(可译作拖售权或者强卖权),听中文译名,这个条款就足够霸气了。它往往出现在Term-sheet(框架协议)或者SPA(投资协议)的尾部,而且是在不太显著的位置。然而这绝对是一个最容易坑爹和最具杀伤力的条款,原因很简单,投资人一旦使用这个条款,即使在不控股且创始人不同意的情况下,就可以将整个公司卖给他人,甚至包括公司的竞争对手。这个条款的核心用意,就是在不需要全体股东同意某项决议的情况下,行权人可以实现公司的出售。(想想携程收购去哪儿的事情)

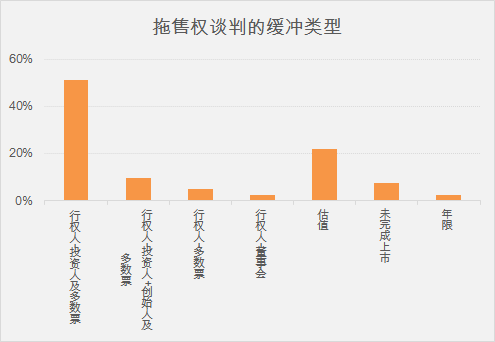

拖售权的一般表述为,“公司所有股东应签署领售权协议,约定如某某某同意出售公司,公司其他股东应同意该等出售。”这个条款的核心是“某某某”,即行权主体,一般的定义如下,从对创业者最不利到最有利的排序为:

- 投资人(或投资人的多数表决),在此种情况下,投资人可以在不用获得创业者许可的情况下直接将公司整体卖掉

- 含投资人的多数股东(类似于投资人获得了一票否决权)

- 多数股东

- 含创业者的多数股东(类似于创业者获得了一票否决权)

- 所有股东共同同意(少年别做梦了,基本不可能出现,而且即使出现,对公司来说也不一定是好事)

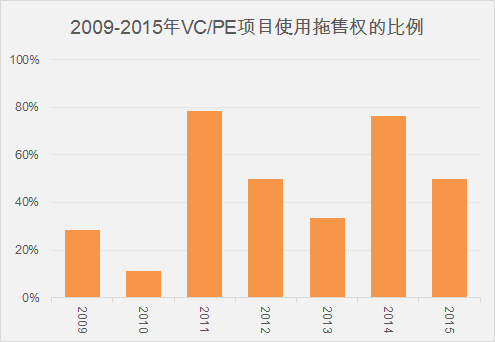

在各融资项目中,拖售权出现的比例为49%。从2009-2015年出现的比例如下图。

- 设置行权的门槛。要求卖掉公司的估值不能低于一定的门槛,例如不低于此次投资对公司估值的 x倍。

- 设置买家的黑名单。要求不能卖给竞争对手及相关利益主体,防止恶意收购。话说投资人都是经济利益动物,基于华尔街名言Every one has a price,面对竞争对手的绣球,往往最容易反水。

- 设置时间或者事件的门槛。比如在n年后才能行权,或者在n年后公司上市不成功才能行权等。

- 为创始人设置优先购买权。投资人要求出售股权,创始人可以在同等条件下优先购买股权。但是这个条款往往然并卵,没几个人创始人能这么有钱和投资人刚正面。

各类缓冲使用的比例情况如下图。

文章来源于我们的知乎专栏:数据冰山,同时欢迎关注我们的微信公众号:数据冰山

行业专家共同推荐的软件

新锐产品推荐

消息通知

咨询入驻

商务合作