如何搭上快手的致富列车?

快手要上市了,老铁们都上车了吗?

最新消息显示,快手团队已于上周五(1月18日)完成了分析师路演,并决定于1月25日启动机构招股,计划今年2月5日挂牌。报道称,快手目标估值达500亿美元(约3900亿港元),集资约50亿美元(约390亿港元)。

虽然公司估值暂未完全确定,但作为短视频行业的当红选手,坐拥3亿日活和7亿月活的快手已然成为了今年资本市场的当红炸子鸡。

投资者们都在摩拳擦掌的等着跳上快手的列车,好赚到2021年的第一桶金,为春节的饭桌加一道金灿灿的盈利大餐。

快手的致富密码?

作为短视频行业的王牌选手之一,快手为资本市场揭秘了短视频的商业致富密码。

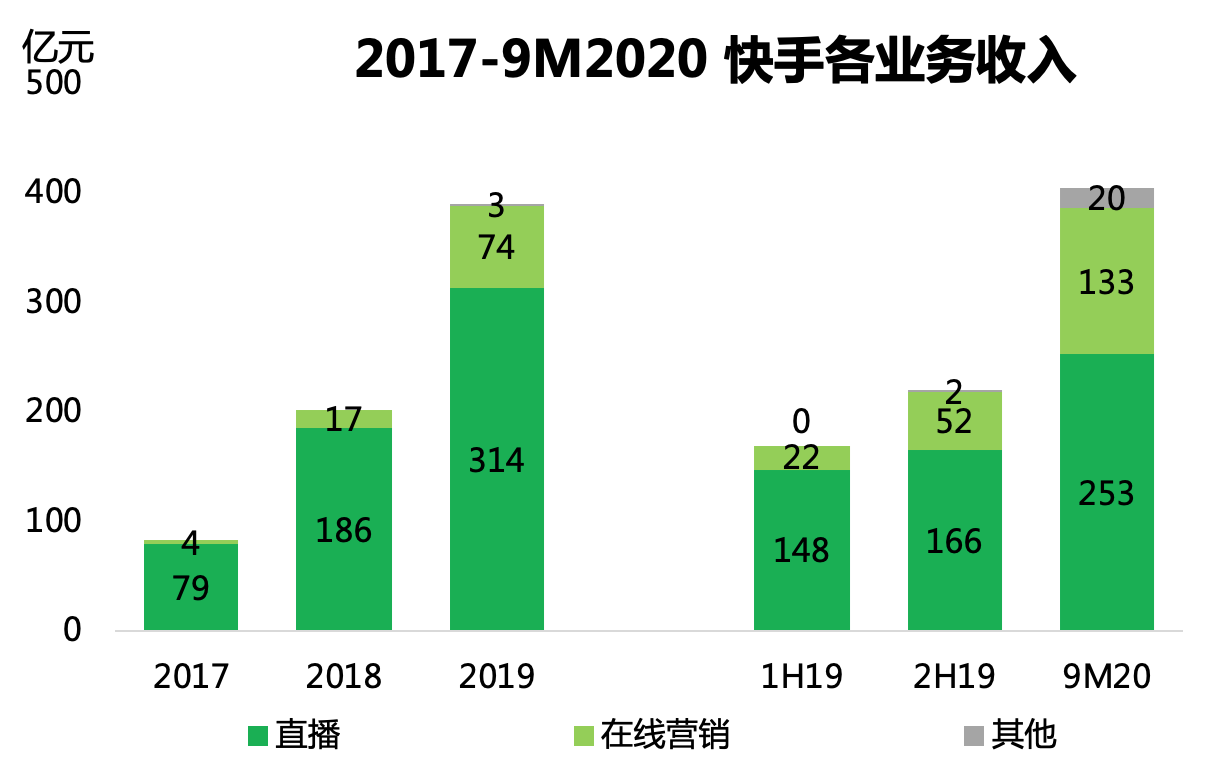

招股书披露的数据显示,2017年至2019年以及2020年前三季度,快手营收分别为83亿元、203亿元、391亿元及407亿元,总体来看,营收规模处于快速增长的阶段。拆分到具体业务,2020年前三季度直播收入253亿元,线上营销服务(广告)收入133亿元,包括电商、网络游戏、在线知识分享等在内的其他服务业务收入20亿元。

数据来源:快手招股书(截至2021年1月22日)

截至目前,直播仍然是快手最重要的变现方式,营收贡献率超过半数(62%,9M20),但其总体营收结构正在趋于多元化,广告和电商正在扮演着更为重要的角色,这两项业务在未来所能创造出来的潜力将为快手提供更为长久的动力。

就电商业务来看,随着李佳琦和薇娅的出圈,电商直播由火至爆,点燃了消费者对内容电商的热情。艾瑞咨询公布的估算数据显示,2020年我国直播电商市场规模达到1.2万亿,同比增长接近200%。

快手电商业务最早于2018年10月正式推出,2019年5月推出快手小店,完善电商基础设施。根据快手披露的数据,截至2020年9月,快手电商DAU已经超过1亿,商业化变现率(Take Rate)约为0.99%,低于主流电商平台,这意味着,随着电商业务走向成熟,变现率的提升将为快手创造更多的营收增长空间。

而从广告业务来看,移动端的普及让信息流广告逐步蚕食PC广告的市场份额,而在信息流广告之中,视频流又正在逐步获取更加优势的竞争地位。究其背后的主要原因在于,广告营收的关键影响因素取决于广告库存、单价、广告加载率,而广告库存则与DAU、用户使用时长息息相关。

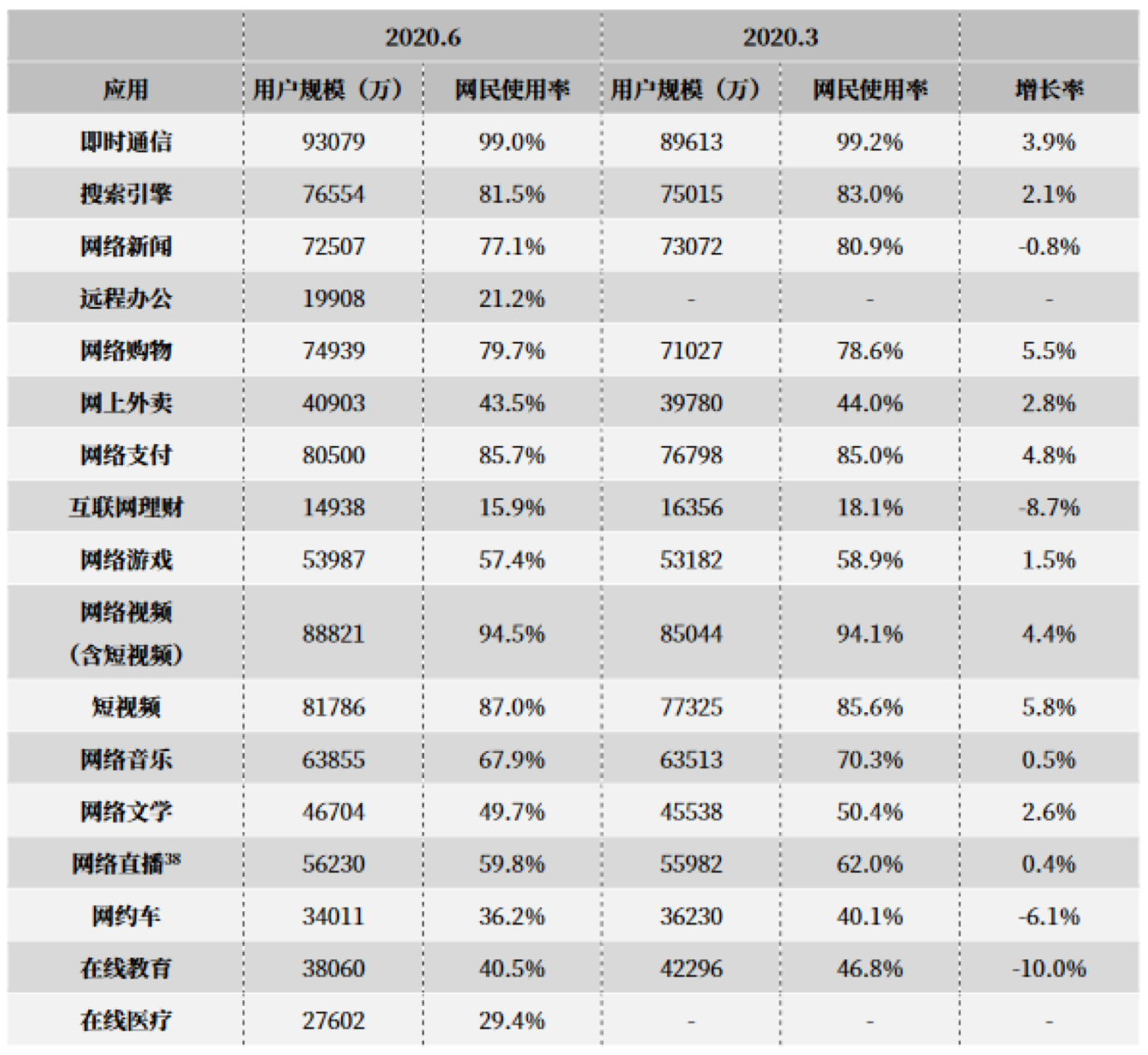

用户规模来看,短视频已经成为继即时通讯之后的第二大行业。根据中国互联网络信息中心(CNNIC)发布的第46次《中国互联网络发展状况统计报告》,2020年6月末短视频行业用户规模达到8.2亿,仅次于即时通信的9.3亿。

2020.3-2020.6 网民各类互联网应用用户规模和使用率

图片来源:第46次《中国互联网络发展状况统计报告》(截至2020年9月)

以用户时长来看,根据《2020中国网络视听发展研究报告》,短视频的用户使用时长在今年增长明显。2020上半年,短视频人均单日使用时长为110分钟,已经超过了手机最基础的即时通讯功能,成为日常休闲的重要组成部分。

作为短视频行业的佼佼者,快手的用户运营数据当然也备受瞩目。据聆讯后资料集显示,截至2020年9月30日,快手的中国应用程序及小程序的平均日活跃用户为3.05亿,平均月活跃用户为7.69亿,日活跃用户在快手应用的日均使用时长超过86分钟、日均访问快手应用超过10次,用户数据可以说是快手广告变现的库存宝藏。

由此可见,无论是电商业务还是广告业务,潜力成为了快手上市的代名词。上市之后,快手的财富密码还有广阔的待挖掘空间。

中概股回港热潮,内地投资者的良机

对于热衷互联网行业的投资者,快手显然是一个不可错过的标的,想要在快手上市的时候捞上一桶金,打新就成了必然的选择。

对于没有进行过港美股交易的投资人,找到合规、靠谱的互联网券商开启港美股交易,当然就成了搭上快手致富列车的第一步。

然而,与投资A股快速入金的背景不同,对于初次购买港美股的投资人来说,开户之后还需要足够的时间进行换汇,开户到入金的时间较长对那些急于打新的用户来说是一大障碍。针对这一问题,华盛这样深谙港美股投资门槛的新兴券商,也在快手招股前推出了“0本金”的打新活动。

事实上,快手只是近期赴港上市中一个比较典型的代表,这背后是互联网和中概股上市潮的到来。Choice数据统计,截至2020年12月31日,2020年共有34家中概股企业在美股市场上市(不包括SPAC、OTC上市),在2019年的32家的基础上进一步提升。而受限于外汇额度和投资便捷性等重要因素,内地的投资者们不得不被动错过这一波中国互联网科技公司的爆发红利。

2020年,随着网易、京东等重磅中概股成功赴港二次上市,中概股再次掀起回港潮。目前在香港第二上市的中概股共有10家,其中在刚刚过去的2020年上市了9家。按照港股二次上市“市值不低于400亿港元,或市值不少于100亿港元最近一年收益至少10亿港元”的条件,符合这一标准在美上市的中概股接近30家。

近期,恒指一改往日低迷,开始走强,对于投资者来说,在香港股市趋牛的行情下,中概股回港潮的到来可谓是天赐良机。在这样的背景下,通过“打新”体验投资港、美股的交易规则,显然是一个不错的开始。

新经济浪潮下,中小企业如何搭上IPO快车

值得注意的是,与投资人需要可靠的券商投资港美股一样,对于想要融资的企业来说,无论是首次赴港美IPO还是二次上市,也都离不开可靠的券商开展发行工作。

这些企业对投行的要求,除了专业的投融资方案外,还需要其具备强大的公开发售能力。而在这方面,华盛也被证明是一个优秀的合作伙伴。仅在2020年第四季度,华盛担任全球协调人、独家配售代理、独家安排人等重要角色,参与到的一级市场的总融资规模达29亿美元,还参与了鑫苑物业(1895.HK) 、祥生控股 (2599.HK)、佳源服务(1153.HK)等中资地产商及其物管业务在港IPO。截至2020年11月,华盛连接机构投资人300多家,组织交易性路演达200多场。

Bloomberg彭博数据终端显示,截至2020年7月22日,华盛证券/Valuable Capital以账簿管理人JBR(Joint Book Runner)完成了共计4个中概股在美股上市项目。2020年下半年,这个数据还在持续在增长。

作为一家新兴券商,华盛一直致力于寻求两条腿走路,即To C(港美股交易平台)与 To B(科技金融服务)。其中,To C 体现为投资人打造更加开放且富有活力的交流社区、更便捷的投资工具(华盛通APP)、更直观的用户体验。而在To B方面,华盛更专注于新经济企业,致力于为更多的新经济企业提供IPO全周期金融服务。

需要注意的是,与快手这种大型融资项目相比,中小型企业体量更小、关注度相对较低,在赴港美上市的过程中会遇到更多的困难。

而针对中小型新经济企业融资难、上市难的情况,华盛积极为其提供定制化IPO服务。华盛具有证券交易、期货合约交易、就证券提供意见、就期货合约提供意见、提供资产管理的持牌资质,可以在企业上市准备、上市审批、路演簿记和上市后阶段为企业提供咨询、路演、承销、配售、ESOP解决方案(一站式股权激励解决方案)等全周期金融服务。

目前,华盛证券在国际IPO市场已经帮助趣活、优克联、荔枝fm、慧择保险等共超过20个新经济企业成功上市。

此外,华盛的B端业务不仅表现在为新经济公司提供全面的投行业务,还表现在ESOP解决方案这些更加全面的金融服务,例如,此前华盛曾参与国内某知名计算机视觉全息云服务公司的一起ESOP项目,该公司面临是的主要问题是规模较小,且创始人均以业务为导向,公司也并未进行任何员工持股激励相关系统化梳理。针对该公司的特殊情况,华盛提供了具有系统性的行权结构、合规的财税安排等相应的解决方案。让该公司在2个月内快速完成了机制的优化以及早期激励的分发。像这些中小型经济企业的金融服务项目体量虽小,但华盛都有在全面布局,稳扎稳打。

2021年1月18日,华盛首次入围毕马威《2020中国领先金融科技企业50》, 这意味着华盛通过金融科技和技术推动的新的金融服务模式已经得到了初步验证,将来也有望成为中国金融科技产业的中坚力量。

总体来看,新经济企业的不断涌现和崛起正在成为新趋势,华盛作为投资人和中小企业之间的桥梁,一方面可以帮助消费者抓住新经济崛起的浪潮,另一方面也在积极帮助更多的优秀企业获得投资人的垂青。

对投资人来说,作为今年开篇的当红炸子鸡,搭上快手的致富列车当然至关重要,但更要的是借力新经济的爆发实现财富的长久增值。