基金造星运动:欲戴王冠,必承其重

编者按:本文来自微信公众号“远川投资评论”(ID:caituandzd),作者:张婕妤,编辑:储松竹,出品:远川资管报道部,36氪经授权发布。

潮水的方向变了。

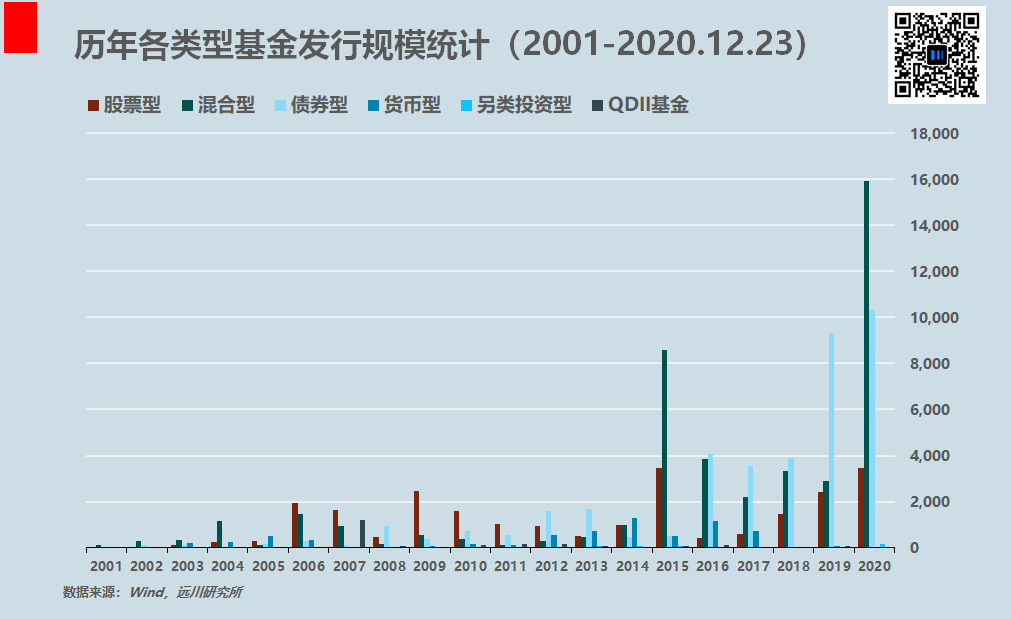

无论对于明年的展望是乐观还是谨慎,有一点已经在资管行业里形成了共识,那就是以股票为代表的权益类资产,将在下一个十年里扮演着难以忽视的关键角色。

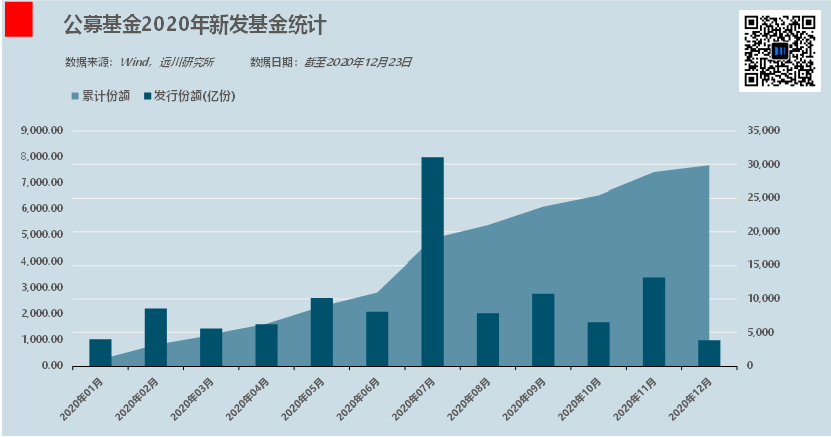

临近年末,今年破3万亿的公募基金发行体量,堪称中国基金行业前无古人的记录。

洪流中的基金公司,不仅迎来了业绩的大年,过去停滞了近十年的权益基金规模也迎来罕见的巨大增量。岁末年初,证监会一纸“促进居民储蓄向投资转化,大力发展权益类公募基金”的发文,更是再度点燃了行业中人的热情。

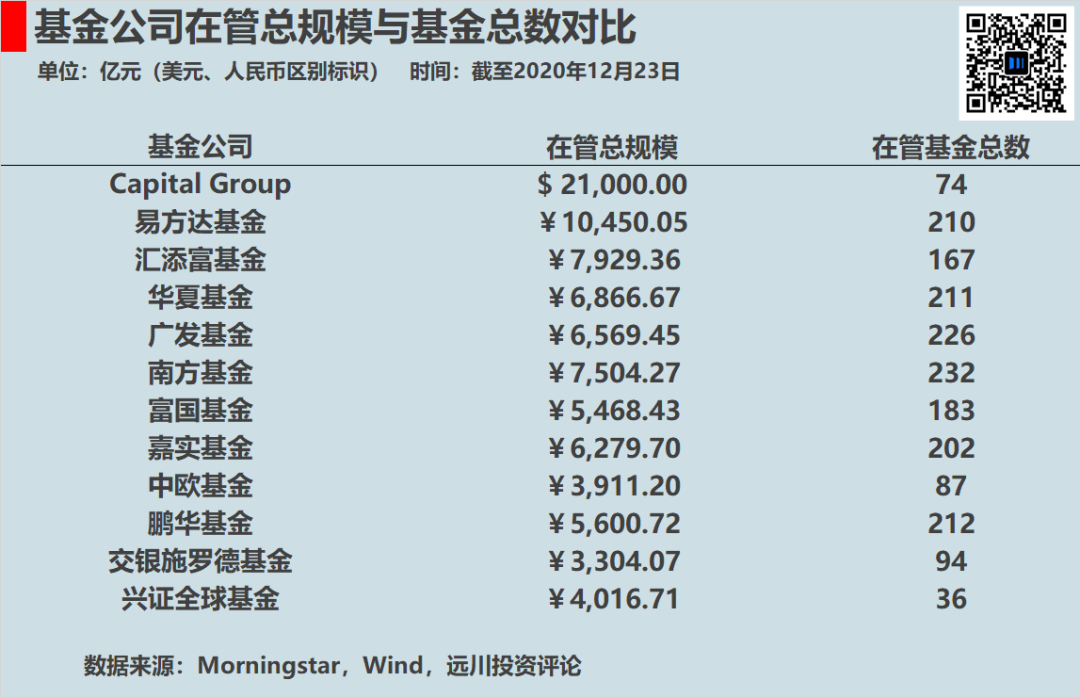

但增长也是结构性的,基金行业的集中度在头部效应中显著提升。全行业143家公募基金公司,管理6万亿权益基金,其中权益规模排名前20的基金公司一共占据了整个行业超过7成的体量。光是易方达一家的权益体量就足以和50名开外所有基金公司的权益规模总和相抗衡。

但迎面而来的问题也是,如此浪潮之下,公募基金业应该以怎样的方式来管理这些汹涌的资金?

01 规模与业绩

如今,流量的逻辑似乎正在加速渗透基金行业。

在数以万亿计增量资金的涌入下,基金经理的影响力和号召力正在被无限放大。前有冠军加冕后的超大单人管理规模,后有不断上了微博热搜的破圈力度,基金经理们被聚焦在镁光灯之下,虽有些不适应,但毕竟赶上了潮水奔涌的方向。

造星运动看似是流量不讲武德,但背后却是关于这个行业的一个古老法则——“选基金就是选基金经理”。

这个道理也很简单,投资毕竟是一个极其考验人类性格和认知水平的工种。且不说主动投资里有多少定量研究和主观判断相结合的艺术,哪怕是纯量化的程序性交易,做出模型来的也是人。对于基民来说,基金经理的道德品质决定了收益的下限,基金经理的能力水平决定了收益的上限,绕来绕去绕不开的,就是基金经理这个人。

但问题在于,当我们以这种古老的方式再去思考当下的基金投资时,明星基金经理的规模已经成为了许多基民绕不开的心结。今年笔者也发现越来越多的人向我们提出的问题已经不是,“哪个基金经理好”,而是“好的基金经理规模都很大了,买不下手,怎么办”。

尤其是在这种历史性的增量面前,所有的过往都显得有些渺小。

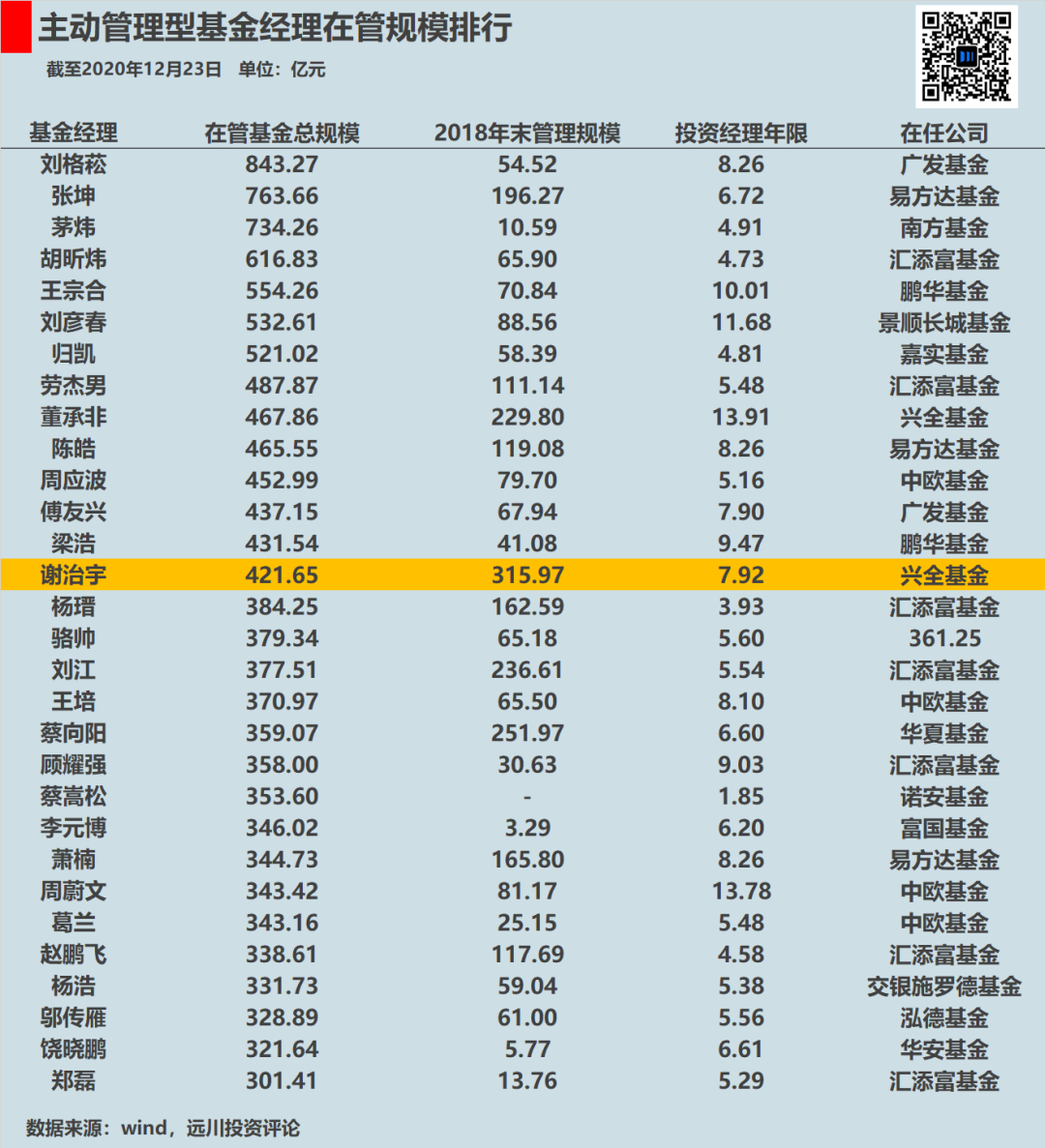

当年300亿兴全合宜让人们大呼吃不消的时候,恐怕很少有人会意识到,一切只是一个开始。如今,管理规模在300亿以上的基金经理已经达到了30位,但如果回溯两年的时间,只有谢治宇一人有过如此大公募基金管理规模的经验。不少人50亿以上资金的管理经验都还不足两年。

从投资年限上看,10年以上的老将也不过4人。

纵然也要用发展的眼光来看这个行业,毕竟以前百亿基金的爆款魔咒也被今年的市场打破了。

但无尽的发展,总是遵循相似的脉络。

镁光灯之下的明星基金经理如何承受规模之重,这不应该只是基金经理一个人在思考的问题,也是留给基金公司和整个行业的大问题。

早出发50年的美国共同基金之路,也许就是他山之石。

02 他山之石

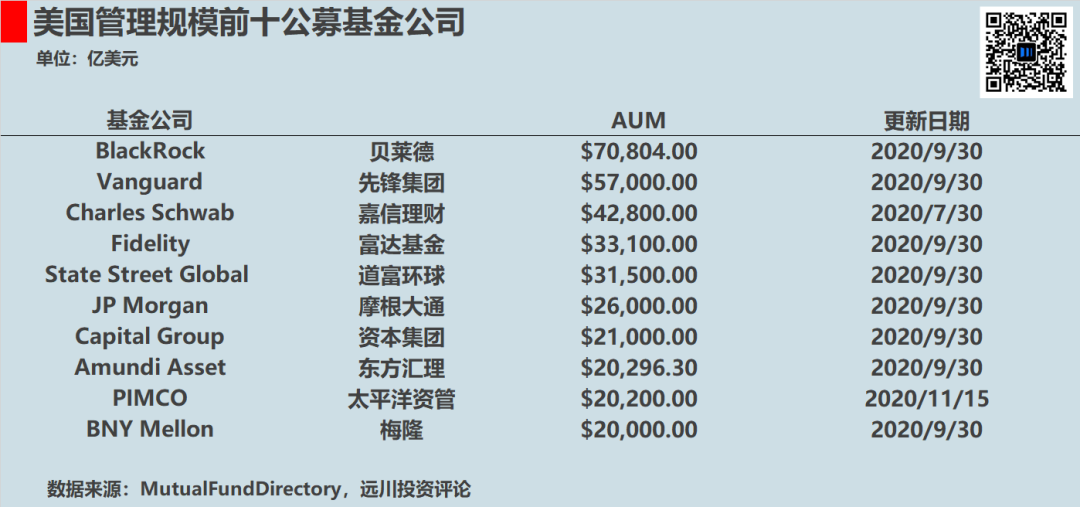

1945年时,美国公募基金行业刚刚起步没多久,产品数量不到10只,管理规模只有8.82亿美元。74年后的2019年,整个行业的体量已经上升到了21.29万亿美元,行业的年化复合增长率为14.6%,同期美国名义GDP的年化增速只有6.3%。

在行业本身迅猛发展的同时,头部效应带来的集中度提升,更是让美国基金行业孕育出了一些世界级的资管巨头。7万亿美元资管规模的全球最大资管公司贝莱德(BlackRock)、诞生了全球首个单只基金规模超过万亿美元的先锋集团(注:VanguardTotal Stock Market IndexFund截至2020年11月30日的资产规模达1.04万亿美元)、互联网券商转型财富管理公司最成功的案例嘉信理财,占据了榜单TOP3,也支撑起行业的半壁江山。

虽然很多公司的名字闪耀在全球资管行业里,但大部分人却都极力避免打造一位光芒四射的明星基金经理。贝莱德创始人拉里·芬克曾说,“自公司创立起,我就尽一切努力,避免明星基金经理文化在公司生根发芽”。

富达基金是个例外。以主动投资著称的富达基金在很大程度上依靠着这种明星基金经理的叙事,在其发展的过往历史中也倾向于让明星基金经理管理更大的规模,最出名的莫过于彼得·林奇,此前还有一位华人基金经理蔡志勇也一度拥有不少粉丝。

造星运动,让富达在90年代时一度成为美国市场上管理规模最大的公募基金公司,随后却被主打指数化投资的先锋和贝莱德所超越。尽管,它仍然是最大的主动投资基金公司,明星基金经理的文化却也给它带来了掣肘。

富达基金经理任期普遍较短的问题十分突出。晨星曾做过一份150家美国基金公司的报告,报告显示富达基金经理的平均任期仅为5.7年,排名124/150;员工留存率85%(也就是说,每年都有15%的员工离开富达),排名136/150。正因为在管理和文化上暴露出的问题,这家主动投资中管理规模最大的基金公司,在晨星的这份报告中整体综合排名仅位于第36位。

如果细看晨星这份报告就会发现,它对基金公司的管理文化有着鲜明的偏好,越是弱化个人英雄的基金公司,越有可能获得更高的评价。这背后也是美国基金业对“选基金就是选基金经理”这种法则的迭代——“选基金是选基金公司的组织与文化”。

与富达形成鲜明对比的是榜上的另一家主动投资型的基金公司——资本集团。在同样的一份报告中,资本集团的基金经理们平均任期长达12.9年,排名21/150;基金经理留存率95%,排名39/150。尽管规模比富达少了1000亿美元,但资本集团的综合排名远超富达,在所有150家基金公司中名列第3。

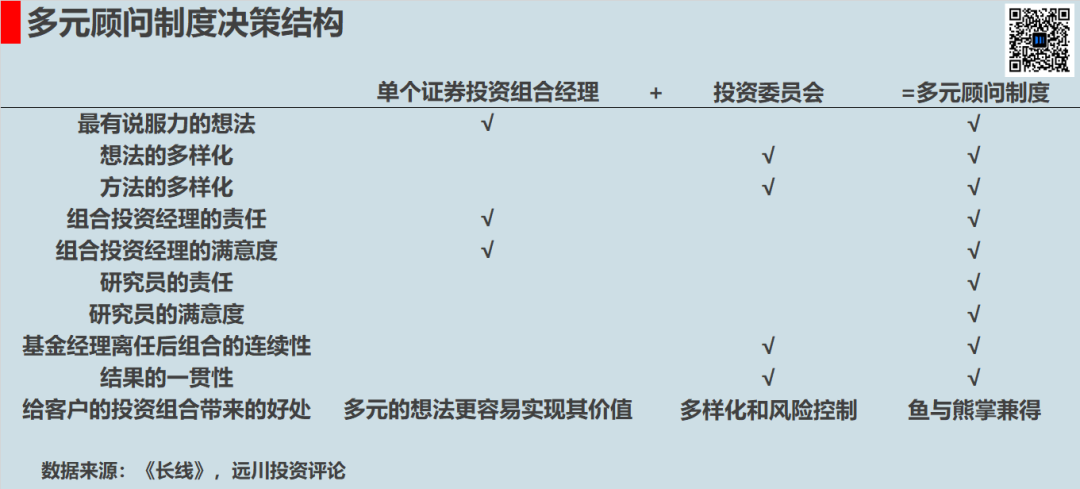

在对资本集团的评价中,晨星写道,“多元顾问制度是资本集团成功的关键所在。”

查尔斯·埃利斯是先锋基金的主管,极度推崇被动的指数基金投资。但出人意料的是,他却写了一本《长线:资本集团的成功之道》,盛赞做主动投资的资本集团和它的多元顾问制度。他甚至说,“也许只有资本集团自己能完全利用这种创新制度。”

03 资本集团的长胜之道

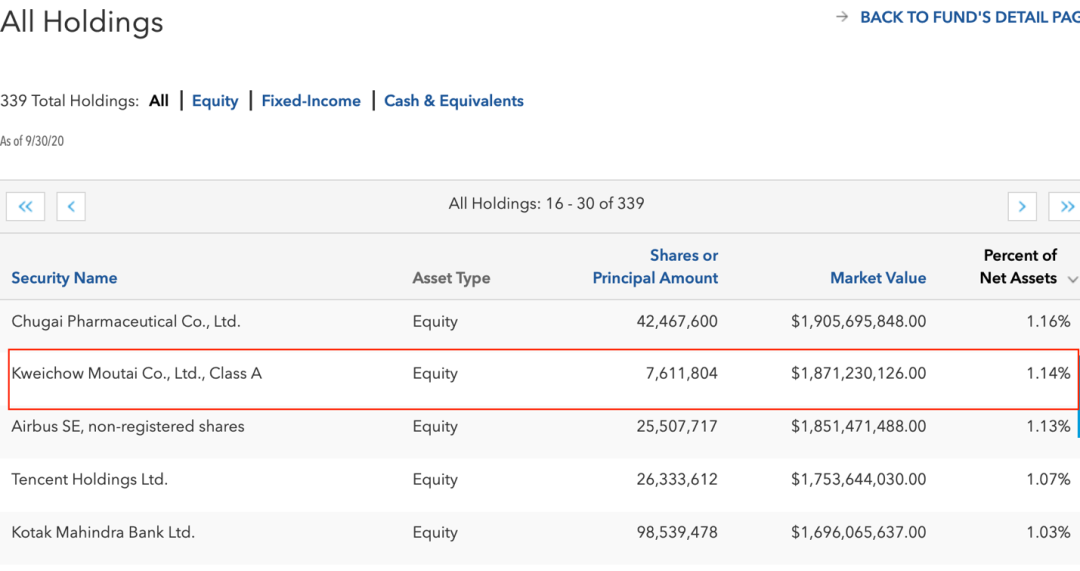

和贝莱德一样,资本集团也一直极力避免明星基金经理文化的萌发,向来非常低调,低调到很多人甚至不知道它旗下的一只基金持有了761万股茅台,是全球持有茅台市值最多的单只基金。

为了解决资产规模的问题,资本集团开创了多元顾问制度这种革命性的创新制度:对于大规模的公募基金,资本集团将其分成6个甚至更多的部分,交给若干个基金经理,每人直接对自己部分的投资负责,直接薪酬待遇挂钩。

通过这个制度,资本集团不仅避免了明星基金经理的诞生,也有效地缓解了基金规模膨胀的难题。

再说得粗浅一点,就相当于易方达把张坤、萧楠、陈皓、张清华等旗下一众基金经理拉在一起同时管理同一只大基金的不同仓位,而不是选择给每个明星基金经理都单独多发几只新基金。

乍一听,多元顾问制度就是这个行业里最常见不过的分仓,似乎也没什么了不起。

但要知道:第一,多元顾问制度的运作方法制定得很细并且花费了高额费用,用于运作多元顾问制度的软件花费了1亿多美金;第二,在其他机构想要尝试的早期,很多投资经理经常会重犯“明星基金经理”的毛病,而让这种尝试无法继续;第三,如果只是简单地让几个基金经理配对工作,他们之间的投资风格差异太大,交流又太少,就会造成管理的混乱。

最难的地方就在于,能够让基金经理这一批最聪明的人,抹去个人英雄的色彩,心甘情愿成为基金组合和基金持有人利益的“打工人”。如果说,追求规模是基金公司的天然属性之一,那么对个人名利的追求也是塑造了基金经理职业归属的重要部分。

所以,在回答“多元顾问制度为什么能够帮助资本集团走向成功”的时候,需要换一种思路。

多元顾问制度只是资本集团公司文化和组织架构的一个结果,而非导致它走到今天的原因。重要的不是多元顾问制度是什么,而是为什么多元顾问制度能够在资本集团中被长久地继承下来。

这也可以在资本集团平行的组织架构中略窥一二:

所有人都是公司里的“知识工人”,不利于员工有效且平等工作的所有头衔标记、办公区域的小大划分全部被取消,能体现身份的大楼角落的独立办公室不作为高管的个人办公室,而是公司的交易室或会议室;

进行非常全面而严谨的招聘面试,重点考察面试者的诚信、职业道德、幽默感和事业等个人品质,并在两天时间为每个候选人安排15-20次合伙人面试,以便从不同的角度考察候选人是否有融入资本集团并做出成功投资的潜质,他们认为每一个员工都将在公司里工作很长时间,因此在开始的时候多花时间做出正确的决定总是一种对面试双方来说都有回报的投资。

公司不鼓励员工接受媒体采访,合伙人也不希望自己的名字出现在报纸上。这种避免个人出名的做法,让想成为明星的人在资本集团没有用武之地,他们要么就不会选择资本集团,要么加入了也很快就会离开;

多元顾问制度之外,在公司的管理上也采用广泛的协商制度,资本集团内部有250多位重要的决策者,有数以百计的人执行经营管理,公司甚至根本没有代表着组织架构的树状图;

多元顾问制度既给了投资经理充分的决策自由,但又要求进行充分的信息共享,这种分享精神也成为考核投资经理的一个重要维度。当投资经理之间的沟通和分享让整个大基金组合产生更好业绩的时候,公司就会奖励这个基金里的所有投资经理。

最重要的是,资本集团是一家完全私有化的公司,可以在成立20多年之后才实现首次盈利,也可以推行着眼于长期的制度改革和组织建设,而不需要为了短期的利润来取悦股东或大众。充分的股权激励,让资本集团的员工通常身兼三重身份,基金的持有人、公司的员工和资本集团的股东。

04 写在最后

当然,我们也并非认为资本集团的选择就应该照本宣科地成为国内基金公司的道路。毕竟,两国的市场特点和投资实践,还存在着诸多差异。

只是,在当下这个时间点,规模已经成为了我们无法回避也不应该回避的问题。如果把客户的长期利益放在首位,那么着眼于长期的团队打造和制度建设,对绝大多数地基尚未稳固的基金公司来说,已然是当务之急。

而对于投资者来说,就像如果买股票,你的持股周期如果只有三个月,企业短期的经营表现就很重要;如果是三年,行业是不是在风口上就很重要;如果是十年,重点就要看管理者、组织架构和企业文化一样,如果你要挑选长期持有的基金,那就应该看到任何投资机构中真正持久的元素是其制度体系和价值观,而不是某一位明星。

所以,尽管规模这个问题,永远没有办法一劳永逸地被完美解决掉,但我们总有一些余地,去选择一些更宽阔、更长久的道路。

中国基金行业今年花团锦簇,热闹之下的各家基金公司在组织、管理、股权、价值观上的些许差别,最后都会以巨大的业绩差异和社会评价投射到市场上。

一个月前,笔者约到星石投资的董事长江晖对这个问题做过一些探讨。

作为一代明星公募基金经理,年轻时他就曾对资本集团有过深入的研究,对资本集团的组织形式极度认可。享受过明星光环的江晖,在下海创办星石投资之初,就坚定地要把资本集团的模式根植于星石的基因当中。从那时起,他就用师徒制的方式培养起多位基金经理,形成一个多基金经理制的组织架构。

他说,多元顾问制的核心并不能被简单粗暴地理解成MOM,而是所有人在一套同样的价值取向和话语体系里再去发挥各自所长。

然而,这并不是一件速成的事情,需要勇气,也需要耐心。哪怕是对于这位资本市场的资深前辈来说,他也很坦诚,“星石花了十三年的时间,我才终于可以说,我们已经在这个模式上运转起来了。”

私募尚且如此,公募的道阻且长更无需赘言。

过往,国内的基金公司很多都绕不开委托代理的问题——委托人(基金持有人)和受托人(基金管理者)的目标不一致。基金公司的股东渴望的是规模和利润,持有人希望的是基金能给自己赚钱,站在中间的实际管理者很难在这样两个看上去就很矛盾的目标中做出最好的平衡和取舍(往往很多时候会牺牲投资者,迎合公司股东),着眼长期做制度建设就只能是一个知易行难的口号。

不过,我们也发现,如今越来越多的基金公司开始进行股权激励,正在把员工变成公司的股东;监管也在放开对个人系基金公司的牌照发放,这都给放眼长期的制度改革和组织建设埋下了一颗良好的种子。

资本集团在成立的前二十年,还是一个从没实现盈利的小公司。而当我们展望水温急剧变化的中国基金行业时,也不要忘了,其实我们也才刚刚走过了这个行业的前二十年。

憧憬也好,担忧也罢,我们都应该相信,一切变化都在发生的路上。

参考资料:

[1].长线:资本集团的成功之道,查尔斯·埃利斯,2016年

[2].Morningstar Fund Family 150,2018年

[3].The Mutual Fund Industry Sixty Years Later: For Better Or Worse,John C.Bogle,2005

风险提示:市场有风险,投资需谨慎。文中观点不对市场走势构成任何保证,历史业绩不保证未来表现。提及行业不构成任何推介,境外市场及个股情况仅供参考。