毛利率逼近特斯拉,理想汽车凭什么?

美股市场已经成为新造车公司和特斯拉的另一个竞技场。随着小鹏汽车和理想汽车发布IPO之后首份财报,这场较量也真正开始。

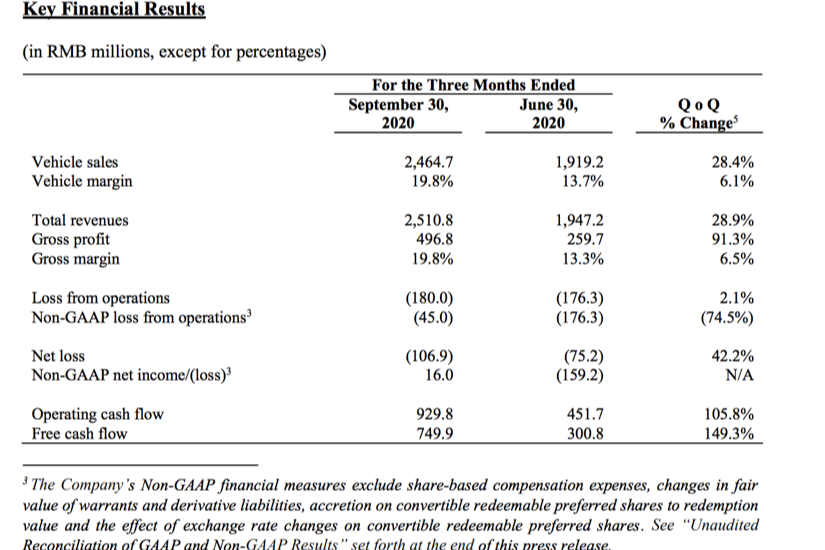

实力依然悬殊,但理想汽车高效率的运营策略,让国内的新造车公司没有被完全碾压。11月13日,理想汽车发布第三季度财报,公司共交付8660辆理想ONE,环比增长31.1%,贡献汽车销售收入 24.6亿元,也为理想汽车创造了19.8%的毛利率。

19.8%的毛利率几乎已经是汽车行业的平均水平,即便是身披科技光环、享受高品牌溢价的特斯拉,汽车业务毛利率也只维持在25%左右。而理想汽车单季交付尚不足一万台, 不及特斯拉的单月交付数据。再对比同行成绩,蔚来常年负毛利经营 ,到今年第二季度即开启交付近两年后才实现转正,收获9.7%的整车毛利率 ,而小鹏汽车Q3也刚实现4.6%的毛利转正。

就像在新造车行业还都是负毛利经营时,理想汽车在第一季度已经录得8%的毛利率一样,这家公司利润结构的成熟度看起来几乎不像是一家新创车企。这在竞争日趋白热化的智能汽车行业,显然是企业能够稳健运营的基石。

毛利率逼近特斯拉 ,理想汽车的路线优势

素有“抠厂”之称的理想汽车,对成本和费用的强力控制,自然是财务数据亮眼的关键,但技术方案背后的BOM结构才是财务模型的基础。特斯拉为了获取更高的毛利空间,必须压榨动力电池供应商松下的利润,甚至不惜与后者的关系闹僵。蔚来今年二季度能实现毛利转正,最大的原因不是季度交付从去年四季度的7000多辆增加到1万多,核心正是动力电池模组的采购价被宁德时代让利,从1块多每瓦时,降低至8毛多。

如果不具备特斯拉在供应链上强大的议价能力,纯电动汽车的利润获取将是一场和动力电池供应商之间长久的拉锯战。10%的毛利率做到不难,但如果不对配置进行调整或者国产替代,走到20%的难度,无疑会成倍增加。

理想汽车第三季度核心财务数据,财报截图

要知道,20%的毛利率也只是走到行业平均水平,新造车公司几乎清一色选择了直营渠道和自主研发的智能化技术策略,也就是说,在很长时间内,新造车公司都是用传统汽车制造业的利润结构来支撑科技企业的投入力度。这是一个并不性感的事实,如果没有今年疫情带来的资本热潮,新造车公司面临的会是一场更严酷的考验。

李想显然看到了这一点,他选择的增程技术方案,既满足用户的产品需求 ,也能兼顾商业效率。这从销量上已经被直接验证,理想汽车从去年12月开始交付,到今年第三季度,10个月时间,已经实现季度交付接近9000台,这是蔚来汽车用一年半时间才做到的成绩。而采用增程技术方案的理想汽车,在原有积累的订单和交付开启后新获取用户订单的切换中,几乎未看到明显的销量断层。在财报电话会上,理想汽车总裁沈亚楠自信表示,“即使在牌照政策对我们最为严格的城市——北京,理想ONE销量也非常好。9月、10月,理想ONE在非限牌城市的销量占比均在60%以上。”这也正是增程式的优势所在,它并不像纯电动汽车那样对绿牌政策有较强依赖,而是可以获得更多的燃油车用户订单。

而在成本结构上,理想汽车的电动力部分,只需要40度电量,是纯电动汽车的一半,在增程器部分,理想ONE则可以借助传统汽车的成熟供应链。这也是理想汽车在今年Q1就做到毛利率8%,Q2实现13%的原因。在第三季度,毛利率则直接提升至19.8%,理想汽车表示,“该增长主要由于一些特定零部件采购价格的下降(包含特定供应商的一次性返款)以及因产量增加带来的单车制造成本下降。”要知道,理想汽车的单季交付仅为8660辆,如果提升单季1.5万辆时(单月5000辆),毛利率显然还有更可观的提升空间。

选择主流的纯电动技术,站上资本风口并不难,但设计出一条兼顾产品体验和商业效率的方案,同样需要智慧。理想汽车的增程技术方案,已经提供了一条更具参考价值的创业路线,这从天际汽车第二款车型、李一男的创业项目,甚至东风岚图、吉利、长城等传统大厂都在规划相应的技术,可见一斑。

当然,理想汽车并未放弃纯电动路线,但前提仍然是产品体验。在第三季度业绩电话会中,理想汽车CEO李想表示,增程式技术在大型 SUV、MPV 上的应用具有 5-10年的优势,而等到400kW快充技术,则会推出纯电动车型,400kW快充需要三个关键技术的支撑:800V 以上的电压平台、 500Ah 超级快充的国家标准和 4C充电倍率以上的电池。在未来5-10年的发展当中,早早进入安全区的财务模型,显然会让理想汽车的扩张和投入都更为游刃有余。

季度交付不到9000台已经盈利,靠的是运营效率

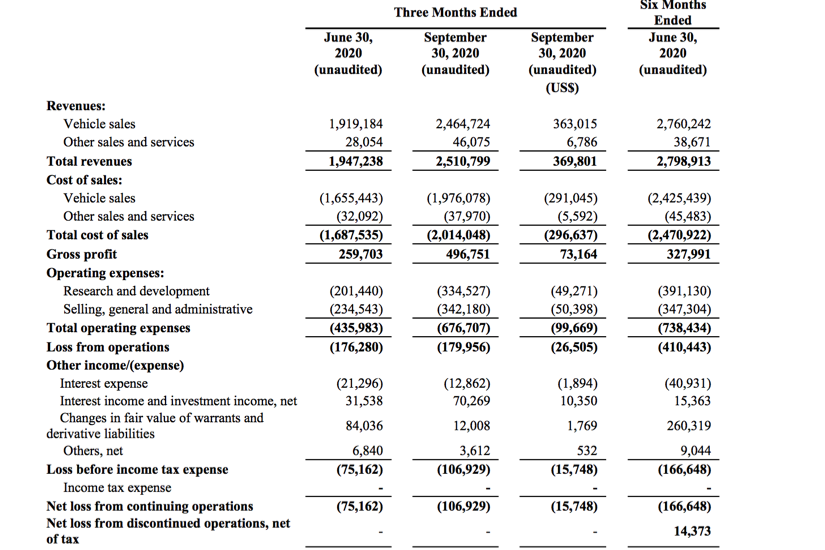

理想汽车Q3的财报中,除了一份逼近特斯拉毛利率,同样值得关注的是非GAAP会计准则下的盈利。两者的区别在哪里?IPO之后,公司赋予员工的股权激励,都会被GAAP会计准则视为薪酬费用,计算在运营费用里。如果除去这部分股权激励的费用,理想汽车在第三季度已经盈利。

理想汽车财报显示,2020年第三季度净亏损为1.069亿元人民币(1,570万美元),较2020年第二季度净亏损的7,520万元人民币,而在非美国通用会计准则下,2020年第三季度净利润为1600万元人民币(240万美元)。从亏损到盈利的转换,就是因为有一笔1.3亿元左右的股权激励费用。股权激励费用对于小鹏汽车Q3的影响同样关键,如果计入股权激励费用,小鹏汽车第三季度的运营费用接近20亿元,甚至远超员工数7000多人的蔚来。

理想汽车的经营利润表,财报截图

净利润对公司最大的影响是,为理想汽车创造了9.298亿元的经营现金流和7.499亿元的自由现金流。在实现毛利转正之前,新造车公司普遍面临的是负毛利和负现金流的双失血状态,而在获得正毛利之后,获得正向现金流则意味着造血闭环的完成。

蔚来在Q2表示通过拉长供应商货款周期,已经将经营现金流转正,但并未公布具体数据。也因此,理想汽车是目前新造车三强中,唯一在财务报表中公布现金流量表的企业。

这里的一个背景是,理想汽车早期的研发布局在智能化方面,更多借助Mobileye和易航智能的能力,这为其节省了大量研发支持,同时,理想汽车采用了一个车型、一个配置的集中研发策略,这些都让其单季研发费用保持在较低水平,几乎只占到蔚来和小鹏的一半。而从Q3数据来看,这一投入已经在明显增加,非美国通用会计准则下,理想汽车Q3研发费用为2.788亿元人民币,较Q2的2.014亿元,环比增长38.4%。

但是在销售和行政费用上,理想汽车的运营效率则被完整体现。Q3理想汽车的销售和行政费用只用了3.4亿元,同样几乎是蔚来和小鹏的一半,甚至三分之一。但销量却与小鹏汽车相当,而与蔚来汽车的1.22万辆相比,距离也不遥远。要知道,在线下门店上,理想汽车到10月31日全国门店数量仅为41个,而蔚来已经开设超过180个销售店面。与遍地插旗式的渠道策略相比,理想汽车显然更注重扩张效率。

19.8%的高毛利,结合高效率的运营策略,构成了理想汽车快速获得正向经营现金流的基础。

189.2亿元的现金储备,直面扩张之战

汽车行业与消费电子行业的一个关键不同之处是,周期够长,容错空间并不紧迫。蔚来高举高打,快速抢占行业头部声量,但小鹏汽车聚焦技术投入,也在今年收获研发成果。而李斌显然感受到品牌空心化的危机,在今年亲自带队研发业务。

这在理想汽车身上同样已经体现,在基本盘扎稳之后,理想汽车手握189.2亿元的现金储备和单季近10亿元的正向经营现金流,势必要迎来大规模的扩张和投入。

9月15日,理想汽车任命前伟世通首席架构师王凯担任公司CTO,全面负责智能汽车相关先进技术的研发工作,包括电子电气架构、智能座舱、自动驾驶、平台化开发和Li OS实时操作系统等。

“在研发方面,我们将继续加大投入,利用技术为用户创造价值,最大限度提高用户体验。”李想表示。王凯在此前接受采访时也明确表示,理想汽车将自研自动驾驶软件算法,自动驾驶团队也会从60人扩张到200人。同时,范皓宇负责的座舱团队,也将推出全语音交互系统,研发资源和人员投入,显然也会增加。

这一点,李想也明确表示,随着平台、自动驾驶的研发推进、团队规模的扩大,研发投入会成倍数增长,甚至“从2022年以后每年将会投放一款新车”。据理想汽车官方信息,2022年理想推出的是一款全尺寸SUV车型,搭载全新架构,包括“可拓展Scalable”的硬件配置和不断升级的软件服务, 以及具备升级实现Level 4自动驾驶能力的硬件。

而在2020到2021年之间,也有明确的资源投入和成果落地规划,例如,在2021年,会对现有理想ONE升级软件,实现视觉融合泊车功能。

除了技术研发投入,面对行业的撒网式渠道策略,理想汽车的门店扩张也不会落下。在财报电话会中,理想汽车也明确今年门店扩张至50-60家的目标不会改变。而与蔚来和小鹏直营结合加盟的架构不同,理想汽车坚持销售门店全部直营。

据理想汽车总裁沈亚楠的说法,即便是将直营的零售店数量扩大到50至60家,也有信心“保持每家店的销售效率”。

量产交付之战已经告一段落,新造车即将迎来技术和市场之战。今年的资本热潮也及时送来了粮草和弹药,不管刚刚上市的理想、小鹏汽车,还是早已上市的蔚来汽车,都已经趁势融资,储备了接近200亿元的现金。

在未来的市场格局下,一方面是特斯拉制定出明年生产55万台的激进目标,另一方面是传统车企,如宝马、大众甚至比亚迪、广汽等传统车企在智能汽车领域全面发力,新造车公司的投入和扩张是一个不容回避的选择。而在这其中,考验的核心能力就是扩张质量。

成倍增加的研发和渠道市场费用,可能导致理想汽车失去已经获得的非GAAP盈利,但基于正向现金流的扩张,一定会成为理想汽车的战略基础。这也是其核心竞争力所在。试想,如果一边是滚雪球式的高质量扩张,另一边是失血式扩张,企业的整体实力势必会随着时间积累,此消彼长。