2019 一级市场股权激励洞察报告

编者按:本文转载自微信公众号“易参(ID:YC-Inssent)”,36氪经授权发布。

目前,公司的核心竞争力在很大程度上取决于创新力,而创新力的主要来源正是人才,对于创业公司尤其如此。作为招人、留人、筛选人的有效方式,股权激励有助于保证核心团队的稳定性,优质的股权管理系统更是能大大降低管理成本。

在一级市场,股权激励已经成为新经济公司的常用工具,基于激励规模更大、行权问题更多的特点,新经济公司对 B 端管理系统、C 端产品以及客服能力的要求更高。在二级市场,推出股权激励计划,也会对资本市场传递正面的信号,作为长期激励的典型模式之一,股权激励可以有效地把管理层和核心团队与公司利益进行捆绑。

2019年,本着“用股权凝聚人的价值“这一目标,易参通过数据分析、走访调研及海量案头工作等多途径整合研究,形成了这份《 2019 一级市场股权激励洞察报告 》。

本报告着重分析了一级市场股权激励计划的特点 ,从激励对象、激励工具、工具组合、激励时间、期权池来源、期权池预留比例、激励人数、持股方式、持股平台类型、定价基础、归属条件十个角度,为创业公司检视以往的、筹划未来的股权激励计划提供近期的趋势参考, 帮助公司用好股权激励这一工具,绑定和激励核心人才。

数据来源:144家非上市公司,136家上市公司(31家美股公司,105家港股公司),共280份样本。对于已上市的公司,着重分析其在上市前实施的股权激励计划。

注:之所以选择美股和港股的上市公司,主要是考虑到美股和港股的政策限制较小,公司实施股权激励有更大的自主设计空间,分析其跨上市的激励计划仍有参考价值。

以下是报告的核心发现:

调研样本概况

1. 行业分布:企服行业股权激励普及率最高,教育培训行业特征明显

2. 轮次分布:初创公司是激励需求主体,中后期公司合规性需求更强

核心调研发现

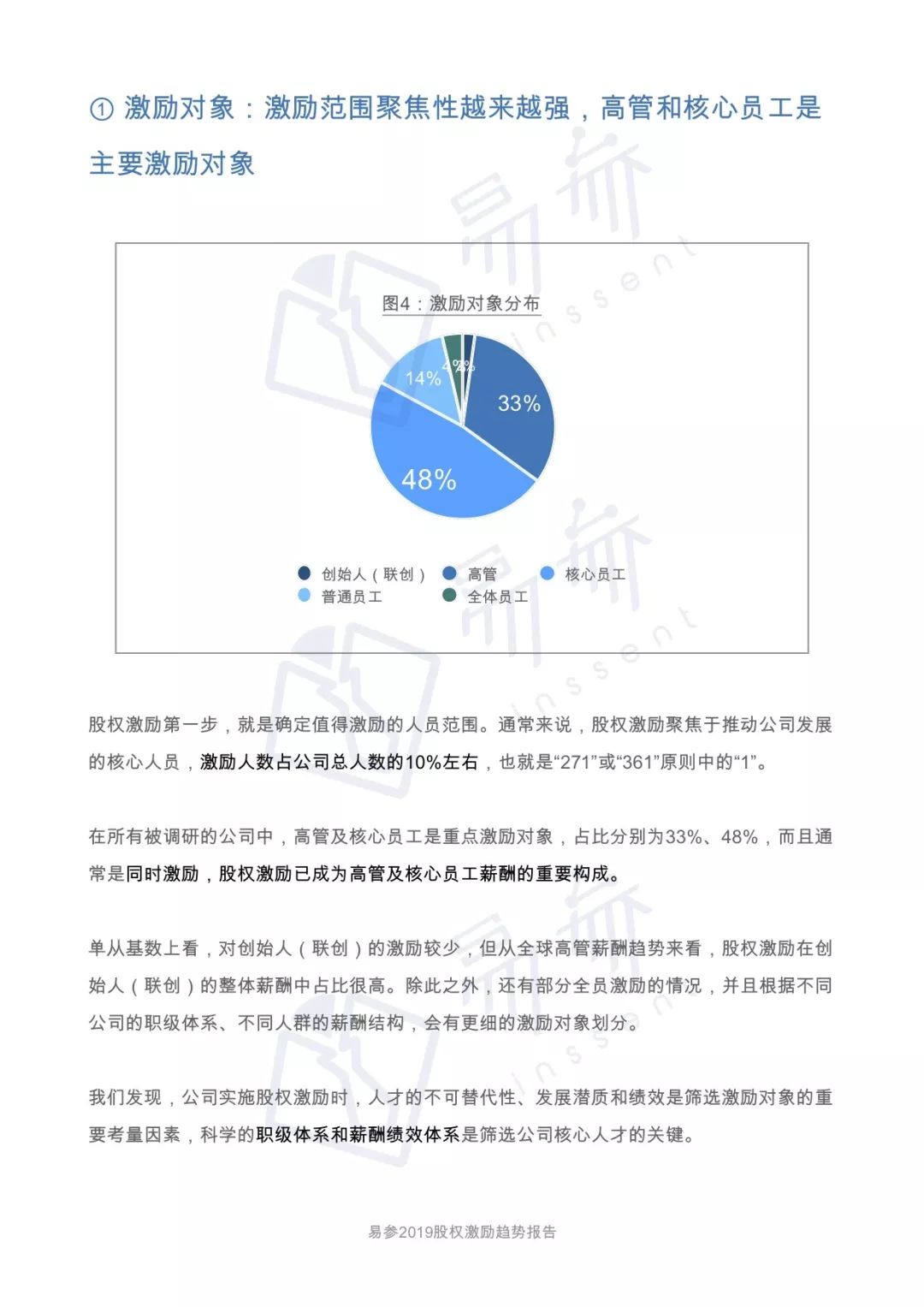

1. 激励对象:激励范围聚焦性越来越强,高管和核心员工是主要激励对象

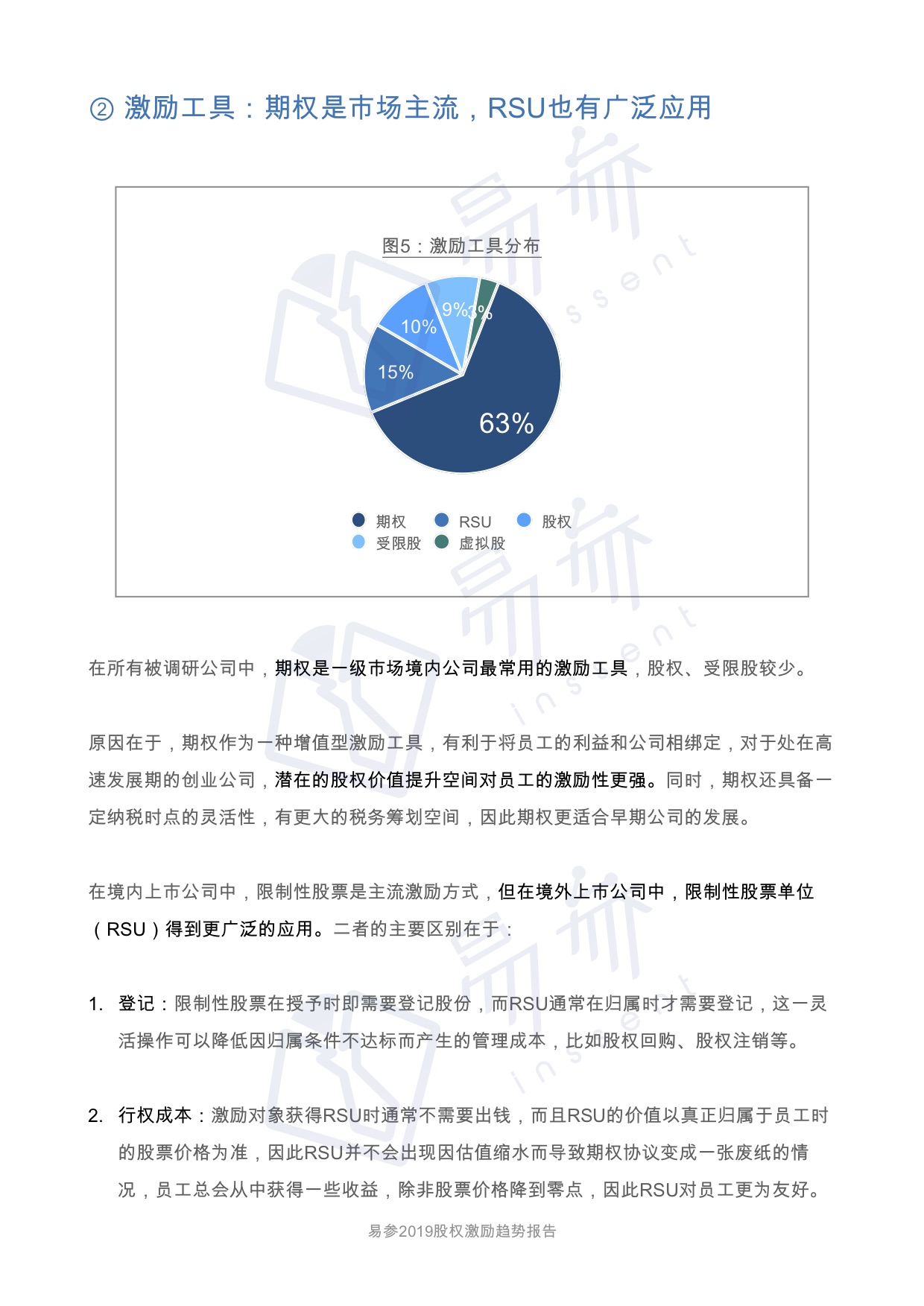

2. 激励工具:期权是市场主流,RSU也有广泛应用

3. 工具组合:大多数公司采用单一激励工具,组合式激励的占比不断提升

4. 激励时间:股权激励早期化,财务成本是重要考虑

5. 期权池来源:大部分由大股东转让,少部分需要增发

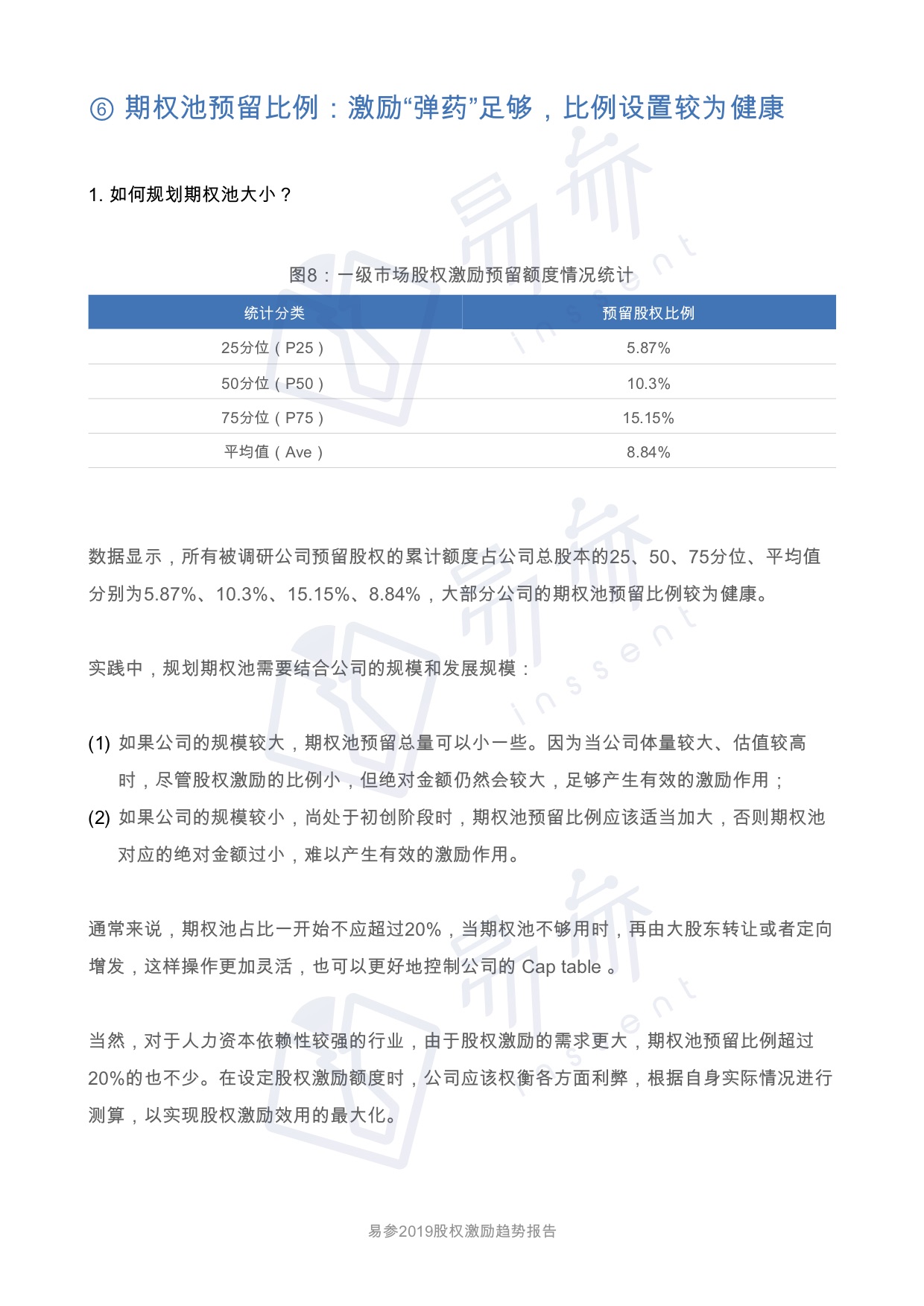

6. 期权池预留比例:激励“弹药”足够,比例设置较为健康

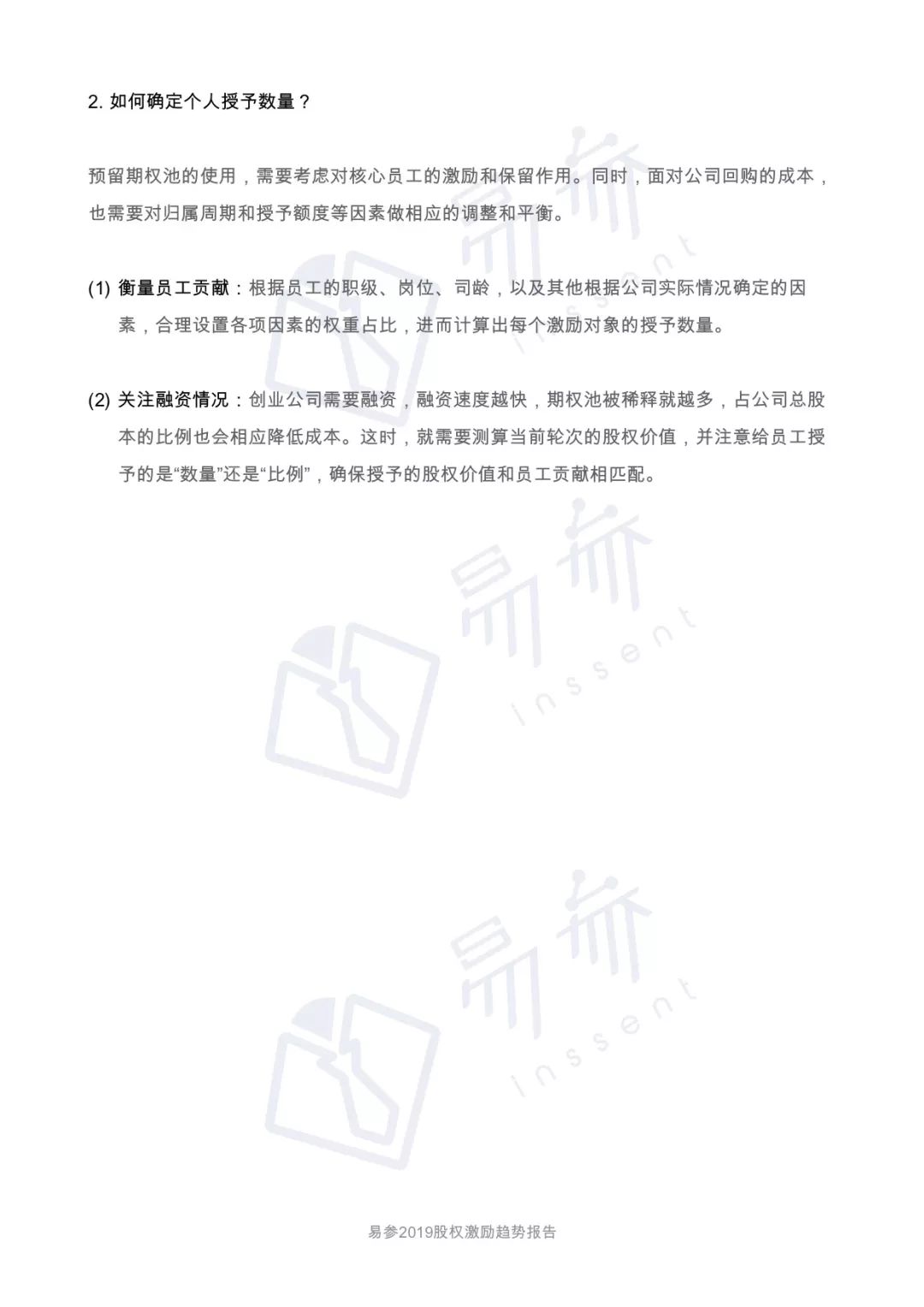

7. 激励人数:占比分布较为平均,适用场景和需求多种多样

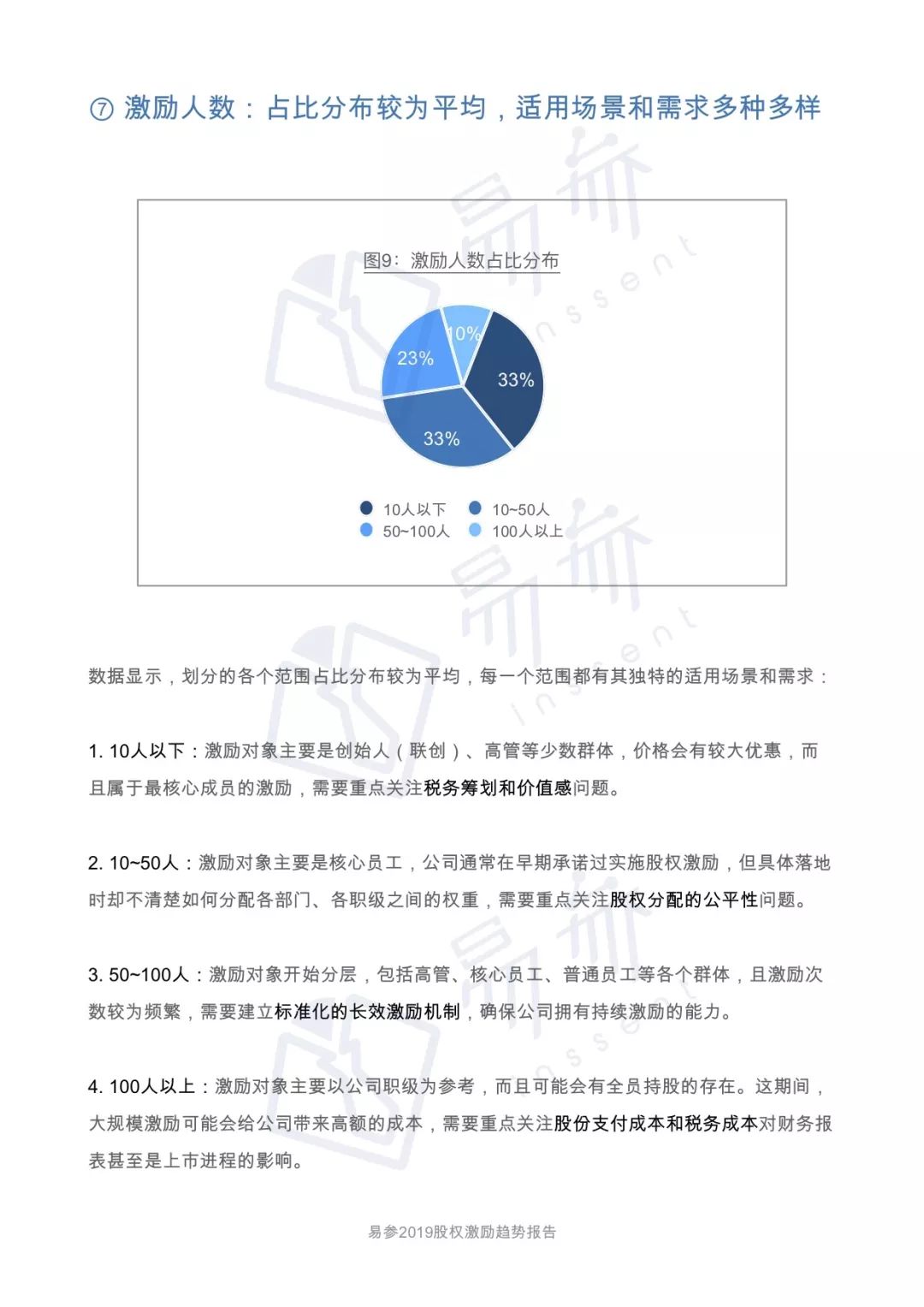

8. 持股方式:持股平台是市场主流,有限合伙模式最受欢迎

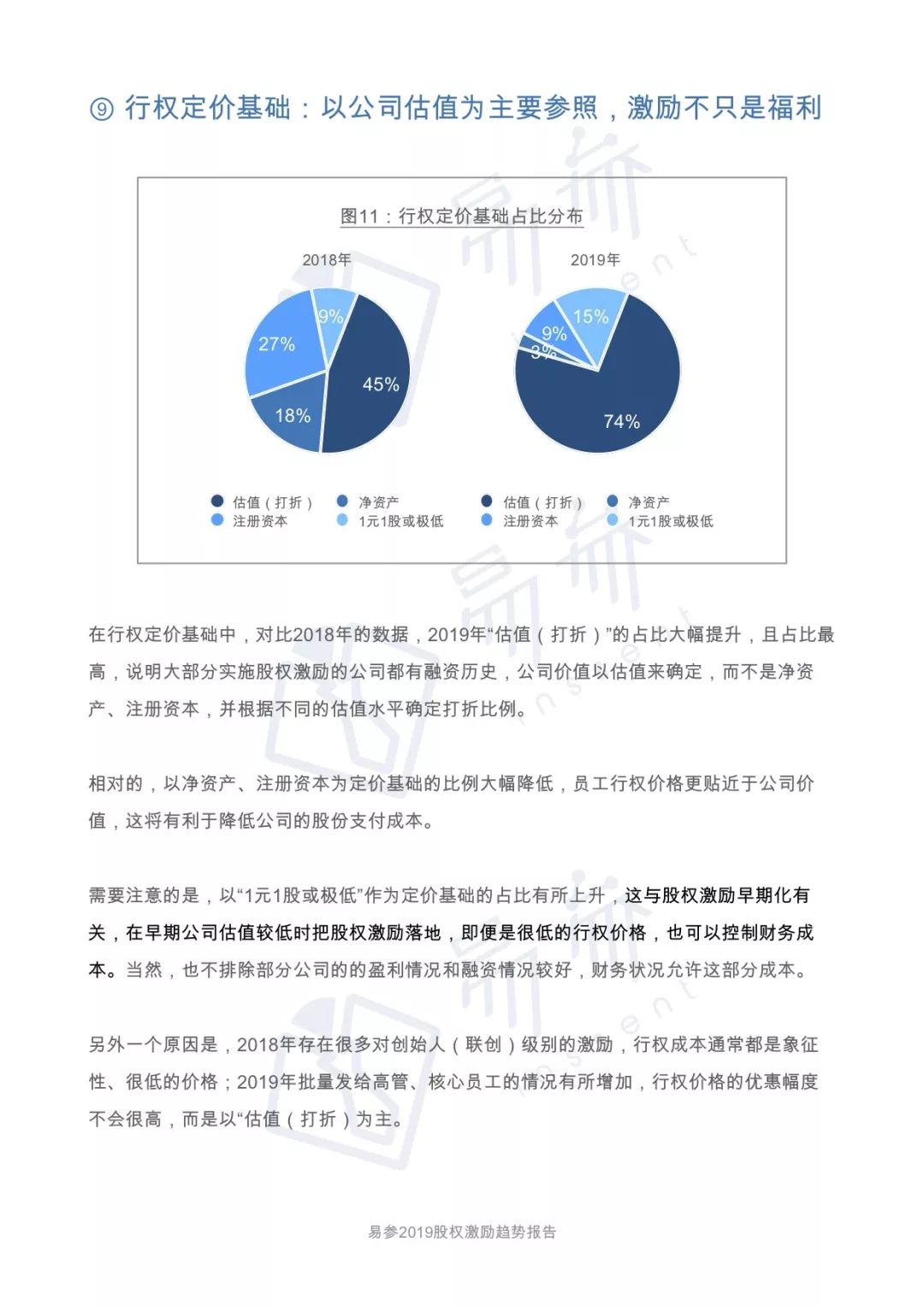

9. 行权定价基础:以公司估值为主要参照,激励不只是福利

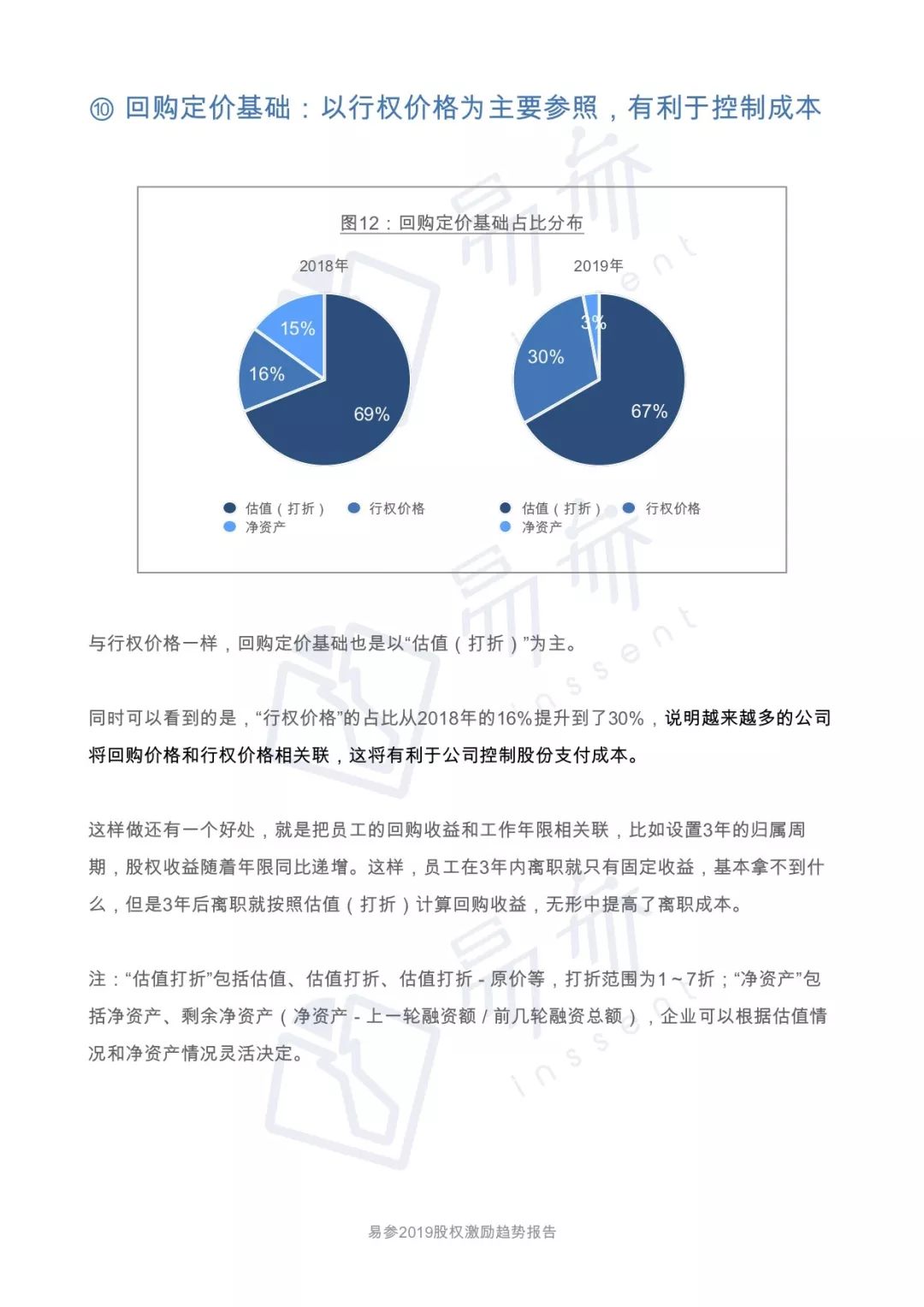

10. 回购定价基础:以行权价格为主要参照,有利于控制成本

11. 归属周期:滚动授予是主流,短周期、高频率归属成趋势

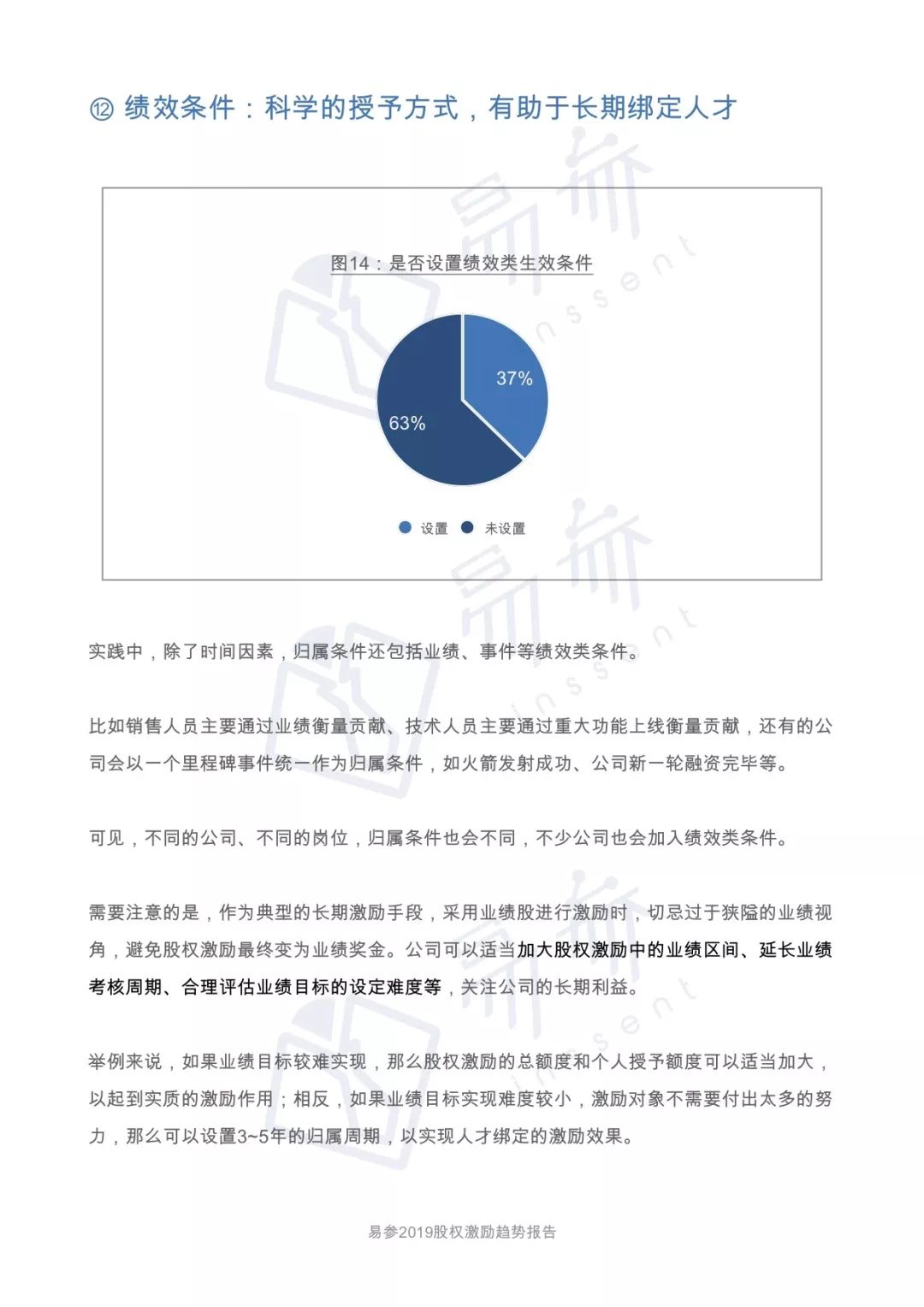

12. 绩效条件:科学的授予方式,有助于长期绑定人才

关注易参公众号,微信后台回复关键词“ 2019 ”,即可获得《 2019 一级市场股权激励洞察报告 》全文。