投资管理策略超市+去中间的云交易所,“微量网”要做C2C的量化型投资管理平台

微量网将自己定位为C2C投资平台,一边对接的是投资策略提供者,另一边则为有小额投资需求的策略使用者。这些策略提供人一般拥有实操能力和碎片化的投资管理能力,比如拥有证券市场的卖方分析师背景,或者在期货领域做过操盘手,亦或是在贵金属交易里实操或者做过咨询,总之,微量网希望将这些零碎分散的资源整合起来,衍生出投资方法策略,并且用云交易的手段来运作,形似一种投资智能助手的感觉。

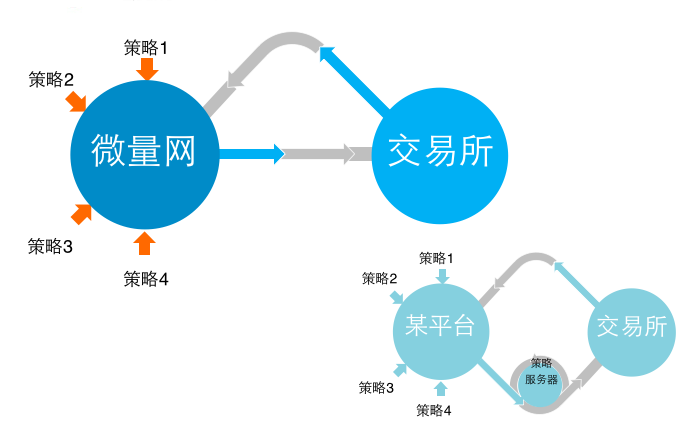

其中云交易平台比较像是在交易所外面包的一层智能壳,比如一般的网页或者手机交易方式都是简单的买进卖出形式,而云交易所则是将交易指令简化和智能化为“期待何种收益”,“硬止损为多少”或者“是否托管”等,更像是贴合个人的智能助手。创始人冯永昌介绍,从策略到交易所是完全直达形式,中间不会经过任何策略服务器截流,完成保密性和交易及时性。

标准化+个性化策略定制

之前我们有提到,微量网主要关注三种交易类型:证券、期货和贵金属,在网站上,用户通过一个账号同时进行管理,提供用户整体的财产估值和风险数据。

在投资层面如何量化呢?这种量化可以理解为标准化+个性化策略结合。标准化是指大部分有经验的策略提供者会根据自己个人的投资方法,比如基于一些公司财务数据,或者技术指标,将投资经验数据和规则化,用微量网背后量邦科技旗下的量邦天语或者量邦天机编写程序,放入策略超市。

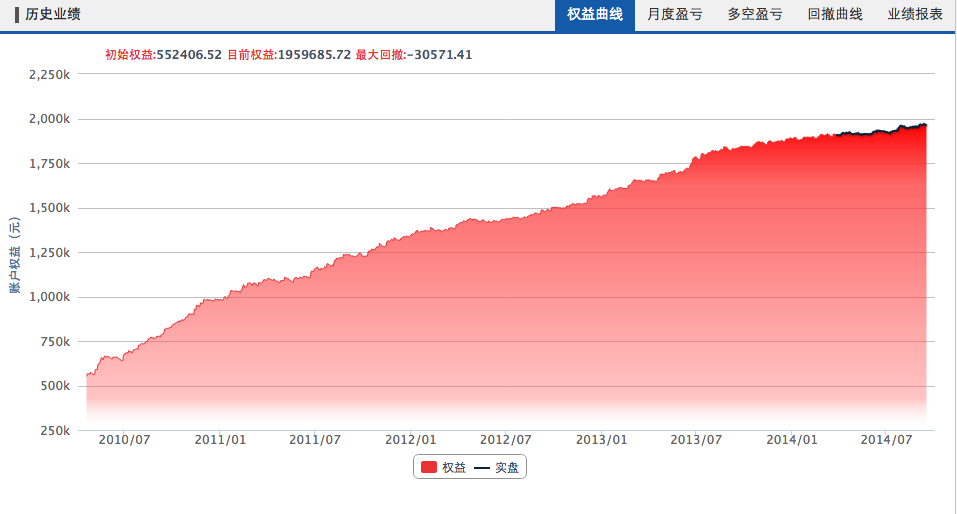

对于这种标准化方式,微量网会利用量邦科技的金融基金服务以及对冲基金产品评价等体系对该种策略进行长期跟踪审核,比如观察其交易信号、交易记录以及业绩水准。除观察收益外,微量也和北大商务智能中心以及北大商务统计与经济计量系一同研发新的评价系统,观察策略背后的风险特征以及风险与收益的匹配还有市场环境等等,这些结果还有策略业绩在用户端都会有非常详细的展示,用微量网创始人冯永昌的话说,策略评价比较像淘宝商城的评价+买家秀,帮助展示这个策略的前世今生。一般而言,一个策略会被观察三个月后,才会确认是否审核通过,可以上线。

个性化策略则是针对那些并不能自己编程,也无法将经验数据化,而是完全依照个人经验做出判断的策略提供者,微量网会有人工服务来进行对接,最后直接往云交易平台上传交易信号。而这一人群的审核标准一般是一年以上提交策略的历史+观察半年其投资风格是否一致。

客户匹配+盘手征集完成风控

“证券金融不是银行金融,风险是一定存在的。”冯永昌表示,将风险控制到合理范围之内,需要依靠适当性和止损性两个思路。适当性很好理解,就是根据投资数据将客户群体分类,再与不同的服务形成匹配。而止损性则是和用户自己的选择相关,在设置里确定硬止损后,程序则会自动斩仓止损,最大限度规避风险(形似机器人托管)。

另一方面,微量网也希望网罗更多大研究所的卖方分析师来补充专业操盘手。据说走访了几百家期货私募以及交易部。并且在国内大内里征集志愿学生,审核以及培训,搜集一批自营的操盘手。

如何保证操盘手粘性?从商务层面,60%策略收益归策略提供者所有,而导流时候他们可以获得85%分成。但冯永昌强调,更希望以专业性和氛围留住这些专业人士,比如微量建立的云评价/建议体系,通过策略提供者账号后面的评价建议和数据统计帮他们更为详细的完善自己投资管理能力,从而愿意留下来。当然,这是非常理想的状态。

微量网可以说是软件科技转型互联网又一案例,不能单单看做一个独立的互联网企业,需要透视到背后提供支持的量邦科技以及旗下的金融分析软件和团队。这一点和我们之前聊到过服务会计人群为主的用友畅捷通非常相似,也是一些对专业度要求非常高的行业的必然式转型走法。