最年轻的“AI四小龙”,云从科技冲刺科创板IPO

编者按:本文来自微信公众号“格隆汇新股”(ID:ipopress),作者:保尔,36氪经授权发布。

2016年3月,Google旗下公司DeepMind研发的智能机器人AlphaG,与围棋世界冠军、职业九段棋手李世石开展人机大战。这场人机大战,采取下围棋五局三胜制的形式进行。最后AlphaGo以4比1的总比分的绝对优势获胜,世界冠军只勉力赢了一局。

这次比赛结果世界震动。而上一次举世震惊的人机大战,还是在1997年。当时,IBM公司的超级计算机“深蓝”,与当时的国际象棋冠军的卡斯帕罗夫决战,并以微弱优势取胜,成为世界上首个击败世界象棋冠军的机器。在这场比赛中,计算机智能与人类智慧碰撞出火花四溅。

计算机是当时颠覆世界的革命。人工智能是同样的战胜人类棋王的赢家,因此,人们对其寄予厚望。

接下来,2017年,AlphaGo在中国乌镇围棋峰会上,以3比0的压倒性总比分优势,战胜了排名世界第一的世界围棋冠军柯洁。围棋界公认,AlphaGo的棋力已经超过人类职业围棋顶尖水平。这次比赛再次将人工智能在公众视野中引爆。

同期,资本大举入场,下注AI板块。

经过三四年,一级市场培养的人工智能的项目,在当前加速了上市的步伐。11月底,海天瑞声获科创板上市委会议通过,12月以来,依图科技、云知声先后进入科创板上市问询阶段,而云从科技、云天励飞均进入科创板上市受理阶段。

在即将到来的2021年第一季度,人工智能的上市潮即将到来。

风口落地

2016年和2017年的AlphaGo两次围棋胜利,加速了人工智能风口的到来。

AI被认为是第四次工业革命。无论是资本市场还是普通民众,主流观点都认为,当前的深度学习的架构,不同于人工智能的上一阶段机器学习的理论。前者的原理类似于人类的神经网络网络,智能程度上更接近人类的“思考”。而人工智能理论进化,使机器从“弱人工智能”迈向“强人工智能”,AI有望能代替大量人类的重复性劳动的岗位。

2015年-2018年,AI在创投圈中大热,深受资本追捧。

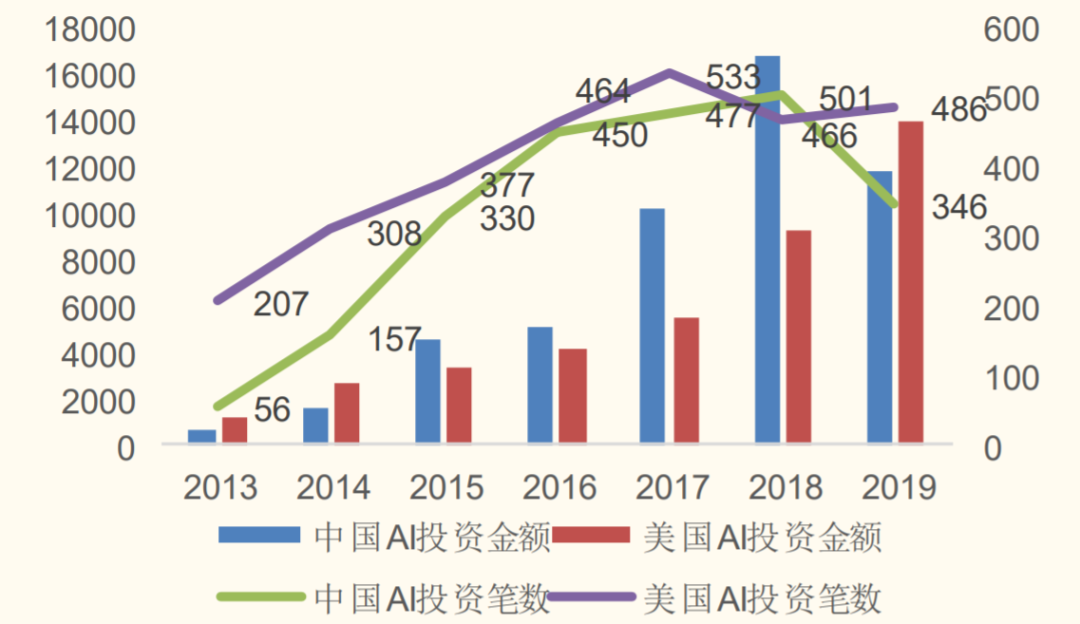

图:中美人工智能投资额与投资笔数(百万美元)

来源:CBInsights,国金证券研究所

2015年起,AI领域的投资频次和投资总额都录得快速增长,并在接下来的三年中增速一再提高。在2018年,AI投资达到巅峰。仅在2018年这一年,人工智能领域的投资金额就过千亿人民币,投资笔数接近500笔。截至2019年上半年,国内共有1300 家人工智能企业获得了风险投资。

人工智能行业开始躁动,并逐渐步入泡沫期。在资本的鼓励下,AI创业企业如雨后春笋冒出,并到处路演以获得融资。各路资本此时的投资策略也十分激进。根据人工智能投资轮次数据,2016年,A轮及以A轮前投资占总投资金额的 80%,尽管这个比例逐年下降,但2018年仍高达 65%。

大量冒进的投资机构没能预测到,人工智能行业研发时间长、回报时间慢。数年过去,一级市场的项目成功退出的少之又少。看二级市场可以知道——成功上市的真正的人工智能企业极少。(科大讯飞算是最引人瞩目的一个。)而人工智能的投资资金又较多,大量烧钱是行业常态。投资机构逐渐面临项目退出的压力,创投行业重新审视对AI的投资。

随着资本市场回归冷静,2019年,AI的投融资金额断崖式下跌,相较于2018年下降25%-30%。“有三个AI专家就能估值7亿、靠AI概念忽悠投资人的时代已经过去了。”创新工场董事长兼CEO李开复表示。而在2020年上半年,在疫情的影响下,AI的投融资活动更是跌至冰点。国内风险投资额较上年同期下滑三分之一。国内、国外都有不少AI公司宣告倒闭。风口上的“猪”,终于不再能上天。

随着资本寒潮+科创板注册制,AI公司纷纷开始转向二级市场寻求上市自救。根据递表速度,预计从2021年第一季度,人工智能公司的上市热潮将拉开帷幕。这无疑给沉寂了快两年的AI行业带来了振奋。

值得注意的是,冷静下来的一级市场,逐渐聚焦到B轮以后的投资。也就是说,市场更在乎公司在“商业”的成长性,而并非“技术“的成长性。而一级市场的价值取向,或将深刻得影响二级市场。

在文章开头提到的正在排队的公司中,让投资者最为期待的,无疑是在四小龙之列的依图科技和云从科技。在人工智能的大年,我们该怎么看?

拨云见日:云从科技的商业本质

一级市场炒作风气骤停,人工智能的投资,正在逐步回复理智。在当前情况下,在二级市场根据概念热炒,可能会陷入较大风险;看清前途才是要紧事。

四小龙之一的云从科技,是当中较为特别的AI公司。2017年-2108年,云从科技的亏损远小于同行业公司,被一部分人认为可能是最快实现盈亏平衡的公司。

此外,云从科技还拥有国家队背景,并在技术上行业领先。云从科技拥有自主可控并不断创新的人工智能核心技术,实现了从智能感知认知到决策的核心技术闭环。公司的跨镜追踪(ReID)技术获得首届全国人工智能大赛冠军;3D人脸重建、OCR、语音、机器阅读理解等技术在世界权威数据集刷新纪录;深度学习、视觉识别等领域论文在国际人工智能领域顶级学术会议与期刊上发表。

计算机领域技术日新月异。对投资者来说,要跟踪和看懂新技术,并不是这么容易。但幸好,科技企业也不过是商业的一环,本质亦是提供产品或者服务。因此人工智能的投资,必然要回归商业落地实质。就比如我们不会为微软研究院中那些尚未商业化的项目给估值。而商业化能力有时候甚至远大于技术能力。

云从科技的两大主营业务为人机协同操作系统和人工智能解决方案,主要落地的场景包括智慧金融、智慧治理、智慧出行、智慧商业。实际上,四小龙都已实现了商业落地,并主要都属于计算机视觉识别赛道。根据IDC统计,四小龙所占市场份额包揽了行业的前四,云从科技的市场份额排第三。

图:计算机视觉识别应用的主流厂商

资料来源:IDC

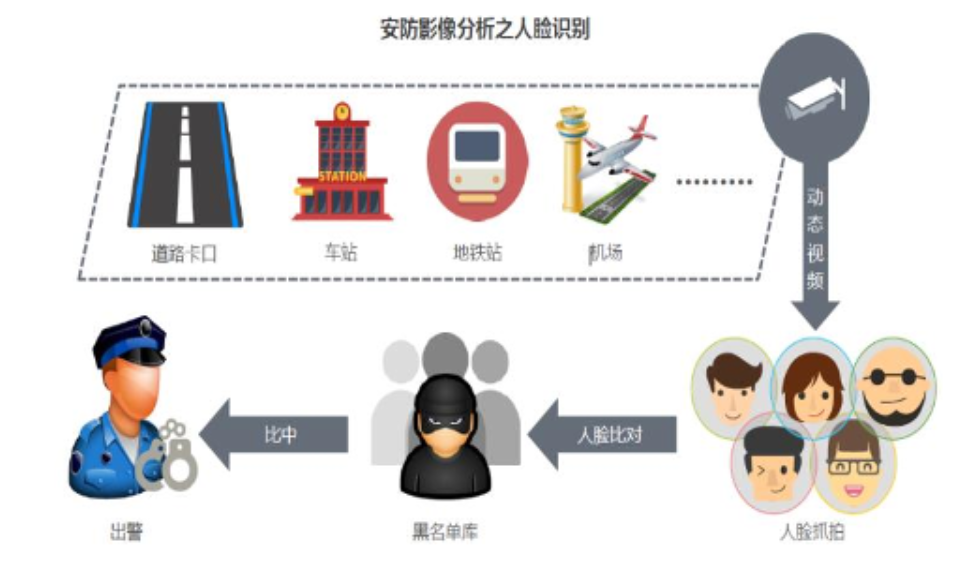

计算机视觉识别,顾名思义,是使用机器代替人类去“看”,包括使用摄影机和电脑代替人眼对目标进行识别、跟踪和测量等机器视觉,并进一步做图形处理。安防市场是计算机视觉识别的最重要应用场景。随着时间的推移,其应用逐渐从安防,渗透至金融、互联网城市治理、楼宇园区等创新领域,应用领域也越发广泛。

资料来源:艾瑞咨询

根据弗若斯特沙利文,2019年中国计算机视觉行业市场规模仅为 220 亿元人 民币,市场规模仍较小;但赛道仍在高速增长,市场规模在2019年-2024年间将以49.00%的年均速增长,并于2024年达到1,613.03亿元,接近当前的八倍。

这看起来是一个充满希望的赛道。但值得注意的是,这个赛道已经相当拥挤。

算力、算法和数据是人工智能三要素。在现实的商业化进程中,数据往往才是最关键的因素。由于很多行业尚未数字化,获得能持续积累的数据十分困难。因此,人工智能企业选择在应用场景清晰、数据积累较多的安防、互联网等行业落地较多。计算机视觉识别主要集中在以上领域应用。因此可以说计算机视觉识别赛道是门槛最低、参与者最多的AI赛道之一。

在产业链公司方面,云从科技的竞争者众多,除了其他三个独角兽,还有数量庞大的AI公司。此外,这些AI企业还需要与传统厂商同台竞技。海康威视、虹软科技这些传统厂商有着数据、市场、渠道等优势,可能会后发先至,对云从科技构成大威胁。

高估值的历史遗留问题

2016年-2019年,云从科技实现营收0.65亿元、4.84亿元和 8.07亿元,目前处于快速成长期,符合整体行业的高增长态势;由于高额的研发费用,公司长期处于亏损状态,同期公司的归母净利润分别为-1.06 亿元、-1.81 亿元、-17.08 亿元。

2017年-2018年,云从科技的亏损较小;2019年云从科技的亏损大幅扩大,是因为当年优先股公允价值变动。这亦是依图亏损常年巨额亏损的主要原因。因此,从拆解净利润变动的原因来看,尽管云从科技在2017、2018年亏损比同行小,但撇开会计处理的因素,实际经营的盈利能力,并没有大幅高于同行。

反而从毛利率看,云从科技的盈利水平较低。2017年-2019年,云从科技的毛利率为36.79%、21.70%、40.89%,而旷视科技和依图科技的毛利率均在50%以上。人工智能解决方案,根据产品服务类型可划分为软件部分、硬件部分和技术开发。笔者猜测,可能是云从科技在方案中绑定了较多的硬件。硬件的销售虽然会扩大营业收入,但硬件几乎不赚多少钱,因此会拖累整体毛利率。

而AI的投资热潮,可能会催生一级市场估值过高。根据招股书,云从科技2020年3月13日“2020年第一次临时股东大会”审议决定:公司增加股本至618,724,554股,新增股本由重庆红芯、创达三号、长三角基金、海纳铭威以及宏泰海联认购。其中,重庆红芯以12,154万元认购5,627,831,对应的股价为21.60/股,对应的估值为133.62亿元。以2019年的营业收入计算,PS=16.56。而以12月18日的收盘价计算,科大讯飞的PS仅为8.6。

当然,科大讯飞2019年的营收同比增速已下降至27.30%(2017年时仍为63.97%),而云从科技的该数据为66.77%,因此科大讯飞的估值要大打折扣。但考虑上一二级市场的价差,云从科技上市的估值肯定比这个要高不少。再加上云从科技的成长速度也在迅速下滑,综合来看,云从科技的上市的市销率估值必定不低。

此外,根据 Gartner2020 人工智能技术成熟曲线,计算机视觉将在2-5年后成熟,可能是最早成熟的人工智能技术之一。当某项技术步入成熟,意味着第一梯队的技术,难以与第二梯队拉开很大差距。此时,行业整体的盈利能力可能会进一步下滑。云从科技这么高的估值,真的合理吗?