卖光海外资产,万达轻资产的故事还能讲多久?

编者按:本文来自微信公众号“融中财经”(ID:thecapital),作者:Alicia,36氪经授权发布。

院线龙头万达电影从“买买买”到“卖卖卖”,只为了那不堪承受之重的现金流。如今,海外地产已卖光,亏损却在疫情的阴霾下依旧如故。那么,其轻资产的故事还能讲多久?

近些年,为了清偿债务,王健林出售了不少资产,将万达带领走上了轻资产之路。

7月30日,万达酒店发展发布公告称,出售位于美国芝加哥的Vista Tower,作价2.7亿美元。这是一家规划总建筑面积约为17.6万平方米,计划建成一座高350米、地上93层的五星级酒店,还处于在建阶段,万达酒店发展拥有其90%的股东权益。

当万达卖出这一项目后,意味着王健林已经把海外的地产全部出售了。

而早在2018年1月,万达开启了出售海外项目的计划。王健林在万达年会上道出了此举的目的,表示“万达过去几年在海外投了一批项目,现在我们决定清偿海外债务,卖一半资产就能把全部债务清偿。”

值得关注的是,在此之前,万达集团旗下的宝贝王早教业务发生了股权变更,万达集团100%的股权转让了出去。要知道,王健林在2018年的年会上说过,宝贝王早教业务有可能超过万达电影,成为万达集团一个新的核心企业。

王健林的这一系列“卖卖卖”的举动说明万达仍在继续走轻资产转型之路。近几年,万达也并没有再进入其他的业务领域,仍然聚焦商业地产这一主业。

如今,海外资产卖光了,那盈利情况又如何呢?

亏损或将延续,拟定增逆势扩大影院规模

8月4日,万达电影公布了中期业绩报告。上半年营业收入仅实现19.72亿元,同比下降73.93%;实现归母净利润-15.67亿元,同比下降398.81%,亏损严重;经营活动现金净流量1.80亿元,同比下降80.54%;环比来看,二季度比一季度的亏损持续扩大。原因不言而喻,由于其院线业务较重,在疫情期间业绩受到重创。

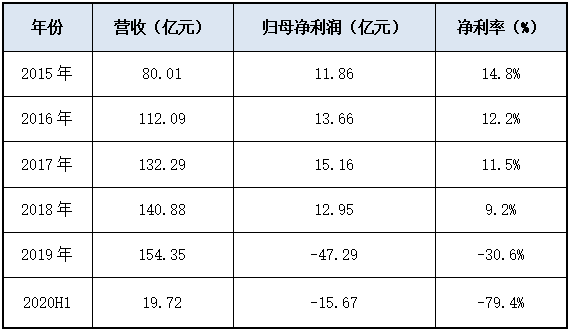

最近5年来,虽然营收逐年上涨,但净利润并未同比增长,表现在净利率逐年下滑,从2015年的14.8%下滑至2018年的9.2%,2019年公司归母净利润首次为负值,系公司商誉出现大幅减值所致;若2020年持续亏损,那就离ST不远了。要知道,这可是我国电影院线的龙头企业,可见,整个行业的状况糟糕程度难以想象。

图表 1:万达电影近5年的营收和净利润情况(亿元)

数据来源:历年财报,融中财经整理

截至2020年8月3日,万达院线实现票房收入2.78亿元,占全国总票房11.9%,远高出其他院线。如果疫情得到控制,银幕数量将成为业绩弹性大小的关键点。截至2019年底,万达电影旗下影院共计656家,银幕数量5806块,均处行业第一。

万达电影有明显的经营杠杆效应,这从财务数据可见一斑。利润表上,利润下降的幅度远远高于收入下降的幅度。也就是说,只有产生规模效应,方能提升其盈利能力。院线复工前,固定成本不变,复工后短期时间内,票房惨淡收入几乎无法覆盖新增的日常运营成本。从目前的复工局面来看,我们预计截至第三季度,公司的亏损或将进一步加剧。如若遭遇疫情的反复,万达电影的现金流将面临极大的考验。

为了提升现金流,万达电影开启了在二级市场再融资之路。

2020年7月27日,万达发布公告称,其非公开发行股票申请获得证监会审核通过。

万达电影于4月发布定增预案,拟向不超过35名特定投资者非公开发行A股股票,募集资金总额不超过43.5亿元,其中30.45亿元用于新建影院项目,其余13.05亿元用于补充公司流动资金及偿还借款。公告显示,万达电影拟在2020年至2022年新建电影院162家,投资总额为31.45亿元。拟新建影院主要分布在江苏省、河北省、河南省、广东省等省份,其中93家位于万达广场内,采用直营模式,即由公司直接投资兴建,影院资产归院线所有,并由公司出资租赁物业,对影院进行装修并全部自主运营,实现统一品牌、统一建设、统一排片、统一管理。

万达电影逆势扩张后,行业集中度将进一步得到提升,但能否改善其现金路,有赖于后续疫情的发展和防控程度。

轻资产故事何以继续?

时间回到5年前,万达开启了轻资产的模式。

2015年初,万达与光大安石等四家机构签约,拟投资240亿合作建20座万达广场。

按照最初协议,投资机构负责出资、拿地以及建设环节,万达商业地产则负责选址、招商及运营管理环节,共享租金收益。万达“轻资产”模式雏形,就此而出。

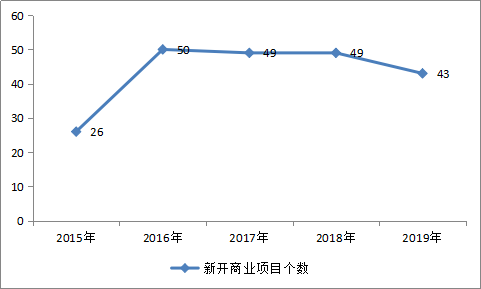

在这种模式加持下,2015年往后,万达跑得更快了,其商业项目新增速度亦得以提升。

图表 2:2015年-2019年新开业商业项目

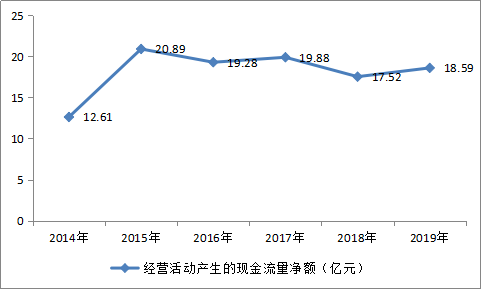

当然,在实施轻资产模式后,万达的负债情况得以改善,经营活动现金流大幅提升。在2014年的经营活动产生的现金流量净额为12.61亿元,而到了2015年实施轻资产模式后,该数值上升到20.89亿元,增幅明显。

图表 3:2014-2019年经营活动产生的现金流量净额(亿元)

数据来源:历年财报,融中财经整理

经5年多沉淀后,现在万达的轻资产规模渐显,增速逐年加快。

当下,万达继续其轻资产模式,但这个模式的成功不仅仅体现在量的暴增,还有质的考虑。其成功隐含着三个条件:足够多且能力强的合作方、足够强的商业运营能力、理想的租金收益。

而目前,万达在这几个方面均面临着一定的风险。

合作方的约束

根据王健林2016年底的表述,目前万达有两种轻资产模式:

第一种,投资类万达广场,即投资者“拿钱下订单”,万达负责找地、建设、招商和运营。

万达商业将其目前已经拿地、尚未开发的万达广场项目,以股权交易的方式出售,第三方负责资金投入,万达商业负责选址、建设、运营管理等,租金收益由投资方与万达商业按约定比例分成。

在2016年四季度,万达商业与中信信托、民生信托、富力集团等签约90个万达广场、共1050亿元的投资合同。

合同约定,2017年至2019年,每年开业交付30个万达广场给投资方。

第二种,合作类万达广场模式,投资者出地又出钱,万达出品牌,负责设计、建设、招商、运营,净租金七三分成,投资者占七成,万达占三成。

目前市场上,综合体运营企业进行品牌输出时,分成一般维持在 15%-20%。王健林指出,这种合作模式不但能分得租金,省去资本化,还解决了集体用地问题。

但这需要足够多的强融资能力、良好资产资源的合作方,才能与万达一起快速推进轻资产,显然目前万达并不具备。

商业运营能力不稳

理想很丰满,现实很骨感。在2019年初的万达年会上,王健林透露,2018年新开业万达广场43个,其中轻资产29个,未完成开业50个的计划。

有外界分析称,原因在于有的轻资产合作方的执行力欠佳。

委托管理模式中,虽然万达只输出管理团队,不需要出一分钱,资产是变轻了,但是沟通和管理成本越来越高。

同时,轻资产合作型万达广场,收益几何,也具有不稳定性。

租金收益不确定

分享租金收益,是万达商业轻资产模式的关键所在。

早在2012年,王健林就公开表态,到2020年,万达集团要成为一家现代服务业公司,转型成功最主要的标志就是租金稳定增长。

虽说王健林定下的2019年租金收入目标是超过1000亿,其要在未来加速拓展中展示出更好的“造血”能力,存在一定不确定性。

但很明显,“轻资产”这条道上,万达可能有反复,但不会回头。

地产轻资产化的诱惑与迷惑

自从万科与万达启动轻资产化战略以来,轻资产化一时成为商业地产圈内的热门话题。轻资产化对于商业地产企业而言,既充满了诱惑,又颇感迷惑。

近年,关于“轻资产管理”的新闻就接连不断,如益田集团轻资产项目落户三亚、世纪金源贵州轻资产项目达5个、佳兆业商业在三亚轻资产管理输出项目等等。

其实,关于“轻资产输出”“轻资产管理”这一类的名词,大家早已不陌生,自上世纪80年代麦肯锡管理咨询公司提出以来,在世界范围内得到广泛的应用,并取得了不错的成绩。近年来,更在我国各大企业中迅速蔓延,尤其是重资产的地产行业,由于资产负债率高,都纷纷转型轻资产模式,以短期内缓解财务问题。

确实,面对互联网的冲击,地产开发困难,重资产的道路逐步走上瓶颈。反观轻资产管理,它能减少固定资产投入、提高资金利用率和周转率、减少流动资金时间占用,降低企业财务风险等等,种种“诱惑”都在吸引各大购物中心、开发商试水轻资产管理模式。

但“诱惑”的背后往往存在各种“陷阱”:轻资产模式好处虽多,但存在着许多现实因素的制约,例如:对自身能力的针对性评估与梳理,经验的时长及管理规模的大小等,任何一项都可能影响轻资产管理模式的成功与否。所以,在看到好处的同时,也要认识轻资产模式可能存在的风险,如对于价值链各个环节的控制能力较难把握等。

资产的背后其实是重运营。运营不仅仅是开业管理,还包括选址、定位、招商、运营营销等方面。

写在最后

用有限资产,获取最大收益,是所有企业追求的最高境界。在经济迅猛发展的今天,“变轻”不仅仅是一种选择,也是一种必然。在轻资产模式中,企业紧紧抓住自己的核心价值,而将非核心业务外包出去。轻资产运营是以价值为驱动的资本战略,是网络时代与知识经济时代背景下企业战略的新结构。但无论如何,稳健一点,不盲从,深思考,还是有必要的。