36氪新风向|先卖水后淘金,泛资管赛道新选手如何变革“资金管家”的老生意?

本文是泛资管行业新风向文章第二篇,上篇可参考《36氪新风向 | 先卖水后淘金,泛资管时代的第三方服务能切交易、做平台吗?》

BCG报告估算,2016年中国居民可投资资产规模约128万亿,利率市场化、投资渠道和品类更加多样化等因素,共同推动泛资管行业的不断发展。36氪曾分析了泛资管行业方兴未艾的宏观背景、资产管理和财富管理的区别、当前财富管理赛道创业的三种新模式,详情可参考36氪之前的报道。

这一次,我们将视野放宽到全球范围,来比较一下成熟市场的财富管理和资产管理业态(以美国市场为主),借鉴他山之石,以及探讨在发展史不到40年的中国现代金融体系+新技术背景下, 金融与技术交织发展中三步并作两步走的潜在机遇。

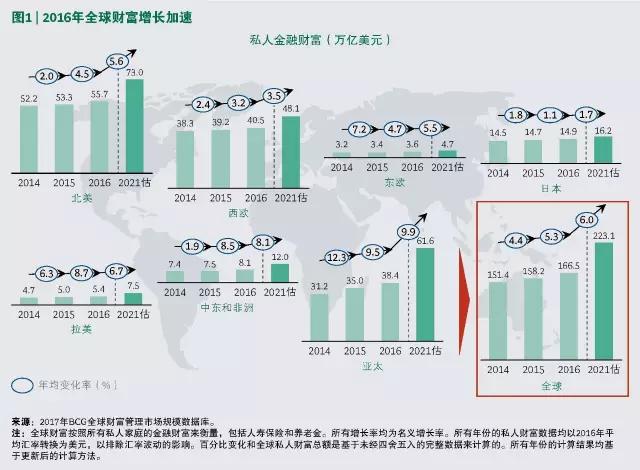

根据BCG的报告显示,2016年全球资产管理行业疲软稳定,但总体市场规模仍达到71.4万亿美元,全球私人财富规模达到166.5万亿美元。这份报告中还有一点值得注意的是,私人财富规模在欧美地区增长稍显疲软,但亚太地区增长却非常显著,2014~2015年增长12.3%,2015~2016增长9.5%,预计2016~2021年的年平均增长率接近10%。

财富积累推动着泛资管行业向前发展,这是我们看好财富管理的宏观经济大背景。

图片来源:2017年BCG全球财富管理报告

“从坟墓到摇篮”的古老行当

泛资产管理是一个市场空间足够宽、生命周期非常长的赛道,成熟的财富管理和资产管理公司可以成为跨越百年的机构,提供从“摇篮到坟墓”的全方位金融服务。

若从家族办公室、私人银行等形式说起,泛资产管理的历史可以追溯到16世纪瑞士日内瓦第一代私人银行家的诞生,美国的私人银行业务则发端于上世纪七十年代。发展至今,欧美发达国家的财富管理和资产管理行业形成了丰富多彩的业态,参与的市场主体既包括家族办公室、私人银行、信托/托管银行、投资银行、商业/综合银行、第三方财富管理公司、保险公司、券商等机构,同时又存在大量独立理财顾问以及服务独立理财师的平台。

而且随着互联网、量化投资、大数据、机器学习等新技术的发展,为财富管理和资产管理机构提供信息化和决策辅助的技术公司也发展起来。

活跃、大量的第三方理财机构和理财师是美国等成熟的财富管理市场显著的行业特征之一,第三方理财贡献美国基金销售额60%左右,而这个数字在中国占比不到5%。

以美国市场为例,第三方理财顾问大致可以分为三种,最后一类更偏向销售而非顾问:

① 注册投资顾问代表(Investment Advisor Representative),一般是持有SEC颁发的RIA牌照(Registered Investment Advisor)财富管理机构内的理财顾问;

② 独立理财顾问 IFA ((Independent Financial Advisors),非机构内的理财顾问;

③ 经纪人(Broker),经纪人以产品销售为导向,收取销售返佣而非顾问费;

中国的财富管理和资产管理的市场参与主体,我们曾做过 分析 ,与美国市场对比总结来说,当前中国资产管理和财富管理具有市场参与主体众多(持牌金融机构混业经营、第三方机构方兴未艾)、机构为主、监管较宽松、财富管理和资产管理边界不清晰等特点。

理财平台:独立与分散

资产管理方面,呈现多巨头市占率高+中长尾多而散的特征。全球最大的对冲基金Tower Bridge 桥水基金2016年资管规模为1220亿美元,全球最大的资产管理公司BlackRock 贝莱德截止到2016年3月的资产管理规模为51170亿美元,全球TOP1市占率不到10%。不过,国泰君安证券的研报显示,从1995年到2012年,美国市场规模最大的5家资产管理公司的市场份额从34%提高到了40%,前25名的资产管理公司资管规模市占率为73%。

财富管理方面,头部企业如Edward Jones是私有化企业,缺乏公开数据,但总体来看行业相对分散,头部企业集中度低。

家族办公室、私人银行、公募基金、私募基金、券商等都是由来已久的商业模式,讨论这部分传统金融业务并不是我们的本意,我们更关注在“互联网+”和“AI+”的技术背景下,成熟市场中的新商业模式,包括理财平台以及技术服务公司。

首先是理财师平台。完善的监管制度下,美国的精品理财机构和独立理财师运转成熟,小B/C2C的行业形态也自然而然诞生了服务型、平台型的公司,典型代表有Edward Jones、LPL Financial Holdings Inc.、iFast,这三家平台型公司的模式又有些许不同。

Edward Jones目前是美国最大的独立理财顾问公司,2016年全球拥有超过全球12500多个营业点,独立理财顾问超过1.4万名。Edward Jones采用合伙人制度,包括普通合伙人、有限合伙人、附属有限合伙人,普通合伙人参与公司的偿付和管理工作,并且具有管理表决权,有限合伙人由达到一定业绩标准的独立理财顾问晋升而来。Edward Jones将社区营销运用到极致,从社区挑选、独立理财顾问拜访和营销技巧等都形成了一套独特的标准和规范。

Edward Jones的商业模式中,利益分配机制以及营销渠道是创新之处。Edward Jones通过“合伙人”制度绑定利益,将单体价值极高的高级理财顾问收归麾下,通过社区营销有效触达用户,线下网点保障用户服务、增强用户粘性。

LPL Financial成立于1968年,同时服务于机构内注册投资顾问和独立理财顾问,为投资顾问提供金融产品、管理工具以及投资咨询服务,是上述三家平台型公司中唯一的上市企业。2010年11月,LPL Financial母公司LPL Investment Holdings Inc.在纳斯达克IPO,当前市值为42.60亿美元,净利率为4.85%左右。LPL Financial的商业模式相比于Edward Jones更松散,虽然不存在雇佣关系,分销成本更低,但也决定了独立理财顾问和平台之间的弱粘性,只能通过让利大部分销售佣金以及增强资产获取能力才能维持竞争力。

从LPL Financial的财报来看,今年Q2销售收入同比增加4.41%,利润同比增加41.1%。LPLA当前的静态市盈率为22.23,静态10~20通常被认为是合理区间,市场给了LPLA稍高的估值。LPLA属于银行板块,同板块、同行业比较比较,富国银行静态市盈率为12.77、花旗银行为14.53、摩根士丹利为15.82,市场对LPLA的未来增长还有比较强的信心。

LPL Financial的股价表现

iFAST Corp.也是基于互联网的投资产品分销平台,成立于2000年,目前在新加坡、香港、马来西亚、印度和中国大陆等国家和地区均有业务。iFAST即有直接面向C端用户的投资顾问,也服务于独立理财顾问和财富管理及资产管理机构,不仅提供金融资产,还提供理财顾问培训、IT服务和软件工具,不收取资产销售佣金,盈利点来自投资者的顾问费用分成。iFAST截止到2014年第3季度,iFAST管理资产规模达到51.3亿新加坡元,服务超过150家FA公司、金融机构、银行以及超过5000个理财顾问。

中国市场来看,36氪曾报道过对标Edward Jones的金石财策,以及对标LPL Financail的e代理、Beta理财师、私银家等。

回归美国平台型财富管理机构生长的土壤,独立理财师和精品财富管理机构都是美国金融监管体系、受到承认和保护的市场主体,而且美国理财顾问也有配套的认证体系,包括Registered Financial Planner/RFP、Certified Financial Planner/CFP等等十余种。

中国大部分理财顾问都是机构内从业者,“飞单”被列为行业禁忌,独立理财师市场上缺乏教育、认证和培训体系,可预见未来长周期内,泛资管行业的大部分利润还将流向第三方财富管理机构和金融机构,财富管理行业还将处于不断成长的过程中,理财师平台的成长环境还欠成熟。

财富管理与资产管理技术服务:信息化与智能化

与其他行业类似,金融行业作为传统行业也在经历“互联网+”和“智能+”的渗透过程,新技术的出现,往往也是新商业模式出现和后发选手弯道超车的好时机。

在财富管理领域,新技术的应用可以分为两种,一是业务流信息化、自动化,二是优化财富管理和投资管理回报率的决策辅助。

资产管理公司按照投资收益分成,在通过新技术提高投资回报率方面有极强的创新动力。BlackRock、Vanguard Group、UBS、State Street Global Advisors、Fidelity Investments等全球领先的资产管理公司,除了加大自身在量化、智能投研方面的投入之外,也在通过并购、投资等方式增强自身在被投投资方面的技术能力、扩大服务半径。

以BlackRock为例,2015年8月,BlackRock并购了在线金融咨询公司FutureAdvisor,并购价格在1.5亿美元到2亿美元之间,2017年6月,又收购了为客户提供现金管理流程技术服务的金融科技公司Cachematrix。

中国资产管理公司也在通过并购增强技术能力,2016年4月,华泰证券以7.8亿美元收购美国金融科技公司AssetMark Financial Holdings Inc. ,后者是全托资产管理(TAMP)项目平台,为投资顾问提供投资方案。

在泛资管技术服务方面,美国市场的代表型企业有SS&C、SEI、Envestnet等数据、资讯和技术服务公司。

以SS&C为例,公司成立于1986年,是具有31年历史的老牌金融技术公司,1996年首次IPO,2005年又被The Carlyle Group私有化,2010年3月登陆纳斯达克,目前是非常综合的金融技术服务商,累计收购了43家产业上下游的技术公司,为金融机构提供不同资产类别(如另类资产、房地产、证券市场等)、不同业务场景(客户关系管理、风险管理、账户管理等)的管理软件。

目前SS&C的市值为79.5亿美元,静态市盈率为60.47,资本市场对SS&C的成长性有很强的信心,可作参考系的是,同为互联网板块的阿里巴巴静态市盈率为69.41。

SEI和Envestnet则是偏向财富管理技术服务。

SEI成立于1968年,发展至今有接近50年的历史(49年),最初SEI是为信贷员提供电脑模拟培训技术,上世纪70年代,SEI开始研究全信息化、自动化的信托和投资会计系统,80年代又开始将现代投资组合理论和资产配置模型嵌入管理系统内,90年代开始推出财富管理运营平台,为理财顾问展业赋能。SEI的财富管理平台服务于私人银行和财富管理机构,目前为46个国家、以33种货币、在超过100个交易所的体系中运转。

截止到2016年12月份,SEI为8200+个客户提供服务,包括银行、信托、财富管理机构、独立投资顾问、对冲基金、高净值家庭等,技术服务的资产规模为7510亿美元。

SEI当前市值为91.29亿美元,静态市盈率为28.44。正如我们在泛资管行业新风向的上篇中所分析,财富管理和资产管理是不同的业务,前者核心KPI是分销和服务能力,后者核心KPI是投资能力和投资回报率,资产管理的利润空间比财富管理更大。这也是为什么SEI的静态市盈率相较更低。

比起SS&C以及SEI,Envestnet切向了更细分的财富管理市场,这家起源于1999年的公司,起点是投资顾问的一款桌面管理软件。Envestnet提供多门户可供投资顾问、客户和投资人使用,对财富管理进行流程信息化、管理方案可视化、管理工具模块化、交流线上化处理。比起SS&C以及SEI,Envestnet的产品适用场景更垂直,解决方案也比前两者更简单,服务客户主要是财富管理机构和理财顾问。

Envestnet在美国纽交所上市,当前市值为19.46亿美元,从财报上来看,Envestnent2016年录得全年亏损5560万美元,2017年Q1亏损1310万美元,Q2亏损647.00万美元。

中国财富管理和资产管理技术服务类的企业,我们曾报道过妙盈科技、数禧金服、NewBanker等企业。

妙盈科技创始人兼CEO涂鉴彧在接受36氪采访时表示,妙盈科技在前期市场调研中发现,中国的财富管理行业整体呈现粗放式增长,从业者以销售导向为主,市场还未从“销售+佣金”转化为“投顾服务+投顾咨询费”的商业模式,因此此时推广类似SS&C、SEI的管理软件,功能点难以与行业需求契合。

NewBanker创始人李清昊则表示,目前中国财富管理行业短期来看最关心的是如何提高分销能力、获取销售线索,长期来看,从业者需要职业教育、认证等,总体行业发展非常迅速,需要建立敏捷的市场需求“传感器”,才能保证服务企业的产品贴合市场需求。

总结来说,中国财富管理行业“互联网+”和“智能+”是发展大方向,但当时当下,财富管理和资产管理行业还在成长中,第三方服务必须顺应、紧贴行业发展需求,距离成长出独角兽企业,还有很长的路要走。

-----------------------------------------------

我是Ruby,关注金融相关创业项目,项目报道可联系微信 LT297759835,烦请注明公司职位和来意。