UCloud登陆科创板,云计算的蚂蚁与大象之战

1月20日,UCloud 正式登陆科创板,发行价为33.23元,截止发稿,UCloud最新股价为66.40元,市值约为281亿元,市盈率高达1955.51。

5G、IoT、AI、大数据等并称为科技行业“下一个十年”的技术根基,云计算则是支撑这些技术实现的平台。以亚马逊2006年推出AWS为节点,目前已经发展约14年。在这期间,云计算行业经历了冷门、被吹捧、大规模商业落地,已经成为较为成熟的产业链。作为科创板云计算第一股,UCloud的上市又将云计算行业再次推在了人们视野面前。

如今,云计算行业的玩家众多,竞争也日趋激烈。从营收和市场份额来看,UCloud与国内外头部企业相比,却有如蚂蚁与大象。

蚂蚁与大象之战

据IDC发布的《2019Q1 中国公有云服务市场跟踪报告》显示, 2019 年第一季度,中国公有云服务整体市场规模达24.6 亿美金,同比增长67.9%。其中,IaaS市场同比增长74%,头部效应明显。

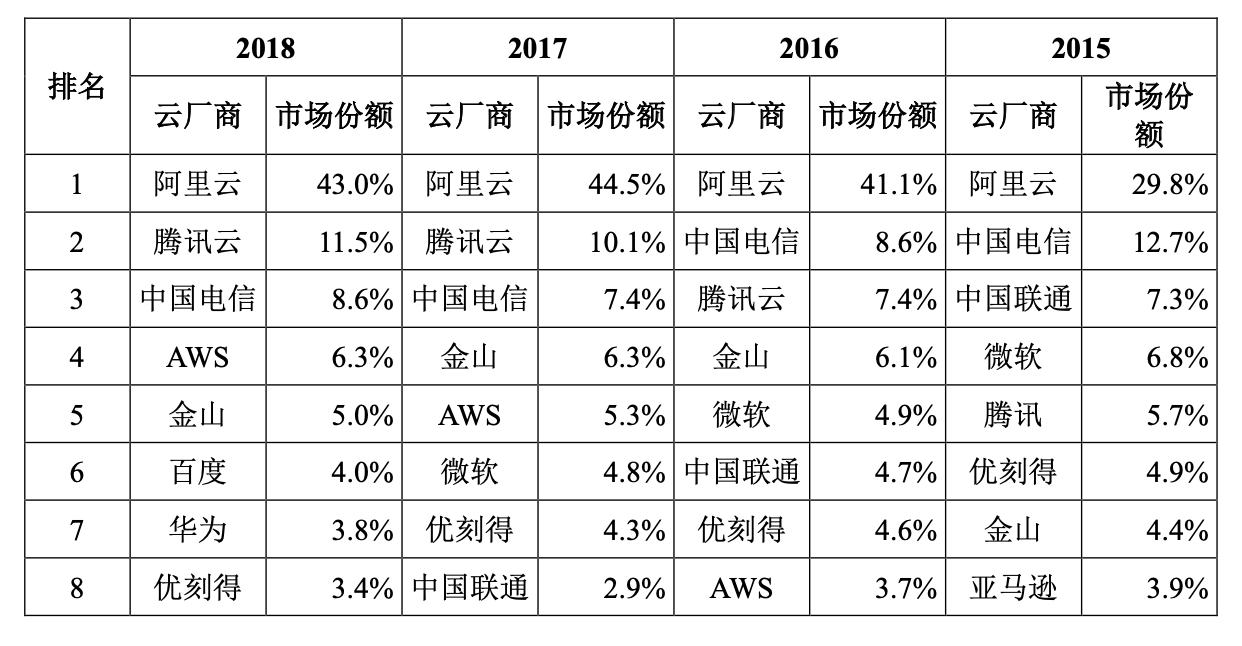

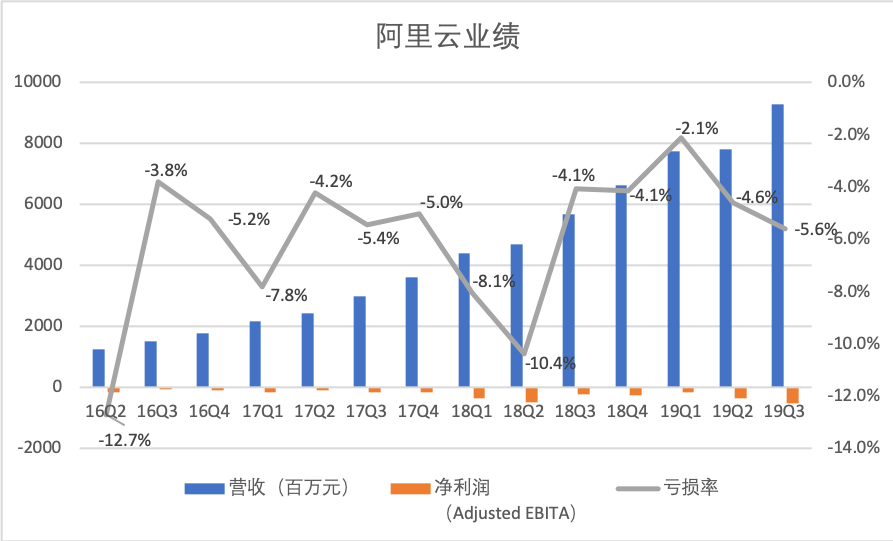

头部厂商中,阿里云、腾讯云、金山云稳坐中国公有云IaaS市场互联网云厂商前三把交椅。从市场份额来看,阿里云遥遥领先,腾讯云、金山云分列二三名。

(数据来源:IDC)

这些行业巨头背靠集团资源优势,在业务规模、品牌知名度、 业务体系、资金实力等方面具有明显优势。而随着近年来云计算市场的竞争不断加剧, 自市场研究机构 IDC 对公有云 IaaS 市场规模有统计的 2015 年以来,UCloud市场份额由 2015年的 4.9%下降至 2018 年的 3.4% 。

而从IaaS和PaaS整体市场份额来看,阿里、腾讯、中国电信、AWS、百度和华为占据了八成的市场份额,市场集中度进一步提升。IDC表示,全年中国公有云IaaS市场仍有望保持80%以上的高速增长,且中国是全球唯一一个完全由本土云计算企业主导的国家市场。

而腾讯云服务收入在2019年第三季度同比增长80%至47亿元,2018年腾讯全年的云服务收入为 91 亿元,单季就完成了超2018年全年一半的业绩。另一方面,腾讯云与阿里云的差距也在逐渐减小,阿里云在2019年三季度的营收是腾讯云单季度营收的1.98 倍,而一年前这一数字还是2.46倍。

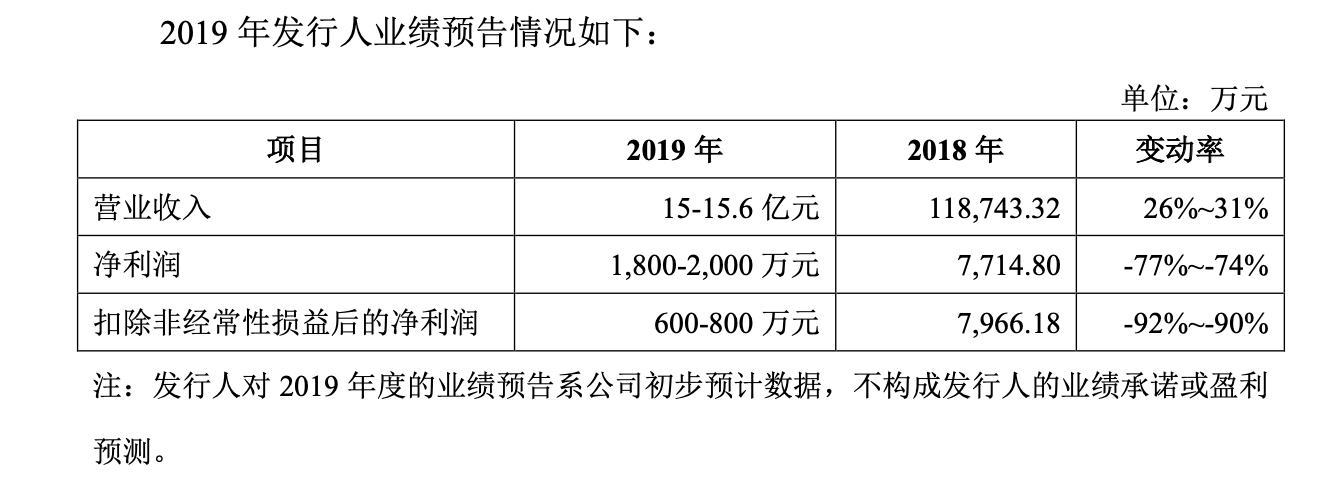

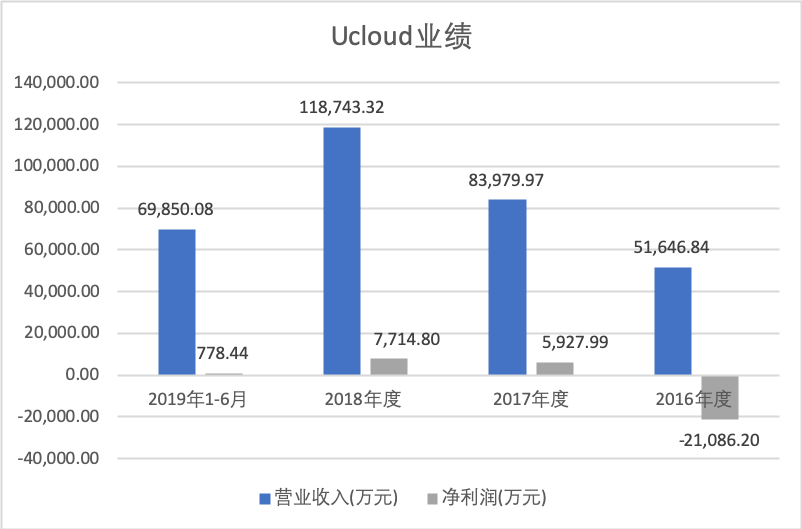

不过,UCloud方面表示,中短期内的基本经营策略依然是优先考虑开拓业务、扩大收入并兼顾适当利润空间,且上述因素在短期内可能进一步持续, 2019 年全年及以后年度存在业绩持续下滑甚至亏损的风险。

UCloud预计,2019 年度营业收入较去年同期增长 26%~31%,预计净利润较去年同期下降 77%~74%,预计扣除非经常性损益后的净利润较去年同期下降 92%~90%。

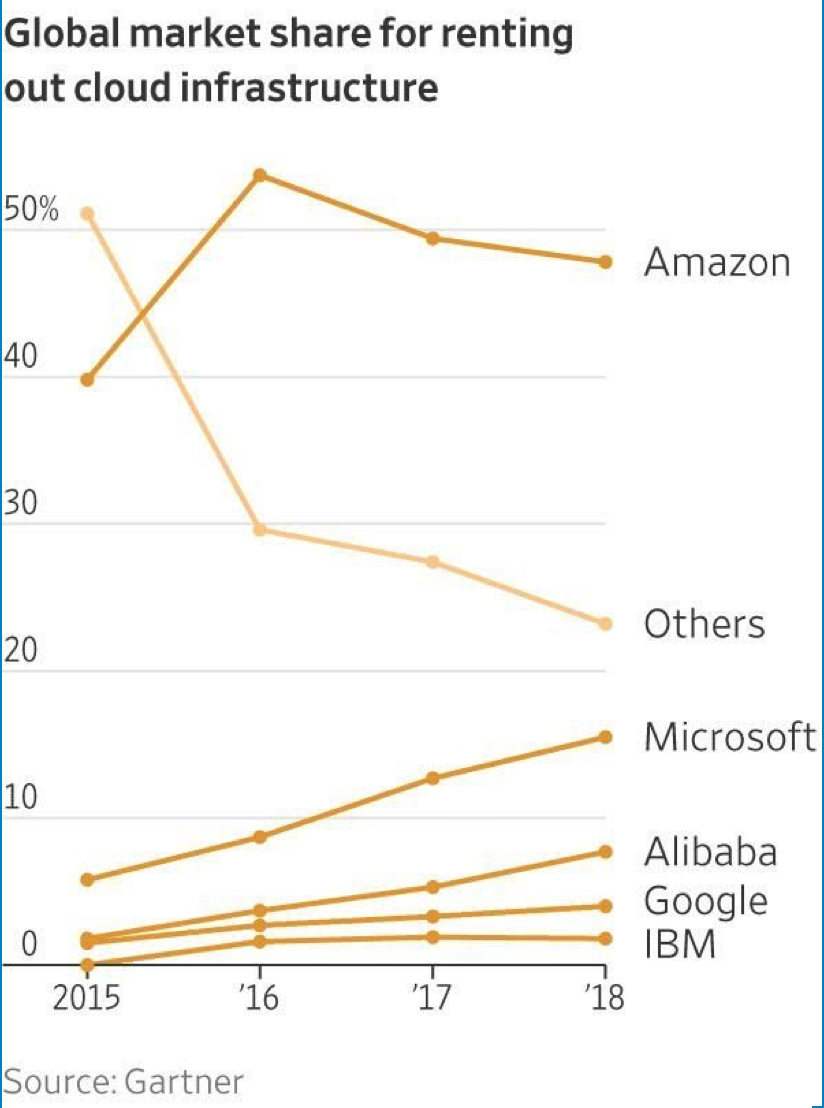

而事实上,不仅在中国市场,国际市场上云计算的头部效应也非常明显。亚马逊仍然是云计算领域无可争议的领导者,但这种优势正在缩小。据Gartner统计,2018年亚马逊在云基础设施租用服务的市场份额为47.8%,低于上一年的49.4%和2016年的53.7%。微软是全球第二大公共云服务提供商,2018年其市场份额为15.5%,高于上年的12.7%和2016年的8.7%。谷歌在全球云服务市场中的份额排名第四,为了赶上亚马逊和微软,其正在扩大其云销售团队的规模。

破局难:高投入 慢产出

为什么会形成头部效应?云计算中小企业还有机会吗?这要从云计算的成本结构和核心竞争力说起。

云计算业务的盈利模式主要包括:提供计算能力服务租赁、存储空间服务租赁、综合解决方案租赁,目前绝大多数是靠出租云服务器空间的收入。所以,需要前期投入成本非常高,主要用在两个方面:研发云系统,以及自建数据中心。

Ucloud 在2017年之后,研发投入比较稳定,2019上半年研发投入占营业收入的比例为13.40%,而2018年和2017年分别为13.51%和12.68%。截至 2019 年 6 月 30 日,Ucloud在册员工总数为 1,046 人,其中研发人员 539 人,占全体在册员工的比例为 51.53%。

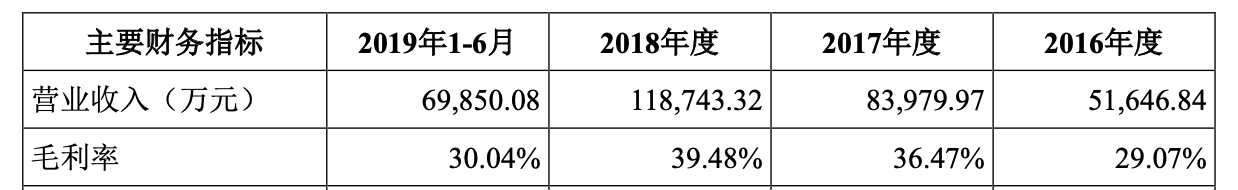

在2019年上半年毛利率为30.04%,而2018年为39.48%,主要由于2018 年下半年加大资源投入以及主要产品价格下降,导致 2019 年上半年毛利率较 2018 年下降 9.44 个百分点。

(Ucloud 主要财务指标,来源:招股书)

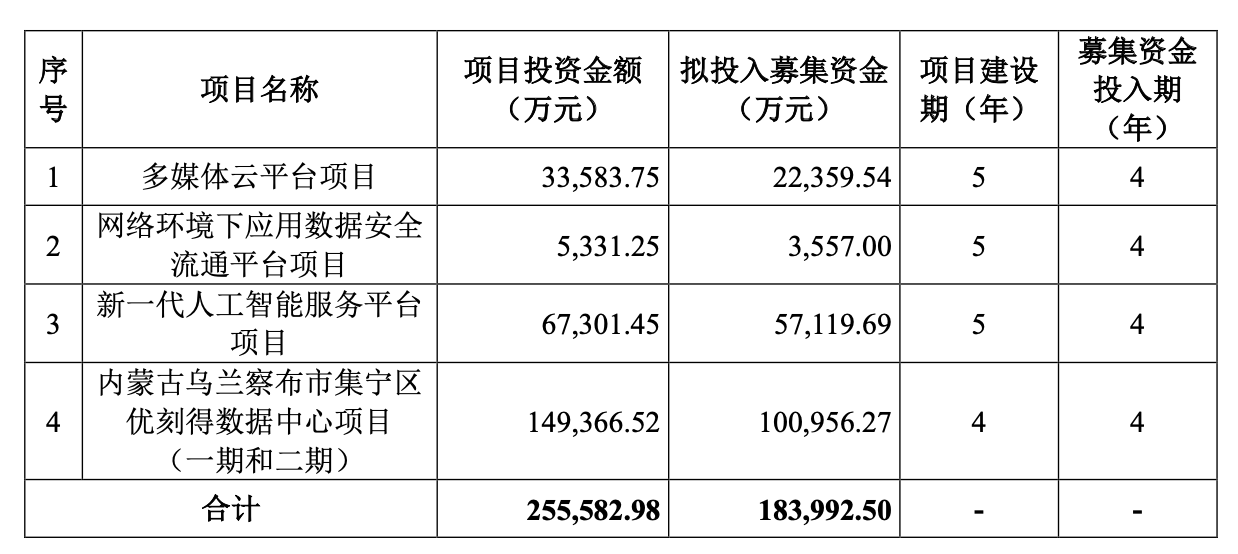

相对比较稳定的研发投入,更加烧钱的还是数据中心的建设。Ucloud 在招股书中披露了其募集资金用途(如下表格),预计在未来5年项目投资金额高达25.5亿元,其中18.4亿元来自IPO募资资金。

内蒙古这个数据中心项目将导致Ucloud未来新增折旧金额有较大规模的增长。另外,以自建数据中心整体进行财务测算,前两年为建设期,预计每年亏损金额为 600 万元至 700 万元;第三年至第七年同时进行建设和投产运营, 收入逐年增加,预计每年收入金额 1.50 亿元至 14.00 亿元之间,其中第三年预计亏损金额约 2,000 万元至 3,000 万元,之后实现规模化盈利。

而Ucloud这样的数据中心投入规模,在科技公司中还算是“毛毛雨”,2019年有不乏投资超过百亿元的超大型数据中心项目正在建设中,几乎成了云计算公司的“军备竞赛”。

比如,华为云廊坊数据中心项目总投资达400亿,建筑面积54000平方米,地上建筑2层,其中1层9米,设置冷冻站、电力设施支撑区等区域;2层6米,部署53U8KW机柜及控制中心、办公室、库房等。腾讯有两个百亿项目,一个是华东云计算中心总投资约100亿元,项目总建筑面积约30万平方米,业务内容包括云计算、大数据、物联网、人工智能等腾讯功能板块,据悉项目达产后年产值将突破50亿元;另外一个清新项目,位于清新区智能制造产业园B区,总投资100亿。另外,中国电信也在南京(吉山)云计算机中心项目中总投资约110亿元。

可见,云计算很大程度上是一场人力与物力的比拼,巨头公司显然也深谙这一点。在云服务公司产品差异化越来越小的时候,价格战早已同时打响。

阿里巴巴集团2016财报显示,阿里云一年里降价居然达到17次。2016年10月,阿里云在杭州云栖大会上抛出一个“重磅炸弹”,宣布中国区包括云服务器ECS、云数据库RDS、云存储OSS及云安全产品等在内的云产品全线下调,核心云产品最高降幅达50%,并且,购买时间越长折扣越高,两年七折,三年五折。但对云服务“大甩卖”的不仅仅是阿里云,腾讯云、亚马逊AWS、微软Azure都在同年就开始不断进行降价。

而在此后两年里,降价几乎成了阿里云的杀手锏,彻底将中小云厂商挤到了生死存亡的边缘。目前,UCloud也是中国排名前十的云计算厂商中唯一一个只做云服务的公司。

在大象在庞大身姿之下,如何更好的生存,是蚂蚁们必须面临的难题。