云计算照在“金山”上

编者按:本文来自微信公众号“湾区盒子CLUB”(ID:BayboxClub),作者:zgcgdg,36氪经授权发布。

湾区盒子BAYBOX 原创

作者 | DONG

编辑 | XUGUOGUO

5月8日,“雷军系”又一宗新IPO项目诞生。

金山云按原定计划成功登陆纳斯达克股票交易所,IPO(首次公开招股)发行价17美元,开盘价20.37美元,后续涨幅超过30%、股价超过23美元,对应市值超过45亿美元。承销商为摩根大通、瑞银、瑞信和中金。

金山云是从雷军系金山软件(03888.HK)分拆的第二家上市子公司,另一家主营WPS等办公软件的子公司金山办公,已于2019年11月在科创板上市。至此,“雷军系”已经拥有金山软件、小米集团(01810.HK)、金山办公、金山云等四家上市公司。

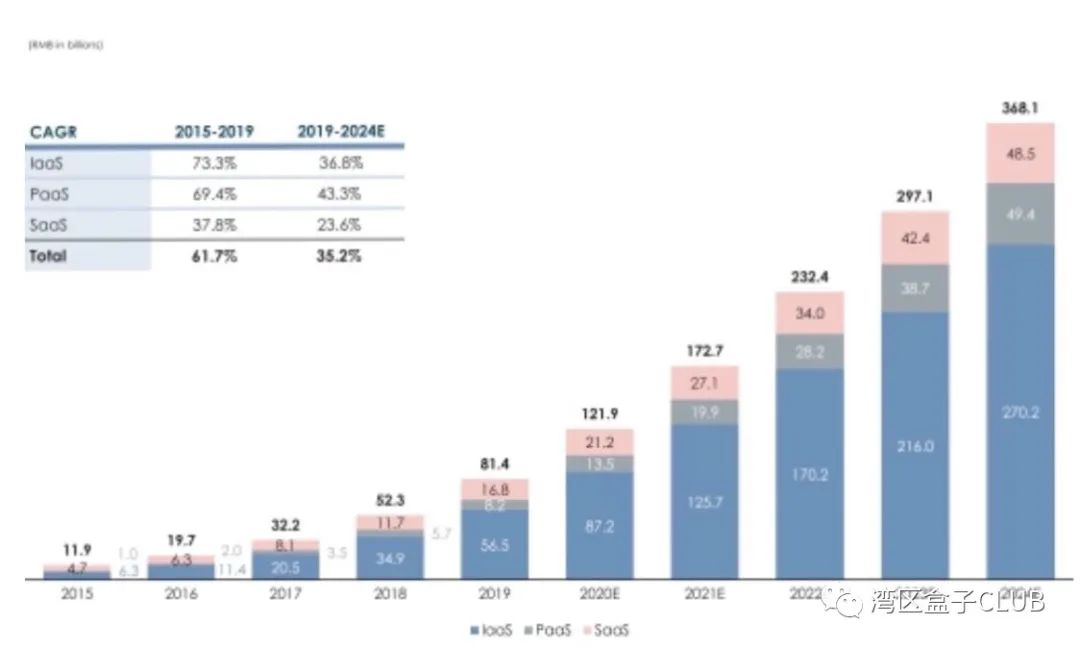

根据金山云上市文件引用调研机构Frost&Sullivan的数据,过去三年中该公司年均复合增长率为79%,是中国第三大互联网云服务提供商,2019年占IaaS和PaaS公共云服务收入的市场份额为5.4%。

不止金山,放眼全球市场,整个云计算行业在过去的20年里一直保持着快速的增长。美国和中国作为世界上两个最大的云计算市场,其复合年增长率分别保持在20%和30%上下。

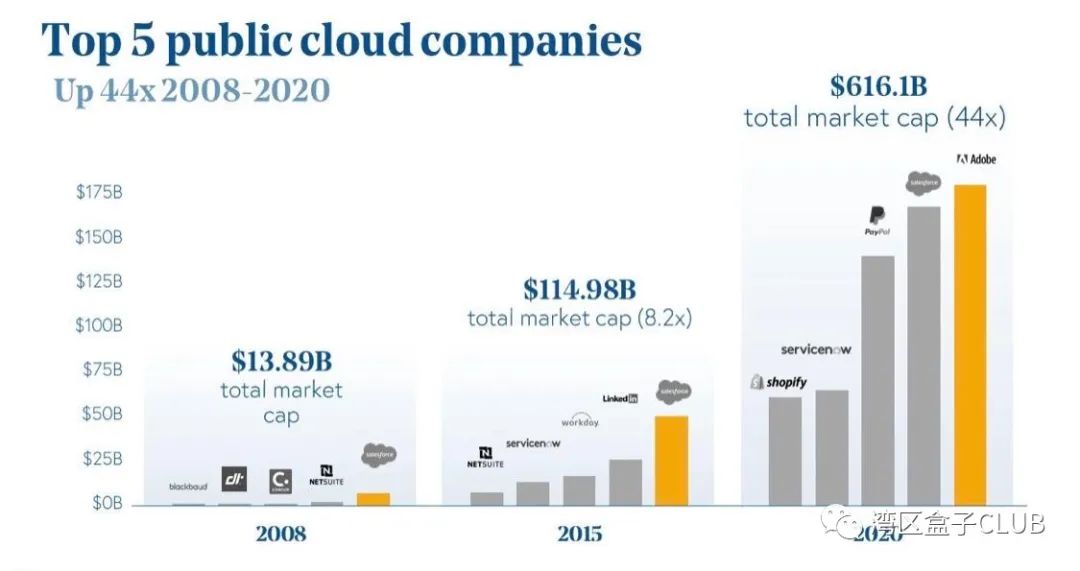

从企业规模来看,如今全球公有云和私有云两大领域中的独角兽企业数量总和已经超过140多家。从2008年到2020年,排名前五位的公共云公司(不含亚马逊等综合超级平台)的价值增长44倍,总市值超过6000亿美元。

眼下疫情尚未完全消散,但这场极端的公共卫生危机已经让很多企业和相关机构看到,业务云化、数字化转型已经不是一种选择,而是一种必需。云计算领域内IPO市场和各大平台之间的争夺战也成为我们在2020年必须关注的一大关键战场。

金山云的独立故事

金山云给纳斯达克投资者们描述的故事主线围绕着“中国最大的独立云服务提供商”展开。

在上市文件中,金山云表示,“独立云服务提供商的定义是不属于任何涉及可能与客户竞争的广泛业务的大型企业集团提供商。他们与客户之间的潜在利益冲突和竞争有限,并且因此受到客户的委托”。基于此,金山云把自己与阿里云、腾讯云等作出了区隔。而根据Frost&Sullivan的数据,金山云是中国最大的独立云服务提供商。

考虑到金山云的规模与阿里云、腾讯云等平台公司相比并不占优,金山云拿出的“独立云服务商”的确是个不错的标签,但如果基于雷军系的产业布局(金山软件、金山办公、西山居、小米手机等),这个“独立”可能只是个相对概念。

与其他中概股公司一样,金山云也向美国投资者展示出了一个具有超级成长性的中国云计算市场。

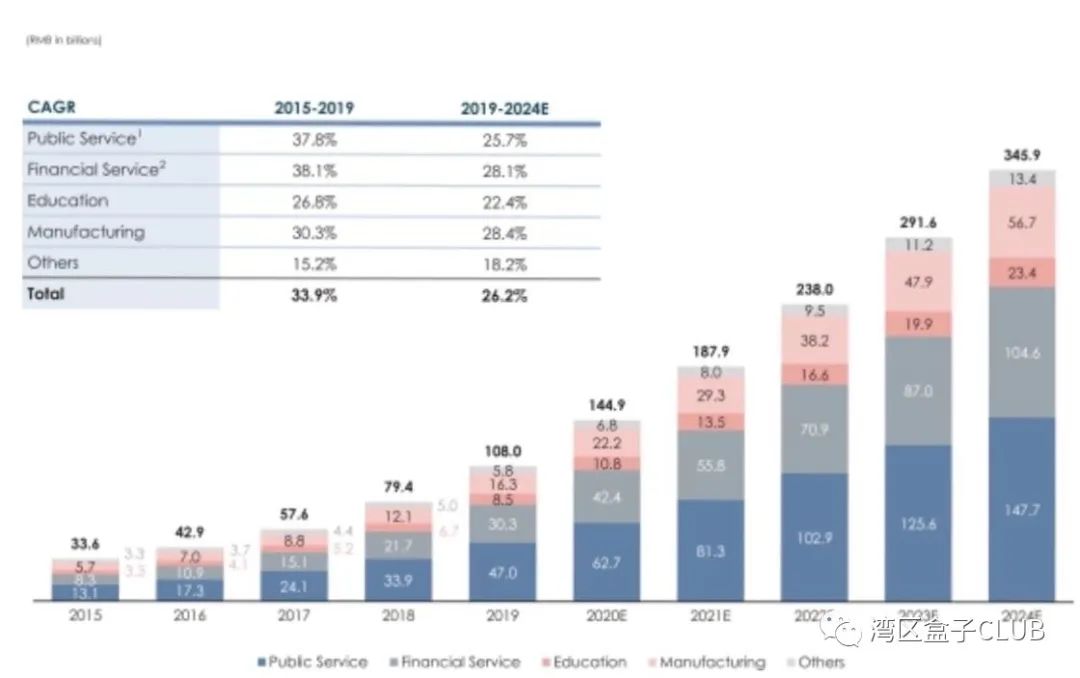

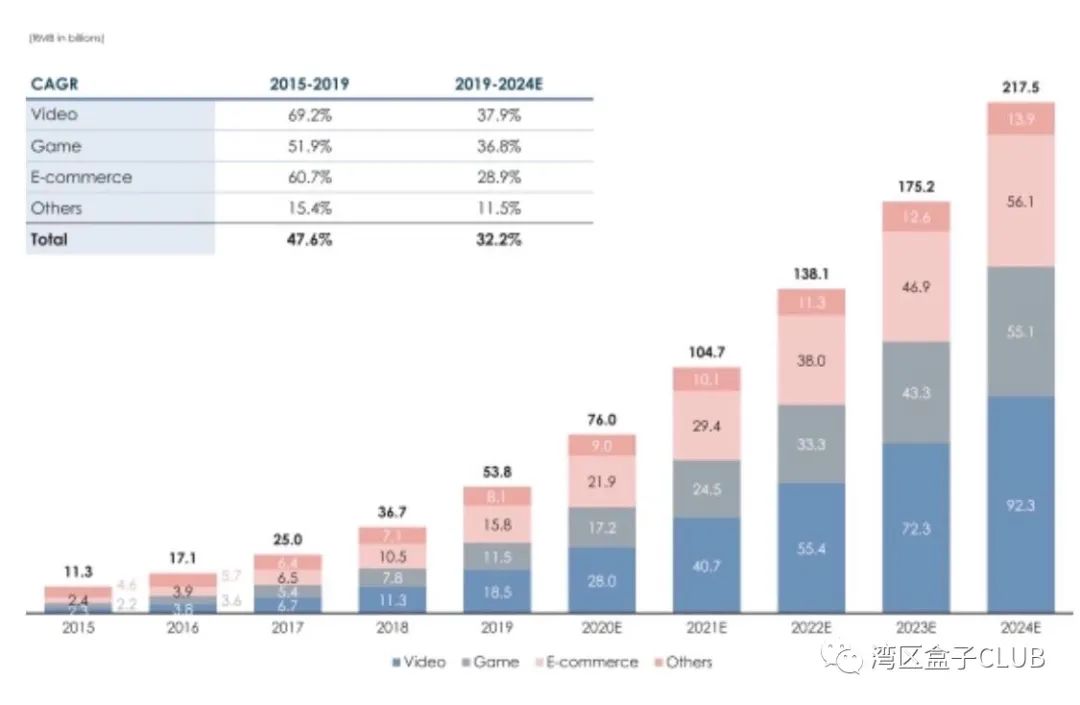

金山云把中国云服务市场上的客户主要分为两类,一类是互联网企业,一类是传统企业和公共服务组织。

从规模上看,2019年,中国互联网云市场规模为538亿元人民币,预计到2024年将达到2175亿元人民币,而传统企业和公共服务组织的中国云计算市场规模则更大,预计到2024年将达到人民币3459亿元。

其中,在传统企业和公共服务组织市场。2019年,相对于美国49.4%的传统企业和公共服务组织正在使用云服务,中国的比例只有10.5%。再加上疫情后新基建等经济提振政策的推出,金山云等云服务提供商正面临着云迁移所带来的巨大机遇。

此外,金山云从战略上非常重视互联网领域中如游戏、视频和金融服务等垂直行业的巨大成长空间。

在游戏领域,金山云早在2014年就开始提供游戏云解决方案,当时移动游戏市场刚刚开始成倍增长。截至2019年12月31日,金山云已为巨人网络、完美世界和西山居等游戏公司提供了游戏云解决方案。

在视频领域。金山云表示,早在中国视频行业爆发式增长之前、也就是2016年就开始提供视频云解决方案。这个领域是如今中国乃至全球市场最火热的赛道。金山云的客户包括了字节跳动、爱奇艺和b站等主流视频平台。在客户案例中,金山云专门拿B站和字节跳动来举例。这两家公司对美国投资者来说,已经比较熟悉且已经得到认可。

金山云在招股文件中还专门提到了与金山集团和小米等战略股东之间的协同作用。

金山云利用了金山集团和小米的生态网络来进行交叉销售,同时这两者也是金山云的客户。不过,在过去三年中,这两家公司在金山云业务营收的占比一直在持续下降。其中,金山集团的总收入分别占2017年,2018年和2019年总收入的4.0%,3.5%和2.8%。小米的收入总计分别占2017年,2018年和2019年总收入的27.0%,24.6%和14.4%。

金山云在客户市场上,大客户占比非常高。这应该是金山云相对于BAT的一大不同点。

截至2019年12月31日,金山云在游戏、视频、人工智能、电子商务、教育、金融服务、公共服务和医疗保健等众多行业领域拥有4244个客户。高等级客户总数从2017年的113个增加到2018年的154个,并在2019年进一步增加到243个。“结果,我们从大客户中获得了很大一部分收入,我们的高级客户总收入分别占2017年,2018年和2019年总收入的93.7%,95.3%和97.4%”。

大客户占比较高固然说明客户群比较优质,但收入过度集中带来的不稳定性也值得警惕。

金山云招股书显示,截至2019年12月31日,金山软件拥有2.906亿美元的现金和3.582亿美元的总负债。截至2019年12月31日的十二个月中的自由现金流为负。

需要金山云继续向市场证明的是在保持营收增速的情况下,早日实现盈利。

独角兽涌现之地

在全球资本市场,金山云上市之前,据路透社报道,另一家云计算公司Rackspace也已经秘密提交了首次公开募股(IPO)申请,公司估值差不多是金山云的两倍,可能超过100亿美元。

该公司于2016年以43亿美元的价格由阿波罗全球管理公司(Apollo Global Management)牵头私有化。此前该公司主要运营基于OpenStack、微软和VMware等技术的托管私有云,但在被Apollo收购后不久,他就开始进入公有云服务领域。他还购买了一些公司来加速实现这一转变,包括TriCore Solutions、Datapipe以及云原生咨询和托管服务公司Onica。现在,Rackspace已经开始像亚马逊aws、微软Azure和Google一样提供公共云服务。

据路透社报道,在2019年,Fastly和Datadog这两家公司的公开上市是刺激Rackspace上市的另一个因素。

Fastly创建于2011年,总部位于旧金山,是一家提供网络加速、性能优化和安全防护的CDN服务公司。去年5月,Fastly成功上市。在他之后,Datadog也成功上市,市值超过百亿美金。

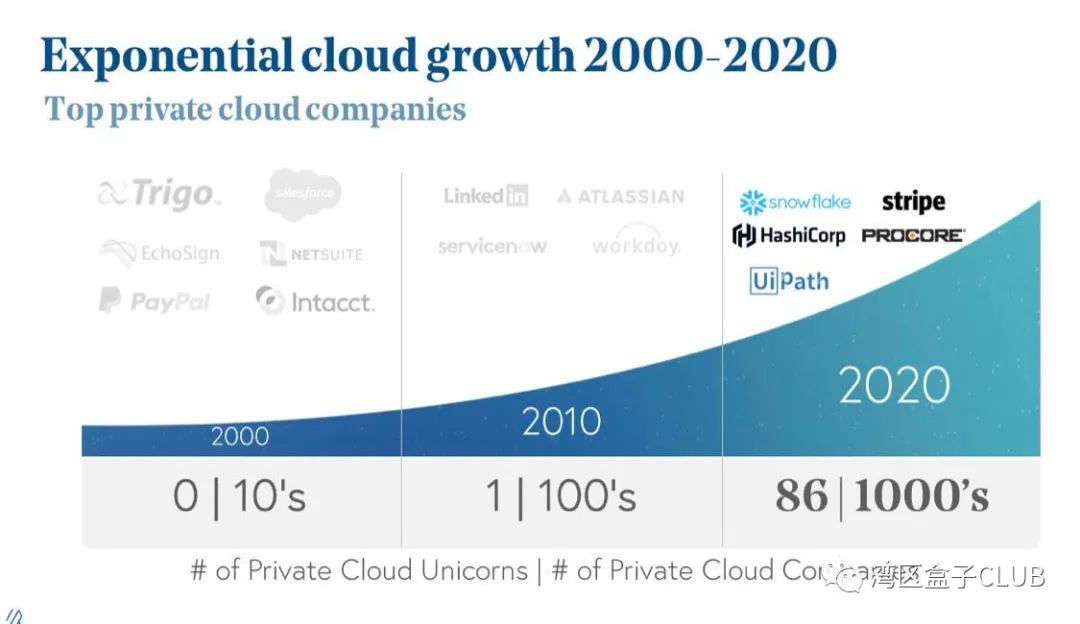

回顾过去二十一世纪的前二十年,云计算的发展令人惊叹,尤其在全球的创新创业市场,迄今市值超过10亿美金的独角兽企业已经超过140多家(包含公有云和私有云),其中就包括了金山云和Rackspace。

根据投资机构Bessemer的统计,在公有云市场,市值超过10亿美元的独角兽数量在2007年之后迅猛发展,当年Netsuite成功上市,此后企业用户的云渗透率开始迅速提高。

2010年,共有12家上市的独角兽公司。到2020年初,这个数量达到了55家。在这五十多家上市公司中,像Salesforce、Paypal、ServiceNow、Shopify和Adobe等五大巨头的市值均超过500亿美元。

从2008年到2020年,排名前五位的公共云公司的价值增长了44倍。2008年,Salesforce、Netsuite、Concur、Blackbaud和Dealertrack的总市值总计138.9亿美元。到2015年,随着LinkedIn、ServiceNow、Salesforce和Netsuite的加入,新的前五大公有云公司总市值增长了8倍。等到了2020年2月,前五名公共云公司的市值已经超过了6000亿美元。

在私有云市场,独角兽同样成倍增长。

2008年,私有云公司LinkedIn的估值达到10亿美元以上,成为该细分领域第一家独角兽。而截至2020年2月,已经有86多家私有云独角兽,包括HashiCorp、UiPath、Snowflake、Stripe、Toast、Procore等公司。

在中国市场,最近两年来,随着消费互联网红利逐渐消失,主要投资机构纷纷下注企业服务、产业互联网市场,而这个市场也正是云计算企业的主战场。

此前,像金山云、优刻得、青云、云从科技等都是备受关注的云计算独角兽。

今年年初,优刻得(股票代码:688158)已经正式在上交所科创板挂牌上市,成为中国云计算第一股。如今,金山云又登陆纳斯达克。下一家即将上市的云计算独角兽又将是谁呢?

平台企业的定海神针

在众多独角兽企业涌现的同时,云计算业务也成为诸多平台巨头企业的主要利润来源。如今在疫情期间的资本大势下,云计算业务甚至成为几大平台公司稳住“排面”的定海神针。

2020年第一季度,AWS贡献了亚马逊大部分营业利润,分析认为这为亚马逊度过疫情期间的股票跌势提供了很好的财务缓冲作用。

根据公开数据,这家科技巨头的云计算业务在第一季度占亚马逊总运营利润的77%以上,是两年来最高的占比。一季度期间,亚马逊的总营业利润下降了10%,降至40亿美元,但如果没有AWS,该公司的营业利润可能还不到10亿美元。

除了亚马逊之外,在苹果、微软和谷歌这几家公司几乎也是如此。

同样是在过去的第一季度,微软的商业云收入增长了39%,达到133亿美元,占该公司第三季度总收入350亿美元的38%。商业云包括Office 365商业版,Microsoft Azure和LinkedIn,Dynamics 365和其他Microsoft云业务的商业部分。

苹果本季度的服务收入达到了创纪录的133亿美元,是Mac和iPad销售总收入的两倍多,占该公司580亿美元总季度收入的近23%。苹果的服务基本都是云服务,具体包括数字内容和流媒体、AppleCare、iCloud等。

在谷歌公司,第一季度 Google Cloud收入增长52%至27.8亿美元。与谷歌母公司Alphabet的410亿美元季度收入相比,云计算业务占比还不到7%,与该公司的在线广告业务相比,云计算业务的规模的确还不大,但从增速上看,它正在成为增长的关键领域。这一点除了业务增长数据,还可以从谷歌最高管理层的重视程度上看得出来。

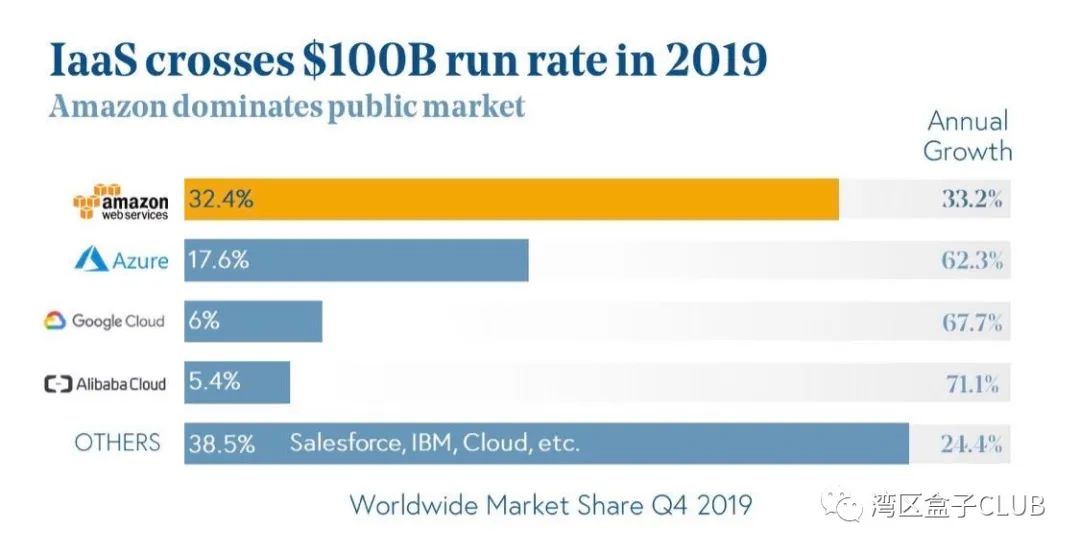

在关键的IaaS市场,亚马逊还在继续主导着公共市场。AWS保持着400亿美元的年营收(还在以30%的年均复合增长率继续增长),同时产生了数十亿美元的利润。但在他之后,微软的Azure正在迅速崛起,2019年的市场份额达到17.6%,高于2018年的14.2%,并且还在继续以更快的速度增长。显然,AWS与Azure之间的差距正在缩小。

在中国,阿里巴巴近期刚刚宣布,计划在未来三年内向其云计算部门投资2000亿元人民币(280亿美元)。

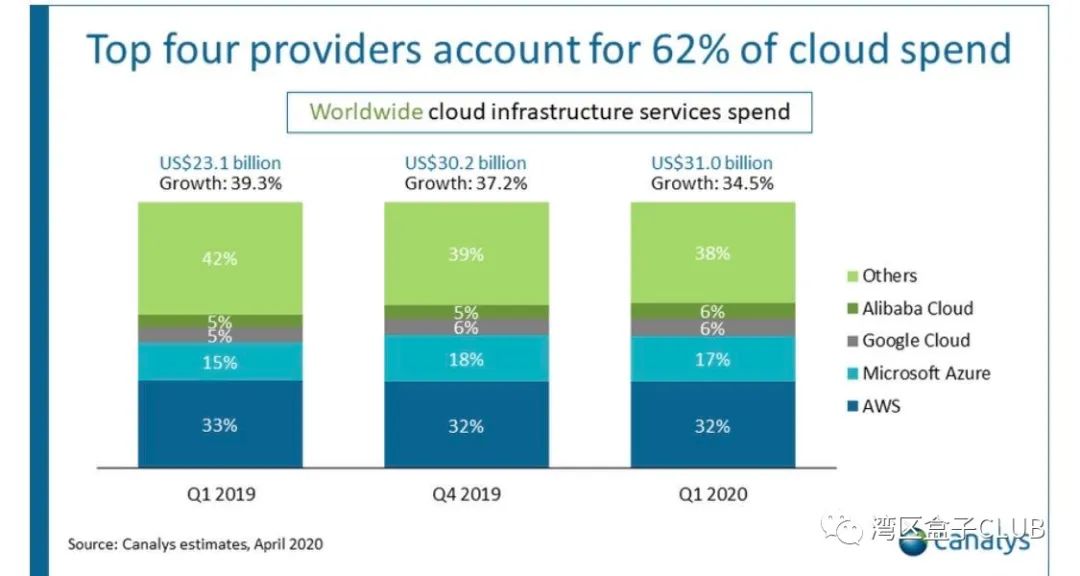

云计算业务部门是阿里巴巴增长最快的业务之一:2019年第四季度云收入增长62%超过100亿元。根据研究公司Canalys的数据,阿里巴巴在该季度占据了中国云市场的46.4%。

根据分析机构Wedbush的说法,近期宣布的这笔投资应该是阿里巴巴的一项重大战略举措。尽管阿里巴巴的云业务在过去一年实现了强劲增长,但仅占总收入的不到10%。业内预计,阿里云业务营收在未来几年内还将翻一番。

在中国市场上,虽然阿里巴巴有近50%的份额,但面临的竞争正在越发激烈。从亚马逊中国、腾讯到京东、百度都在发力相关业务。

比如腾讯云在近期也密集发布了在区块链、音视频、智能识物等各种细分领域的服务,正在展现腾讯云在基础设施、底层平台、服务平台、应用组件以及产业应用等全链路的布局。

云计算作为典型的赢家通吃市场,各平台企业之间的争夺只会越来激烈。其他新进企业被平台扼杀(当然也包括收购)的几率也大大增加。

云计算吞噬世界

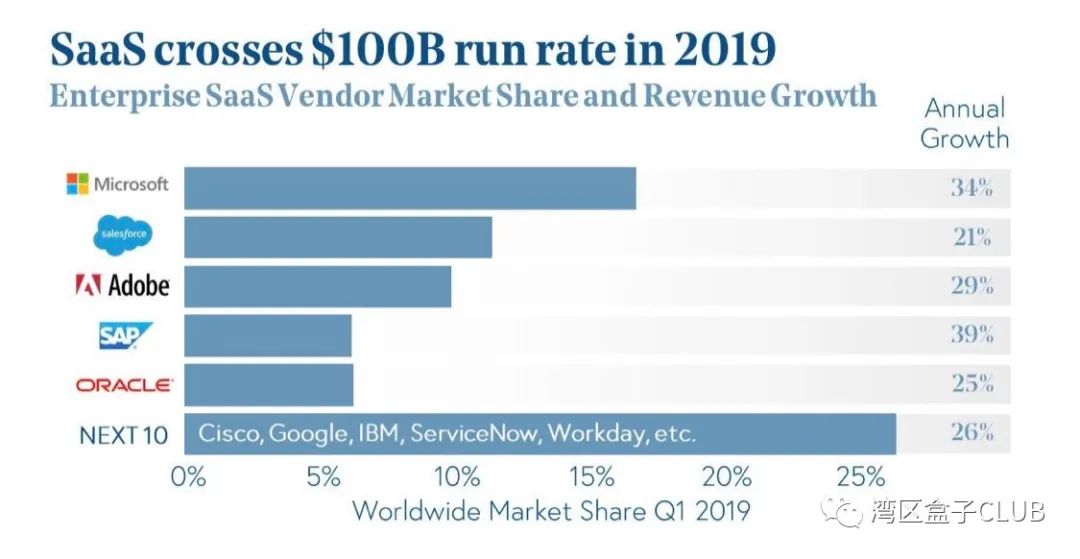

站在2020年看待云计算这一万亿(美元)市场,我们发现,无论IaaS还是SaaS市场,在2019年的市场规模都已经超过了1000亿美元。

根据联合市场研究公司(Allied Market Research)的2020年市场研究报告,2019年全球所有类型的云服务市场价值达到2650亿美元,预计到2027年将达到9280亿美元。这种预期增长的主要驱动力就是全球范围内企业从本地系统向云环境的大规模持续过渡,以及服务提供商对云系统产品的持续创新。

云计算正在事实上降低企业用户的部署成本、提高企业的运行效率。尤其在疫情中,对在线协作工具、电子商务和消费云服务的需求激增,更是带动了云基础设施消费的急剧增加。对于供应商来说,云计算所带来的经常性收入(月度服务费、年度服务费)更具粘性,业务稳定性大大增加。

后疫情时代,无论在全球还是中国市场(新基建),新一波经济刺激措施都在直接促进云计算业务的快速增长。但在另一方面,企业用户在遭遇疫情期间的打击之后,将对成本更为敏感,很可能会停止除了最重要的IT支出之外的其他支出。

对此,微软和亚马逊的对外声明中都对这种不确定性提出了警告。

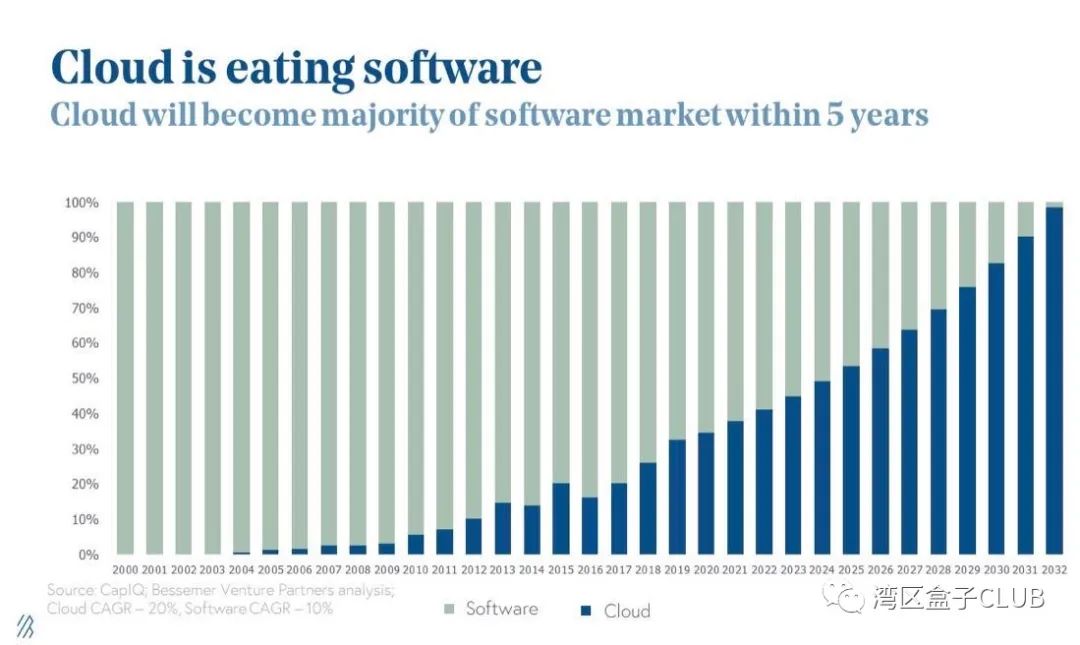

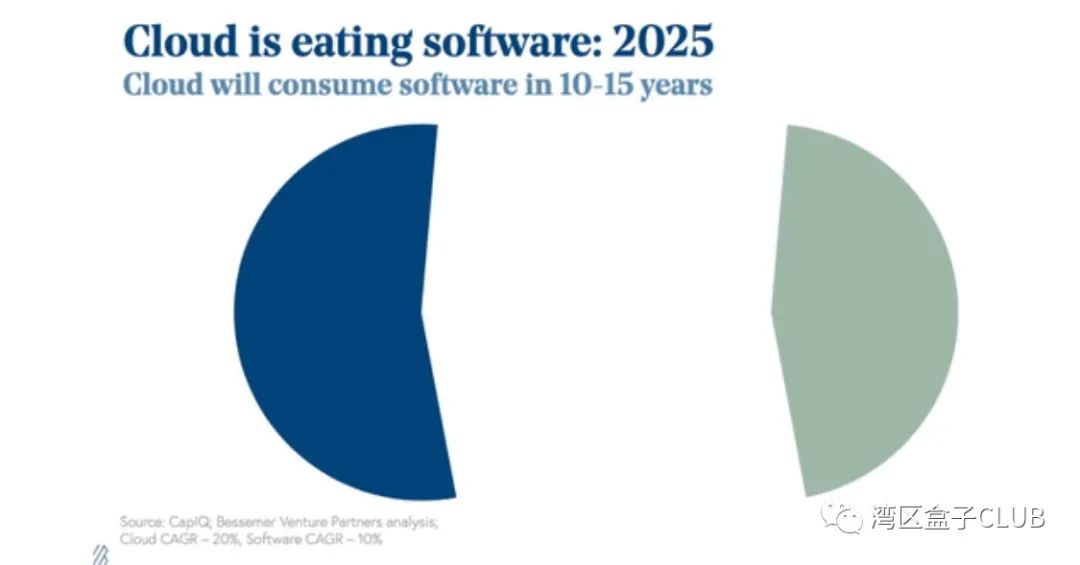

从大趋势上看,现在以及未来的我们,正在生活在一个“云优先”的世界。过去业内曾提出“软件吞噬世界”的预言,而现在,“云吞噬世界”也正在成为事实。

以目前的增长率,云将在几年内渗透几乎所有企业软件。到2025年,预计云将渗透到50%的企业软件中;到2030年,云将为超过75%的软件提供支持。

云计算相关企业除了分布在美国硅谷之外,还广泛分布在中国、英国、爱尔兰、德国、澳大利亚、以色列等全球范围之内。巨大的成长机会还在召唤着更多企业的出现。【END】