科创板「心脉医疗」:“净利润增长率超40%”,国产知名主动脉介入器械品牌背后到底是一家什么样的公司?

被认为是“中国版纳斯达克”,从正式交易开始,科创板就备受全民关注。如今,科创板正式交易已满月, 有人认为,过去一月这里是新的造富集散地,首日即“诞生了”125位亿万富豪;有人认为这里是中国证券市场创新的试验田,注册资正对一级市场的创业公司、VC、PE机构产生潜移默化的影响。

但毫无疑问,长远来看,这里更有可能是硬科技公司价值的试金石。因此,在这个时间节点,我们推出了“遍览科创板”这个系列,希望带读者快速了解科创板公司。

本文是这个系列的第一篇,我们将带大家简单了解「心脉医疗」。

上海微创心脉医疗科技股份有限公司(以下简称:心脉医疗)是首批上市科创板的25家企业之一,其出身为香港联交所上市公司微创医疗(HK: 853)的子公司。截止2019年8月22日10:30,心脉医疗股价为144.87元/股。

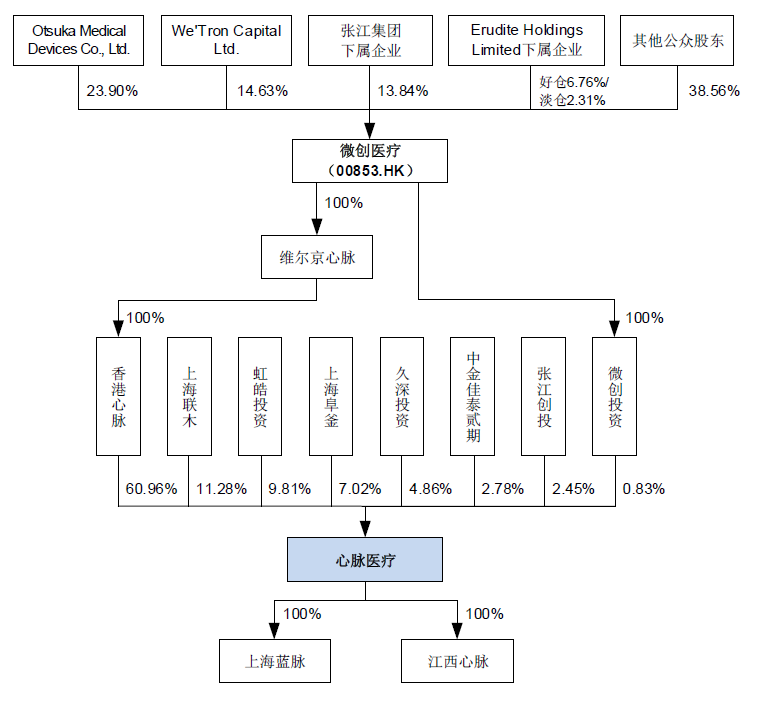

心脉医疗相关股权结构图(图源:招股书)

36氪将从公司业务简介及成长史、公司的财务数据及分析、公司未来的增长分析、公司面临的风险、公司的募资需求,5个角度对「心脉医疗」进行介绍。

公司业务简介及成长史

2012年8月,上海微创心脉医疗科技股份有限公司即设立,定位为微创医疗下属从事主动脉及外周血管介入医疗器械业务的独立经营主体,开始独立开展主动脉及外周血管介入医疗器械业务的研发、生产和销售。

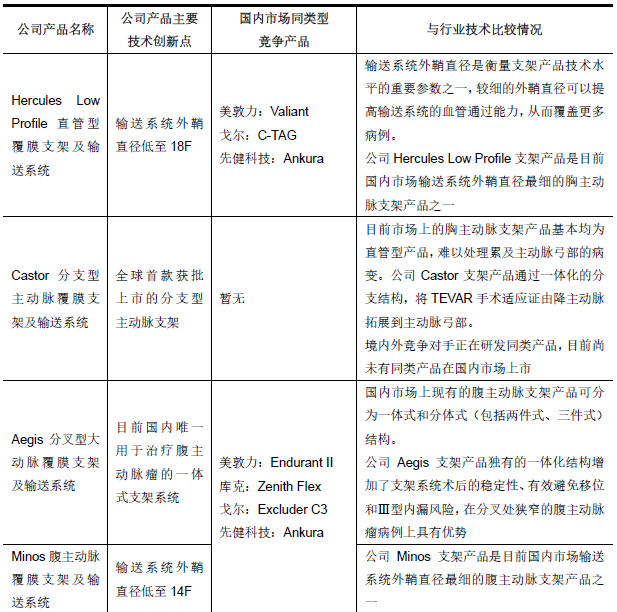

根据招股书信息,在主动脉介入医疗器械领域,「心脉医疗」是国内产品种类齐全、规模领先的企业之一,公司在该领域的主要产品为主动脉覆膜支架系统;在外周血管介入医疗器械领域,公司深耕多年,目前拥有外周血管支架系统、外周血管球囊扩张导管等产品;另外,公司拥有国内唯一获批上市的可在胸主动脉夹层外科手术中使用的术中支架系统。

截至目前,公司已有9项产品取得医疗器械产品注册证,2项产品取得CE证书。截至2019年3月31日,公司拥有已授权的境内外专利86项,其中境内授权专利61项(包括发明专利43项、实用新型专利16项、外观设计专利2项),境外授权专利25项(均为发明专利)。

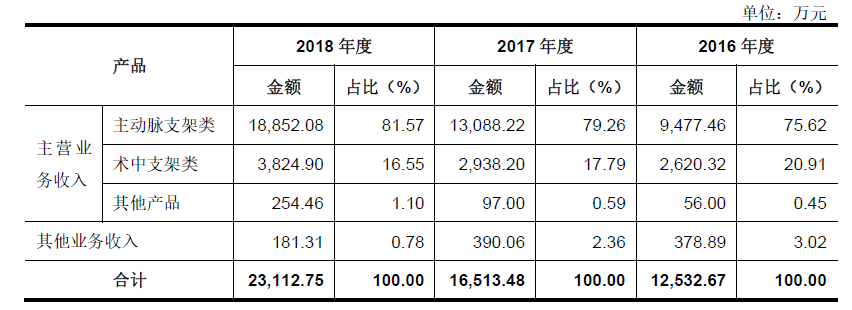

心脉医疗近三年不同产品营收占比(图源:招股书)

公司自成立以来主营业务未发生重大变化。现阶段,公司产品已销售至国内30个省、自治区和直辖市的700多家医院,并出口至南美等地区。根据弗若斯特沙利文公司的相关研究报告,按照产品应用的手术量排名,2018年公司在我国主动脉血管介入医疗器械市场份额排名第二(排名第一的公司为美敦力),国产品牌中市场份额排名第一。

公司的财务数据及分析

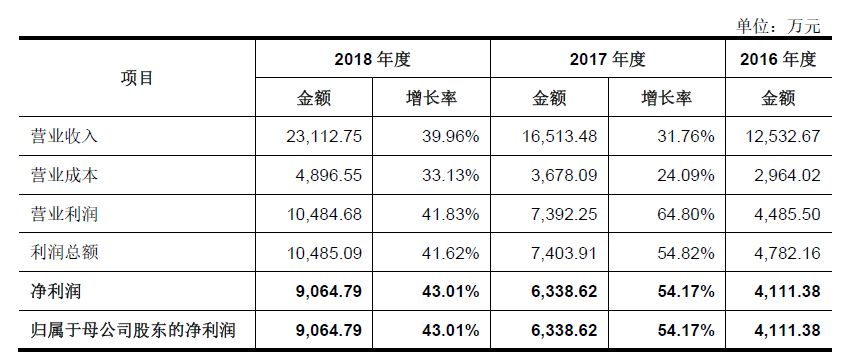

心脉医疗近三年具体经营情况(图源:招股书)

从近三年的经营情况来看,公司营收和盈利能力呈增长的趋势。2017、2018两年的利润增长率均超40%。

官方也对这种增长率做出了解释,主要原因为:

随着主动脉疾病检出率和微创伤介入类手术普及程度的提高 ,公司作为主动脉介入医疗器械领域龙头企业,头部效应明显 ,收入规模快速增长;

公司覆盖渠道日趋完善,覆盖终端医院数量逐年提升;

公司新产品Castor 分支型覆膜架(全球首款获批上市的治疗主动脉弓病变的分支型主动脉支架)于 2017 年三季度末上市销售, 将当前直管型产品的适应症由降主动脉拓展到主动脉弓,凭借着技术创新和产品先发优势,获得了市场认可,为 2018 年贡献了增量收入 。

国联证券做出预测,预计公司2019-2021 年实现归母净利润为1.23 亿元、1.59 亿元和2.01 亿元,EPS 为1.71/2.24/2.82 元,对应当前股价,市盈率为93/71/56 倍。公司是本土主动脉介入领域龙头企业,积极布局的外周血管介入 逐渐迎来上市和放量期,业绩有望延续快速增长态势。

公司面临的风险

当然,即使有40%的利润率和增长的可能,公司依然也存在一些风险。在招股书里,也揭示了相应的风险。其中,我们认为主要的几点包括:

技术风险。

其中即包括:①新产品研发及注册风险:在新产品研发过程中,公司可能面临研发方向出现偏差、新产品研发投入成本偏高、研发进程缓慢甚至研发失败的风险;②技术更新迭代风险:公司未能持续跟踪行业技术的发展趋势并对现有产品进行及时更新迭代。

经营风险。

一方面是竞争。目前,我国主动脉及外周血管介入医疗器械行业仍处在高速发展阶段,以美敦力、戈尔、库克医疗等为代表的国外医疗器械企业占据国内主动脉及外周血管介入医疗器械市场较高的份额。国内厂商「先健科技」(HK:1302)的部分覆膜支架也与心脉医疗产品的适应证有所重叠。

所以竞争带来的风险即包括:①市场竞争风险:公司未能在产品研发、质量管理、营销渠道等方面继续保持竞争优势,或其他医疗器械公司改变市场战略,采取降价、收购等手段抢占市场,心脉医疗未能很好应对;②产品价格下降风险:公司可能面临产品商场价格下降 、毛利率下降等风险,对公司盈利能力带来影响。

面对竞争,尤其需要注意规范经营,避免出现类似「长春长生生物」事件的发生。

另一方面,医疗是强政策驱动型行业,其经营也可能受到政策的影响。具体来说,包括:①行业政策或标准变动风险:相关政策或标准发生预期之外的重大变化,致使公司产品或经营模式需要进行重大调整,或公司未能及时制定有效的应对措施;②生产经营资质续期风险:公司未能及时办理展期手续,无法继续生产或经营相关产品;③医疗器械流通领域政策改革的风险:公司面临着“两票制”、高值医用耗材集中采购、DRGs(按疾病诊断相关分组)付费政策带来的影响,可能会降低产品毛利并影响经营。

公司的募资需求

根据其招股书,我们可以看到「心脉医疗」上市募资的用途如下:

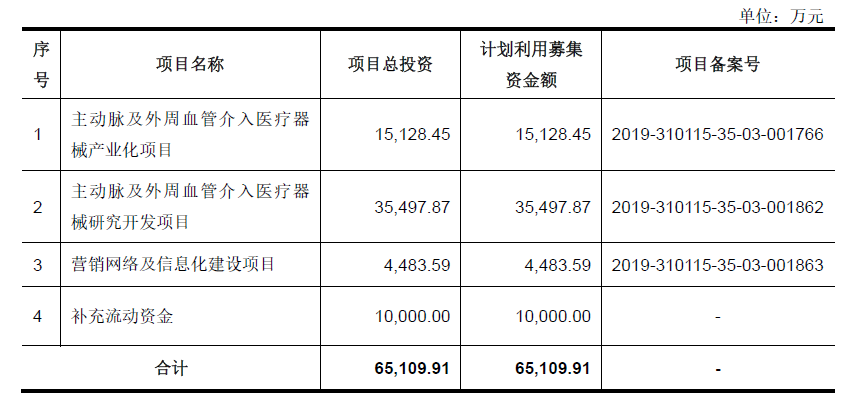

心脉医疗募集资金运用方案(图源:招股书)

主动脉及外周血管介入医疗器械产业化项目:其目的在于完善公司产品线,生产主动脉及外周血管介入医疗器械相关产品,建成后可形成年生产主动脉及外周血管介入医疗器械35100条的生产能力。

主动脉及外周血管介入医疗器械研究开发项目:计划用于7项主动脉介入医疗器械(5项治疗累及主动脉弓部病变的胸主动脉产品+2项治疗腹主动脉疾病的腹主动脉产品),11项外周血管介入医疗器械(4项治疗外周动脉血管狭窄的支架或球囊产品+7项治疗外周静脉疾病的产品)的研究开发。

五年产品进度预计(图源:招股书)

营销网络及信息化建设项目:即扩建现有重点区域市场销售网点以及建立一体化信息系统,购置办公设施,引进业务人才。计划将在北京、上海建立两个营销总部,并在广州、西安、昆明、长沙、沈阳、南宁、成都、济南、郑州以及南京设立营销分中心。

补充流动资金:计划使用募集资金1亿元作为补充流动资金,以优化财务结构、降低财务风险、满足公司后续生产经营发展的需求。

心脉医疗主动脉介入医疗器械产品市场地位(图源:招股书)

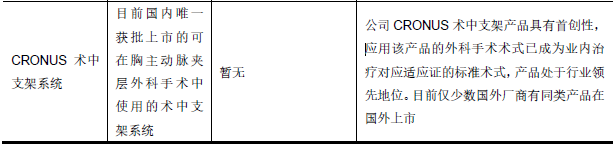

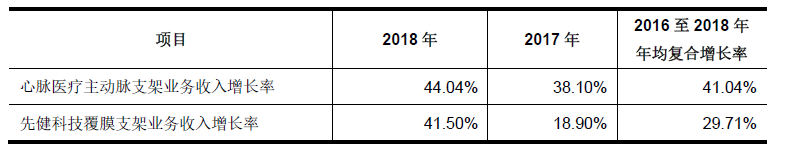

国内其他厂商中,二级市场「先健科技」(HK:1302)的部分覆膜支架同属于主动脉介入医疗器械细分行业,与心脉医疗产品的适应证一致,系直接竞争产品。根据先健科技披露的年度报告,其覆膜支架收入、增长率及与心脉医疗的对比情况如下:

先健科技与心脉医疗部分业务近三年收入增长率对比(图源:招股书)

由图可见,心脉医疗主动脉支架和先健科技覆膜支架收入趋势相同,均呈现增长态势,但心脉医疗主动脉支架业务近三年的复合增长率更高,达41.04%。

此外,一级市场中,据招股书信息,从事主动脉介入治疗的公司较少,从事外周血管介入器械研发销售的还有「茵络医疗」(2018年11月获数千万元B+轮投资)、「麦普奇医疗」(2019年2月获千万元A轮融资)、「归创通桥医疗」(2019年1月归创医疗与通桥医疗合并而来并获亿元级B轮融资)等,但是所占市场分额都不高。