经济周期、行业政策、行业趋势、行业供需四个角度看房地产行业

编者按:本文来自「华尔街见闻」,作者:靳毅 ,马鑫杰,36氪经授权转载

投资要点

房地产开发流程

房地产开发流程主要包括土地获取、开发建设、房产销售三个阶段。土地获取方式主要包括“招拍挂”受让、协议出让、兼并重组三种方式,土地获取流程则主要为土地信息收集价值研判、支付保证金、投标摘牌、签订土地出让合同、办理《建设用地规划许可证》、办理《国有土地使用证》;房地产开发建设过程可分为四个阶段:项目策划设计阶段、项目前期准备阶段、项目施工执行阶段和项目竣工验收阶段;房产销售分为预售与现房销售两种,销售(预售)流程主要包括营销活动策划、取得《商品房预售许可证》后开盘、签订《商品房认购协议书》、签订《商品房预售合同》、商品房交付、办理房屋权属登记及房产证。

房地产行业分析

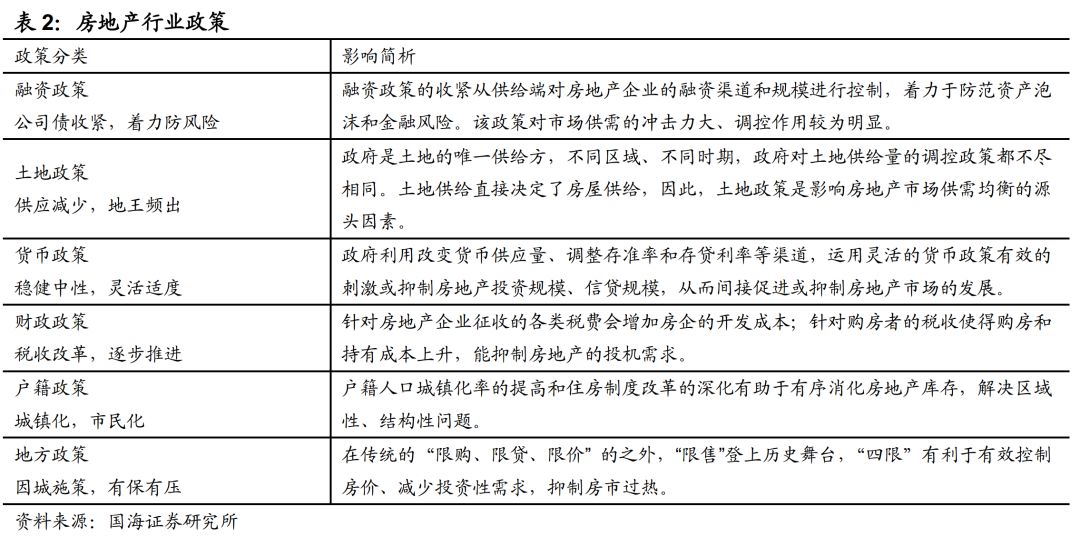

房地产行业分析主要包括经济周期、行业政策、行业趋势、行业供需四个角度。房地产行业是典型的强周期行业,与经济周期密切相关,同时还受城镇化等因素影响;行业政策主要受融资政策、土地政策、货币政策、财政政策、户籍政策、地方政策等因素影响;行业供需长期来看受人口结构影响,从中短期来看,融资、货币、财政、购房等政策和市场变化带来的行业资金量的变动是影响房地产需求的中短期周期性因素。

房地产企业信用分析

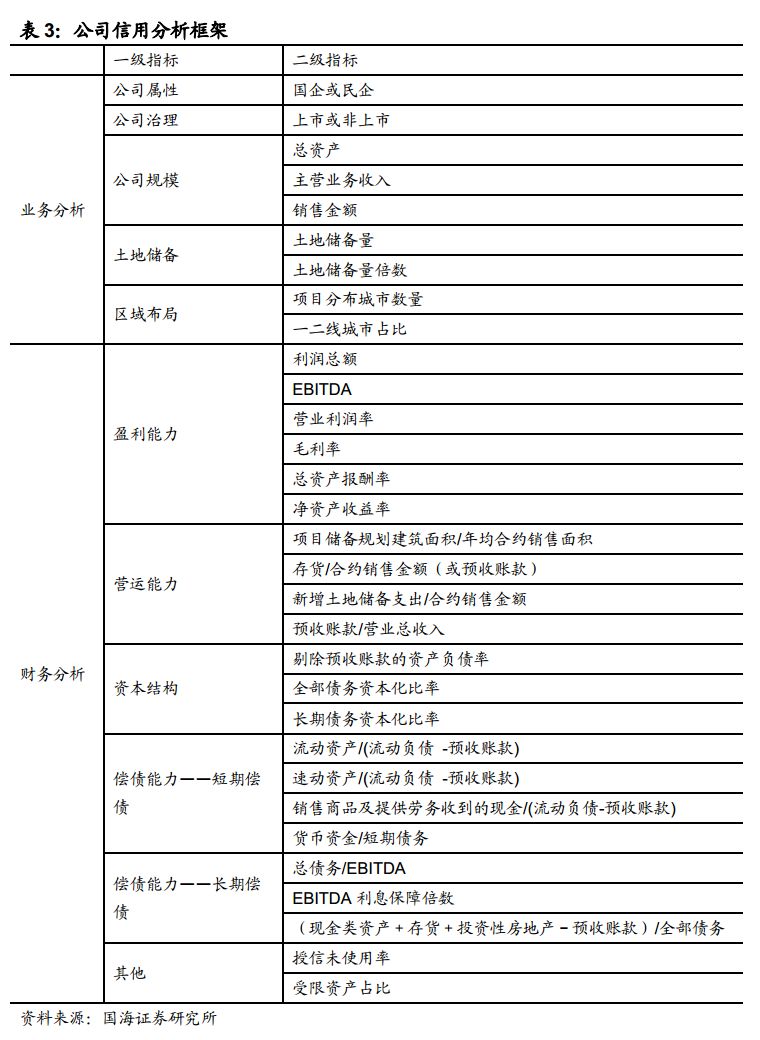

房地产企业业务分析主要包括以下几个方面:(1)公司属性:国企/民企;(2)公司治理:上市/非上市;(3)公司规模:总资产、主营业务收入、销售金额;(4)土地储备:土地储备量、土地储备量倍数;(5)区域布局:项目分布城市数量、一二线城市销售额/总销售额。

房地产财务分析则主要包括:(1)盈利能力:营业收入、EBITDA、利润总额、毛利率、ROA、ROE;(2)营运能力:项目储备规划建筑面积/年均合约销售面积、存货/合约销售金额(或预收账款)、新增土地储备支出/合约销售金额、预收账款/营业总收入;(3)资本结构:剔除预收账款的资产负债率、全部债务资本化比率、长期债务资本化比率;

(4)偿债能力:①短期偿债能力:流动资产/(流动负债-预收账款)、速动资产/(流动负债-预收账款)、销售商品及提供劳务收到的现金/(流动负债-预收账款)、货币资金/短期债务,②长期偿债能力:总债务/EBITDA、EBITDA利息保障倍数、(现金类资产+存货+投资性房地产-预收账款)/全部债务;(5)其他指标:授信未使用率、受限资产占比。

案例分析

我们选取三家上市公司进行分析:(1)A公司区域布局完善、土地储备充足、规模优势明显、盈利能力较强,充裕的货币资金和较强的融资能力为公司的流动性及还本付息能力提供了较好地保障,偿债能力极强。(2)C公司在行业地位、品牌影响力、项目运作及储备质量等方面具备较强竞争优势,但公司债务负担较重,受限资产较大,流动性较弱,融资压力及偿债压力较大。(3)B公司业务区域集中度和部分土地储备楼面单价较高,未来库存去化和盈利可能承压,后续房地产开发仍需大规模资金投入,资金压力较大,盈利能力较弱,且短期偿债压力较大。

一级市场

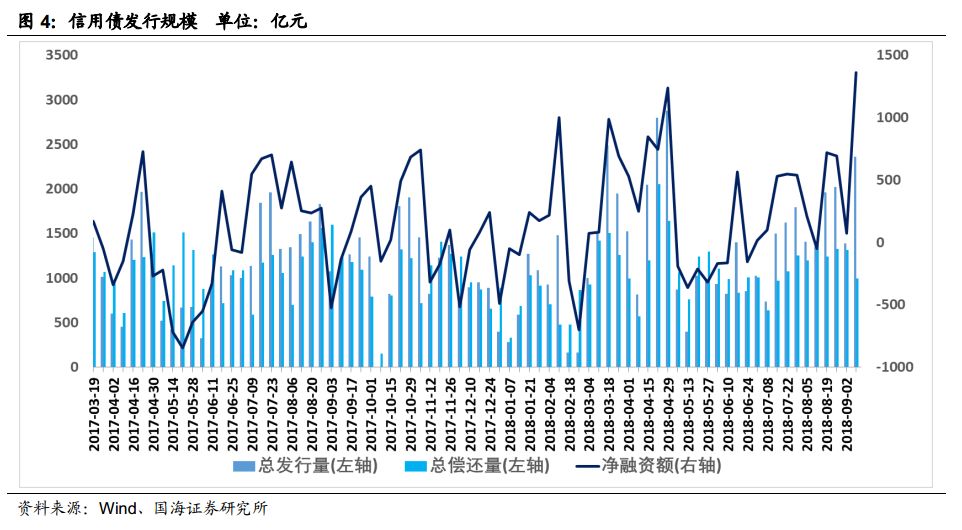

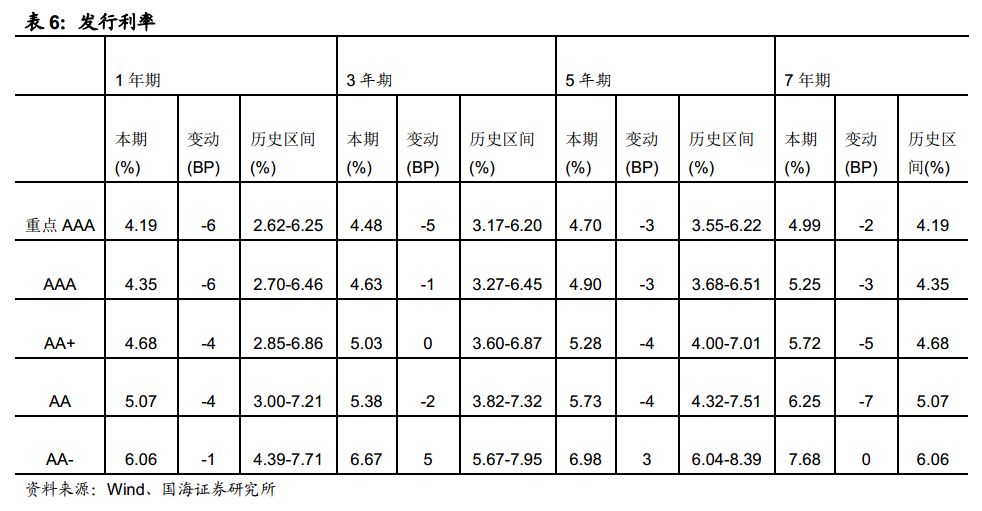

发行规模方面,本期信用债发行总规模2358.80亿元,偿还总规模996.83亿元,净融资额1361.97亿元。发行利率方面,从交易商协会的非金融企业债务融资工具估值来看,不同期限各等级发行利率大都下降。发行等级方面,主体评级AAA级占比29.38%,AA+级占比15.55%,AA级占比5.14%。

二级市场

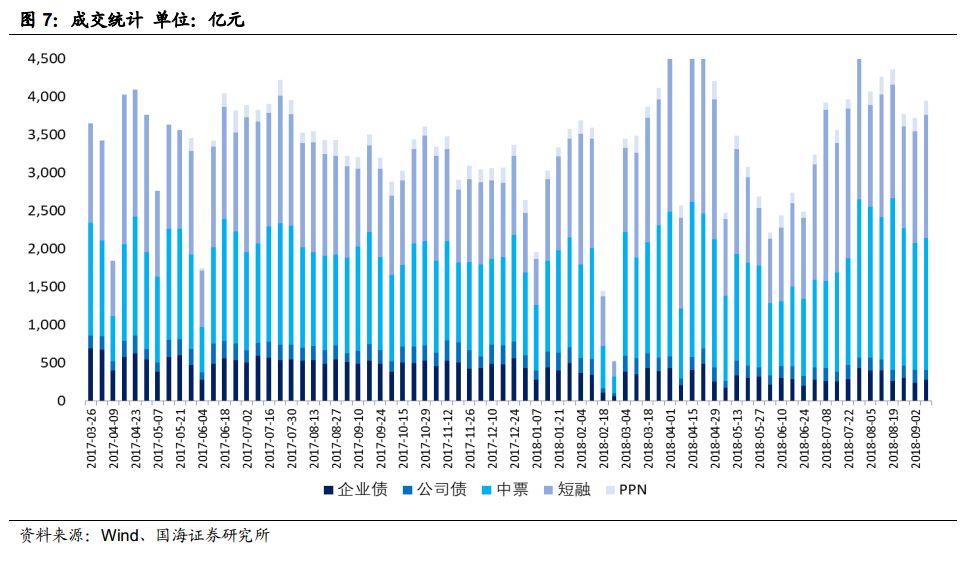

交易总量方面,本期信用债合计3950.10亿元。银行间二级市场综合行业信用债较为热门,交易所则是房地产行业受到关注较多。收益走势来看,3年期和5年期不同信用等级中票收益率均有所上升。期限利差方面,AAA级3年期与1年及5年期与1年期利差均有所上升。信用利差方面,中短久期信用利差走扩,长久期信用利差走窄。

等级变动

本期主体评级正向级别调整共一家,涉及建筑材料行业。本期主体评级负向级别调整共4家,涉及公用事业、商业贸易和农林牧渔行业。

事件概览

本期负面事件涉及江苏宏图高科技股份有限公司债项评级调低、三胞集团有限公司债项评级调低、雏鹰农牧集团股份有限公司债项评级调低、江苏宏图高科技股份有限公司债项列入评级观察(可能调低)、上海华信国际集团有限公司未及时拨付兑付资金、凯迪生态环境科技股份有限公司未及时拨付兑付资金。

风险提示

关注信用风险事件对整体利差的影响。

房地产行业及企业信用分析框架

1.1、土地开发流程

1.1.1、土地获取阶段(1)土地获取方式

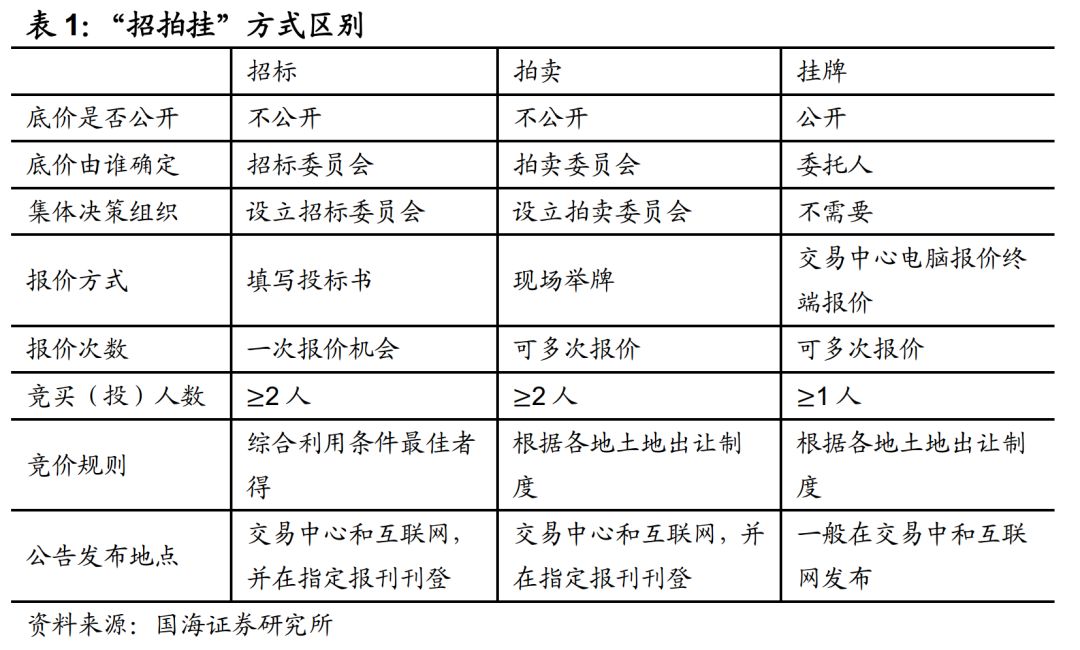

房地产开发的首要条件就是获取土地使用权。目前土地获取主要有“招拍挂”受让、协议出让、兼并重组三种方式。“招拍挂”受让土地是指通过招标、拍卖、挂牌的方式规范出让土地,是房地产企业最主要的土地获取方式。协议出让则适用于公共福利事业和非营利性的社会团体、机关单位用地和某些特殊用地。兼并重组可以避免直接公开购买土地带来的竞争,节省直接转让土地需要缴纳的各种税费,近年来成为房地产企业越来越常见的土地获取方式之一。

(2)土地获取流程

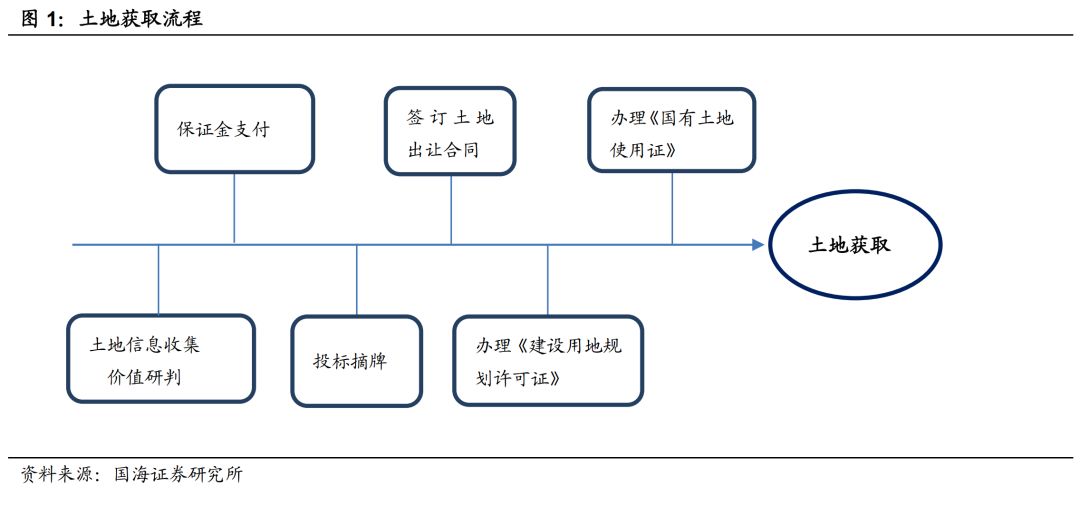

房地产企业通过政府土地出让获取土地的一般流程如下:

1)土地竞拍前期准备工作包括获取土地出让信息收集、价值研究判断、项目定位和方案确定等;

2)参与具体“招拍挂”活动前需支付投标/竞买保证金,一般情况下土地出让保证金不低于标的金额的20%;

3)竞拍成功后签订《国有土地使用权出让合同》并缴纳土地出让金、契税、交易费等;

4)凭土地出让合同、用地红线图、项目批准文件等向规划部门申请办理《建设用地规划许可证》;

5) 在完善规划手续后,公司备齐规划许可证、土地出让合同和土地出让金、税费支付凭证等材料办理《国有土地使用证》,完成土地确权。

1.1.2、开发建设阶段

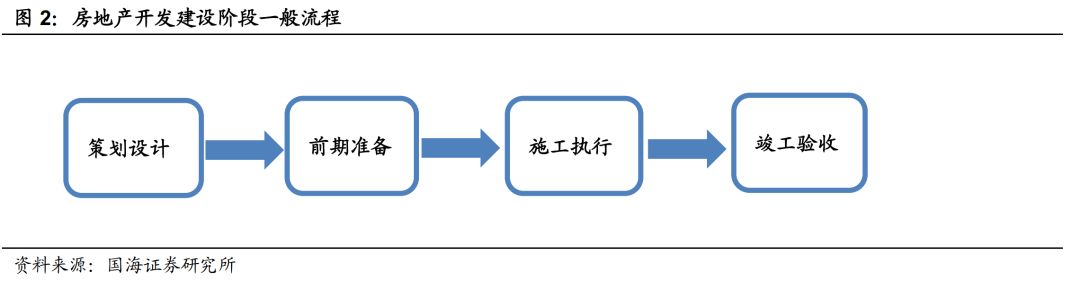

房地产开发建设过程可分为四个阶段:项目策划设计阶段、项目前期准备阶段、项目施工执行阶段和项目竣工验收阶段。

(1)项目策划设计阶段

首先,房地产企业需进行详细的项目策划设计,这一过程需要与项目所在地相关政府部门沟通协商(通常需要半年至一年)。此后,房地产企业应提交申报报告和发改委批文、用地规划许可证、土地证、已审批规划图和建筑设计图,并申请办理《建设工程规划许可证》。

(2)项目前期准备阶段

房地产企业需与承包商谈判并签订建设工程施工承包合同。根据土地证、规划许可证、招标确定施工队、施工图审查证明、质量安全监督手续等办理《建设工程施工许可证》。

(3)项目施工执行阶段

房地产开发企业在取得《建设工程规划许可证》、《建设工程施工许可证》后才可进行项目开发的施工。进入项目施工的阶段,从施工准备、到工程开工、施工、竣工完全由建筑施工单位主持,开发商在此阶段的主要任务是控制成本,支付工程进度款,确保工程按预先进度计划实施。

(4)项目竣工验收阶段

项目竣工验收主要包括两个阶段,一是项目完工后由房地产开发企业及勘察、设计、施工、工程监理等单位进行验收、结算、备案;二是进行产权初始登记,新建的房屋申请人应当提交《建设用地规划许可证》、《国有土地使用证》、《建设工程规划许可证》、《建设工程施工许可证》和房屋竣工验收资料等,在房屋竣工后的三个月内向登记机关申请房屋所有权初始登记,对于购房者来说,开发商办理完毕初始产权登记就可以办理每一户购房人的房屋所有权证。

1.1.3、房产销售阶段

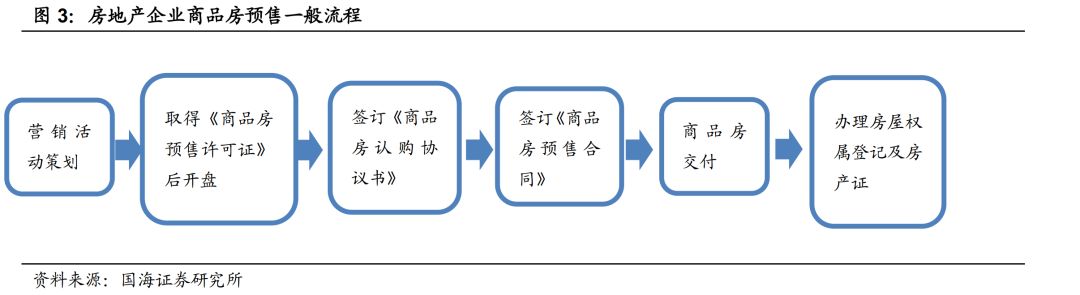

房产销售分为预售与现房销售两种,目前我国期房销售额占比约在80%左右,预售是我国主要的房屋销售方式。

1. 销售(预售)条件

2009 年修正的《城市房地产管理法》规定了预售许可制度,商品房预售须符合以下条件:已交付全部土地使用权出让金,取得土地使用权证书;持有建设工程规划许可证;按提供预售的商品房计算,投入开发建设的资金达到工程建设总投资的25%以上,并已经确定施工进度和竣工交付日期;向县级以上人民政府房产管理部门办理预售登记,取得商品房预售许可证明。

根据《商品房销售管理办法》第七条规定,现房销售的一般应具备以下条件: (1)企业主体资格合法。现售商品房的房地产开发企业应当具有企业法人营业执照和房地产开发企业资质证书;(2)用地合法,取得土地使用权证书或者使用土地的批准文件;(3)规划、建设手续合法,持有建设工程规划许可证和施工许可证;(4)符合工程质量标准,已通过竣工验收;(5)保障被拆迁人的利益:拆迁安置已经落实;(6)达到基本使用条件:供水、供电、供热、燃气、通讯等配套基础设施具备交付使用条件;其他配套基础设施和公共设施具备交付使用条件或者已确定施工进度和交付日期;(7)物业管理方案已经落实。

2. 销售(预售)流程

房地产企业商品房预售的主要流程如下:

在取得预售许可证后,可以确定开盘日期对外发售,与有认购意向的客户签订《房屋认购协议书》,该协议书作为认购人签订《商品房预售合同》的保证,并向开发商支付一定数额的定金,之后按认购协议书约定正式签订《商品房预售合同》,合同签订后要在规定时间内向当地房管部门办理备案,备案登记后合同生效。合同签订后,购买者要根据合同约定的付款时间交付房价款及契税。此外,现房销售的不签订预售合同,应签订《商品房买卖合同》。

1.2、房地产行业分析

1.2.1 经济周期

房地产行业是典型的强周期行业,这种周期性与经济因素相关。当宏观经济上行时,房地产企业增加投资,居民购房能力和意愿较高,房地产供给和需求都会上升;反之,经济下行时,房地产供需都会大幅下滑。房地产周期还受到政策的显著影响,我国多次房地产短期调整与政策相关。房价快速上涨及到达峰值的过程中,一般都伴随着房地产调控政策的收紧;在房价处于低位、经济下行压力凸显的情况下,政府则倾向于放松调控政策以刺激房地产行业的增长。

我国房地产周期有其特殊性。我国仍处于城镇化阶段,城镇化进程加快意味着城市规模的扩大、城镇人口的增加,给房地产市场带来大量需求。我国资金流出受资本管制,使货币扩张带来的投机需求更强,助推房价上涨。我国土地供应受政府管控,而土地供给直接决定了房屋供给,影响房价。我国房地产是经济托底的重要环节,影响行业周期。

1.2.2 行业政策

中国房地产行业长期处于政府“调控”状态,房地产政策监管多且变动大。近几年出台的政策及影响如下:

1.2.3 行业供需

从长期来看,居民的住房需求是房地产行业发展的重要影响因素。居民的住房需求受人口结构因素的影响。劳动力人口具有购房需求和稳定收入,为购房主力,是房地产市场的最大支撑力量。当前我国老龄人口(65岁及以上) 已超过10%,相比之前已经出现比较明显的见顶回落的趋势,人口红利逐步消失。

从中短期来看,融资、货币、财政、购房等政策和市场变化带来的行业资金量的变动是影响房地产需求的中短期周期性因素,具体表现在按揭贷款和MBS存量的变化上。从历史经验来看,购房者的贷款需求和政府以及金融机构对按揭贷款及相关产品的支持力度在中短期会对房地产市场需求产生较大影响,从而影响行业整体供求关系。

1.3、房地产企业信用分析

房地产企业业务分析主要包括以下几个方面:(1)公司属性:国企/民企;(2)公司治理:上市/非上市;(3)公司规模:总资产、主营业务收入、销售金额;(4)土地储备:土地储备量、土地储备量倍数;(5)区域布局:项目分布城市数量、一二线城市销售额/总销售额。

房地产财务分析则主要包括:(1)盈利能力:营业收入、EBITDA、利润总额、毛利率、ROA、ROE;(2)营运能力:项目储备规划建筑面积/年均合约销售面积、存货/合约销售金额(或预收账款)、新增土地储备支出/合约销售金额、预收账款/营业总收入;(3)资本结构:剔除预收账款的资产负债率、全部债务资本化比率、长期债务资本化比率;(4)偿债能力:①短期偿债能力:流动资产/(流动负债-预收账款)、速动资产/(流动负债-预收账款)、销售商品及提供劳务收到的现金/(流动负债-预收账款)、货币资金/短期债务,②长期偿债能力:总债务/EBITDA、EBITDA利息保障倍数、(现金类资产+存货+投资性房地产-预收账款)/全部债务;(5)其他指标:授信未使用率、受限资产占比。

1.4、案例分析

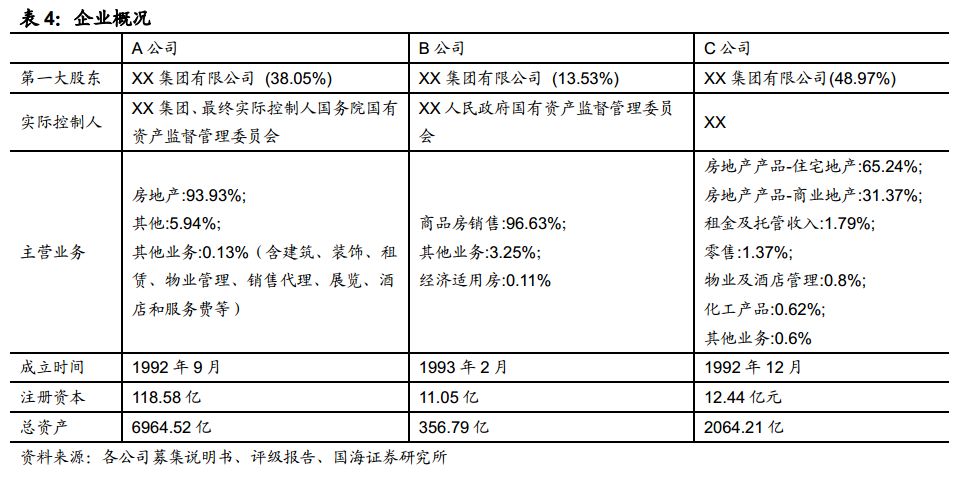

我们选取三家上市房企进行相关案例分析。

1.4.1、公司概况

1.4.2、公司信用分析

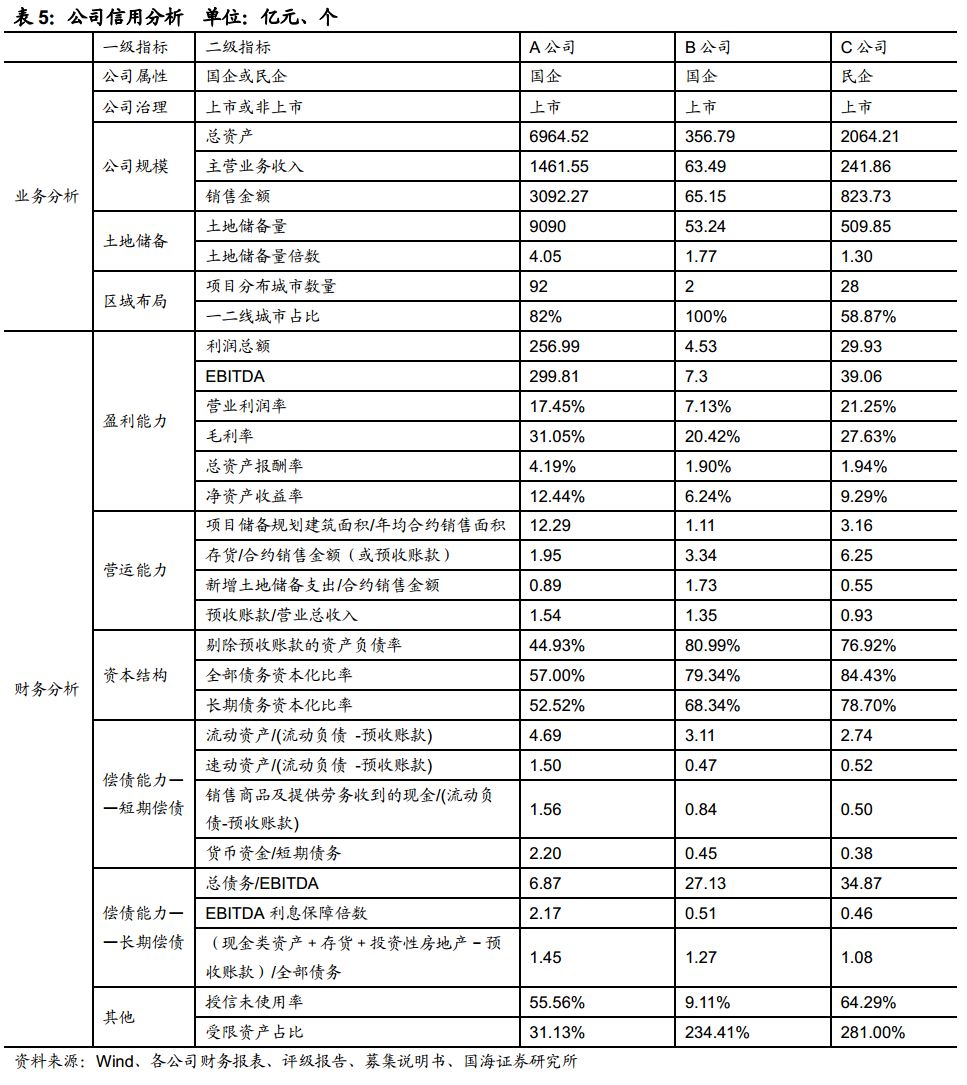

(1)业务层面

1)A 、B、C公司均为上市企业,内部治理相对规范化,融资渠道相对非上市企业更多元化;而A公司和B公司为国有企业,相较于民营C公司则更易获得外部支持,同时国企与地方政府关系紧密更容易拿地拿项目。2)公司规模方面,A公司总资产规模为C公司3倍、B公司20倍,主要业务收入及销售金额均处于领先地位,较大的规模使得企业在拿地价格、产品定价、承包商甄选等方面具有更强的上下游议价能力,也容易拿到更高的贷款授信和债券评级,从而具有更强的融资能力。3)土地储备方面,A、B及C公司的土地储备倍数分别为4.05、1.77、1.30倍,A公司后续项目开发的储备较为充足。4)区域布局方面:A公司业务已经拓展到全国大部分重点城市,多元化的城市布局一方面为企业提供了外延式的扩张机会,以便于公司进一步提高市场份额;另一方面这也有助于降低单一区域内房地产市场景气下滑的风险,而天房发展项目依旧集中于天津、苏州区域,项目过于集中,抗风险能力较低。

(2)财务层面

盈利能力方面,从利润总额、EBITDA大体与企业规模呈正比,而毛利率、总资产报酬率、净资产收益率方面A公司依旧最高,而C公司盈利能力最弱。

营运能力方面,以项目储备规划建筑面积/年均合约销售面积可以发现A公司储备最足,公司B较弱,从存货/合约销售金额(或预收账款)来看A公司去化最快,B公司依旧最弱。以新增土地储备支出/合约销售金额可以发现B公司目前拿地较于A公司及C公司则相对激进些。从预收账款/营业总收入来看,A、B公司均较高,未来营业持续性相对较好。

资本结构方面,从剔除预收账款的资产负债率及全部债务资本化比率来看,A公司资产负债率最低,B公司及公司较高,负债水平较大。C公司长期债务资本化比率最高,长期偿债压力最大。

短期偿债能力方面方面,A公司流动比率、速动比率均相对较高,以销售商品及提供劳务收到的现金及货币资金对剔除掉预收账款后的流动负债保障层面来看依旧为A公司最高,C公司则最弱。

长期偿债能力来看,A公司EBITDA利息保障倍数最高,而B公司、C公司覆盖倍数不足一倍;核心资产对刚性债务的保障程度整体来看依旧为A公司最高,C公司最低。

其他指标来看,授信未使用方面,B公司不足10%,可用授信最低,而受限资产与净资产比值方面,A公司比例最低。综合来说A公司潜在动用资金及可抵押资产均较高,抗风险能力相对较强。

综合各大指标来看,A公司在三者之中信用风险最低,而C公司整体资质相对较弱,B公司资质最弱。

1.4.3、小结

A公司区域布局完善、土地储备充足、规模优势明显、盈利能力较强,充裕的货币资金和较强的融资能力为公司的流动性及还本付息能力提供了较好地保障,偿债能力极强。

B公司在行业地位、品牌影响力、项目运作及储备质量等方面具备较强竞争优势,但公司债务负担较重,受限资产较大,流动性较弱,融资压力及偿债压力较大。

C公司业务区域集中度和部分土地储备楼面单价较高,未来库存去化和盈利可能承压,后续房地产开发仍需大规模资金投入,资金压力较大,盈利能力较弱,且短期偿债压力较大。

一级市场

2.1 发行数量

发行规模方面,本期信用债(含企业债、公司债、中票短融、PPN)发行总规模2358.80亿元,偿还总规模996.83亿元,净融资额1361.97亿元。

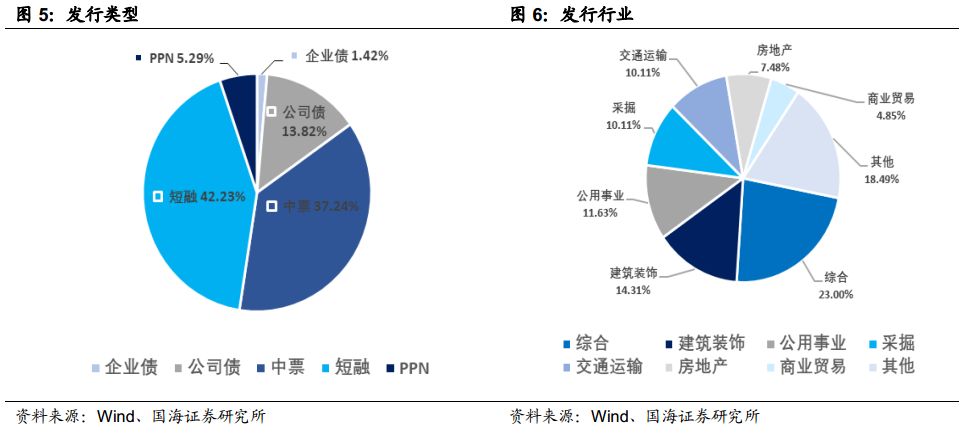

发行类型方面,本期信用债发行中短融占比42.23%,企业债占比1.42%,公司债(含私募)占比13.82%,中票占比37.24%,PPN占比5.29%。

发行行业方面,本期信用债发行行业主要包括综合、建筑装饰、公用事业、采掘、交通运输、房地产、商业贸易,发行金额占比分别为23.00%、14.31%、11.63%、10.11%、10.11%、7.48%、4.85%。

2.2 发行利率

发行利率方面,从交易商协会的非金融企业债务融资工具估值来看,1年期、3年期、5年期、7年期发行利率大都下降。

2.3 发行等级

按发行额来看,主体评级AAA级发行额549.90亿元,占比29.38%,AA+级314.80亿元,占比15.55%,AA级104.00亿元,占比5.14%。

二级市场

3.1 交易概况

本期信用债合计成交3950.10亿元。分类别看,中票、短融、PPN分别成交1739.75亿元、1617.42亿元、187.98亿元,企业债和公司债分别成交276.69亿元和128.26亿元。

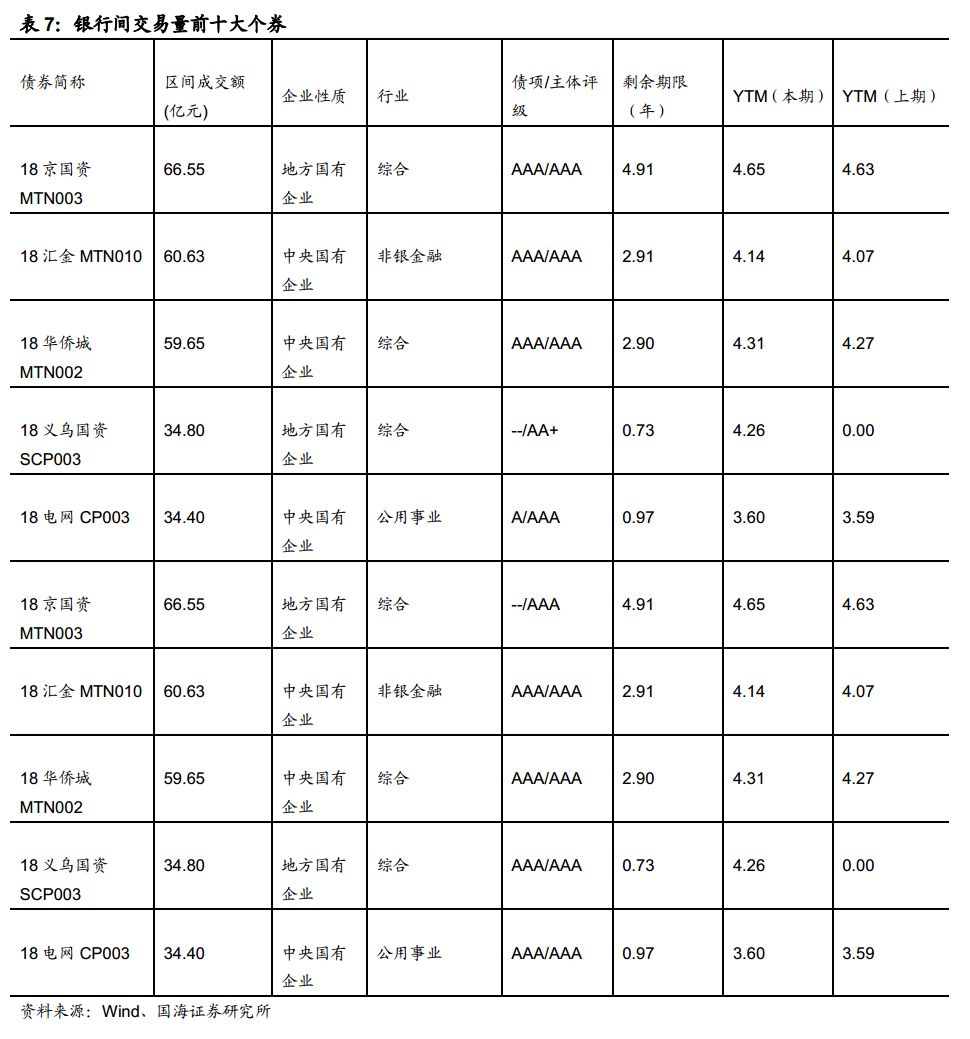

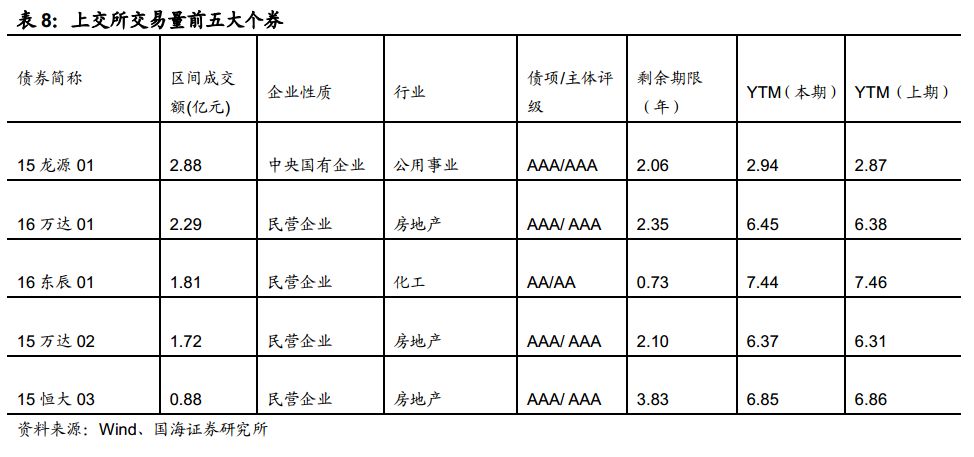

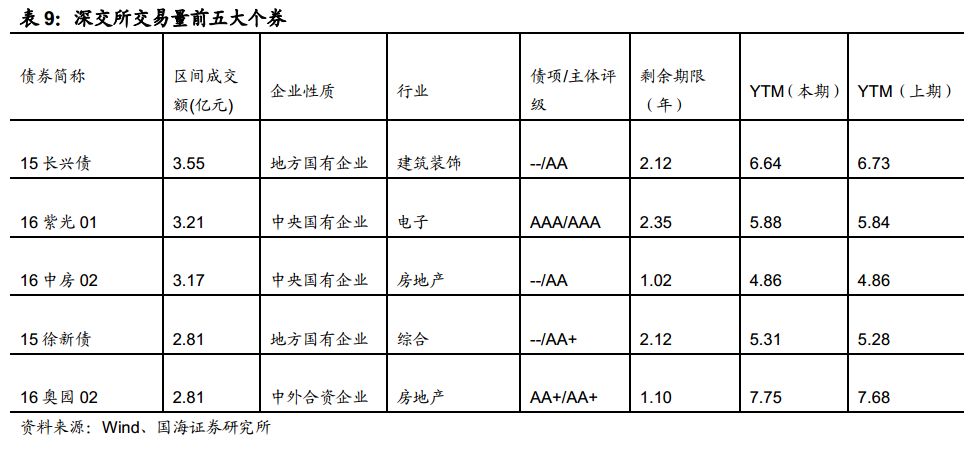

上周银行间成交最活跃的个券是18京国资MTN003、18汇金MTN010、18华侨城MTN002、18义乌国资SCP003、18电网CP003、18京国资MTN003、18汇金MTN010、18华侨城MTN002、18义乌国资SCP003、18电网CP003,可以看出上周银行间二级市场综合行业较为热门。上交所最活跃个券前五位则是15龙源01、16万达01、16东辰01、15万达02、15恒大03;深交所则是15长兴债、16紫光01、16中房02、15徐新债、16奥园02,交易所则是房地产行业受到关注较多。

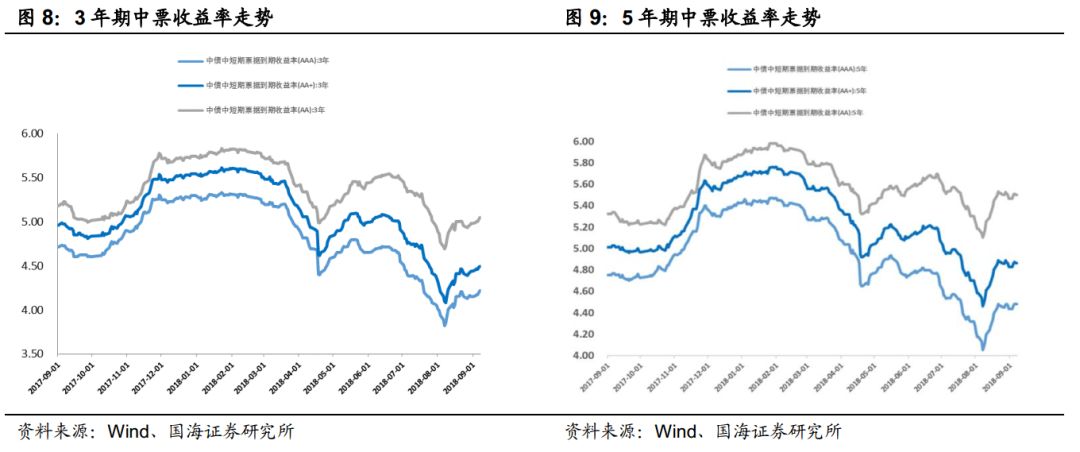

3.2 收益走势

3年期和5年期AAA、AA+和AA信用等级中票收益率走势均有所上升。3年期AAA、AA+、AA中票收益率分别上升6.99BP、4.99BP、6.99BP至4.22%、4.49%和5.05%;5年期AAA、AA+、AA中票收益率分别上升4.40BP、3.40BP、3.40BP至4.48%、4.86%、5.50%。

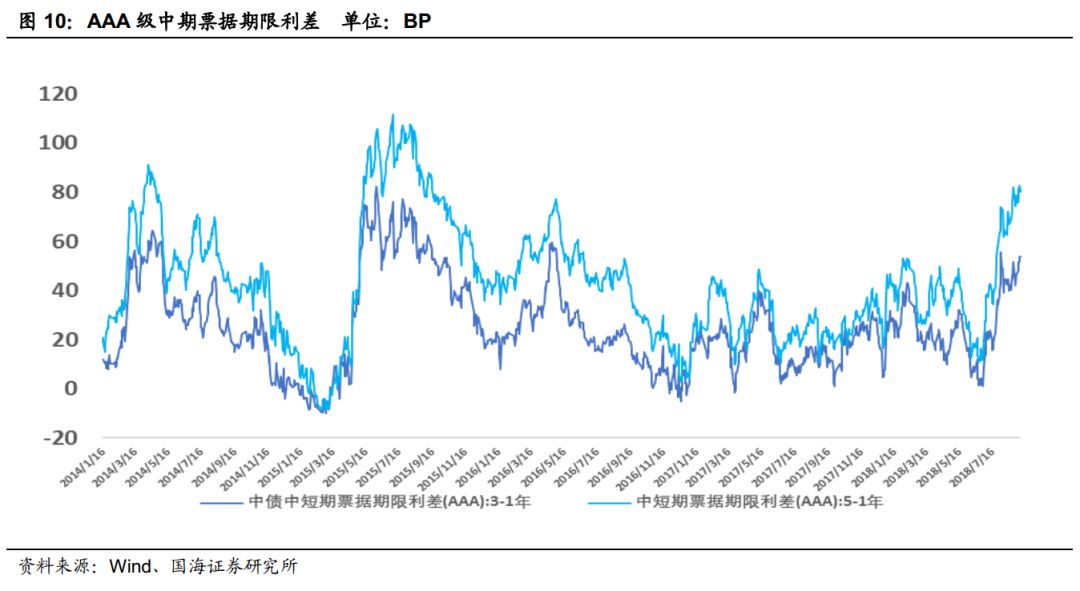

3.3 期限利差

采用AAA级各期限中短期票据的差异作为利差标的。2018年7月以来利差期限中枢整体呈现上升趋势,2018年9月7日,3年期与1年期、5年期与1年期利差分别为54.01BP、80.09BP,分别上升7.34BP、4.75BP。

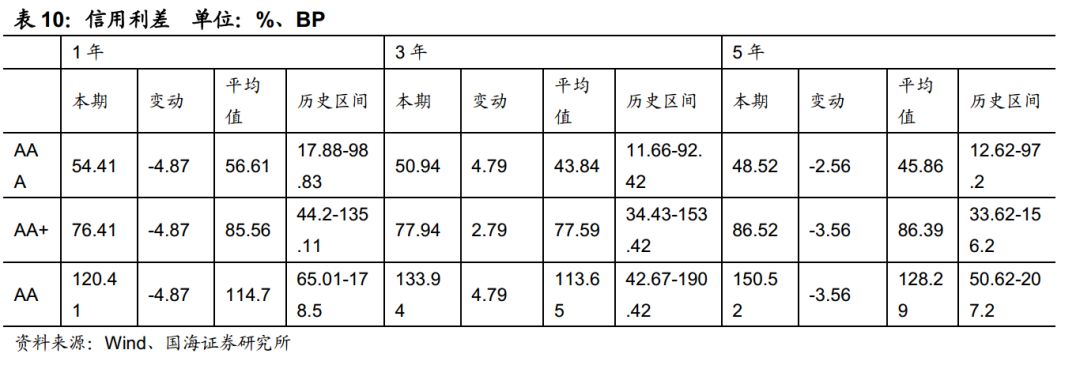

3.4 信用利差

采用各期限各等级中债中短期票据收益率与对应期限的中债国开债到期收益率之间的差异作为信用利差标的。2018年9月7日,AAA级1年期、3年期、5年期信用利差分别为54.41BP、50.94BP、48.52.08BP,分别变动-4.87BP、4.79BP、-2.56BP;AA+级1年期、3年期、5年期信用利差分别为76.41BP、77.94BP、86.52BP,分别变动-4.87P、2.79BP、-3.56BP;AA级1年期、3年期、5年期信用利差分别为120.41BP、133.94BP、150.52BP,分别变动-4.87BP、4.79BP、-3.56BP。

等级变动

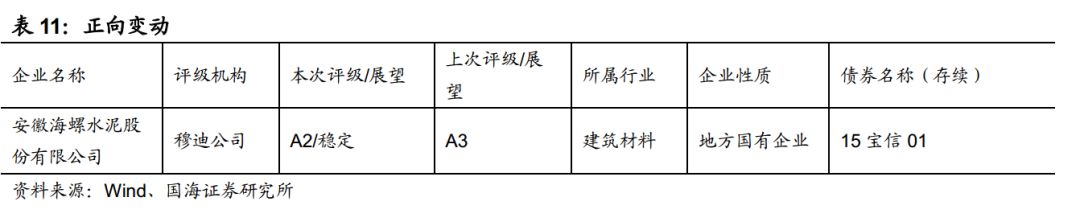

4.1 正向变动

本期主体评级正向级别调整共1家,涉及建筑材料行业。

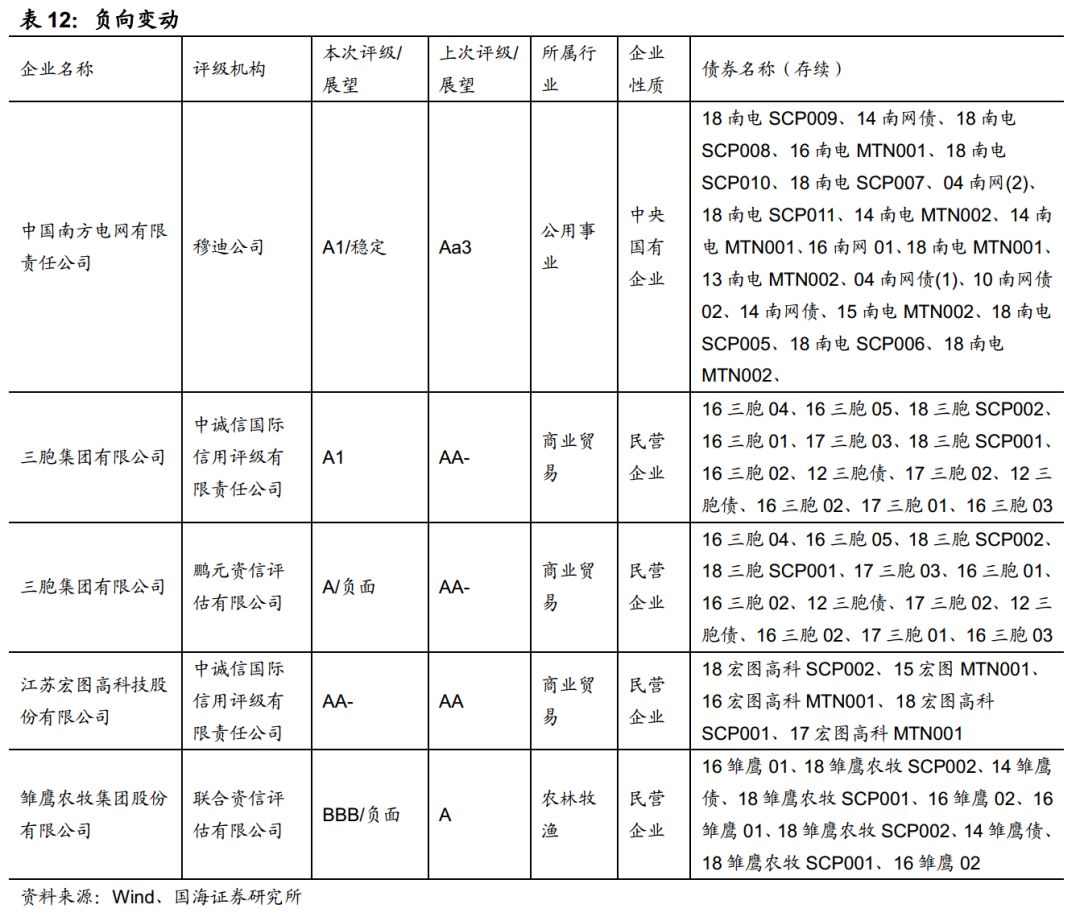

4.2 负向变动

本期主体评级负向级别调整共4家,涉及公用事业、商业贸易和农林牧渔行业。

事件概览

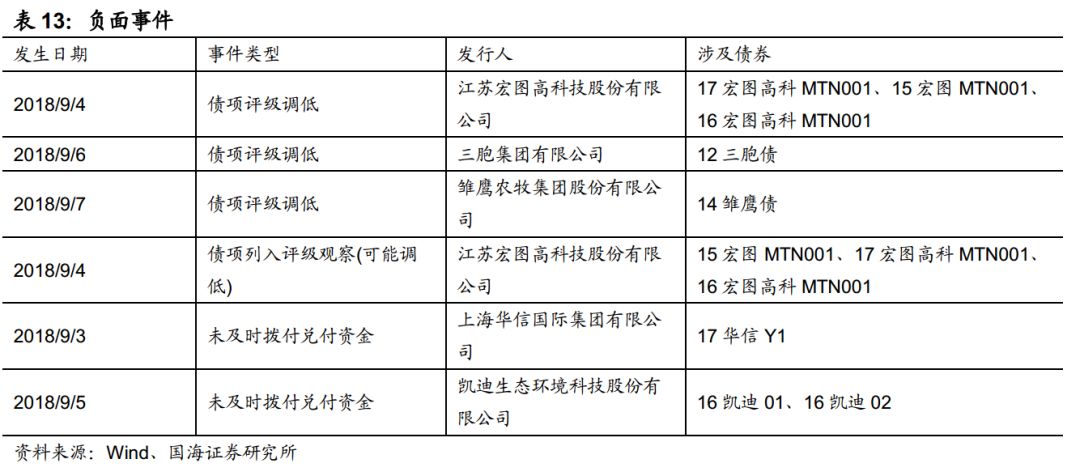

本期负面事件涉及江苏宏图高科技股份有限公司债项评级调低、三胞集团有限公司债项评级调低、雏鹰农牧集团股份有限公司债项评级调低、江苏宏图高科技股份有限公司债项列入评级观察(可能调低)、上海华信国际集团有限公司未及时拨付兑付资金、凯迪生态环境科技股份有限公司未及时拨付兑付资金。

风险提示:关注信用风险事件对整体利差的影响。