最前线|华兴资本赴港提交IPO申请,2017年总营收1.39亿美元

6月25日,华兴资本正式提交港交所上市申请,募集资金尚未披露。据此前财新援引知情者报道,华兴资本估值预期为40亿到50亿美元。

公开资料显示,华兴资本从私募融资顾问服务起家,主要服务投资银行及投资管理公司。在十三年成立期间,华兴资本已建起投资银行、投资管理及A股持牌券商华菁证券三部分主要业务,提供私募融资、并购顾问、直投、上市承销、资产管理等服务。

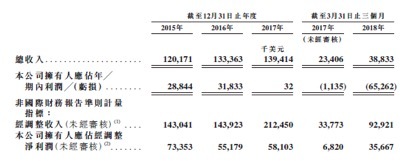

招股书显示,华兴资本2017年总营收1.39亿美元,同比前年的1.33亿美元增长4.5%,截至3月31日2018年Q1,营收达3883万美元,同比增幅65.9%;

净利润方面,华兴资本从2016年的3183万美元,降至2017年的3.2万美元,2018年Q1季度的亏损同比亦扩大。这与公司采用的会计准则有关,按照IFRS准则,部分业绩需等到基金完成相当比例的退出或变现,才能确认投资收益。

调整这部分收益后,华兴资本2017年营收和净利润均有不小增幅。2018年Q1营收达到9292万美元,增长1.75倍,净利润由2016年的682万美元,增长4.22倍至3567万美元。招股书中,华兴资本对此解释称,是因投资银行及投资管理业务成长迅速。

从业务方面看,华兴按“漏斗”模式构建起各业务条线,“漏斗模型”的开口是早期项目平台,包括Alpha、星起等;中层是成长期项目的私募融资、并购服务,再到成熟期企业的A股、港股、美股证券市场服务。

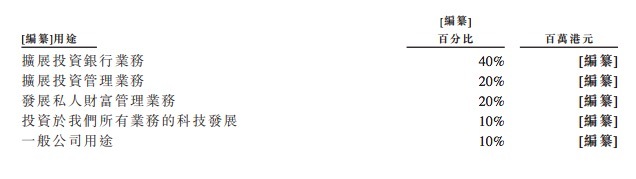

据此前财新报道,华兴募集资金规模在6亿至8亿美元间。招股书披露,华兴资本将利用所募资金扩展投资银行、投资管理、私人财富管理等方面。另外,有其他报道称,华兴将把业务扩展到美国和东南亚等市场。

截至3月31日,华兴资本已为约700项交易提供顾问服务,交易金额超1000亿美元,投资管理业务所管理的资产规模约41亿美元,京东、滴滴、美团等企业均为其客户;华兴证券(香港)已担任28项香港及美国IPO的承销商,筹资共计141亿美元(行使超额配股权后)。