一个中国投资人眼中的印度生鲜杂货电商

编者按:本文来自微信公众号“墨腾创投”(ID:MomentumWorks),作者阮飞、刘骞,36氪经授权发布。

去年夏天我第一次去印度,到现在已过去快一年的时间。这一年,从走马观花到深入具体领域,我思考了很多:有哪些领域有机会?为什么有机会?

印度生鲜杂货市场是我深入研究的一个领域,我将把自己的所见所得,以及一些思考分享给大家

为什么关注到印度生鲜杂货市场?

部分人对印度有一种根深蒂固的误解。这种误解一方面来自于了解渠道较少、信息不够通畅,一方面也来自于没有用动态和发展的眼光看待。特别是在饮食和生活习惯上,对印度人的误解和谣言尤其多。

本文将从笔者印度生鲜杂货领域的调研研究为例,让大家了解一下印度人的日常生活。

印度生鲜、杂货宏观分析

1. 印度生鲜零售线下业态的感性认识

印度线下生鲜零售主要分为四种不同的主要业态,分别是:移动零售摊贩、Kirana(夫妻老婆店)、菜市场、大小超市。下面是这些业态我调研走访的示例图片,给大家一些感性认识:

移动零售摊贩:在印度无处不在,并且商品种类丰富

Kirana:大多属于专营店,一般20~50平,其中肉类鱼类就如同下图在街边在炎热的天气中售卖的,价格并不便宜。

菜市场(班加罗尔中心菜场):面积大,种类全,蔬菜、水果、肉类、水产是独立的区域,但是集中化菜场数量较少,这个菜场不仅 toC ,小 Kirana 店主也会在这里进货。

大小超市(reliance fresh、mega mall、big bazzar、food hall)。印度超市不同定位的都有,但是大多数超市并没有肉类销售,只有少量的几千平以上的超市(走访的一家mega mall)会有独立的肉类销售区域,并且一般是一个独立房间与其他区域区隔开。

超市的价格会比 Kirana 便宜,大一些的超市,约三分之一的商品会在 MRP(最高零售价,后文有注解)的基础上有折扣。

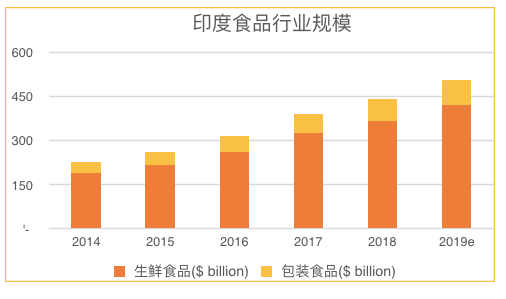

2. 市场规模

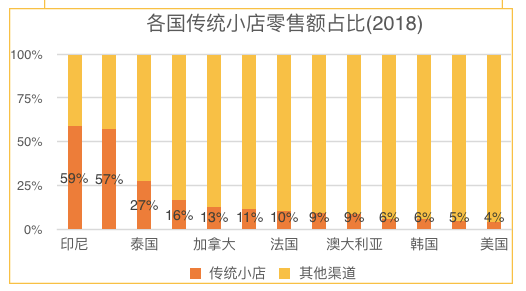

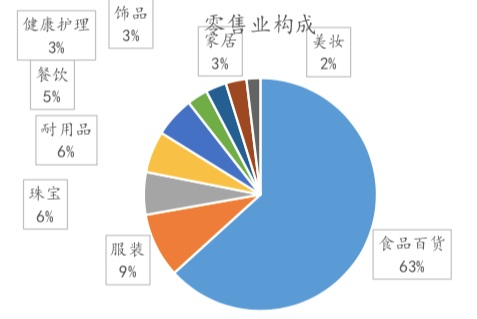

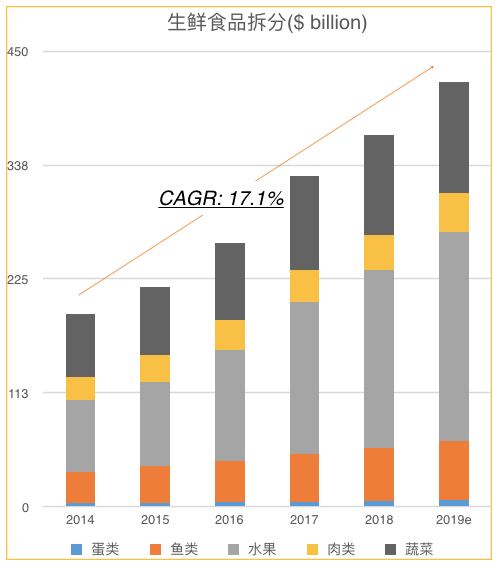

印度零售市场规模2018年为6310亿美元,年对年增速9%,并且其中63%的零售产品为食品和百货。

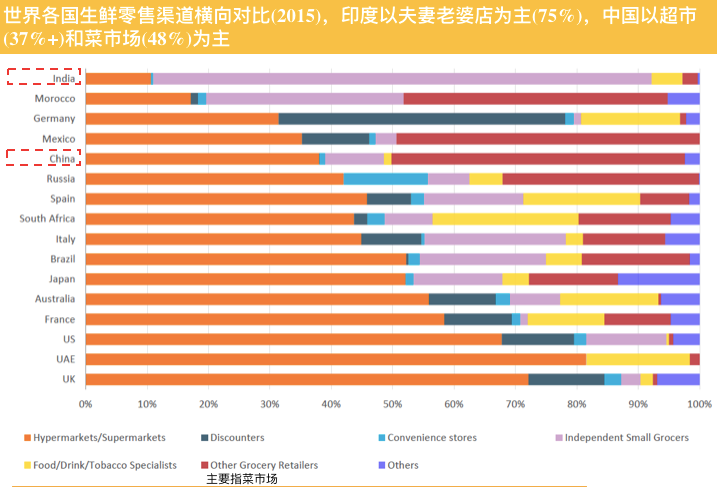

在食品领域,大约80%是生鲜食品(3670亿美金),其中水果1751亿美金,蔬菜982亿美金,鱼类528亿美金,肉类350亿美金。在整个零售市场中,是以 Kirana 作为主导的零售业态(2017年统计,印度有1270万个 Kirana ,年增速0.5%),尤其是生鲜零售领域,这点和中国之前的菜市场为主导并逐渐向大超市转移的生鲜零售业态产生了较大的区别。

3. 发展趋势

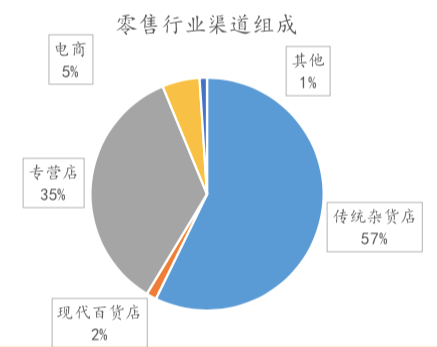

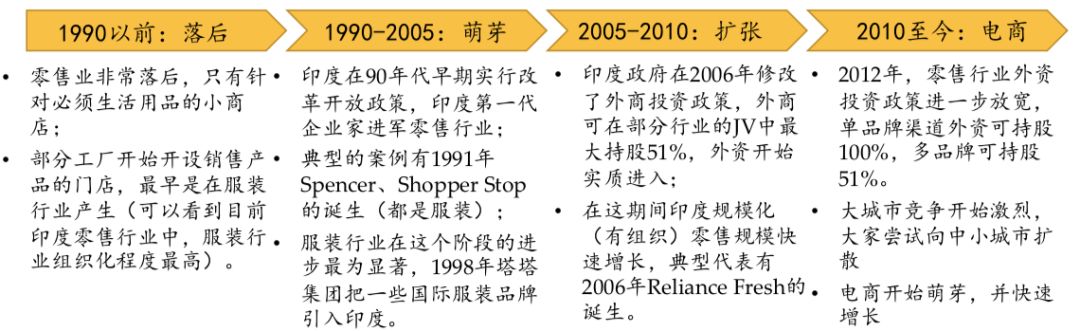

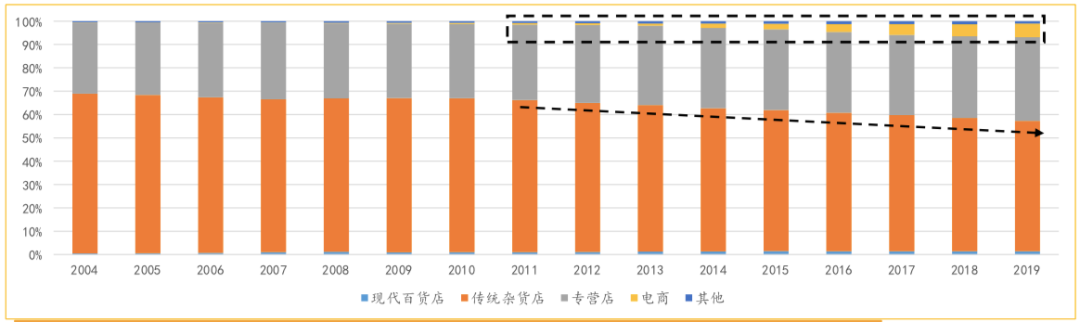

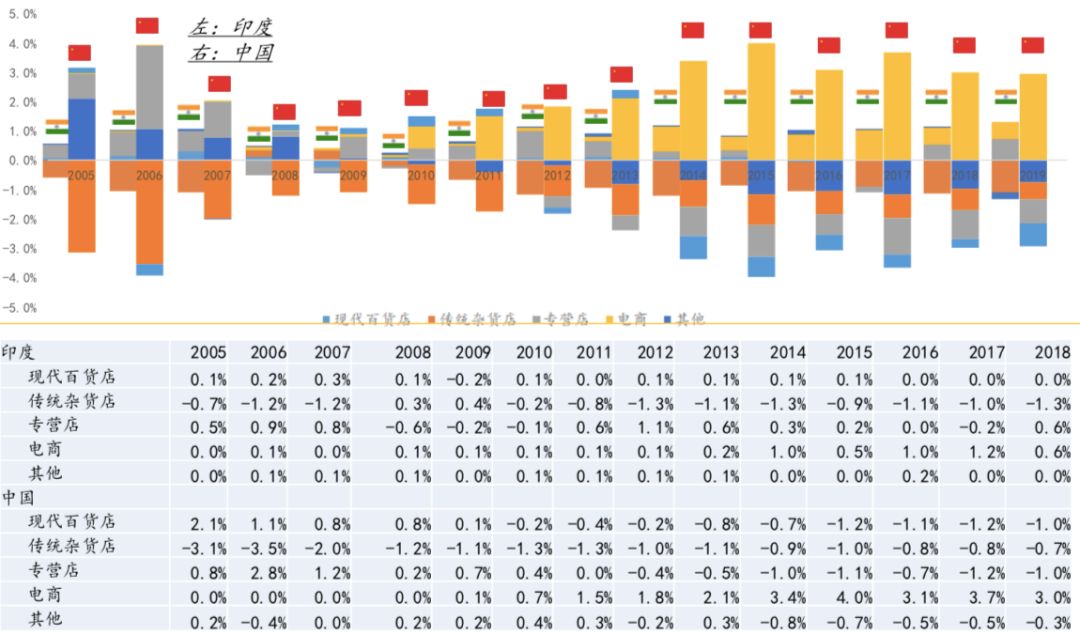

从政策端看,印度近些年在零售领域逐步开放外资投资管制,Kirana 为代表的传统业态向连锁化、电商化转移趋势明显。但是与中国先进行连锁化整合再开始电商化不同,印度的零售行业在同时转移向电商平台和专营店的业态转移。

就像我们看待印度互联网发展历程一样,不能单纯的拿印度和中国当年经济条件的相同时期做对标,还得考虑到印度较为发达的4G覆盖率以及中国互联网模式的学习参照,今天印度的业态的发展大多数是 mix 的。

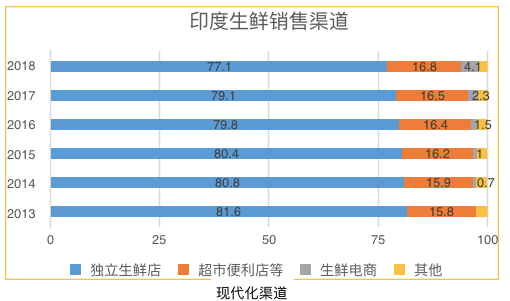

从结果上看,印度传统杂货店(市场占有率57%)平均每年释放1.1%-1.3%的市场份额,电商平均(市场占有率5.2%)每年渗透率提高0.6%-0.9%,专营店(市场占有率35%)平均每年渗透率提高0.4%-0.6%;但现代零售渠道(市场占有率1.4%)份额基本不变。

印度不同零售业态占比变化图

中印不同业态转移趋势柱状对比图和表格

4. 印度人的饮食习惯

印度人的饮食习惯大致可以用就餐晚、种类少、文化影响重来概括描述。一般上午9、10点钟,才开始用早餐;午餐一般下午1点以后,午餐晚餐之间,4点以后还要有个下午茶做铺垫。晚餐一般在晚上8点以后。

从内容上来说,印餐菜肴大多是混合了各种调味料的汤汁,其中真正的肉和蔬菜很少,其余大多数是黄色的调料汤汁,然后伴着印度米饭或者面饼(Naan)蘸着吃下去,所以,虽然印度还保留着大家庭的生活模式,但是一顿饭菜的数量往往不需要很多。

而且因为文化的缘故,印度人中信伊斯兰教的人也比较多,也因为印度人不喜欢肉类中的脂肪,猪肉也非常少,所以,鱼类、鸡肉、羊肉是印度肉类饮食的主要品类。

也正是因为印度餐的种类丰富度少,导致了第一市场中主流的 Kirana 售卖的蔬菜 sku 数量十几二十种就可以满足大多数家庭的日常需求,而且蔬菜以瓜果根茎类为主,绿叶菜较少,损耗率也比较低;

另一维度也正是因为缺乏多样性,导致了印度外卖产品较少,外卖订单增速远低于市场预期(两大平台日订单水平都在100万单水平)。

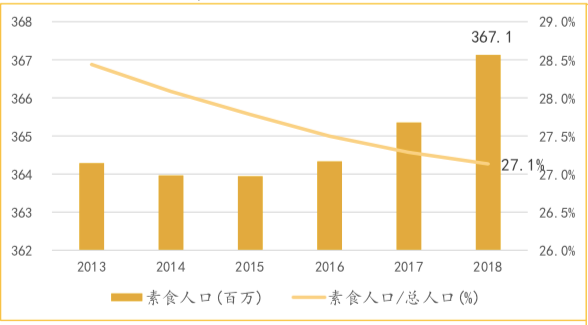

另外,印度有大约27%的素食主义者,并且收入越高,素食主义的比例会逐渐上升。此外牛奶是印度一种非常重要的食材,咖啡、奶茶、烹饪等都会使用牛奶。

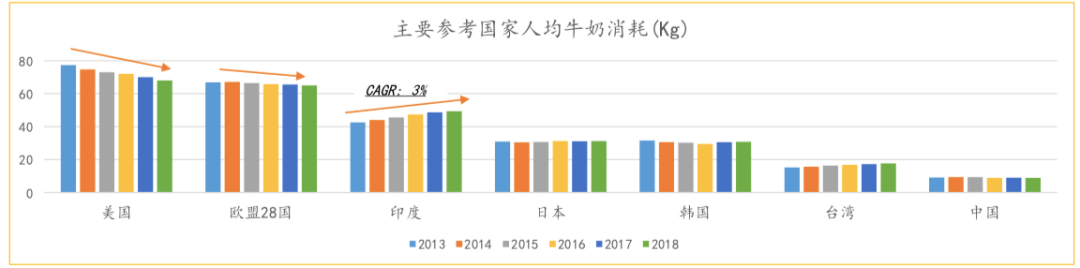

从下图中我们也可以看到,印度的人均牛奶消费相当于发达国家水平,处于逐年上升的趋势,远远多于中国人均的牛奶消费,也正是牛奶消费的刚需性,在后文中会提到一种印度特有的生鲜电商的商业模式。

Tips1:

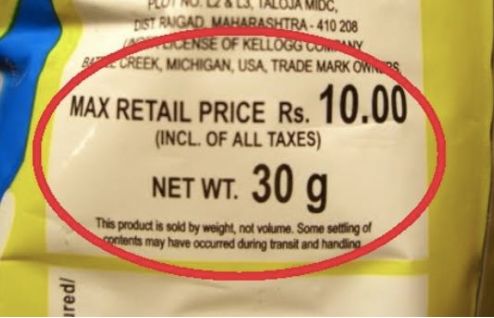

印度商品流通小知识:MRP 制度(Maximum Retail Price,最高零售价)

最高零售价法则:印度法律规定,商品必须标上最高零售价,最终零售端的售价不能超过这个价格

政府的初衷:保护消费者

谁来决定:大部分商品的 MRP 在出厂时由厂商自己决定,一些关键商品由国家决定(医用相关用品、大宗商品、关键能源等)。

一般的日用品市场售价会略低于 MRP ,但是涉及到礼品属性的商品(小家电等),售价会远低于 MRP ,这主要是为了人们在送礼时更好的心理体验。

中小零售商、偏远城市零售商、农村零售商:成本端没有优势,收入端没法收取溢价,阻碍了他们发展的积极性。一家 Kirana 就算提供了很大的便利性,也没法靠这个服务收取溢价。

市场争议比较大,目前已部分松动,印度最高院允许餐厅瓶装饮用水的售价超过 MRP 。

散装生鲜是没有 MRP 的,袋装生鲜有。

所以与中国的一瓶可乐各个渠道售价差异很大不同,在印度 Kirana 购买一瓶可乐绝大多数都会按照 MRP 进行销售,越大的渠道会有不同的 Discount 。

虽然 MRP 制度在现在受到了一些质疑的声音,不过在针对有包装的标准品上面,因为有 MRP 制度,并不会出现特殊渠道宰人的情况出现,也使我们能够从终端比较清晰的分析出印度供应链条中间各个层级的利润分配比例(相比于 MRP 有多少折扣进货)。

Tips2:

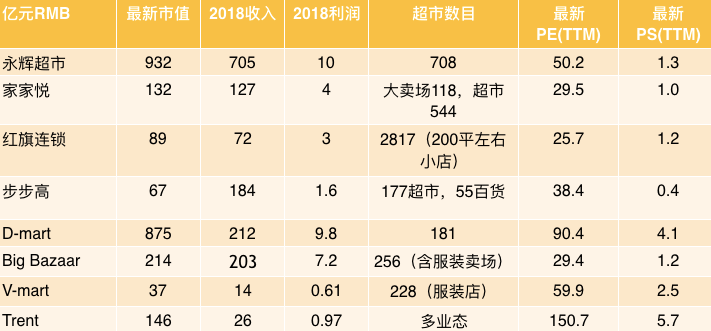

中印连锁业态上市公司状况与估值对比(公开市场资料搜集整理,后四个为印度公司)

线上已经存在的几种模式简析

1. 杂货、生鲜平台电商

这类项目以印度两家独角兽项目(Bigbasket、Grofers)为典型代表,模式类似国内天猫超市,但是不同的是,项目在占领市场阶段就在做自有品牌的尝试,具体特点如下:

客单价高,一般客单价为15~30美金;

sku 多:几千到几万 sku ,自己提前备库存;

T+1模式为主、主打一到两周一次的集中采购的需求,目前也在做T+0的尝试;

线下竞争直接对标 Big Bazza r、D-mart 超市。

2. 基于牛奶配送的生鲜日配电商(类似中国的社区团购和订阅式电商)

日配生鲜电商是具备印度本土特色一种业态:

背景:印度人是一个对牛奶高度依赖的民族,都会每天饮用鲜奶,并且因为饮食结构的原因,鲜奶是印度茶、咖啡、餐饮(咖喱)等重要的原料产品。

印度市场绝大部分是保质期只有24小时的冷鲜奶(其实是可以保质期7~14天的巴氏奶,但是奶企按照鲜奶的保质期来销售)传统的购买方式主要有三种:

第一种:是由牛奶品牌直营的鲜奶门店,如图片中的德里 NCR 的 Mother Daily ,这类门店一般面积10~20平左右(会外延一些面积)主要由两个冰箱组成,里面 sku 主要包括不同牛奶、一些奶制品、以及少量的早餐品类,营业时间一般是早上和晚上两个时间段。

第二种:由 milkman 维护运营的传统社区鲜奶配送体系。

这里提两点与国内十几年前不同的点,其一 milkman 是独立的个人并非牛奶品牌的员工,所以 milkman 的 sku 不局限于特定品牌,而是相对于线下比较丰富;

二是购买模式与国内月订购的方式略有不同,milkman 会提前卖给家庭奶券,然后如果家庭需要鲜奶的时候就在门口袋子放特定的奶券,milkman 第二天凌晨来的时候就会拿走奶券然后放进相应的牛奶;

milkman 每天夜里去牛奶总站进奶,一般几十升左右,早上5~7点送货,如果略多或者略少,一般会通过周边鲜奶门店进行补消;奶站会给经销商折扣,一般为8~12%点之间,折合成客单价就是一户可以赚3~4卢比一天。

第三种:线下的各种零售业态,只要有冷藏的地方几乎都会有鲜奶销售,但 sku 数量少、库存深度低。

中国曾经也经历过类似的鲜奶配送阶段,但跟我在印度看到的有以下不同:其一是对于中国人来说,牛奶并非必须品,而是补充品;其二中国曾经的鲜奶配送体系是有品牌方主导,并且很快进入了巴氏奶和常温奶时代;第三是在那个日配年代并没有互联网电商。基于以上原因印度形成了自己独有的高频、低客单价的日配生鲜电商项目。

特点:

日配高频(月复购15~22次)

Pre-pay

客单价低(50~200卢比);

Sku 少:以牛奶为主,通过高频刚需的牛奶品类代售其他产品,扩充至多几百 SKU ;

一天一次,凌晨配送。

3. 渠道和供应链整合(包含垂直品类电商、产品渠道品牌、B2B供应链等)

因为前文提到了印度的线下零售是以 Kirana 为主导的零散零售业态,一方面商品流转中间供应链层级多,终端售价较高,另一方面,零散的 Kirana 因为单店销量有限,所以 sku 数量少,在生鲜特别是肉类和海鲜领域,产品品质不尽人意,这也就给了终端进行供应链整合的机会。

印度有一系列缩短中间供应链层级的项目,不管是独立做垂直品类的整合做产品或者渠道品牌,还是给 Kirana 赋能,扩充小 B 商品种类或者提升商品流转效率,这个领域创业项目较多。

此外,印度的供应链升级受制于基础设施的建设,诸如道路交通、冷链物流的能力需要较长时间的发展,但是针对特定城市(一线城市)的特定人群(头部中产)品质升级是一件刚需的事情。

在印度,已经看到有专营连锁店在提供品质更好的产品。

4. 跟国内有什么相同,有什么不同?

与国内线上生鲜杂货电商一样,定用户定位来看,印度生鲜杂货线上产品和核心战场在 Tier1 城市以及少量 Tier2 城市。主要覆盖的还是印度头部人群,一方面是头部人群有着更多的生鲜杂货消费(头部20%人群有着市场接近50%的消费总量),另一方面,获客、互联网渗透率、支付以及物流在核心城市的基础设施条件更好,更容易做出订单密度,而区域订单密度是大多数线上生鲜杂货项目的核心指标之一。

与国内环境不同的情况是,印度人力成本较为便宜,从我调研访谈的结果来看,印度自备摩托车的快递员预期时薪为1~1.2美元,普通送货员时薪在0.8美元,一个工厂分拣人员包食宿每月工资只需要1000元人民币。这与中国当前水平有至少一倍的差距。这也就导致了,在同样订单密度的情况下,印度生鲜杂货电商可以有较少的履约成本,从而承受更低的客单价。

所以在特定需求和经济模型下,印度是有可能做出一个1~2美元客单价送货上门并且有正向 Contribution Margin 的平台型电商的,目前在中国还难以达到这个水平。

为什么看好,有什么机会?

1. 为什么印度市场有机会?

这里提到了两个我们之前很容易忽略的很重要的发展要素,连贯稳定的政治制度、开放的政府和优秀人才的持续引入。此外还有一些常见的理由:人口红利、经济增速、互联网红利、消费改善Timing等等。

2. 为什么印度生鲜、杂货市场有机会?

增速快:人口增速快,并且吃仍然是在当地居民最主要的消费栏目;

高效率取代低效率:市场大量小的 Kirana 仍然占有市场中的绝对份额,这部分每年市场份额的流失必然有新兴模式进行替代补充;

头部人群的消费、品质升级:与中国20年前相同,如何卖到放心肉、放心鱼仍然是印度当今社会一件不那么容易的事儿,此外印度的头部 50M~100M 的人群,消费力非常旺盛。

3. 印度生鲜、杂货市场发展的优势和劣势

优势:

人口红利明显,吃是印度家庭消费最大支出;

印度大家庭模式,对于家庭做饭需求比较旺盛,生鲜电商较外卖更有需求;

印度一年四季气候温暖、降水量大,绝大部分地域可以一年两熟或者三熟,从源头端,印度的优质良田基础,耕种面积更是亚洲第一,达到1.6亿公顷;

无组织化的 Kirana 是当地主要供给业态,但是无组织化业态向有组织的转移趋势明显(每年释放超过1%的市场份额);

当地优质供给比较稀缺,缺少专营的生鲜连锁业态(类百果园、鲜丰水果等),也没有很好的本地生鲜品牌;

互联网覆盖区域广,渗透率提升快,移动支付相比非中国的其他国家普及率高;

人力成本便宜、最后一公里成本便宜。

劣势:

物流基础设施发展较慢,冷链运输能力基本为零;

人均 GDP 相对较小(2000美元),购买力比较有限;

政策相对偏贸易保护主义。

4. 有什么机会?

基于日配的用户习惯的电商的机会;

中产品质升级的品牌、渠道整合连锁化的机会;

缩短供应链的 B2B 机会;

下线城市的廉价供给的机会。

写在后面:关于投资印度

这一年,我深刻地认识到,想真的做好海外投资其实是一件非常困难的事情,一方面我们需要去了解当地的风土人情,结合所见所闻思考当地人需要什么。

另一方面,VC 投资中间很重要的一点就是对人的判断,但是对于印度 local 的判断就需要我们跳出自己的舒适区,用全新的眼光和思路去看待印度创业者。

与此同时还需要搭建一张基于印度当地的信息网络(包括当地的合作基金、FA、创业者以及中国出海的创投圈的人等)。

我个人将现在关注印度市场的国内VC大致分了四个阶段:

1. 走马观花。

这类投资机构觉得国内的投资机会比较少,从而有出海的动力,或者有被投项目想做海外市场,从而对海外市场(含印度)感兴趣。

处于这个阶段的主要特点是感受印度市场是什么样的,随机性的逛、聊、思考现状的成因,并且对于是否进入这个市场,如何进入这个市场思考较多。目前不夸张的说,出海本身就是一个小圈子,并且大多数处于这个阶段。

2. 和优秀的创业者交流,积累对印度创业者的感觉,同时积累印度 local VC 的人脉资源。

在经历了第一个阶段以后,如果还对印度市场有兴趣,在出海印度的中国创业者数量并不多的背景下,很快就会有一个是否需要关注 local 团队的抉择。

我个人理解印度市场与其他出海市场的一个重要区别就是,印度市场的优秀人才供给足够充分,有大量接受过良好教育且具备英语沟通能力的创业者,并且有全世界每年毕业最多数量的 STEM 人才。

参照中国当年的互联网发展历程,我们有理由相信,印度互联网创业投资的绝大多数机会应该是掌握在印度本土团队手中的(看长期)。所以,如果看好印度,就应该熟悉印度人的风格,积累相对优秀的印度创业者图谱以增加对人对事的判断能力。

3. 深入垂直领域进行系统性扫描逐个攻破。打法就是扫描头部项目,系统地看相关领域的案子,访谈并参加部分项目的尽调,确定一个领域是否有投资机会,是否有潜在投资标的。

4. 参与投资项目,增加对市场的深入理解,寻找长期机会。

我自己觉得自己处于第三阶段的过程,除了少数已经出手过印度本土项目的基金以外,绝大部分对印度保持关注的投资人处于一二三阶段的学习过程中;一方面积累资源和人脉,一方面熟悉印度创业者的风格和套路。这个时间周期会根据基金风格差异略有不同,但从关注印度到第一次出手投本土创业者的时间周期一般都不小于一年。

另一维度,从目前国内看出海当地项目的投资人类型上来划分,一类叫做投了中国出海的创业者,然后基于出海创业者的业务发展对于当地业务产生兴趣,这类投资人一般会依托于自己在国内的经验和舒适区看待海外项目,优先选取自己熟悉的领域。

一类出海投资人有着一定年限的海外工作、投资经验,对于当地市场较为熟悉;还有一类是因为国内投资机会数量减少,想通过海外开辟自己的新“战场”。总的来说,出海投资门槛较高,目前竞争并不激烈,大家都在探索和寻找自己的定位。

作为一个中国投资人,我们进入一个不熟悉市场的需要足够的时间周期,这个时间周期一方面可以持续学习挖掘,一方面也可以验证自己的假设和结论。

编辑:云晞@36氪出海