阿里巴巴启动香港发售首日录得超额认购:券商推出不同策略吸引投资者

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者Uncle C,36氪经授权发布。

据IPO早知道消息,阿里巴巴于昨日正式启动香港公开发售,不足半天,其孖展认购已录得超额认购,公开发售将于11月20日中午12点结束。

公开发售开启后,市场认购情绪火热,不足半天已录得火速超购,截至11月15日下午,富途证劵用户使用孖展认购阿里已达10亿港元以上,仍在持续进行中。

公开发售开启后,市场认购情绪火热,不足半天已录得火速超购,截至11月15日下午,富途证劵用户使用孖展认购阿里已达10亿港元以上,仍在持续进行中。

耀才证券行政总裁许绎彬表示,该行暂为阿里借出13亿元孖展额;辉立证券则暂有10亿元孖展额,信诚证券联席董事张智威称,该行暂为阿里借出9亿元孖展额,3间券商合共借出32亿元,相对于阿里公开发售集资23.5亿元计,已录得超额认购。

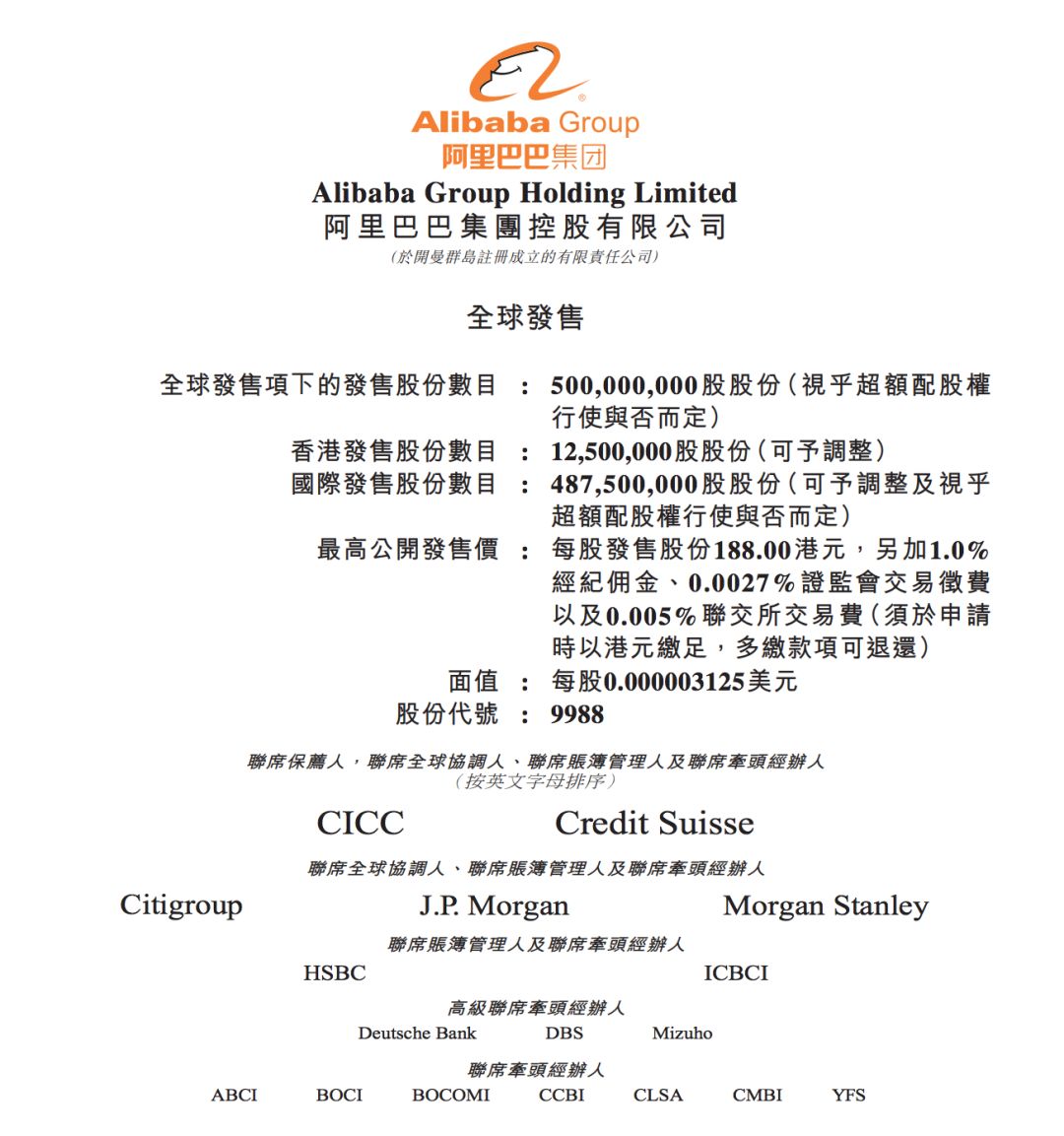

阿里巴巴将于11月26日在香港交易所主板上市,股份代号为9988。本次将新发行5亿股普通股新股,发行价格将不高于每股发售股份188港元,最终将将于11月20日截止招股后,由公司管理层与承销团一同参考投资者需求及前一交易日美股收市价进行定价。如果算上7500万股的超额认购,按最高发售价发售,这次阿里巴巴最多可募集资金1081亿港元。

阿里巴巴将于11月26日在香港交易所主板上市,股份代号为9988。本次将新发行5亿股普通股新股,发行价格将不高于每股发售股份188港元,最终将将于11月20日截止招股后,由公司管理层与承销团一同参考投资者需求及前一交易日美股收市价进行定价。如果算上7500万股的超额认购,按最高发售价发售,这次阿里巴巴最多可募集资金1081亿港元。

此次公开发售采用全电子化申请程序,这是香港历史上首次完全无纸化IPO。

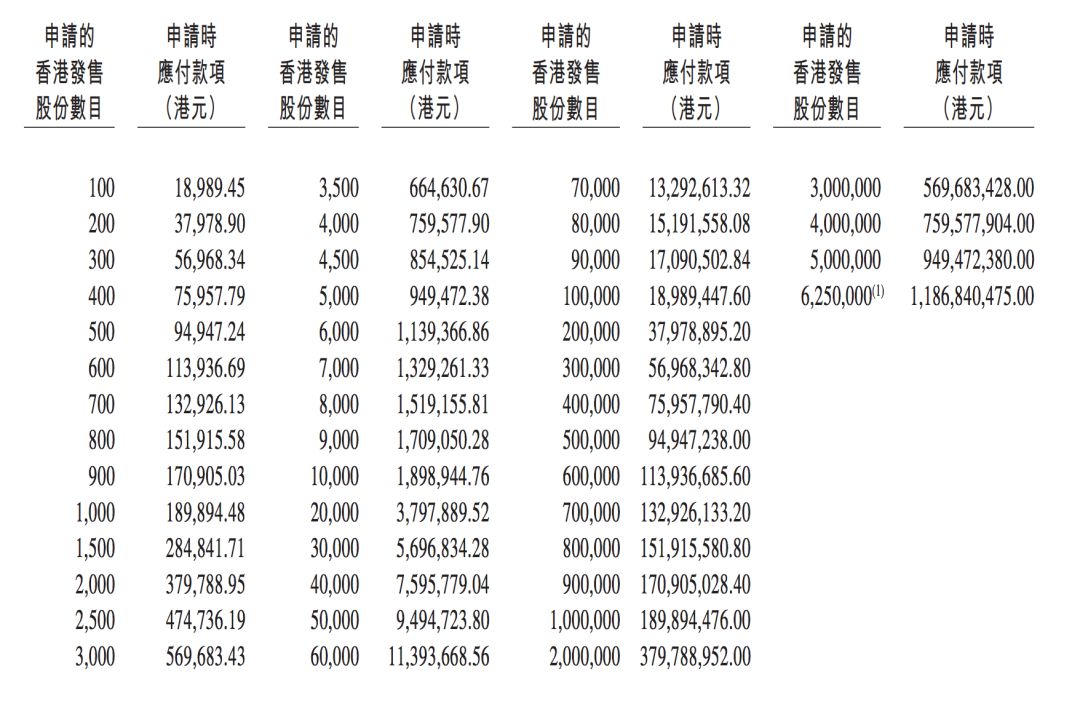

阿里巴巴在港交所将以每手100股股份为单位进行交易,入场费约为18989港元。而各劵商也在认购期间推出了不同优惠计划,其中中銀香港推出了新股认购及融资认购优惠,如客户在认购期内经中银香港黄表认购阿里巴巴,可获豁免新股认购手续费,另外,还提供了新股融资认购优惠,融资成数达90%,年利率为3.2%。

阿里巴巴在港交所将以每手100股股份为单位进行交易,入场费约为18989港元。而各劵商也在认购期间推出了不同优惠计划,其中中銀香港推出了新股认购及融资认购优惠,如客户在认购期内经中银香港黄表认购阿里巴巴,可获豁免新股认购手续费,另外,还提供了新股融资认购优惠,融资成数达90%,年利率为3.2%。

在15日发布的致投资者信中,阿里巴巴集团董事局主席兼首席执行官张勇表示, 经过20年的发展,阿里巴巴已经从成立之初的一家电子商务公司发展成为初具轮廓的横跨数字商业、数字金融、智慧物流、云计算大数据等的数字经济时代的商业基础设施,并由此形成了一个独特的数字经济生态。阿里将继续坚定推行全球化、内需、大数据和云计算三大战略,以实现未来五年通过阿里平台服务全球消费者,其中有超过10亿的中国消费者,并创造10万亿人民币以上消费规模的目标。

“2014年阿里巴巴首次上市时,遗憾地错过了香港。香港是全球最重要的金融中心之一,我们希望能贡献自己的绵薄之力,积极参与到香港的未来建设中,“张勇写道。

此次港交所两地上市完成后,阿里巴巴集团港交所上市股份与纽交所上市的美国存托股将可互相转换,转换比例为每一份美国存托股代表八股普通股。这也意味着,阿里巴巴集团将成为首个同时在中国香港和美国纽约两地上市的中国互联网公司。

本次IPO发行,由中金公司和瑞士信贷担任联席保荐人及联席全球协调人,花旗环球金融、摩根大通及摩根士丹利一同担任本次发行的联席帐簿管理人及联席签头经办人。

募集的资金将主要用于驱动用户增长及提升参与度,继续在数字经济体中拓展并提供广泛的产品和服务;助力企业实现数字化转型, 提升运营效率,继续实施新零售业务,持续在云计算技术、供应链管理系统和营销系统进行投入;持续创新产品和技术,助力新商业模式。