解码“井喷”的云办公:阿里腾讯微软Zoom的新战局

编者按:本文来自微信公众号“零壹财经”(ID:Finance_01),作者 李昕,36氪经授权发布。

受全球疫情的影响,医疗类和科技类公司广泛运用远程会议、协同合作和办公软件等,云办公需求激增。在欧美,云办公发展较成熟,公司专门招聘远程办公的人才。而云办公在中国发展时间较短,但发展较快。随着应用场景加速普及,远程办公、在线教育、即时配送等大大缓解了疫情造成的影响。

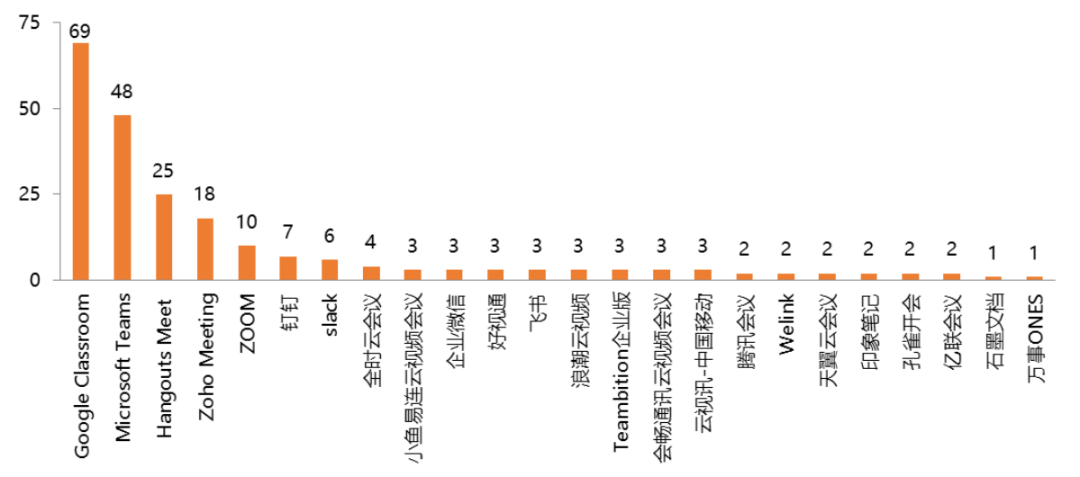

目前,纵观各大免费软件排行榜中,云办公类占据榜单前列,其中钉钉和ZOOM Cloud Meeting已分别多次登顶榜首。另外,办公类软件下载量较为稳定,教育类软件下载量显周期性变化,其中周一和周日呈现低谷。零壹智库通过对中美24个APP语言种类的统计后得出,美国云办公软件的语言种类较多,最高达69种(Google Classroom),中国为7种(钉钉)。

在云办公三大板块中,视频会议类门槛较低,相关产品较多;协同办公类专业性较强,公司通过转化免费用户盈利;办公软件类行业格局稳定,中短期的订阅服务产生的收益快速增长,收入占比进一步扩大。

2020年,新冠疫情在全球肆虐,全球确诊人数已于5月10日突破四百万。一些国家和地区采取限制居民外出、关闭公共场所等措施进行疫情防控。原有的线下政治经济模式被打破,4月30日,G20数字经济部长特别会议通过视频方式举行;4月21日,英国议会700年来首次通过视频举行会议。

目前,政企尤其是医疗类和科技类等公司广泛运用远程会议、协同合作和办公软件等,云办公需求激增。在欧美,云办公发展较成熟,如美国立法保护异地办公劳动者的劳动权益,公司专门招聘远程办公的人才。美国云办公软件除了服务拉美国家,还提供多语言版本开拓全球市场。

而云办公在中国发展时间较短,但发展较快。随着应用场景加速普及,远程办公、在线教育、即时配送等大大缓解了疫情造成的影响。值得一提的是,国内云办公软件纷纷推出国际版本,但根据苹果APP提供语言种类统计,服务商主要面向中国用户,其余为拉美、日本及东南亚等国的用户。

为了进一步了解中美两国云办公发展情况,本报告选择两国企业进行对比分析,并围绕“哪些企业需要云办公服务?云办公软件使用情况如何?云办公公司情况如何?”三个问题展开讨论。

一、云办公在科技类和医疗类行业需求较大

云办公模式起源于美国上世纪70年代石油危机时期,高昂的出行成本使得一些企业尝试让员工不必在办公室工作。随后,这种不受地域限制的弹性办公方式在美国、欧洲等一些国家普及。

在一般情况下,考虑到员工效率、忠诚度等问题,云办公作为福利发放。根据前瞻产业研究院的数据显示,截至2017年,全世界已有24%的公司尤其是科技公司采用云办公方式;到2020年,大约50%的科技公司将会有29%的员工实现云办公。

(一)从招聘网站信息看云办公的应用领域:2019年,云办公在科技类和医疗健康类企业需求较大

云办公兴于硅谷,Google、IBM、Facebook等多家科技巨头是较为早期的一批使用者。2007年,IBM公布旗下40万员工中已有四成在家办公。云办公在美国发展成熟,且逐步成为一些应聘者的入职需求。根据美国招聘网站Flexjobs于2020年1月20日公布的云办公top100榜单(2020年),在对超过54000家公司职位信息经过统计分析后,澳大利亚数据公司Appen、美国翻译服务提供商Lionbridge、中国在线英语教育公司VIPKID位列榜单前三位。

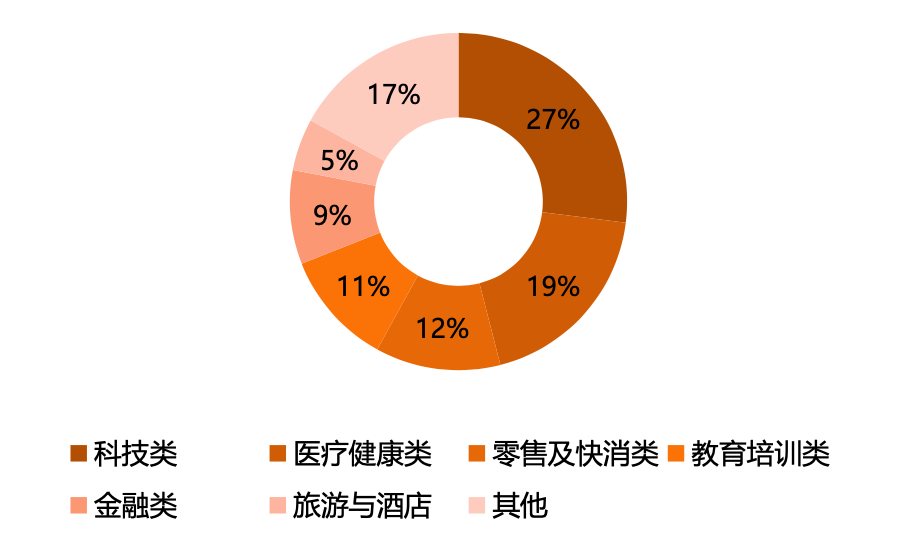

图1:美国招聘网站Flexjobs云办公2020年top100公司行业分布(不完全统计)

资料来源:Flexjobs ,零壹智库

在对这一百家分类后,零壹智库发现,科技类27家、医疗健康类19家、零售及快消类12家、培训类11家、金融类9家、旅游与酒店类5家、其他17家。数据显示,IT和医疗行业提供较多的云办公的机会。这些公司提供的岗位分为兼职和全职,包含高级管理人员、领域专家及销售等。

(二)中国春节数据显示:云办公在医疗、电商、线上教育等行业需求大增

与美国相比,中国云办公起步较晚,渗透率较低。根据前瞻产业研究院数据,2018年中国远程办公人数不到500万人,大量国内企业依赖传统的现场办公方式。但疫情的爆发打破以往的模式,造成工业生产、旅游、娱乐、餐饮等行业受到了明显的冲击;但反观另一些行业,如医疗科技、电商、线上教育等需求量大增。

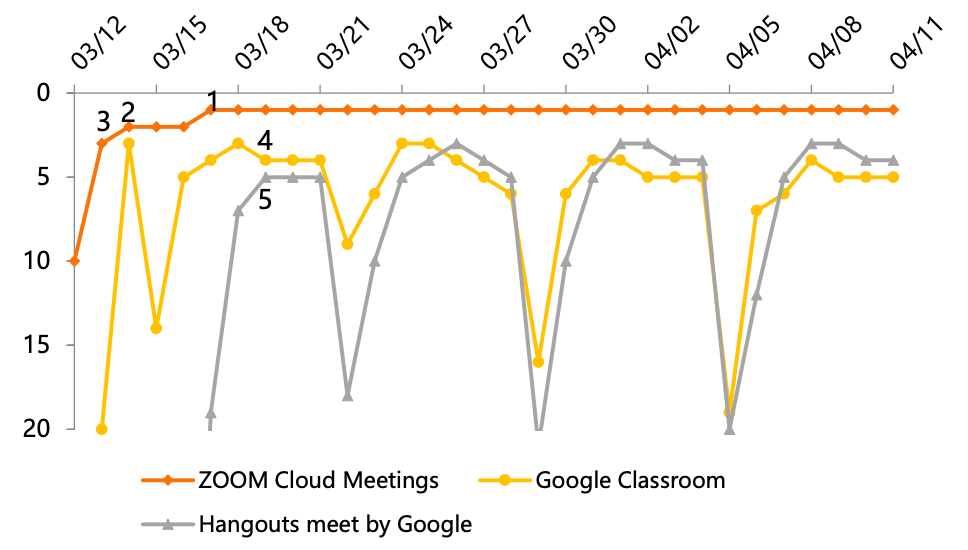

表1:云办公涉及领域及战略布局(截至3月15日)

资料来源:公开信息,零壹智库

在医疗方面,互联网医院为实体医院及病人搭建桥梁,提供在线问诊、预约挂号等服务。健康码为复工返岗人员的出行、身体状况进行区域内管理。

在远程办公方面,各大远程协作及视频会议公司在疫情期间推出免费服务,使得APP下载量大增,厂商多次扩容,如阿里钉钉、腾讯会议均扩充10万台服务器,金山文档远程会议服务器扩容3倍。

在电商方面,生鲜即时配送订单量大增,春节期间,多个平台一度出现秒杀售罄的情况。

在教育方面,教育部统筹推行网络云课堂,多家在线教育平台推出远程直播、免费课程等服务。

中美云办公集中运用于IT、医疗、教育、电商等相关行业,前者作为新兴市场,目前较多以提供视频直播服务获客;而后者提供协同办公、企业流程管理等多元化服务。随着国内“新基建”提速,IT设施逐步完善,云办公将迎来更好的机遇。

二、云办公软件使用情况如何?

疫情期间,云办公服务商提供限时免费的软件,纵观各大免费软件排行榜中,云办公类占据榜单前列,其中钉钉和ZOOM Cloud Meeting已分别多次登顶榜首。零壹智库选取下载量和用户体验作为影响付费客户转化率的正相关因素进行分析。

(一)疫情期间,钉钉、ZOOM Cloud Meeting分别为中美免费下载量最多的APP

随着疫情在全球蔓延,中国、韩国、日本、美国、意大利、法国等国家要求居民减少外出、居家隔离,部分学习、工作从线下转为线上,自此,线上学习、办公软件下载量激增。

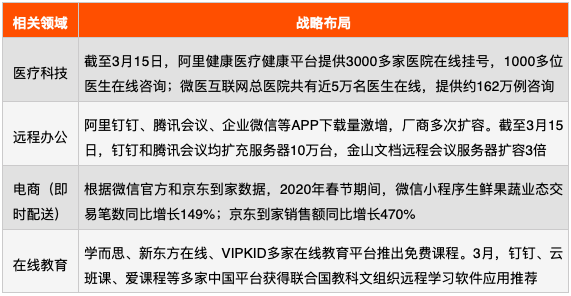

图2:近3个月中国云办公软件下载排名情况

资料来源:七麦数据,零壹智库

注:1、该数据为1月31日至3月21日iPhone免费应用在中国地区的下载排名情况;

2、数据截选排名前20,其余暂不统计。

以中国和美国为例,根据七麦数据iPhone免费应用下载量排名情况显示,在中国,自1月31日至3月21日,云办公软件长期位列排行榜前列,钉钉保持第一位长达42天,腾讯会议紧随其后,企业微信基本处于前十(注:周末排名较差)。

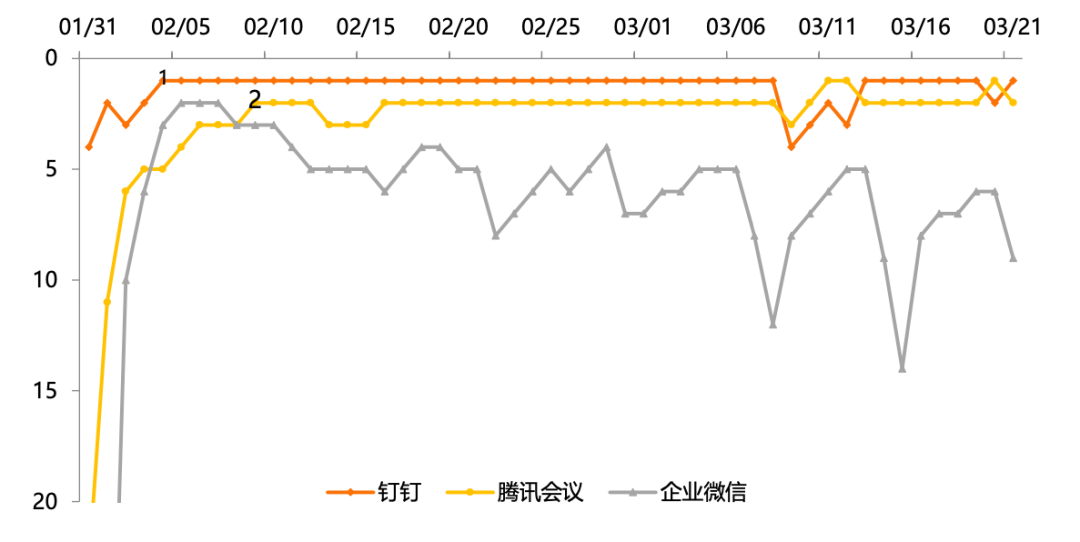

在美国,自3月12日至4月11日, ZOOM Cloud Meetings(下文简称“ZOOM”)已连续26天位于榜首,Google Classroom和Hangouts meet by google(下文简称“Hangouts”)下载量显周期性变化,其中,每周周二至周五保持前十,周日下载量较差,周一下载量最差。

图3:近一个月美国云办公软件下载排名情况

资料来源:七麦数据,零壹智库

注:1、该数据为3月12日至4月11日iPhone免费应用在美国地区的下载排名情况;

2、数据截选排名前20,其余暂不统计。

因为企业微信、Google Classroom、Hangouts下载量出现低谷,我们推测三者的新增用户大多是工作周期比较规律的C端用户如学生,而钉钉、腾讯会议和ZOOM长期保持靠前稳定的排位,其新增用户大多为长时间保持工作待命的B端用户。

云办公软件下载量跟有关部分采取居家措施的时间有关。由于在1月底中国采取关闭学校和延迟企业复工的措施,所以下载的高峰始于1月31日左右,而美国采取措施稍晚,下载高峰约始于3月12日。

云办公服务商通过提供免费的产品培养客户使用习惯,最终将其转化成付费产品。钉钉、腾讯会议和ZOOM在下载量上具备优势,且新增B端用户较多,因此,付费客户数量增加的可能性较大。

(二)美国云办公软件提供语言种类较多

随着使用者的大众化、低龄化,云办公用户从跨国公司的职员扩大至当地机构、在校师生等,用户可能仅掌握母语,所以开发者提供更多的语言选项用以优化用户体验。服务商提供多语言选项,原因有三:1、为了快速进入国际市场,2、为了匹配海外用户的使用习惯、偏好,3、为了方便差异化定价。

零壹智库通过对中美24个APP语言种类的统计后得出,除SLACK(无中文)、石墨文档(无英文)、万事ONES(无英文),其余软件皆有中文和英文;另外,美国云办公软件的语言种类较多最高达69种(Google Classroom),中国为7种(钉钉)。

图4:云会议APP语言种类数量不完全统计

资料来源:App store,零壹智库(统计时间截至3月21日)

中国云办公软件主要服务国内客户,所以语言选项较为单一,如简体中文、英文、繁体中文中2至3种,除去上述3种语言,仅有钉钉(日文、印度尼西亚文、泰文、越南文)、全时云会议(日文)、飞书(日文)还有别的选项。基于欧美、日本、东南亚合资和外资企业较多,国内服务商注重这些地区的市场开发。美国服务商服务范围较广,遍布欧美、俄罗斯、中日韩等地。

除了提供多项语言选择,云办公软件陆续发布国际版。服务商将服务器部署在海外,数据保管更加安全,便于通过当地应用商城的审核。例如,3月,腾讯会议上线国际版Voov Meeting;4月,钉钉上线海外版Dingtalk Lite。

另外,钉钉、企业微信、飞书、印象笔记的国际版本分别为DingTalk、WeChat Work、Lark、Evernote等;ZOOM登陆途径有国际版和国内版两种,通过APP选择直接登陆或者登陆到代理商。

三、六家中美代表性云办公企业经营状况对比

云办公围绕企业和其员工提供全链条服务,现有大部分云办公产品及服务来自大公司内部办公系统商业化使用。我们划分为视频会议、协同办公以及办公软件等三大业务板块。

视频会议门槛较低,相关产品较多,提供服务的公司众多,比如Zoom Video Communications(下文简称:Zoom)、思科、腾讯、华为等,主要产品分别为ZOOM、Webex、腾讯会议、Welink;协同办公类有阿里巴巴的钉钉、Slack等;办公软件类有金山办公的WPS、微软公司的WPS等。以下分析根据挑选的6家公司得出结论,并不体现整体行业情况。

(一)视频会议:腾讯会议日活超1000万,Zoom扭亏为盈

1、腾讯会议:多次迭代,付费套餐选择多样

腾讯会议于2019年12月上线,2020年3月推出国际版。根据腾讯财报显示,截至2020年2月,腾讯会议日活跃账户数超过1000万。为了满足爆增的用户需求,腾讯会议在8天内扩容超过10万台云主机,投入超过百万核的计算资源。

官网显示,腾讯会议根据人数(25人、50人、100人)、服务时长(连续包月、1个月、3个月、6个月、12个月)推出价格不一样的付费套餐,其中最便宜的选项为“25人+连续包月”的价格为99元,最贵的“100人+6个月”的价格为2150元。

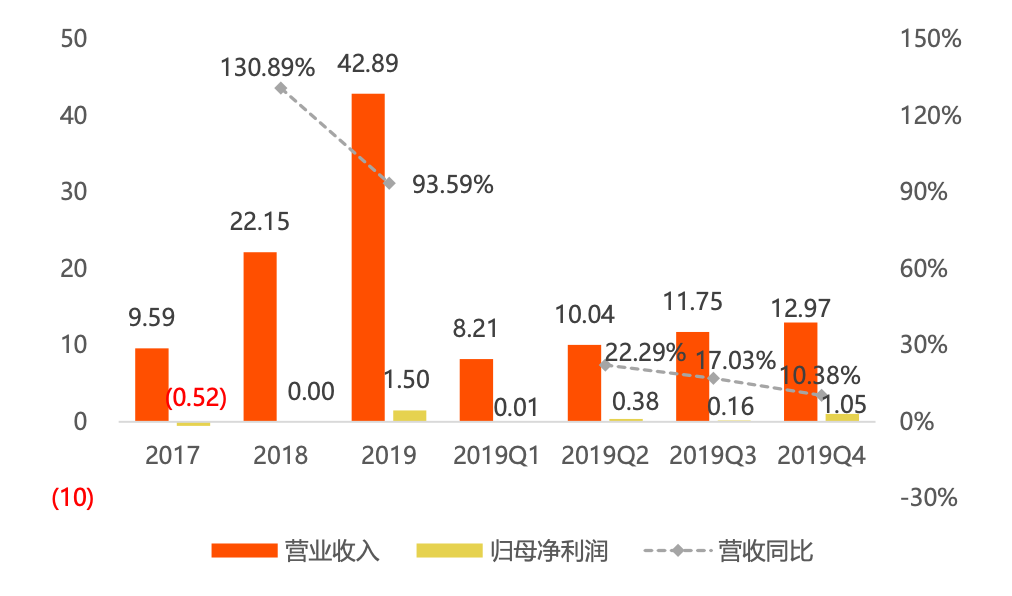

2、Zoom:位列多国下载排行榜前列,2019年实现扭亏为盈

目前,Zoom在多个国家应用排行中排名靠前。根据财报,Zoom2017年至2019年营业收入年复合增长率为111.42%,归母净利润扭亏为盈。Zoom2017年、2018年和2019年实现营业总收入分别为9.59亿元、22.15亿元和42.89亿元,实现归母净利润-0.52亿元、0.00亿元和1.50亿元。

图5:Zoom2017年至2019年的财务数据(单位:亿元)

资料来源:wind,零壹智库

注:本文美股财务数据(周期、单位等)统计口径按统一格式调整,下同。

Zoom收入保持增长主要得益于付费的订阅服务,例如2020年总收入同比增长20.73亿元,增幅为93.59%,现有客户贡献率为63%,新客户贡献率为37%。2017年、2018年和2019年的付费用户数(注:拥有超过10名员工的客户)分别为2.58万、5.08万、8.19万。

其中付费超过10万美金的用户数分别为143、344和641,其产生的收益占总收入的25%、30%和33%,Zoom针对不同客户提供4种产品,其中,为个人、小型团队、中小企业、大企业分别提供免费的“Basic”服务、14.99美元/月/主持人的“Pro”服务、19.99美元/月/主持人的“商业”服务、19.99美元/月/主持人的“企业”服务。

(二)协同办公:前期通过免费服务获客,后期收入来源付费订阅

1、钉钉:具有先发优势,月活跃用户过亿

阿里钉钉于2015年发布,在国内云办公领域具有先发优势。自2019年以来,钉钉的活跃用户快速增长;2020年2月,钉钉的月活跃用户超过1.2亿人,3月达1.76亿人(注:以上数据来自wind)。钉钉新增用户增长迅猛,根据钉钉公布的数据,2015年,钉钉拥有30万家企业组织;直至2019年6月30日,钉钉的个人用户超过2亿,企业组织超过1000万。

不少国内企业享受钉钉的签到、考勤打卡等免费服务;与此同时,钉钉提供增值服务,如根据不同的人次制定价格的DING充值套餐(注:90元/1000人次,400元/5000人次等)及钉盘扩容服务(注:1000元/100G/年,3000元/300G/年)。

除了企业服务,钉钉面向中国、日本等布局在线教育服务。1月29日,钉钉发布“在家上课”计划。3月,钉钉入选联合国教科文组织推荐的远程教学的应用程序名单。

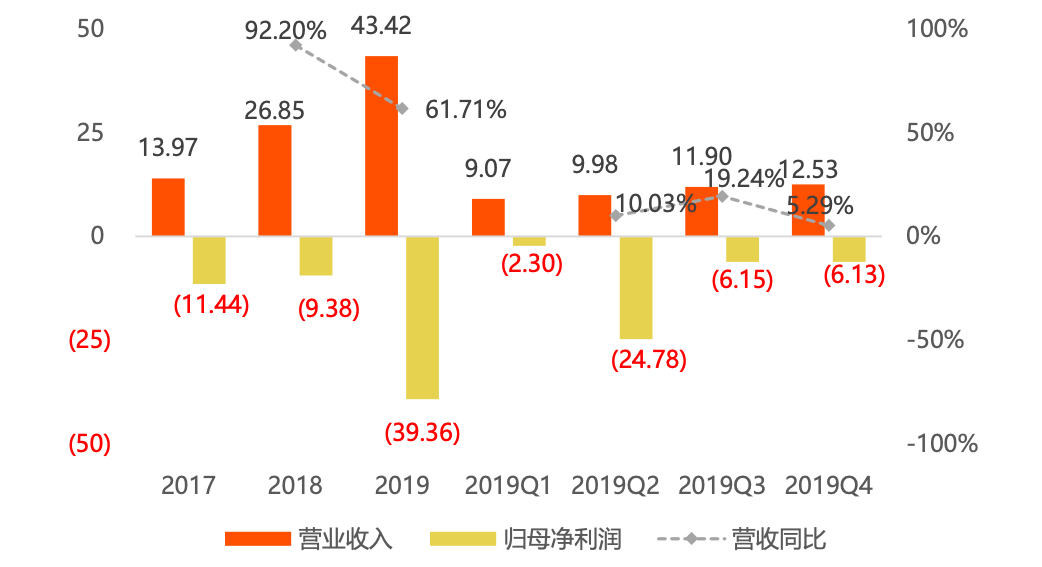

2、Slack:营收增长较快,收入来自免费用户转换

Slack于2014年发布,2019年6月在纽交所上市。官网显示,Slack主要提供免费版、标准版(6.67美元/月)、优享版(12.5美元/月)以及企业版(定制化)四款订阅服务。2017年、2018 年和2019年的付费用户分别为 5.9万 、8.8万和11万,其中付费超过 10 万美元的用户数分别为 298、575 和 893,10万美元用户对营收的贡献率分别为32%、40%和46%。

图6:Slack2017年至2019年的财务数据(单位:亿元)

资料来源:wind,零壹智库

公司公告披露,Slack收入增长较快,但归母净利润连续三年为负。公司在2017年、2018年和2019年实现营业总收入13.97亿元、26.85亿元和43.42亿元,归母净利润-8.86亿元、-9.38亿元和-39.36亿元。Slack的亏损的原因包括:大量的前期投入、大幅增长的营销费用和公司上市费用。

(三)办公软件:营收和净利连续增长,用户付费意愿较强

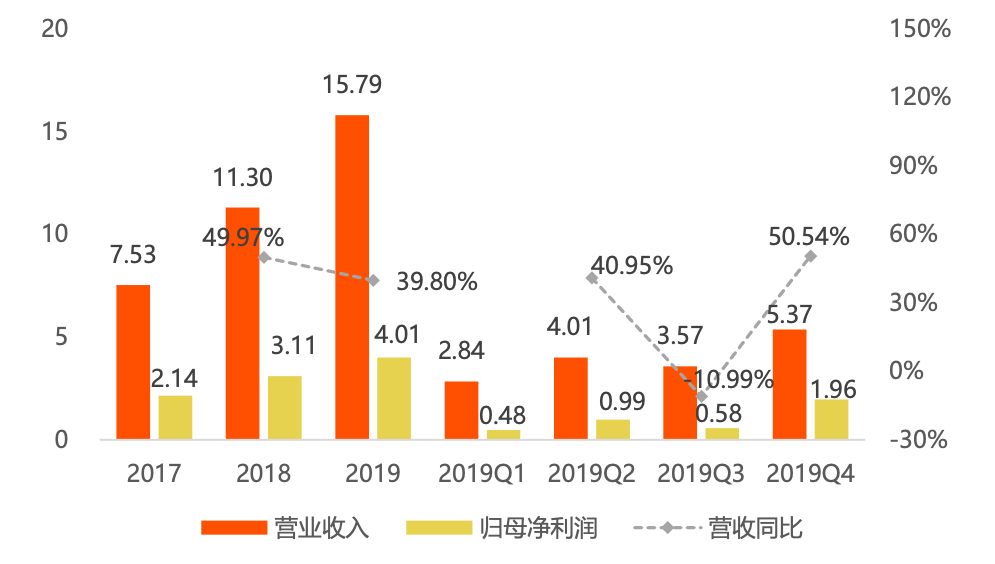

1、金山办公:营收和归母净利润连续增长,WPS授权和订阅服务需求增长较快

金山办公于 2019 年 11 月 18 日在科创板上市。公司的主要产品为WPS Office办公软件,根据财报,截至2019年12月31日,其桌面版和移动版月度活跃用户分别为1.54亿、2.48亿;WPS Office的授权、订阅和互联网广告的收入分别为4.96亿元、6.80亿元和4.04亿元,同比增长39.41%、73.06%和5.99%,其中订阅服务增长明显。公司2018年、2019年累计年度付费用户数分别为588万、1202万。

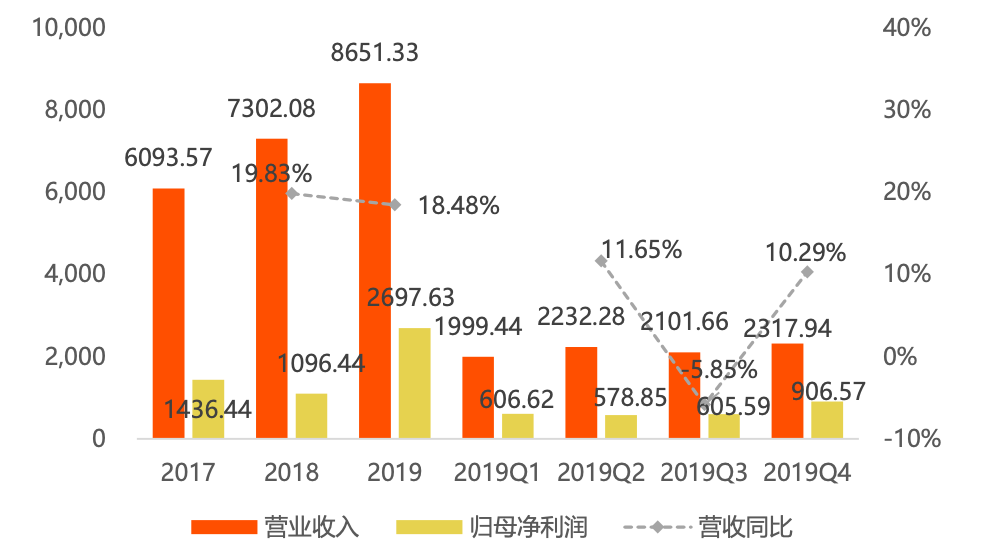

图7:金山办公2017年至2019年的财务数据(单位:亿元)

资料来源:wind,零壹智库

根据财报,金山办公2017年、2018年和2019年实现营业总收入7.53亿元、11.30亿元和15.79亿元,归母净利润分别为2.14亿元、3.11亿元和4.01亿元。

公司财务数据持续向好,季度数据显示,公司第四季度的营业收入和净利高于其余三个季度,主要原因为公司的授权客户集中在政府、金融、电力等领域,上述客户通常于年初制定采购计划,于第四季度集中采购;另外各电商促销活动多集中于第四季度,广告业务收入占比增加。

2、微软公司:营收和归母净利润过千亿,云服务收入增长明显

微软公司体量庞大,业务范围覆盖操作系统、办公软件等。微软的办公软件主要产品包括Office(注:授权)和Office 365(注:订阅)。Office为一次性付费产品;Office 365为月度或者年度付费产品。由于Office 365提供定制化产品,付费灵活,近年来,来自Office 365收入保持快速增长。根据财报, 2019年,Office 365商业版增长33%,Office 365消费版付费用户增至3480万人。

图8:微软2017年至2019年的财务数据(单位:亿元)

资料来源:wind,零壹智库

微软2017年、2018年和2019年实现营业总收入6093.57亿元、7302.08亿元和8651.33亿元,归母净利润分别为1436.44亿元、1096.44亿元和2697.63亿元。根据财报,公司云服务营收增长明显,包括智能云业务、以Office和LinkedIn(注:领英)为核心的商业业务及以Windows为核心的个人业务。

四、结论

云办公源于美国,公司将其作为福利吸引新员工和奖励老员工,2019年科技类和医疗类公司提供了大量的就业机会。而中国云办公市场爆发于春节前后,医疗、电商和线上教育被大量需求。

疫情期间,各地政府先后采取关闭学校、企业居家办公的策略,云办公免费软件下载量激增,为了扩大海外市场,云办公服务商提供了多种语言,美国公司提供语言种类多于中国公司,美国公司在欧美、俄罗斯及中日韩等地推广,而中国服务商偏好国内、北美、日本等市场。

随着涉及云办公公司的业绩披露,零壹智库选取6家公司进行分析,其中,微软公司业绩远优于其余公司。如果按照不同领域划分,在视频会议行业,参与者最多,尤其是国内公司,腾讯会议快速上线和迭代,收获大量免费用户,Zoom已成功转换免费用户实现盈利。

在协同办公,相关公司需要具有一定的专业性,钉钉凭借先发优势,获得大量国内外的新用户,Slack营收增长较快,但仍处于长期亏损的状态;在软件办公,微软保持绝对的领先地位。