历数中国科技股这十年:始于通信,兴于电子,扩在传媒

编者按:本文来自微信公众号“国泰君安证券研究”(ID:gtjaresearch),作者 国泰君安总量团队,36氪经授权发布。原题目《历数中国科技股这十年的大机会》

最近几个月以来,科技股行情火热,以半导体、消费电子和5G产业链为首的龙头公司涨势凌厉。

不少人高呼,科技股牛市又来了。

然而若我们将眼光拉长来看,其实科技股的春天一直都在。

2008年底,国内市值前十的企业基本被石油化工、银行垄断。2018年底,腾讯、阿里则位列榜首。

市值榜变迁的背后,是国内产业从工业化到信息化的转型,也是中国科技公司从萌芽走向繁荣的路径。

观史,方能知兴替。国泰君安总量团队日前发布深度报告《2009-2018:中美的十年,也是科技的黄金十年》,对过去十年中国、美国科技企业的发展路径进行了深度复盘,由此来推演中国未来十年科技行业的发展前景。

我们截取了中国的部分,与君共享。完整报告请点击小程序,或下载道合APP查看。

01、一场金融危机带来的意外收获

2008年全球金融危机爆发之后,全球经济遭受重创。一部分欧美发达国家对制造业成本更加敏感,并开始筹划将制造业产业链外迁。

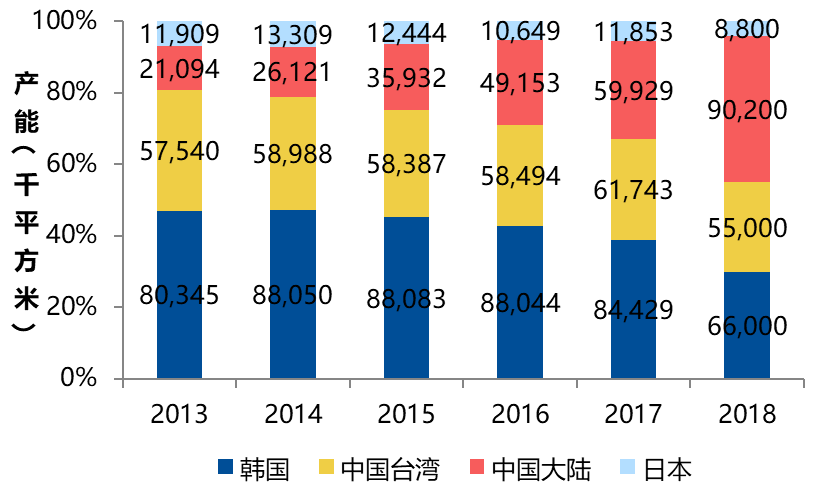

液晶板(LCD)、电路板(PCB)产能的亚洲迁移,就是当时国际产业链重塑当中的一个缩影。

自2009年开始,国内液晶厂商开始大规模承接海外转移产能,以京东方、深天马为代表的液晶厂商持续扩产。

截止到2018年,国内液晶产能已经占到了全球的32%,这是比十年前增长了接近十倍。

▼全球产能转移

2018年大陆LCD产能占全球32.46%

数据来源:Wind,国泰君安证券研究

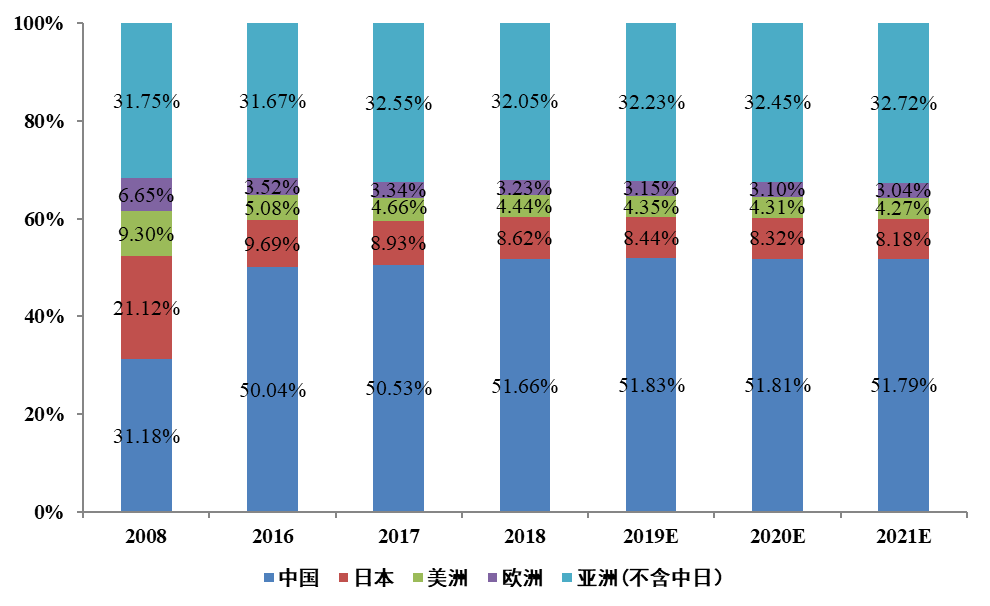

电路板印制PCB也遵循了几乎相同的路径。

中国的PCB产能在全球的占比,从2008年的32%增加到如今的50%,已经成为了全球最大的PCB生产中心,而主要侵占的,则是劳动力成本高企的日本。

▼PCB产能转移

2018年大陆占全球产能52%

数据来源:Prismark,国泰君安证券研究

中国科技产业的第一个黄金十年,就是从这一场金融危机之后拉开序幕。

与欧美发达经济体相比,我国产业链承接优势明显:

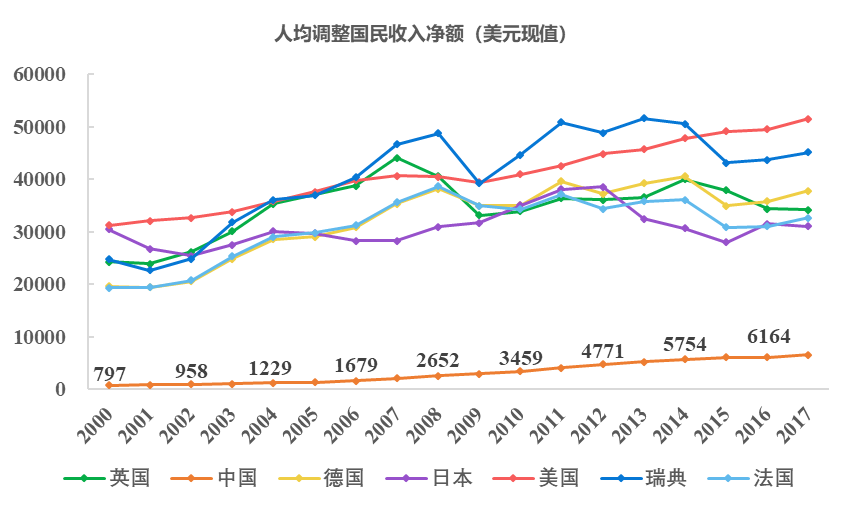

1、劳动力成本低。

2008年,我国人均收入2652美元,远低于美国的40434美元和英法的40624、38654美元,同时也低于亚洲日本的30961美元。

▼国内2008年人均收入2652美元

远低于欧美发达国家收入水平

数据来源:世界银行,国泰君安证券研究

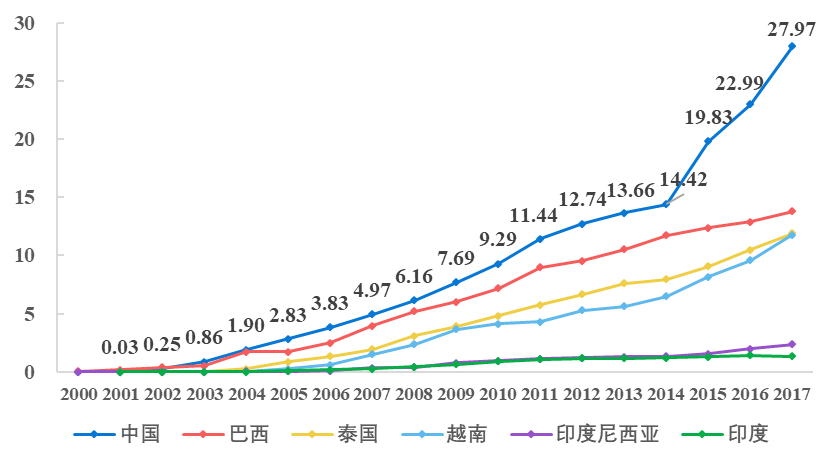

2、基础设施配套完善。

高端制造业需要物流、电力、网络等基础设施支持,也需要大规模的产业集群配套。

以世界银行“Fixed broadband subscriptions”指标来比较,我国网络信息化基础设施明显好于巴西、泰国、越南、印度尼西亚、印度等国。

▼与发展中国家相比

国内基础设施优势明显

数据来源:世界银行,国泰君安证券研究

3、高端人才储备充足,研发投入持续。

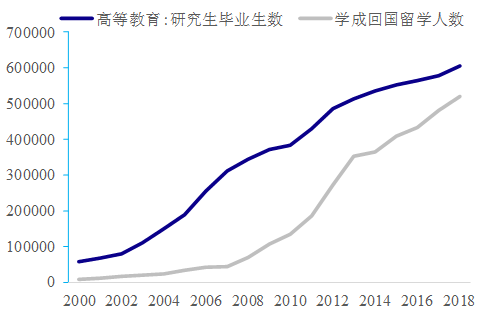

从2000年到2018年,我国研究生毕业人数从5.88万人大幅增至60万人,学成归国人数从2007年的4.4万人增长到2018年的52万人。

▼我国研究生毕业和留学归国人数持续上升

数据来源:Wind,国泰君安证券研究

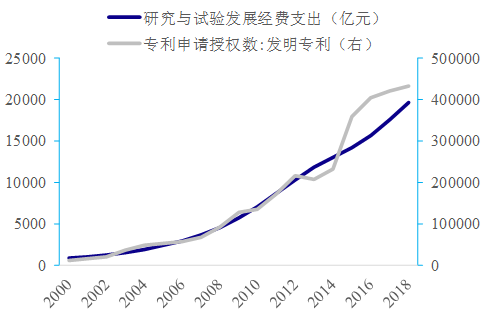

国内研发支出从2000年的900亿元增长至2018年的2万亿元,发明专利授权从2000年的1.27万个增长至2018年的43万个。

▼我国研发投入和发明专利授权持续增长

全球范围的比较优势,成就了我国经济发展的黄金十年。

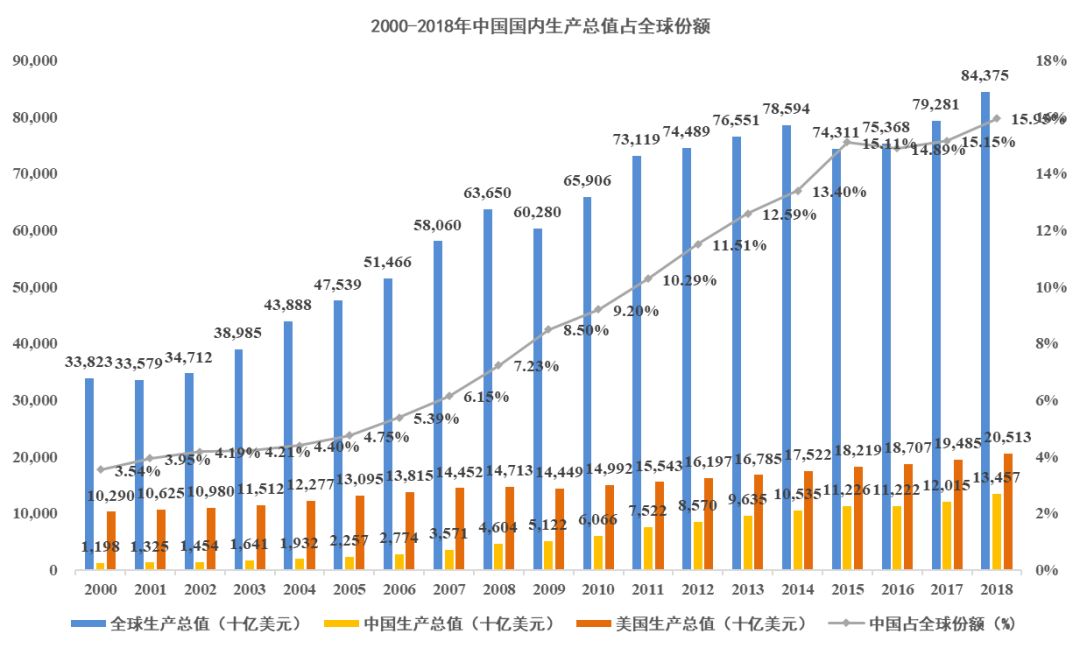

2018年,国内生产总值达到13.46万亿美元(2008年仅为4.60万亿美元),全球占比提升到15.95%(2008年为7.23%),并一跃成为全球第二大经济体。

▼2018年中国GDP占全球GDP 15.95%

成为全球第二大经济体

数据来源:Wind,国泰君安证券研究

02、中国科技产业,始于通信,兴于电子,扩在传媒

时间拨回到十年前。

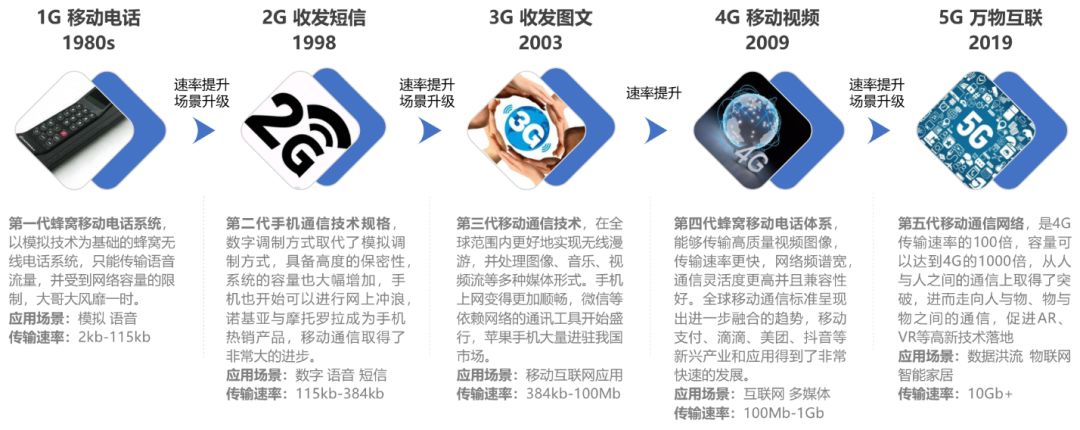

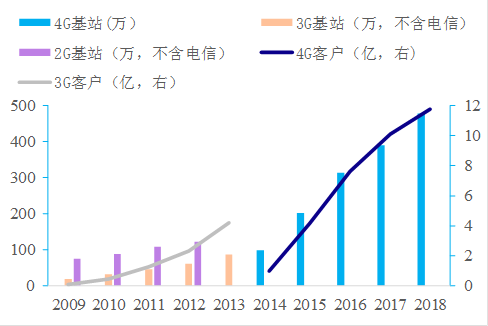

彼时,工信部发放3G牌照。“要想富,先修路”,通信行业作为信息高速公路率先开始建设。

随后,2010年加强FTTx,2011年Wlan建设,2013年“宽带中国”,2014年新一轮4G建设,通信板块作为信息技术基础,始终走在科技产业前列。

▼全球通信发展历程

数据来源:维基百科,国泰君安证券研究

2013年,国务院印发宽带中国战略,规划了宽带中国2013-2020年的发展时间表,要求固定宽带、3G/LTE用户在2020年分别达到4亿户、12亿户,宽带接入能力超过50M。

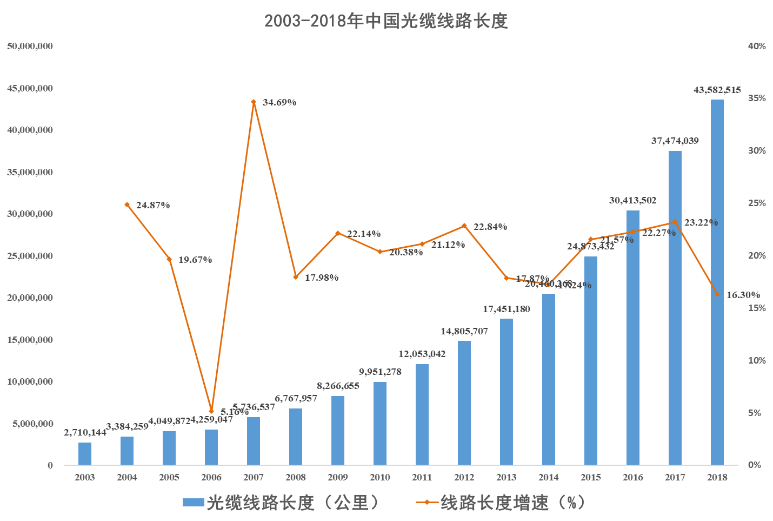

以此为背景,我国光缆线路长度从2008年677万公里,增长到2018年底的4358万公里,十年时间增长6.4倍,为国内的互联网繁荣打下了坚实基础。

▼我国光缆长度十年增长6.4倍,

2018年达4358万公里

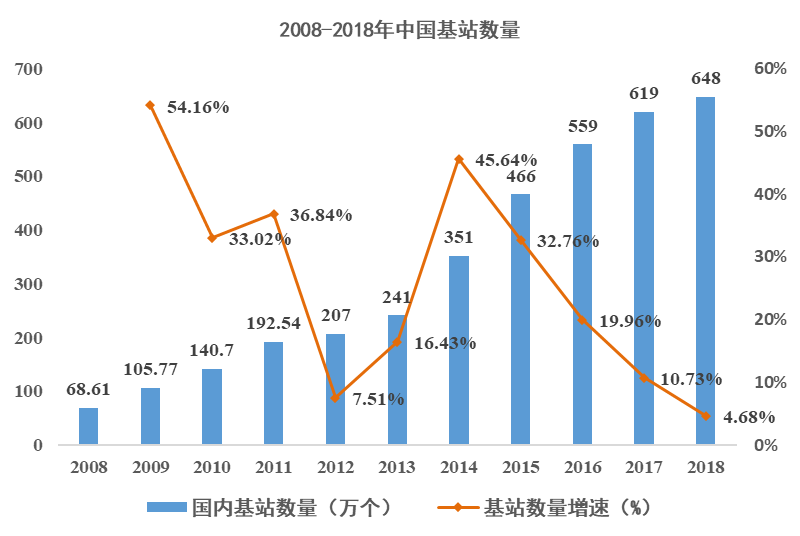

▼国内基站数2018年达到648万个

数据来源:Wind,国泰君安证券研究

通信网络的先行先建,推动了以智能手机为代表的消费电子行业繁荣发展。

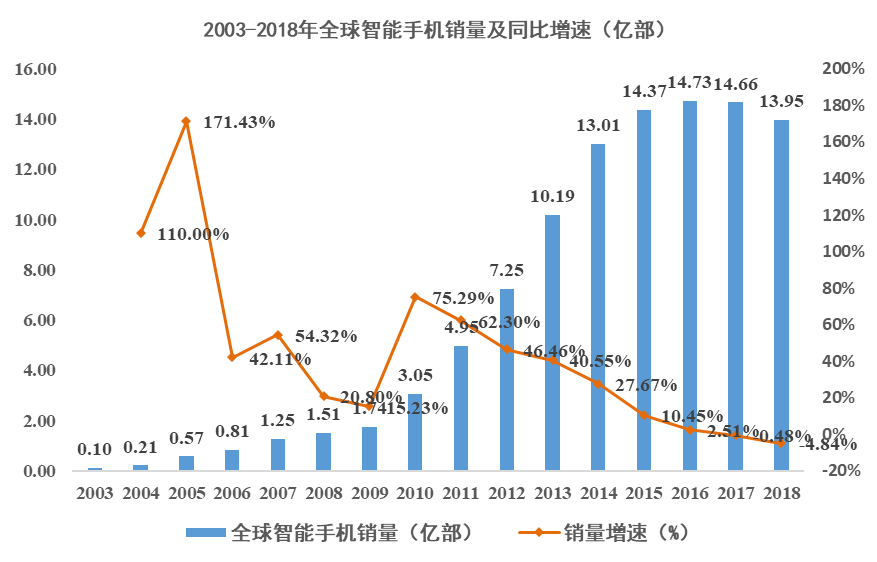

全球智能手机2007年销量首次破亿,达到1.25亿部,随后开始爆发式增长,用了6年时间销量就增长至10亿,年复合增速高达42%。在2016年销量达到历史顶峰,为14.73亿部。

▼全球智能手机2007年破1亿

2013年破10亿

数据来源:Wind,国泰君安证券研究

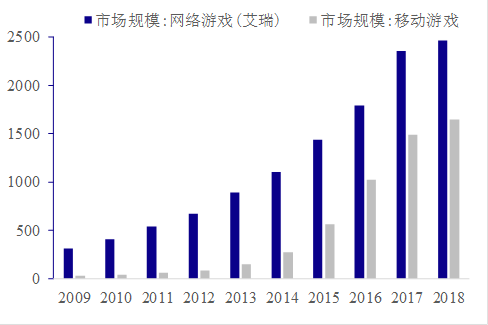

智能手机销量的快速增长,又推动了以手游为代表的移动互联网蓬勃发展。

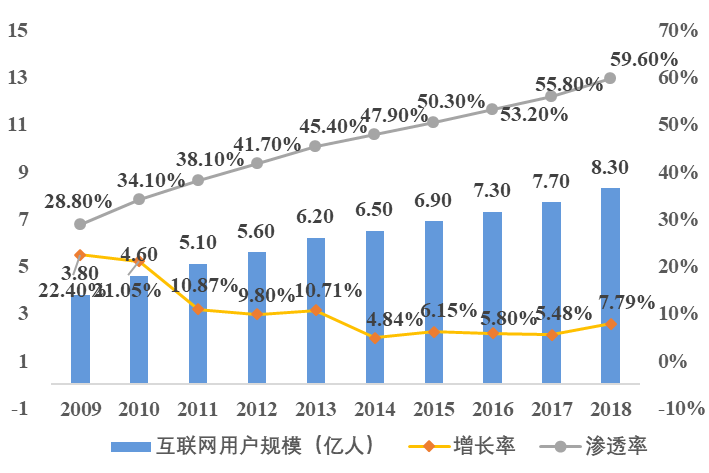

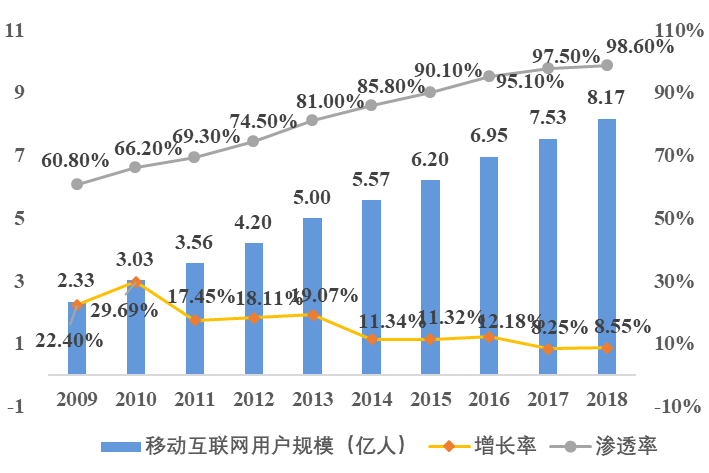

2000年,国内互联网用户仅为2300万人左右,到2018年底,国内互联网用户规模达到8.30亿,其中移动互联网用户8.17亿人。

▼国内互联网渗透率持续快速提升

2018年达到60%

数据来源:艾瑞咨询、国泰君安证券研究

▼2009-2018年

移动互联网用户数CAGR达15%

数据来源:CNNIC、国泰君安证券研究

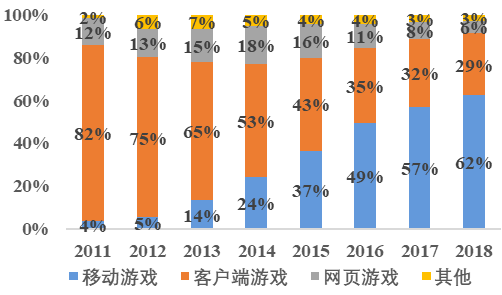

2011年以来移动游戏市场规模快速增长,由2011年的17亿元增至2018年的1340亿元。

移动游戏的市占率不断上升,客户端游戏市占率不断下降,2016年移动游戏规模、市占率首次超过客户端游戏,成为推动游戏行业发展的主要动力。

▼2016年移动游戏市占率首次超过客户端游戏

数据来源:游戏工委,国泰君安证券研究

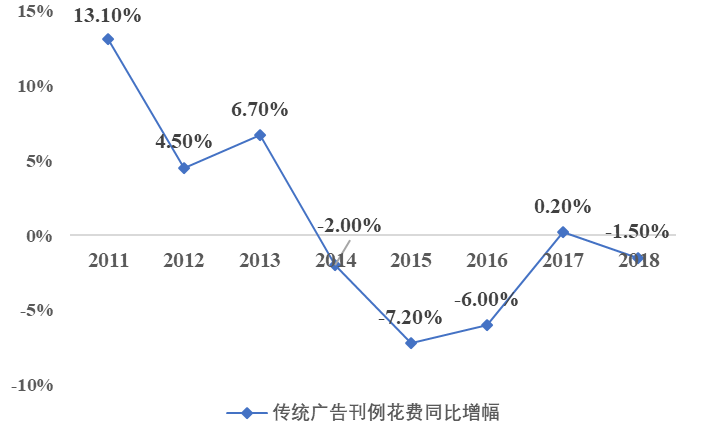

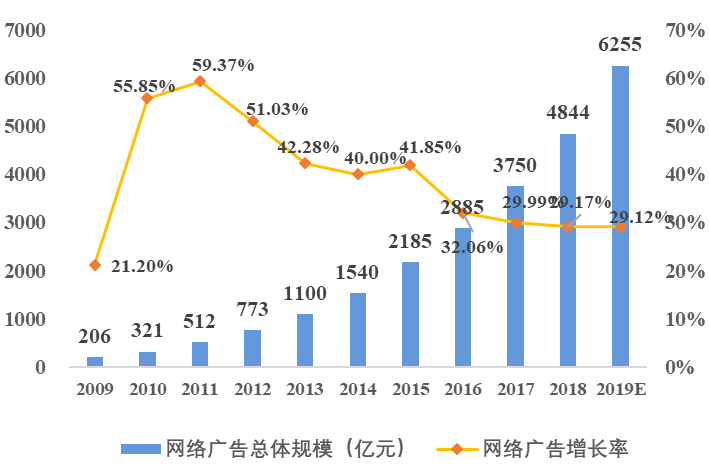

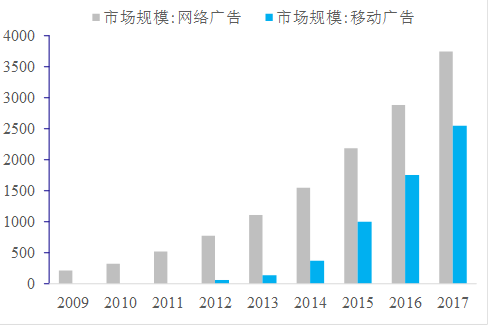

移动互联网时代的到来,则直接颠覆传统纸媒和电视广告行业。

互联网广告自2010年开始,连续8年保持30%以上增速,整个行业几乎从2000年左右的0开始增长到2018年的4844亿元。

▼传统广告2013年开始持续下滑

数据来源:Wind,国泰君安证券研究

▼网络广告持续快速增长

2009-2018年CAGR 42%

数据来源:Wind,国泰君安证券研究

可以看出,科技产业的发展路径一环套一环。每个行业的兴衰皆有因,而不变的是科技大方向的驱动力。

03、科技股十年市值复盘

以上诸多科技产业的快速崛起,反应在上市公司市值上,就体现为TMT板块在资本市场的强势崛起。

尽管中国大量的科技公司选择在美股和港股上市,但单看A股,科技股的表现也可圈可点。

2009年,TMT板块上市公司数量占A股上市公司总数约15%,至2018年TMT板块上市公司数量占A股的20%,其中电子、通信、计算机、传媒行业分别占6.6%、2.9%、5.8%、4.6%。

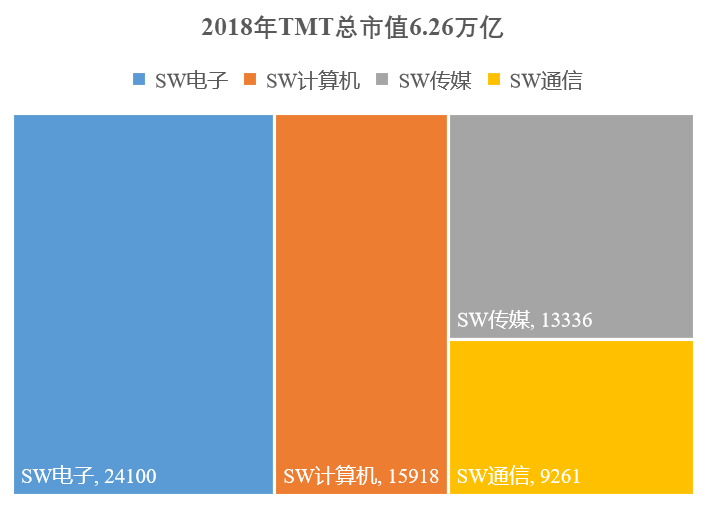

▼2018年TMT总市值6.26万亿,电子为主

数据来源:Wind,国泰君安证券研究

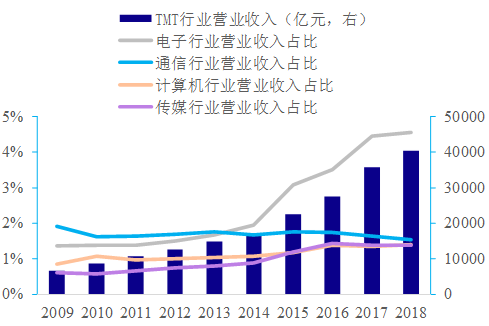

从营收上看,TMT板块营业收入占A股比例持续提升。

2009年TMT板块营业收入占A股上市公司营收约5%,至2018年TMT板块贡献营业收入占A股的9%。

▼TMT板块营收占A股比例持续提升

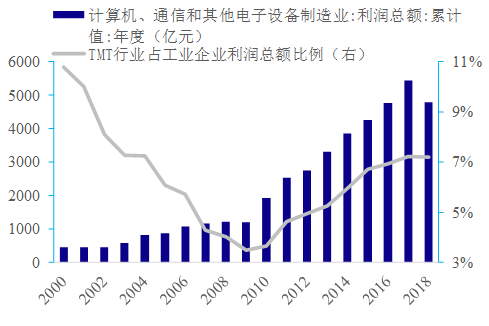

TMT行业占A股净利润在2009年见底,自2011年起提升。

▼TMT行业占工业企业利润总额拐点在2009年见底

数据来源:Wind,国泰君安证券研究

整体上看,近10年TMT板块表现较好,但也有分化。

2009年年初至2019年8月20日,申万电子、通信、计算机、传媒指数分别上涨371%、85%、373%和79%,电子和计算机板块明显跑赢市场,而通信与传媒表现落后。

# 电子行业

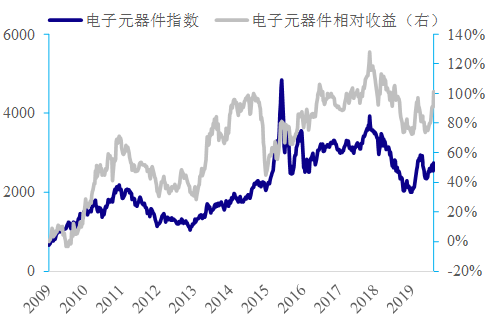

电子行业在2009-2010、2013-2014、2015-2017年有3次较大的上升趋势。

▼电子行业2009-10、13-14、15-17年3次行情

数据来源:Wind,国泰君安证券研究

1、2009年8月-2010年12月,申万电子指数上涨68%,在全部一级行业排名第二,消费电子和安防表现出色。

期间受苹果2009年与2010年推出的2代智能手机iPhone3GS与iPhone4销量均大幅上升影响,莱宝高科、歌尔股份、德赛电池等苹果供应商涨幅均在1倍以上。

2、2013年2月-2014年2月,申万电子指数上涨47%,在全部一级行业排名第三,LED与消费电子表现出色。

同时,2014年苹果推出的iPhone6系列手机销量达2.22亿部,为苹果历史最高,且可穿戴设备进入成长期,也导致奋达科技、丹邦科技、欧菲光等消费电子产业链个股表现出色。

3、2015年1月-2017年11月,申万电子指数上涨71%,在全部一级行业排名第三,大市值股和消费电子表现出色。

在2015年股灾后,市场风格切换向价值投资,海康威视、三安光电、大族激光等电子行业大市值股估值出现明显提升。

另一方面,2017年为iPhone 10周年,市场预期创新力度较高,给立讯精密、信维通信、欧菲光等消费电子模组企业带来局部性机会。

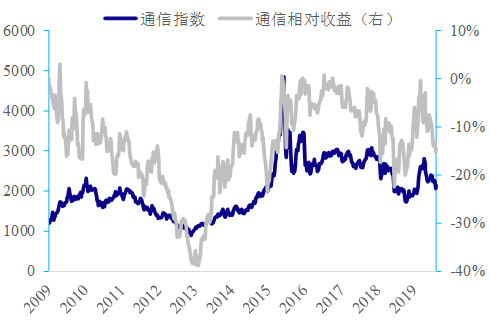

# 通信行业

通信行业在2013-2014、2015-2016年有2次较大的上升趋势。

▼通信行业2013-14、2015-16年2次行情

数据来源:Wind,国泰君安证券研究

1、2013年1月-2014年7月,申万通信指数上涨58%,在全部一级行业排名第四,4G和CDN表现出色。

2013年12月工信部向我国3大运营商发放TD-LTE牌照,2014年4G建设启动。4G产业链上游的基站射频器件公司大富科技、金信诺、盛路通信均涨幅超过150%。

▼2014年我国4G建设启动

数据来源:Wind,国泰君安证券研究

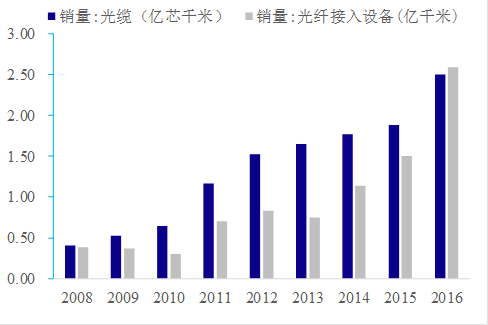

2、2015年1月-2016年7月,申万通信指数上涨42%,在全部一级行业排名第六,云计算和光纤光缆表现出色。

由于2016年中国移动在固网投资发力,当年国内光纤销量同比增长72%,光纤光缆行业的亨通光电、通鼎互联、特发信息表现出色。

而数据流量持续增长,2016年国内云计算市场规模增长38%,也使得IDC运营商光环新网和CDN服务商网宿科技表现领先。

▼2016年中国移动固网投资发力拉动光纤行业增长

数据来源:Wind,国泰君安证券研究

# 计算机行业

计算机行业在2009-2010、2013-2015、2018-2019年有3次较大的上升趋势。

▼计算机行业2009-10、13-15、18-19年3次行情

数据来源:Wind,国泰君安证券研究

1、2013年1月-2014年7月,申万计算机指数上涨46%,在全部一级行业排名第四,基建相关软件、金融IT表现出色。

受金融危机后国家基建加码影响,铁路和建筑相关的软件公司广联达、辉煌科技、佳都科技表现较好。同时,由于金融信息化加速,恒生电子、广电运通、新大陆等相关公司表现较好。

2、2013年1月-2014年7月,申万计算机指数大幅上涨369%,在全部一级行业排名第一,金融IT、信息安全表现出色。

受A股市场大幅上涨,以及互联网金融题材影响,金融IT行业的银之杰、金证股份、同花顺涨幅排名计算机行业前3。同时信息安全行业的卫士通、启明星辰,医疗信息化的万达信息和卫宁健康也在互联网+题材催化下大幅上涨。

3、2018年2月-2019年3月,申万计算机指数大幅上涨16%,在全部一级行业排名第一,金融IT、云计算表现出色。

受资本市场监管放松等政策影响,金融IT行业的同花顺、恒生电子、金证股份涨幅较大。同时云计算行业发展迅速,SaaS的用友网络、广联达,IDC的宝信软件,政务云的太极股份均表现出色。

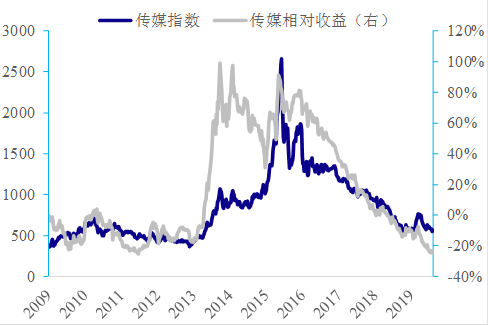

# 传媒行业

传媒行业在2013和2015年有2次较大的上升趋势。

1、2013年1月-2013年9月,申万传媒指数上涨158%,在全部一级行业排名第一,游戏、影视、数字营销表现出色。

▼传媒行业2013和2015年2次行情

数据来源:Wind,国泰君安证券研究

受4G时代移动互联网快速发展的影响,2013-2015年移动游戏行业收入复合增长率为86%,移动广告行业复合增长率为166%。

▼移动游戏市场

2013-2015年爆发性增长

数据来源:Wind,国泰君安证券研究

▼移动广告市场

2013-2015年爆发性增长

数据来源:Wind,国泰君安证券研究

游戏板块的中青宝、天舟文化、掌趣科技,数字营销板块的华谊嘉信、省广集团、蓝色光标,影视板块的长城影视、光线传媒、华策影视,均表现出色。

2、2015年1月-2015年5月,申万传媒指数大幅上涨139%,在全部一级行业排名第二,互联网+板块表现出色。

受A股市场大幅上涨的情绪影响,与互联网+相关的传媒板块个股大幅上涨。教育板块的全通教育,互联网金融行业的东方财富等与互联网+相关的公司表现出色。

04、未来仍是科技的时代

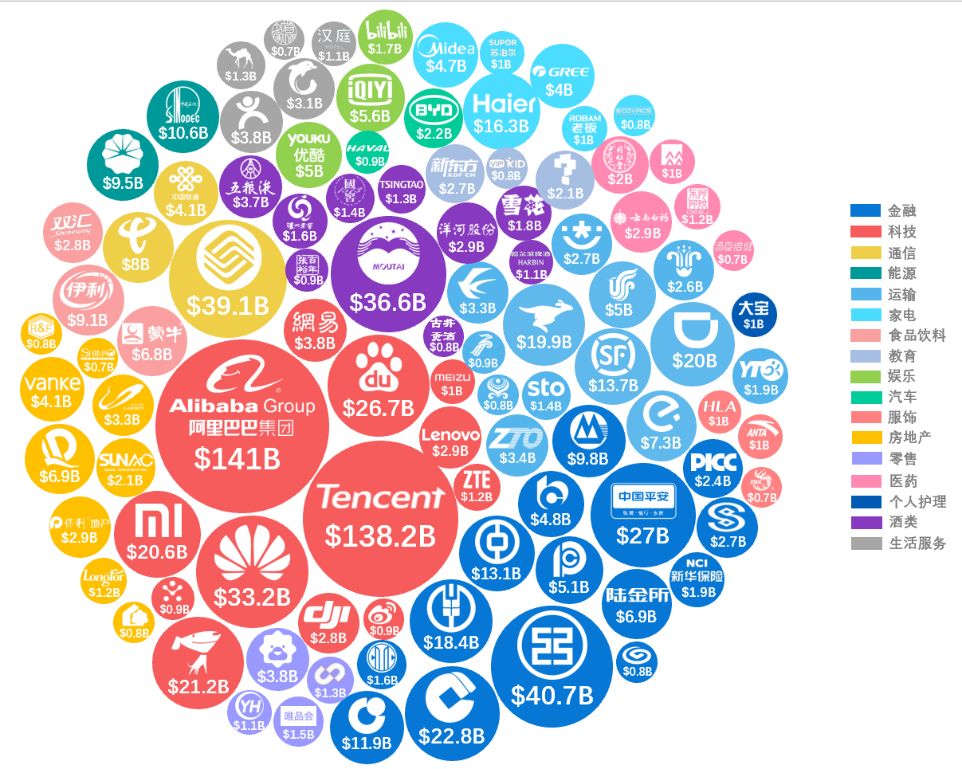

英国WPP集团发布的“2019年全球品牌价值100强”排名中,科技巨头占榜单近一半,占据明显优势地位。

数据来源:WPP,国泰君安证券研究

2019年亚马逊成为世界上最具价值品牌,品牌价值达到3155亿美元,苹果第二(3095亿美元),谷歌第三(3090亿美元),微软以2521亿美元,位列第四。同时上榜的还有中国企业,包括阿里巴巴、腾讯、小米、华为等科技企业。

同时这十年,国内经济突飞猛进,信息化科技产业开始崭露头角,国内“2019年品牌价值100强”排名,阿里巴巴、腾讯、工商银行位列前三甲。

▼中国2019年价值品牌100强

阿里、腾讯为代表的科技企业开始崭露头角

数据来源:WPP,国泰君安证券研究

但是与全球榜单相比,我国科技企业占比相对较低,科技公司市值增长的潜力依然巨大。

过去的十年,是科技的黄金十年。而随着全球经济下行压力加大,贸易保护主义抬头,未来十年,技术创新依然会是我国经济发展的核心驱动力。

以上内容节选自国泰君安证券已经发布的研究报告《2009-2018:中美的十年,也是科技的黄金十年》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

李少君(分析师)S0880517030001

刘易(分析师) S0880515080001

责任编辑:翁放

值班编辑:缪欣欣

实习编辑:刘笑含

法律声明

在任何情况下,本订阅号的内容不构成对任何人的投资建议,国泰君安证券也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅为国泰君安证券所有,国泰君安证券对本订阅号保留一切法律权利。

订阅人对本订阅号发布的所有内容(包括文字、影像等)进行复制、转载的,需注明出处为“国泰君安研究”,且不得对本订阅号所载内容进行任何有悖原意的引用、节选和修改