工行、建行、招行:谁是银行业金融科技之王?

编者按:本文来自微信公众号“轻金融”(ID:Qjinrong),作者:李静瑕,36氪经授权发布。

在银行业的不同领域,曾诞生过“零售之王”“同业之王”等诸多称号。当下硝烟四起的金融科技浪潮中,谁能成为银行业“金融科技之王”?

这是一场全面的较量。只有从金融科技战略布局、组织架构调整、科技实力、人才体系等方面进行全方位、深层次的变革,才有可能晋升为真正的王者。

从金融科技实力与战略布局看,国有行中的工行与建行走在最前列,股份行中招行则遥遥领先,这三家银行构成了银行业金融科技最强阵营,也最有望在这轮变革中谋得先机。

战略篇:对传统银行的“创造性破坏”

每一次创新,既是创造又是破坏。哈佛大学熊彼特提出的“创造性破坏”理论,正在以越来越快的速度在各行业上演。

“在前20名的银行名单里,10年前我见过的银行现在只有7家”,《消失的银行》一书中作者指出,“创造性破坏”也发生在银行业。

传统银行如何重塑自身?作者给出的建议是建立一家“贝塔银行”。具体步骤,包括找到有启发意义和吸引力的目标、组织围绕客户而非产品、任命专业管理者、营造尝试和学习的文化氛围等。

当然,其中也包括“具备长远的战略眼光”。

三家银行金融科技转型的共同点之一,是都有高层强力推动、从上至下全员加入金融科技革命,从组织架构、IT与业务融合、创新机制建设、人才转型等方面建立了清晰有力的战略规划。

1、将金融科技融入战略中

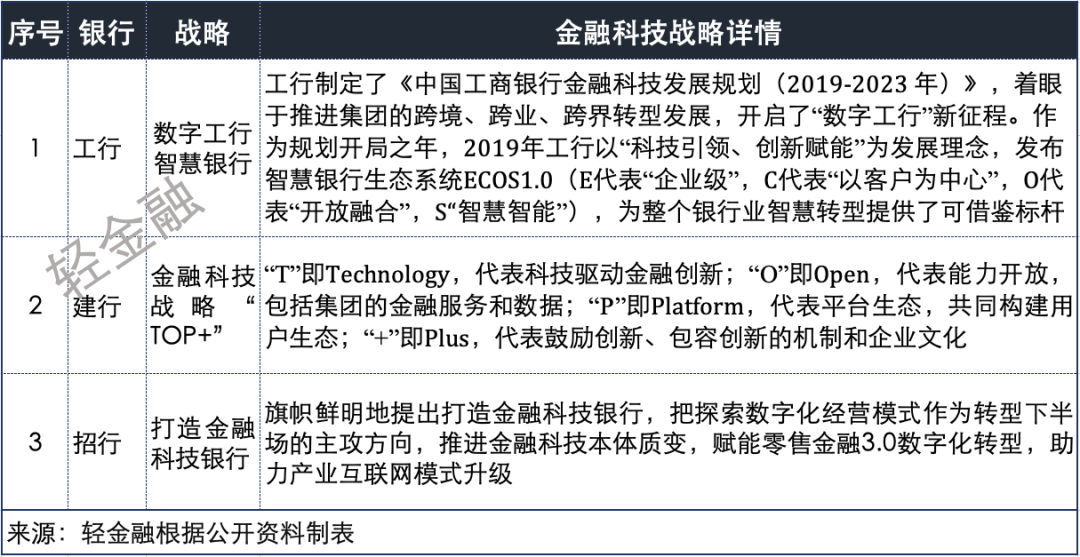

战略决定成败。工行、建行、招行都注重强化金融科技顶层设计,站在全局高度去推进数字化转型,并以自身特色出发构建了差异化的金融科技战略。

表1:工行、建行、招行金融科技战略详情

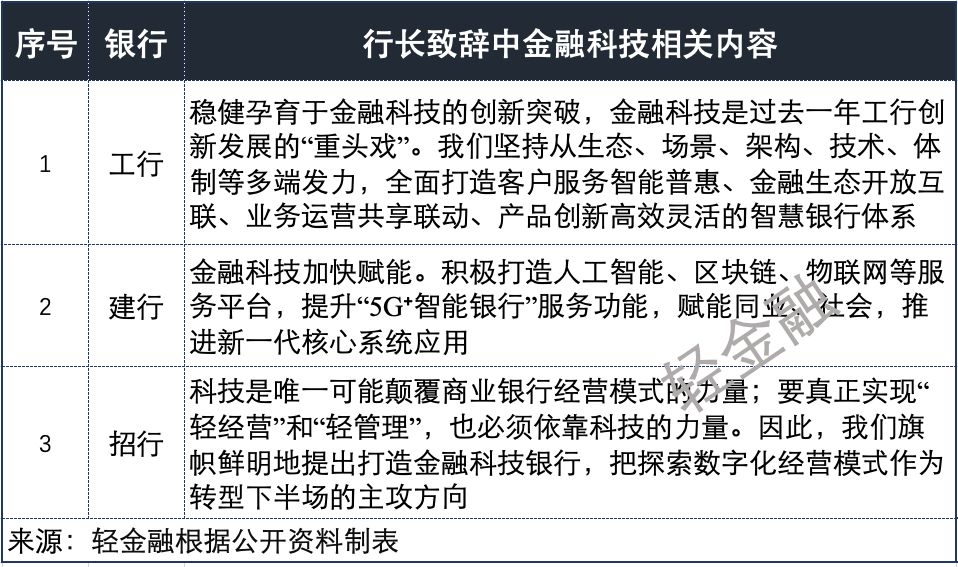

从三家银行2019年年报中有关金融科技的笔墨,也能看出金融科技转型决心。相对而言,工行、招行有关金融科技的篇幅和频度更为突出。

表2:工行、建行、招行2019年报行长致辞相关内容

2、加大组织架构调整

多年来,制约银行业创新活力的最主要因素之一,是传统组织架构。只有通过数字化推动机制创新,建立金融业务与科技融合的敏捷组织架构,才能激发员工以及整个银行的活力,从而适应金融科技快速迭代、即时响应的需求。

2019年,工行大动作不断。通过实施科技组织架构和研发模式改革优化,工行构建了“一部、三中心、一公司、一研究院”的金融科技新格局,进一步提升了金融科技的战略规划、技术研究、资源统筹、人才聚集能力。

招行也在2019年12月将“一部三中心”改为“一部六中心”,总行层面首设金融科技办公室,改变以往分支行分散经营的做法,打造零售经营数据化支撑平台,确保让技术、业务、产品可以最大化的衔接。

建行在2019年年报中并未明确披露金融科技相关组织机构变革,但仍表示将全面推进人才兴行战略,以市场化机制提升金融科技人才团队力量。

3、推进IT架构调整

数字化业务的爆发式增长,对银行IT架构提出了新要求,分布式架构成为必然选择。然而,谨慎的风险偏好、业务连续性保障、巨大的工作量等因素,决定了这是一个长期过程。

近几年,工行大力推进IT架构转型,打造了“主机+开放平台”的双核心IT架构。目前,工行超过90%的应用从主机迁移到开放平台部署,提升了系统架构的灵活性与开放性,实现了大型银行IT架构的历史性突破。

建行从6年前开始实施“新一代核心系统建设工程”,为建行带来了众多明显的改变;而招行新一代分布式核心系统于2010年启动规划,从规划到投产历时3年。2019年,招行新一代PaaS(平台即服务)平台扩大运用,招行全行应用上云比例达到44%。

总体来看,三家银行的金融科技战略各有特色,而在组织架构调整、IT架构转型等方面工行动作更大,这背后也体现了金融科技体制机制改革的决心。当然,科技要推动金融业务跑得快,内部组织文化亦要跑步跟上。

实力篇:五大硬核指标对比

面对来势汹汹的技术革命,越来越多的银行开始在业务上“全面对标金融科技公司”。与互联网巨头相比,大中型银行在资本、人力、客户规模等方面实力更为雄厚,被认为是科技赋能最佳战场。

不过,更重要的是内生性创造,即持续的战略支持与研发投入。如果考量银行的金融科技实力,既体现在研发投入、科技人才、新技术上,也体现在移动端用户群规模与粘性等方面。

1、注重研发与科技投入

纵观传统银行业金融科技的痛点,是缺乏包容创新的文化氛围、可持续的科技研究与成果转化机制,因而不利于科技创新。

为了打破这种约束,工行在2019年成立银行业首家金融科技研究院,其主要职责是开展金融科技新技术前瞻性研究及技术储备、重点金融科技领域战略规划布局和创新应用。

此外,工行金融科技研究院还下辖涵盖区块链、大数据、人工智能、云计算、分布式、5G、物联网、信息安全等技术领域的金融科技创新实验室。在银行业纷纷谋求金融科技突破之际,工行的这次动作极具代表性。

为支持创新项目,招行也专门成立了金融科技创新项目基金,规模已经提升至营业收入的1.5%,同时将金融科技投入、市场化选人用人机制和薪酬激励机制纳入公司章程。

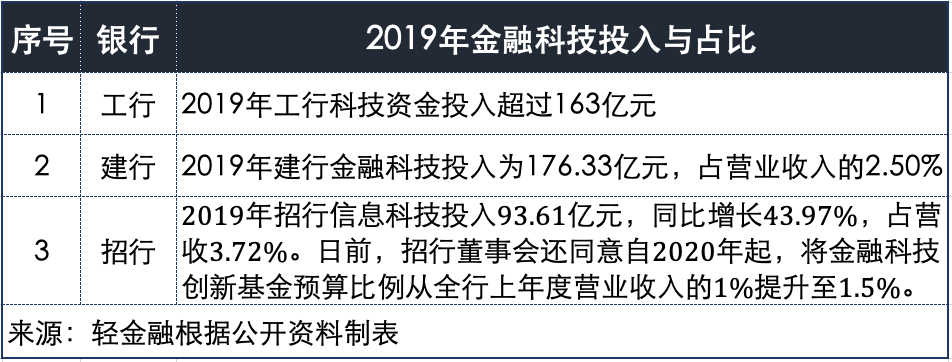

从各家银行金融科技投入来看,建行与工行都在150亿以上,科技资金投入的绝对数量不分伯仲,招行也逼近百亿元,同时各家银行的科技投入都有较快增幅。

表3:工行、建行、招行金融科技投入与占比

2、新技术平台与应用

在新技术的研发与运用上,大行的实力已经可以与一些互联网巨头媲美。

目前,工行已经构建了ABCDI(人工智能、区块链、云计算、大数据、物联网)、5G等方面新技术创新平台,其中多是自主研发、业内首创,大幅提升了科技敏捷和迭代创新能力。

比如,率先实现5G网络联通,在苏州亮相落成同业首个全功能5G智慧网点;实现同业首家通过工信部区块链权威认证、首家完成网信办备案;率先建成具有开放性、高容量、易扩展、智能运维等特点的云计算平台等。

建行把金融科技新技术概括为ABCDMIX(人工智能、区块链、云计算、大数据、移动互联、互联网、5G),积极推进人工智能、区块链、物联网等金融科技基础平台建设。

公开资料显示,招行现已利用人工智能、大数据、云计算等新技术推出闪电贷、刷脸取款、“一闪通”支付等创新服务。

3、科技人才占比

金融科技另一个比拼的因素是人才争夺战。

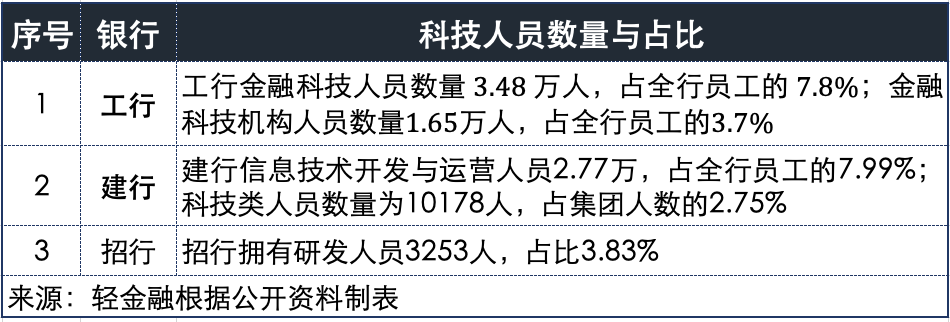

在金融科技人才队伍建设上,银行越来越注重提升STEM(Science,Technology,Engineering,Mathematics)人才的占比。未来银行更需要的金融科技高端人才,是拥有STEM专业背景同时亦通金融。

强大的科技人才,是金融科技实力的最大保障。从截至2019年末的数据来看,工行1.65万名金融科技机构人员,无论是绝对人数还是相对占比,均在国内大型商业银行中排第一,如果将视线放宽至金融科技相关的信息技术开发与运营人员,工行3.48万人的数量更是遥遥领先同业。

表4:工行、建行、招行科技人员数量与占比

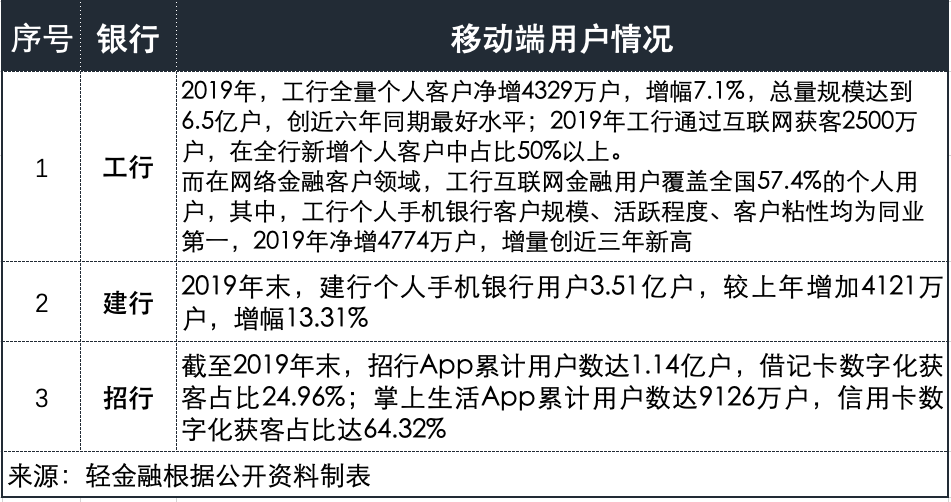

4、移动端客群

智慧金融首先要解决获客问题,各家银行均在加大数字化投入力度,将线上获客模式打造成为新的商业获客模式。

在拓客方面,工行正在积极推行“全量客户”,通过实施全量客户、分层服务战略,建立覆盖个人中高端与长尾客户、全公司与全机构客户、行内与行外客户的全量用户体系,促进“获客、活客、留客”的全方位提升。

招行在业绩发布会上也表示,未来两大APP的三大重点是不断做强金融服务能力,进一步把线上和线下能力融合,提升以客户为中心的综合服务融合能力。

从三家银行的年报来看,手机银行流量优势成为零售业务获客与经营的坚实基础。

表5:工行、建行、招行移动端用户情况

5、权威评级与专利

一家银行的金融科技实力,还可以从监管的认可来衡量。

在这方面,工行的领先优势较为明显。自银保监会科技监管评级开展以来,工行连续六年在中国银保监会信息科技监管评级中位列全行业第一,7项成果获人民银行2019年度银行科技发展奖,其中《金融云建设项目》获一等奖。智慧银行生态系统ECOS发布入选人民银行等有关部门评选的“2019年金融信息化十件大事”。

2019年末,工行累计获得专利授权603项,居银行业第一;建行、招行的年报中未提及专利相关情况。

综合来看,从金融科技与业务的融合看,三家银行的金融科技源于自身多年积累,更符合自身的业务特色。

无论是从科技人才体量占比,还是移动端客群、权威评级与专利等方面,工行都有更为明显的优势,招行作为一家股份行竞争力也值得关注。

而从研发与科技投入、新技术平台与应用上,工行、建行的系统经过多年战略部署,表现出更强的竞争力,招行的科技投入高增速也是亮点。

银行业发展金融科技,离不开持续的科技投入,更需要能耐得住寂寞,以长远规划“多年磨一剑”,才能收获转型的回报。

趋势篇:未来金融科技布局

数字化时代的金融竞争,不止是机构自身,更是平台与生态之间的竞争。银行业正在发生的金融科技革命,也是一次面向未来的布局。

1、金融科技子公司与对外输出

通过采用公司化运作模式的金融科技子公司,是银行业市场化体制机制创新的重要平台。目前,三家银行均设立了金融科技子公司,并将科技输出作为未来业务支撑点之一。

工行在2019年成立工银科技有限公司,通过生态共建、价值输出与创新孵化,推动工行产品和服务价值链加快向外扩展延伸,适应开放化建设的创新研发机制。

2018年4月,建行成立建信金融科技公司,通过建行云将集团功能和数据以服务方式对外输出。目前,建信金科已经提供了多样化的行业综合服务,包括政务类、普惠金融类、住房类、大健康类、教育类等十多个行业应用。

早在2016年,招行成立招银云创,定位是将招行IT系统30年稳定运行的成功经验和金融IT的成熟解决方案对金融同业开放。截止到2019年,招银金融云支撑了超过1000万的MAU,同时支撑了上百家行外客户。

不过,目前银行系金融科技公司在人才、机制、文化等方面能否担当起内部体制机制改革和科技转型的重任、能否在对外输出科技能力上破局,仍有待观察。

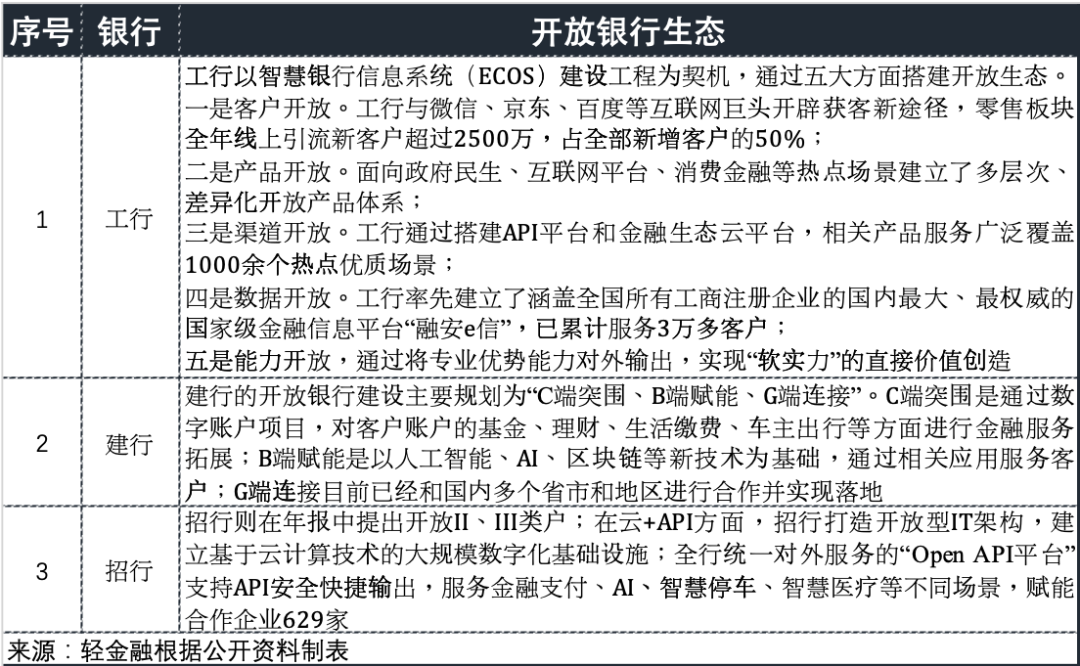

2、开放银行生态

只有生态足够开放,金融服务才能将自身的服务与产品向更多领域、更大的用户群延伸,三家银行都在打造多层次的开放银行生态。

表6:工行、建行、招行开放银行生态情况

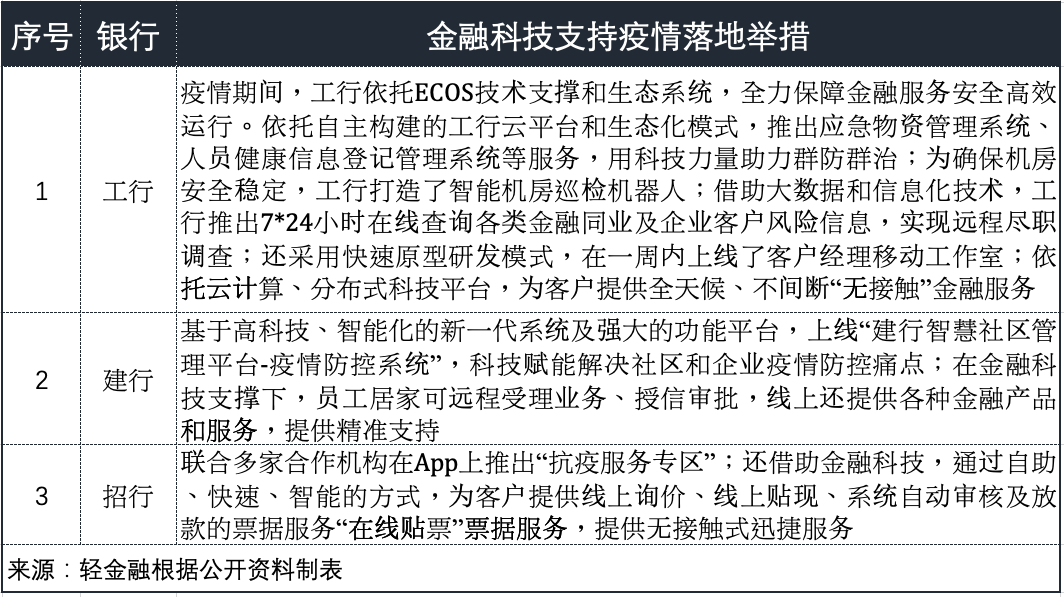

3、疫情加速金融科技落地

突如其来的疫情,对银行金融科技战略形成一次全方位的压力测试,也是对银行金融科技实力和服务能力的一次检验。

表7:三家银行金融科技支持疫情落地举措

疫情加速了银行金融科技的敏捷落地,而在后疫情时代,如何更加敏捷创新成为银行金融科技的又一个重要课题。

总体而言,在金融科技子公司布局上,招行在三家银行中动作最早,建行作为首家成立金融科技子公司的国有大行,也具备了一定影响力;而从开放银行生态布局和金融科技助力疫情的效果来看,工行都体现了强大和领先的金融科技实力。

结语

变则生,不变则亡。新兴科技正在重塑银行业的商业模式,也开启了银行业的科技新周期。

在这个过程中,谁能成为银行业金融科技王者?目前断言还为时尚早。不过,从金融科技战略战略、整体实力、未来布局等综合科技实力来看,工行继续稳坐银行业头把交椅,这位行业“老大哥”的金融科技融合已开启加速度;建行、招行也构筑了自身的护城河。

为者常成,行者常至。拥有强大资产与用户规模、雄厚资本实力的大中型银行,还需要在体制机制上进行更深度变革,建立“以客户为中心”的数字化转型机制,从而提升自身在科技创新上的技术硬实力、融合软实力。

当银行业一旦打破机制束缚,形成开放、包容的创新文化,勇于做“创造性破坏”的银行,就有可能站上王者之巅。