750份问卷+500份踩盘数据,揭露实体商业生存焦虑

编者按:本文来自微信公众号“赢商云智库”(ID:sydcxy2014),作者:赢商网,36氪经授权发布。

消费是中国经济第一拉动力,这一现象已持续6年。2020年是第7个年头。

根据赢商大数据统计,1998年至今,中国形成的商业物业面积约14亿平方米,其中全国购物中心数量(建筑面积3万平方米以上)约为4800家,总规模约4.74亿平方米。这些存量物业既是城市经营的重要资产,更是消费扩容、扩大内需的重要渠道。

2020年初,突如其来的新冠肺炎疫情,对经济社会活动按下“暂停键”。疫情严重影响了线下实体商业的正常运营,令项目方、品牌商都陷入前所未遇的艰难时刻。然而商业的本质又提醒我们——只要地理位置还在,只要持续繁荣的、流动的人口还在,那么实体商业就会在坚韧中不断进阶。

购物中心和连锁品牌是实体商业的主体力量,能最大程度上反映实体商业的经营现状。为了如实反馈本次疫情对实体商业造成的影响,赢商网与旗下中城商业研究院邀请全国主要城市中,具有代表性的购物中心、连锁品牌经营者,发起了关于疫情期间实体商业经营信心的市场调研,并同期进行实地踩盘。截至5月10日,我们共收回有效问卷750份,典型购物中心踩盘数据500份,经研究发现,经过6年的高速发展,实体商业自身积累了许多问题,同时疫情的出现,加剧了行业下行的速度。目前,样本中实体商业的多项运营指标已跌落至警戒线附近。未来中国实体商业将向何处走?

1、购物中心处境艰难,经营损失惨重

据赢商大数据统计,2013-2019年全国新开业购物中心平均增速达10%。截至2019年底,全国购物中心总规模达4.74亿平方米。

其中,一线城市购物中心步入成熟期,即将迎来下一阶段革新或衰退的分化;二线城市购物中心随着城市化红利逐渐消失,资本入局,收并购规模快速上升,竞争加剧。今明两年,全国计划开业购物中心数量1973家、体量约17948万平方米(往年实际开业率为60%,即实际开出项目/计划开出项目)。存量还未消化,增量持续入市,中国购物中心行业生存焦虑愈发真实。

然而疫情更让购物中心“雪上加霜”:待开业项目全面延迟开业,平均延迟时长9个月;已开业购物中心客流减少、掉铺率和退租率大幅提高,这都给购物中心造成惨重的租金损失。

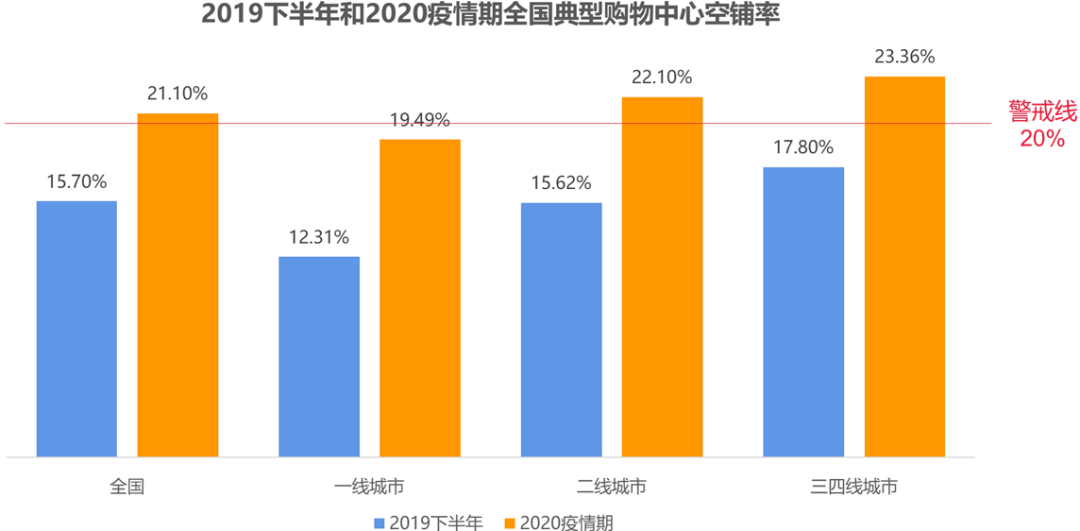

空置率超警戒线,全年租金损失达20%

行业公认的空铺率警戒线为20%,疫情期间,全国典型购物中心平均空置率(空铺面积/总铺位面积)为21.10%,超过警戒线。

2020年平均空置率同比2019年下半年上升5.4个百分点,并且截至踩盘调研日,购物中心整体尚有30%的铺位未营业,因此可以预见下半年全国购物中心总体空置率还会继续攀升,对购物中心的租金损失约10%。而因为在2020年1月份,全国范围内购物中心给予品牌商2周-2个月不等的免租期共克时艰,整体平均租金损失10%。因此可以预计,全年租金损失达到20%,甚至更多。

数据来源:赢商大数据

报告制作:中城商业研究院

数据统计范围:全国各线级城市500个典型购物中心踩盘样本

统计时间段:2019年12月VS2020年5月10日

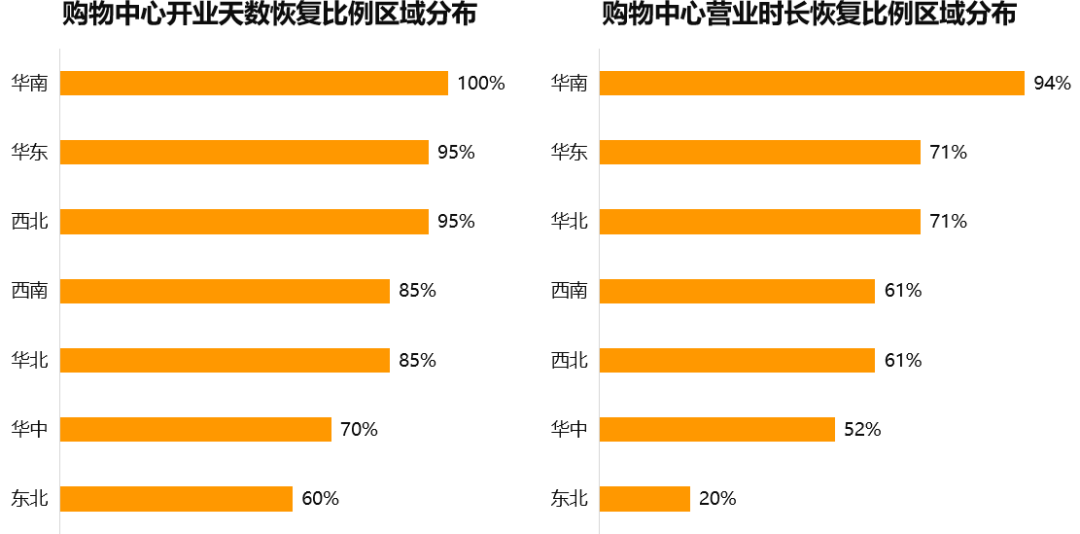

华中、东北营业比例最低,处境艰难

从区域开业营业情况来看,二季度情况明显好转。其中,华南地区样本购物中心恢复情况相较良好,但华中、东北地区样本购物中心处境仍然艰难。

数据来源:赢商大数据

报告制作:中城商业研究院

作为全国疫情“重灾区”的武汉,“解封”后其客流稳步增长。4月,随着经营时间、各业态门店逐步恢复营业,以及一系列积极的市场动作:如华夏幸福武汉长江中心项目正式动工;融创中国签约武汉黄陂长江文旅城项目;永旺购物中心签订意向落户洪山区;沃尔玛、盒马、茶颜悦色等品牌商积极进驻,武汉商业将迎来更大的回暖空间。

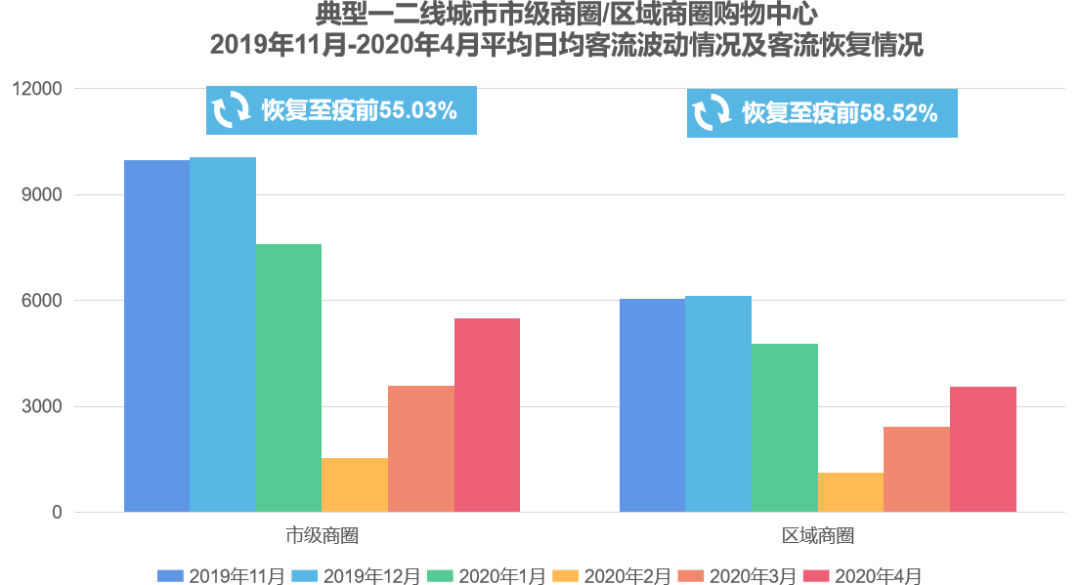

客流仅恢复至疫前66%,一线城市复苏慢

从4月客流情况看,全国一二三四线城市购物中心的客流恢复约66%,但受疫情期间顾客场内停留时长缩短及消费频次降低影响,消费增长仅恢复到疫前50%左右。

因疫情辐射范围更大、管控措施更严、民众安全意识更强等原因,一线城市的购物中心客流恢复相对较慢,仅恢复至疫前平均水平的58.6%(疫前客流水平以2019年11-12月平均日均客流为基准),距全面复苏尚需时日。

市级商圈/高档/大体量项目,受影响程度大

随着疫情防控常态化,消费半径将近一步缩短,消费需求也将偏向刚需,市级商圈购物中心整体恢复情况不及区域商圈;“报复性消费”没有如期而至,奢侈品消费持续遇冷,高档/中高档购物中心较中档/大众化购物中心受疫情影响更大;大型购物中心体验业态丰富,电影院、KTV、儿童游乐园等引流业态尚未开业导致商场客群流失严重,且当下消费者线下消费目的明确,“慢逛”意愿降低,使大体量购物中心比小体量购物中心影响大。

数据统计范围:典型一二线城市购物中心(商业面积≥3万㎡)

数据来源:赢商大数据

报告制作:中城商业研究院

待开业项目几乎全部延期,平均延迟开业9个月

疫情前购物中心平均开业率约为60%(实际开出项目/计划开出项目),平均延迟6个月。因疫情影响,购物中心招商率严重不足,几乎所有未开业的实体商业都面临延迟开业情况,而开业率预计会降至40%以下,平均多延迟3个月,造成的直接经济损失是减少了3个月租金收益。

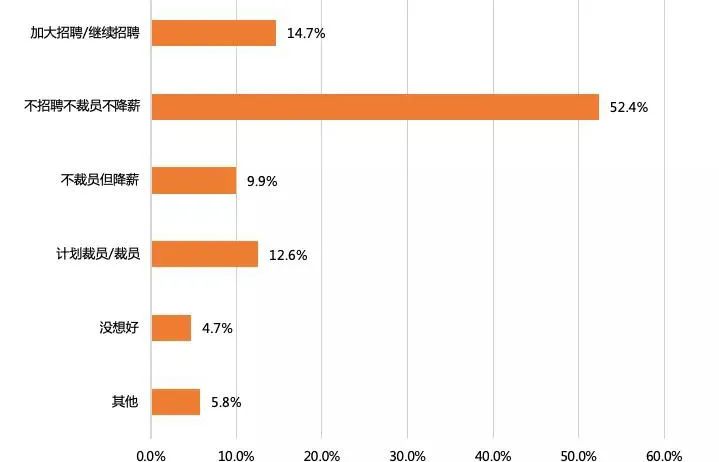

74.9%的购物中心,停止招聘或裁员降薪

面临巨大经营压力,调研显示,4月份,购物中心在人力方面停止招聘或裁员降薪的比重高达74.9%。其中,东北、华中、华东地区裁员的比例靠前,分别达2成或接近2成。

样本购物中心人力计划调整——

数据来源:赢商大数据

报告制作:中城商业研究院

线上渠道效果未有效发挥,数字化能力待强化

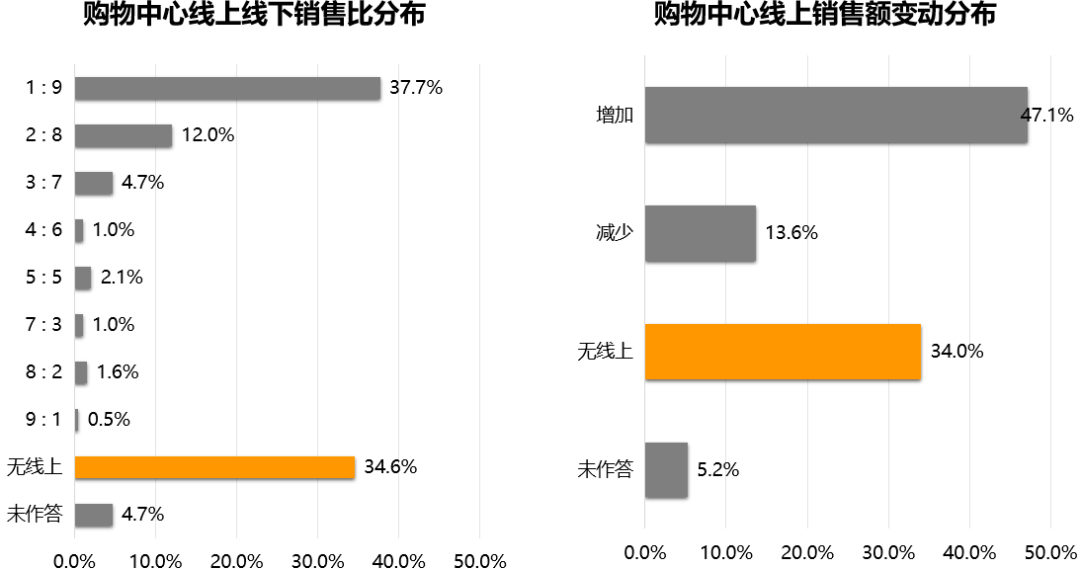

调研显示,疫情期间,样本购物中心无线上渠道的比例超过3成,而线上线下销售比1:9的比例接近4成。此外,即便拥有线上渠道,仅不到5成的购物中心线上销售额有所增加。疫情期间,绝大多数购物中心线上自救效果不佳,线上渠道未能有效发挥,其数字化水平远低于品牌商。

数据来源:赢商大数据

报告制作:中城商业研究院

线下客流受疫情冲击一蹶不振,发展线上渠道成为购物中心自救的重要举措。在疫情期间,部分购物中心推出微信朋友圈、“云逛街”、直播购物、360°VR购等购物新模式,扩大销售渠道,但绝大多数购物中心的线上自救效果不佳。

2、品牌商经营复苏尚需半年,现金流断裂风险高

购物中心高速发展六年,行业进入运营调整期。2019年,上海有50%的购物中心一年调整上百家品牌;北京有75%的购物中心调整50家以上品牌。随着疫情冲击,品牌商面临主动调整和被动调整的双项考验。传统开、关店判断决策依据失效,为保证精准高效开好店关弱店,亟需建立动态科学的选址模型。

复苏需要5.5个月,但中小品牌商现金流只能撑3个月

调研分析得出,在考虑经营预期的条件下55.6%的品牌商平均复苏周期在5.5个月以上。但就目前来看,中小零售品牌商的现金流只够撑3-6个月(甚至2-3个月),而大型品牌商也只是现金流较好,但实际业绩受损情况依然严重。

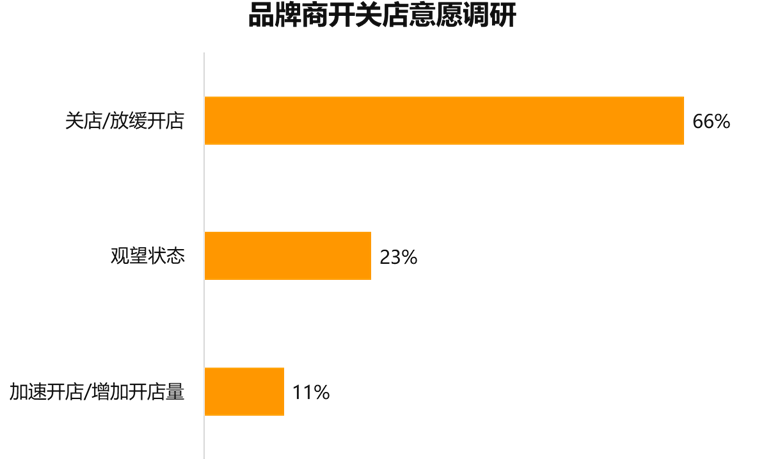

66%品牌商关店和减缓开店,体验/餐饮业态损失最大

在现金流紧张的情况下,有66%品牌商疫情期间减缓拓展步伐、关掉亏损店,关店潮将持续进行。疫情对餐饮业态的冲击重大,部分餐饮品牌关掉75%的门店。

数据来源:赢商大数据

报告制作:中城商业研究院

疫情对餐饮业态和体验业态的冲击重大,部分餐饮品牌关掉75%的门店,但向好的是目前餐饮已经大部分恢复营业。但在4月份尚有部分业态无法开业(即便开业,也几乎零客流),包括影院、KTV、电玩、健身房、教育培训、展览等体验/休闲业态,以及儿童游乐、早教等部分儿童亲子业态。

对经营预期无信心,85.7%品牌商停止招聘或裁员降薪

调研显示,认为消费意愿不会明显提升的占比达到9成以上。并且认为营业额预期、日均客流量预期、库存现金预期、承租意愿预期呈下降走势的品牌商平均占比仍然高达73.68%。受此影响高达85.7%的品牌商采取停止招聘或裁员降薪的做法。

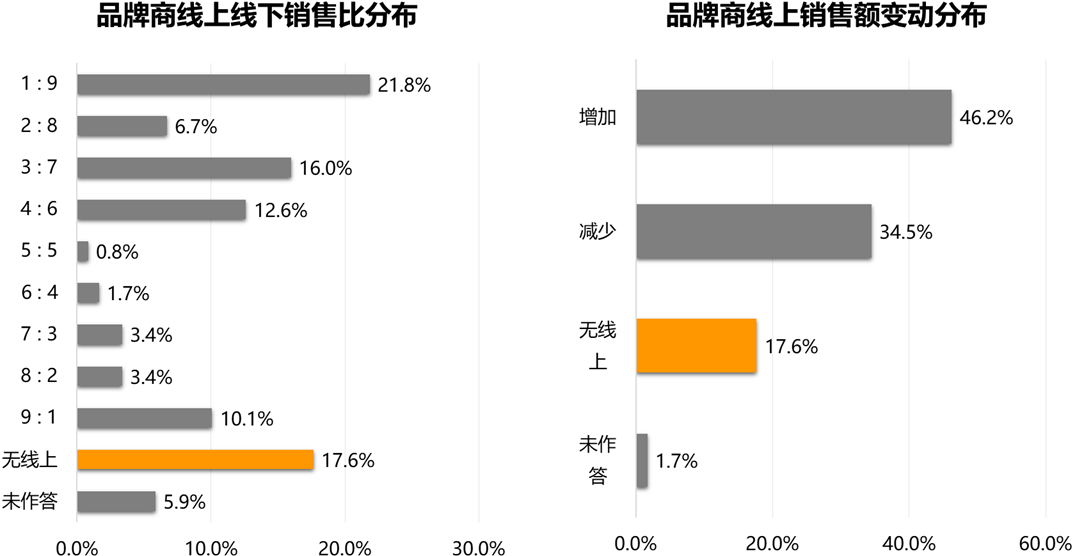

品牌商数字化程度较高,但线上线下结合效果不佳

消费市场的数字化,根本上为品牌商的数字化提供了优良土壤。调研显示,虽然无线上渠道的连锁品牌商占比不到2成,但从整体来看,线上线下结合的效果不佳。

数据来源:赢商大数据

报告制作:中城商业研究院

3、结论:扩大减税范围并加快政府及实体商业数字化步伐

随着疫情防控常态化,其对实体商业的影响还将持续很长时间。目前,购物中心自身运营困难重重,而购物中心与品牌商因租金和客流问题引发的矛盾在不断升级,另外购物中心之间的竞争也在持续加剧。因此 建议国家推出更大力度的支持政策,特别是财税金融与促进商业等相关措施,同时支持实体商业业务数字化转型,以实现增加客流、提高客户粘性、促进客单转化的目的。具体建议如下:

建议政府部门及协会,加强实体商业的监测和预警

疫情期间实体商业损失惨重,而在全国范围内对于待开业和已开业购物中以及连锁品牌的数据化预警机制,更有利于政府相关部门了解市场情况,及时规避,防范风险于未然。具体建议如下:

(1)实体商业是新基建的核心应用场景,数字化建设涉及到基础设施,例如物联网设备、数字化触点等,建议政府应加大在该领域的投入。

(2)国内各城市人均购物中心面积差异较大,密度不一。建议各地政府相关部门,应建立实体商业数据库,优化商圈布局,优化实体商业网点,引导企业差异竞争。

(3)建议政府部门应建立、完善对实体商业客流、消费动态的监测和预警机制。利用商业大数据,及时发现市场机会与风险。

(4)目前,国内基于连锁品牌商的线上和线下数据建设缺失。建议全国各类行业协会、地方协会及研究机构,应该深入开展自主品牌系统研究。将全国连锁零售品牌、热门新兴品牌、高潜力区域品牌、中华老字号、海外品牌等纳入数据建设,完善监测机制,实施前瞻性研究。

建议继续减税降费,并鼓励实体商业转型、创新

自疫情发生以来,国家持续出台各种救助帮扶举措,然而,由于海外疫情的失控蔓延,使得疫情对国内经济社会的影响时间超出预期,对实体商业带来的创伤后遗症开始一一浮现。开发商和品牌商在积极自救的同时,对于国家相关扶持政策的需求也越来越迫切。具体建议如下:

(1)建议实施企业全面减免房租,部分或全部减免三项社会保险单位缴费部分,购物中心业主通过主动调降或减免租户租金的部分得以抵税。同时,鼓励银行将资金贷给中小型的项目方和品牌商。

(2)鼓励适合的零售商、品牌商,在公共空间通过设立集市、展览等方式促进销售及展示推广;并鼓励“夜经济”“假日经济”等,延伸服务空间和时间。

(3)建议政府鼓励支持实体商业的业务数字化。鼓励运营商建设场外和场内数据、挖掘客群画像等;支持实体商业开展线上运营,激活存量客群,挖掘增量客群。

(4)针对区域型的中小型购物中心或百货,在“最后一公里”突围取胜,鼓励其向社区商业和邻里中心的改造和建设。