消失的8.3亿元:央企等四家投资机构如何走入投资深渊

编者按:本文来自“野马财经”(YMCJ8686),作者:“野马财经”;36氪经授权转发

自2017年10月份至今,将近半年的时间里,原本“你侬我侬”的投资人和创业者,在新加坡、香港、北京、山西多地展开了“诉讼持久战”。一方是代表四家投资机构的清盘人香港安永企业财务服务有限公司的合伙人廖耀强先生及阎正为,另一方是创业者宫瑞忠及其麾下的“天健系”公司。双方博弈的焦点则是,当初投入的8.3亿元资金,究竟去了哪里,投资人的本金能够拿回多少?

至于引发系列诉讼的原因,则牵涉到创业者和投资人旷日持久的恩怨。从牵手、“蜜月”再到不息撕破脸对簿海内外的公堂,这背后的故事极为纷繁复杂。

四大机构联姻天健

时间还要追溯至2014年,彼时国内最大的私立医院集团凤凰医疗(1515.HK,现华润凤凰医疗)在香港上市。这给投资机构们放了一个明显的“信号弹”。

几乎是同时,国内另一家医疗集团北京天健华夏医院管理有限公司(下称天健公司)也被各路资本盯上,投资者纷至沓来。天健公司官网显示,这是一家集医院经营、医疗器械贸易、药品耗材供应、管理咨询、投资并购为一体的专业医疗集团,拥有10家直属医院,3000多名员。

在众多的角逐者中,天健公司的掌门人宫瑞忠选择了四家很有实力的机构:一家央企的海外投资平台,香港四大家族之一的旗下投资公司、一家美资私募投资公司,和一家港资医疗投资机构。这四家投资机构以现金、发行可转债等方式向北京天健合计投资8.3亿元人民币。

让投资人极为看好的创始人宫瑞忠,是那种投资人很喜欢的多次创业者。上世纪80年代,财经专业毕业的他在家乡山西的工商银行担任信贷员。90年代,宫瑞忠摔了铁饭碗,辞职创业。先后做过钢贸、市政供热、水电、地产等生意。

2009年,一次偶然的机会,宫瑞忠认识了一位在中石化系统里负责医院改制的朋友,在这位朋友的引荐下,天健公司也在那时正式设立,并且开始寻找标的收购医院。

按宫瑞忠收购的医院院长的说法,宫瑞忠想仿效台塑集团王永庆,在大陆打造长庚医院。即将现代企业管理模式应用到医院,王永庆曾用短短3年时间,让长庚医院连锁发展,收入远超同行。

宫瑞忠还计划让天健公司在香港上市。这一愿景规划也给投资机构带来了不小的信心。

于是,上述四家投资机构直接投资了宫瑞忠搭建的红筹架构公司天健华夏新加坡公司和港资公司,在这一结构中,核心资产北京天健则是新加坡公司的三级全资子公司。这是一种典型的实际资产在国内,上市架构在境外的设计。

四家机构还在《投资协议》中与宫瑞忠约定了退出方式,如果天健未能在2017年5月31日前实现上市,则宫瑞忠需要回购投资人股票并偿还债务。

“医疗大健康风口+可转债+回购协议”,看起来这项投资对于投资人十分有利。然而,接下来发生的事情,却越来越出人意料。

上市遇阻,触发“回购”

最先亮红灯的是资金流向问题。

野马财经联系了其中一家投资机构人士,据其透露,他们的2000万美金到位后,投后管理人员就不断地向宫瑞忠询问资金去向。但宫仅仅是模糊的答复,花钱购买医院的设备,可具体问到哪家医院花了多少钱,就不做具体回复了。

总是问不到资金流向,投资机构就派人去医院实地考察。结果令他们大跌眼镜。

例如,在融资计划中,茂名石化医院有限公司(下称:茂名医院)拟筹资5800万元人民币更新医院设备、增加药品等,但是投资人派去现场的人却发现,医院的设备破旧,经营惨淡,对比拿到投资前后,医院缺医少药的情况却更加严重了。而融资计划中提到的兴建茂名医院二期的项目,能看到的进展也仅仅是打了个地基。

上图为投资人供图,可以清晰的看到医院缺少很多药品

投资机构人士称,天健可能是2017年开始出现严重问题的。因为按照投资协议,宫瑞忠需要每个月都向投资机构提供财务报告。虽然投资以来经常出现漏交、晚交的情况,但是也在提交,可从2017年开始,宫就不再向投资机构披露财务报告了。

与此同时,野马财经(微信公号:ymcj8686)也注意到,从2016年12月31日到2018年1月23日,天健公司官网的公司新闻也停止了更新。

至于投资机构曾给天健公司提供过哪些投后服务,野马财经联系上的投资机构表示:“除了大笔资金投入,还为公司提供了蛮多帮助。包括为天健华夏寻找合适的收购标的、提升知名度、聘请专业的CFO,提供财务,管理内控培训等等。”但接下来的剧情却并未按照投资人所预想的方向发展。

不过,据野马财经(微信公号:ymcj8686)了解,宫瑞忠在上市过程中遇到的困难与历史包袱有关。天健公司收购的许多医院都是由国有医院剥离出来,存在一些历史遗留问题。带着这些问题在香港上市可能会带来被做空等麻烦。但这些问题如何处理,在法律上没有明确规定,也没有类似案例可以仿效。宫瑞忠采取了非常消极的应对办法,一拖再拖。

由于上市融资迟迟没有搞定,医院基层的医生、护士意见都挺大。以茂名医院为例,他们说,这是当地最好的医院之一,过去大家的收入比人民医院还高。可是7年过去了,如今医生护士的收入还在原地踏步,低于当地很多其他医院。这完全违背了投资方的初衷,当初宫募资时表示要将资金用于提升医疗设施,改善医护人员待遇。

自2017年4月开始,投资人确认上市无望,就开始与宫瑞忠沟通。考虑到医院经营上的实际困难,投资人向宫瑞忠提出了重组方案,目的在于投资人获得部分经营控制权后,可以更好地解决企业面临的问题,快速改善医院经营环境。但这些要求均为宫瑞忠所拒绝。

换言之,宫瑞忠遇到问题的一些处理方式,激起了内部、外部各相关方的不满。

随着时间的推移,2017年5月31日这个回购大限到了,投资机构给宫瑞忠发出了最后通牒,要求回购。

创业者与投资人的博弈

但是,宫瑞忠却不想竹篮打水一场空。他一直拒绝履约,并开始进行一系列的应对。

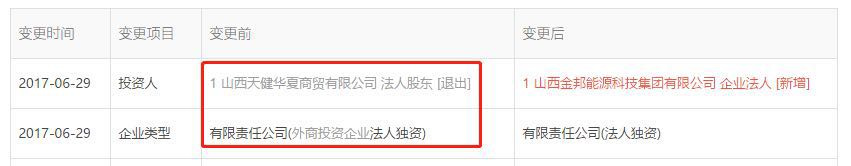

2017年6月19日,宫瑞忠将天健公司最重要的资产——孙公司北京天健的股权全部转让给了山西金邦能源科技集团(下称:山西金邦)。

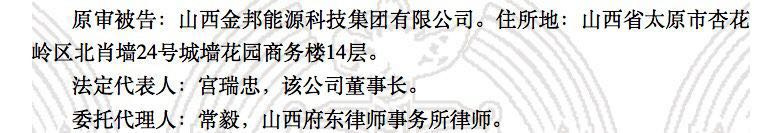

工商资料显示,宫瑞忠是山西金邦的前任法人代表,公司监事是宫瑞鹏。据投资机构向野马财经(微信公号:ymcj8686)爆料,山西金邦就是宫瑞忠实际控制的,宫瑞鹏是他亲属。

而野马财经(微信公号:ymcj8686)还发现,宫瑞忠与山西金邦现任董事长降凤爱在岳阳市岳化医院、南京悦健医院管理有限公司等13家医院和公司有过共事的经历,双方是熟人。

公司核心资产被转让这让投资人十分担忧,因为在2015年签署的补充协议明确规定,严禁以任何形式转让该公司。因为100%的股权转移给山西金邦后,就意味着海外投资构架已无法有效控制国内运营资产。宫瑞忠的这一做法,在投资人看来已经完全不讲游戏规则和合同,在对抗的路上,越走越远。

投资人们也很快在香港和国内行动了起来。2017年8月2日,投资人向香港高等法院提出清盘呈请,并得到了法院支持,指派香港安永企业财务服务有限公司的合伙人廖耀强先生和阎正为先生为天健香港的临时清盘人。

2017年9月18日,天健香港向北京高院发起诉讼,请求高院判决宫瑞忠将天健的核心公司转让给山西金邦无效,针对宫瑞忠转移资产的行为,投资人要求对股权进行保全。2017年10月18日,北京高院支持了这一请求。随后,北京天健要求进行复议,但被驳回。之后,北京天健又提出管辖权异议。

不过,投资人的资产暂时安全了。但一个月后的2017年11月,新的情况又出现了。山西金邦、山西一元能源科技有限公司(下称:山西一元通)、太原市通新民公司,在山西省太原市尖草坪区人民法院提起了针对北京天健公司及其子公司的十几起诉讼,用诉前财产保全的方式冻结了这些医院的股权。

值得注意的是,宫瑞忠实际控制的山西金邦与山西一元通关系匪浅,工商质押信息显示,山西金邦在刚刚获得了北京天健股份后不久,就将这部分股权质押给了山西一元通。而且,野马财经(微信公号:ymcj8686)还发现,山西金邦与山西一元通的企业邮箱后缀完全一样。

山西这十几个忽然冒出来的案子,又让公司资产面临不确定性。

投资机构对野马财经(微信公号:ymcj8686)表示,尽管在法律上投资机构占了上风,但由于对方一直在转移资产,拖住案件进程,这对投资人非常不利。

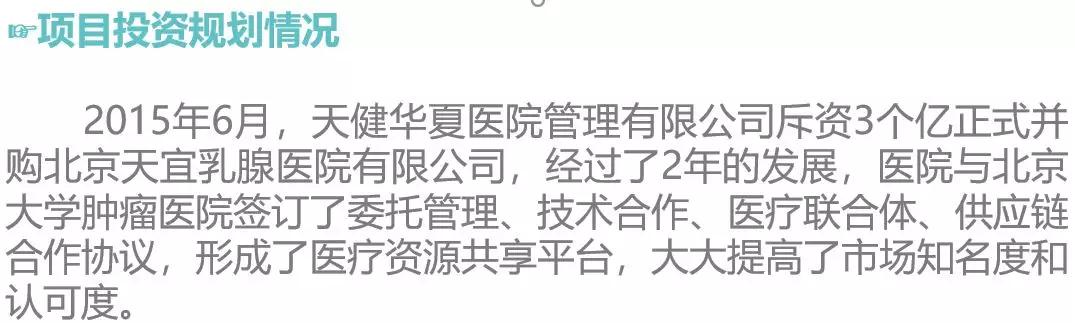

临时清盘人团队也在实地走访天健公司时也发现了诸多问题:比如,天健在《2017年预算报告》中提到,斥资3亿元人民币收购的北京天宜乳腺医院有限公司,与北京大学肿瘤医院签订了委托管理等合作协议,大大提高市场知名度和认可度。

但是,临时清盘人了解到的真实情况是:这一收购来的医院早在多年前就已租予北京大学肿瘤医院,现为北京大学肿瘤医院西院区;和天健在品牌上没有关系。

节选自:宫瑞忠报给投资者的2016年运营回顾报告

此外,临时清盘人还发现,天健公司下属的北京博瑞华夏咨询有限公司和北京世瑞诚健健康管理有限公司在其工商注册所在地都找不到踪影。

工商信息显示,宫瑞忠已经被列入失信被执行人名单。

野马财经(微信公号:ymcj8686)也多次拨打宫瑞忠手机,但是始终无人接听。

8.3亿元的总投资,对于包括央企海外投资平台在内的四家投资机构而言,都不是一个小数目。案件的悬而未决导致医院经营困难,也让参与投资的各方都成为了热锅上的蚂蚁。

大健康产业的投资泡沫与反思

在大健康产业炙手可热的今天,马云曾预言:“中国下一个首富,一定在大健康领域。”其也身体力行,建立阿里健康,一口气拿下了几百家医院。

雷军更是率先打造了小米手环、小米体重称,探索大健康数据;腾讯也不甘落后,整合了执业医生资源,上线健康咨询业务。除此之外,恒大、万达、泰禾集团等大型企业也接连入场,希望能在该领域分一杯羹。

在投资圈里有一句话“哪里有风口哪里就有泡沫”。而类似天健的故事在大健康投资领域屡见不鲜,这都是前几年大健康表面风光大发展之下“隐忧”的一个缩影。

在泥沙俱下的大健康投资领域中,创业者为了实现公司快速扩张,不惜签下对赌、回购条款引资本入局。甚至有一些创业者,融资的出发点就是to VC 模式,骗一票就撤。

投资机构在其中的责任同样不可推卸:诸多过去没有涉足过医疗大健康的投资机构在风口上杀入这一领域,投后服务、投后管理均跟不上,甚至部分项目出现了“外行指导内行”的情况,共同助推了大健康的投资泡沫。

易观国际大健康分析师陈乔姗对野马财经(微信公号:ymcj8686)表示,大健康行业确实受到关注,也是企业转型的一个热门方向。但任何投资都会有风险,医疗健康领域由于专业性要求比较高,所以投资机构进入之后,一般都是依赖自身资源,进行服务升级。一些原本不是这个领域的投资机构进入,就存在一些风险。

“经过了前几年的试错,投资机构也积累了一定的经验,渡过了最早的盲目期,现在已经逐渐进入理智投资期。”陈乔姗进一步补充。