拉卡拉支付:从帮商户收钱到帮商户做生意

似乎在如今这个巨头横行,金融业群虎相争的时代,在大家的认知里第三方支付除了微信和支付宝外,就只剩下了被收购的命;然而其中依然不乏久经沙场的老兵,依靠自身的积淀通过差异化优势打出自己的天地。

拉卡拉便是其中之一,作为成立十二个年头的第三方支付元老,拉卡拉去年希望通过资产重组的方式进入资本市场,却因年中的一次股灾,监管蓦然收紧,故而折戟。

同年10月,拉卡拉将业务拆分为拉卡拉支付和考拉金服两大板块,前者准备在合适的时机再次发起IPO,“拉卡拉支付已经接受了上市辅导,会在时机成熟时递交IPO上市申请”孙陶然当时表示;而后者主要包含互联网小贷和融资租赁等业务。对于拆分,孙陶然表示,一方面是业务发展的需要,一方面也是行业监管的要求。“支付集团的业务由一行三会监管;而考拉金服集团则是由金融办、金融局来监管的业务。”

昨日,36氪也就此事和公司未来的发展战略采访了拉卡拉董事长孙陶然。

支付行业将迎来“上市潮”?

孙陶然认为上市是一个企业的成人礼,2015年以后拉卡拉开始进入到一个相对成熟的时期,公司的收入规模以及业务都进入一个稳定发展阶段,也到了需要上市的时候,谋求上市对于拉卡拉而言是非常自然的事,孙陶然认为“进入资本市场之后,会让企业的经营进入到一个更成熟的阶段,因为它在资本市场的监管之下,它让你的内部治理结构,包括企业资本的动员能力,品牌影响力这方面都会上一个台阶。”

巧合的是,同样是支付巨头,蚂蚁金服要IPO的消息也一直被外界所热传。孙陶然表示“这说明产业已经进入到了成熟期,一个行业,如同庄稼一样,春华秋实,都需要有一个周期,第三方支付行业经过十多年的发展,现在已经进入到了相对成熟稳定的时期”

同时,孙陶然提到,对于支付企业“上市潮”而言,主要体现在:

第一,出现了几个大的企业,像支付宝和微信,是在移动支付帐户这边非常强,拉卡拉在收单领域非常强。

第二,监管部门也推出了成熟的监管体系,像现在第三方支付,方方面面都有严格的监管办法,包括内部的牌照之间的分级、评级,都是非常成熟的监管办法。

第三,市场的影响力也起来了。他表示,现在第三方支付已经深入到我们生活的方方面面,你很难想象如果现在第三方支付不存在了,大家的生活都会受多大影响,至少红包发不上了,扫码支付用不了了。

所以这个行业经过十一、二年的发展,已经进入到了成熟发展时期,排在前列的这些企业,开始对接资本市场IPO,这是一个正常现象。所以,大家都不约而同地判断,2017年、2018年,会是一波第三方支付的上市潮。

与互联网支付巨头的相遇

近几年,支付宝和微信支付凭借着平面的二维码打起的烧钱的支付大战,突然杀入了拉卡拉擅长的线下支付战场,两者更是不断完善交水电费等各类生活服务,挤占原来智能生活服务终端的市场。

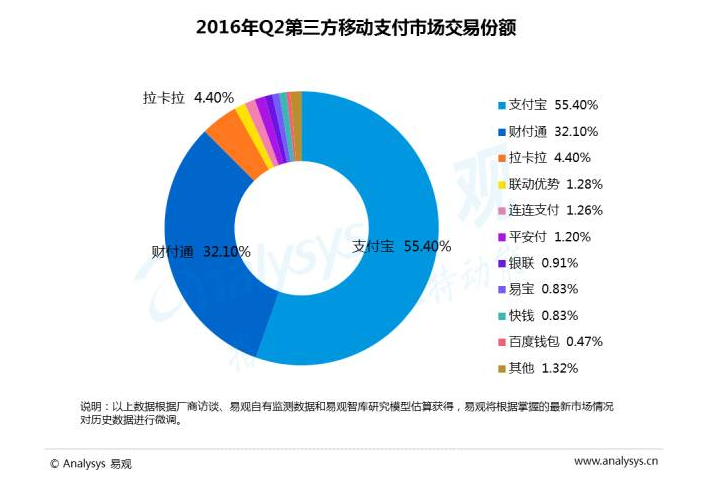

易观发布的研究报告显示,2016年第三季度中国第三方移动支付规模达90419亿元,其中支付宝和财付通合计共占据约88%的移动支付市场,对于其他第三方机构而言,要打破二者的垄断变得十分困难。拉卡拉名列第三,但份额向较于前者相距甚大。

来源:易观智库

对此,孙陶然表示,“在扫码支付上,我们与支付宝和微信并非竞争关系,而是耦合关系。微信支付,支付宝类似发卡机构,拉卡拉是渠道,受理方。因为微信和支付宝是付钱的,拉卡拉是收钱的,你在扫码支付的时候,你可能扫的是微信,或者扫的是支付宝,但是扫你码的那台机器,它可能是拉卡拉的,我们是做支付受理的。目前每天通过拉卡拉机具受理的各种扫码支付是百万级别的。”

拉卡拉个人支付跟微信支付与支付宝的支付业务确实是同类业务。不过,收单才是拉卡拉最主要的业务与收入来源,拉卡拉支付70%的收入来源于支付手续费。那么说起来,最近成为了银联收单机构的京东金融,似乎才是跟拉卡拉短兵相接的互联网巨头。但对于此事,孙陶然似乎并不认为有什么威胁,拉卡拉10年前就已经和银联合作了,他相信做金融是需要积累与沉淀的。

POS收单行业格局

根据艾瑞数据,截至2015年12月31日,拉卡拉银行卡收单市场份额位于行业前三,交易规模在万亿以上。

支付行业革新席卷,与其紧密相连的收单行业也不例外,拉卡拉希望自己可以成为这个行业革新的引领者,同时收获这一波红利。智能POS机便是拉卡拉重押的入口:“智能POS机替代传统POS机,就像智能手机替代传统手机一样。”

拉卡拉认为, POS机之于商户,就像手机之于每个人,它未来会从一个单一功能的设备变为一个多功能的设备。这也是拉卡拉极力提高智能POS渗透率的原因,也是其未来商业模式转变的基本理念。

从帮商户收钱到帮商户做生意

基于智能POS机将成为未来商户标配的理念,拉卡拉今年的重点之一将是大力铺设智能POS机。

智能POS机跟传统POS机的不同在于,后者只能用于刷卡支付,而前者则是所有的支付方式都可以受理,是全支付。据拉卡拉方面介绍,拉卡拉的智能POS机除了可以接受微信支付、支付宝、刷卡等常见的支付方式之外,也整合了像NFC、苹果支付和三星支付等尚未完全普及的支付方式。

其次,智能POS机的智能也体现在,它可以通过软件系统的升级而获得新功能,优化用户体验,而不需要整体硬件的更新换代。

最后,拉卡拉的智能POS背后还配备了一个开放的云平台,使拉卡拉能提供给商家的服务,不仅是收钱。在这个平台上,商户可以获得各式各样的服务,包括申请借款、买理财等金融服务,点餐和供应链管理等SaaS服务,会员体系的建立与管理等CRM体系……这有点像一个to B的应用分发市场,这样的商业模式与36氪之前报道的支付宝口碑赋能线下商家中的模式类似,通过将商家前端服务的互联网化,深入到会员的运营、营销和后端的供应链管理与服务提供。

通过商家日常的收款行为,积累商户的交易数据,对接微信建立起会员体系,积累商家的信用数据,通过商家的金融状况对其做征信,拉卡拉可以为其提供全面的金融服务。

这个平台上对接和展示的,并不仅仅是拉卡拉自己的金融服务,而是开放给合资格产品的,如果有符合商户需求的产品,经过拉卡拉的审核,也可以放到平台上展示。

如此一来,收单和支付,在拉卡拉支付设想的未来商业模式中,其收入来源将会更多元,除了收取支付手续费,还能收取渠道费,或者与平台上的开发者或服务提供商分成。孙陶然认为,“拉卡拉已经从最开始的替商户收钱升级成帮商户做生意”。

作为平台上金融服务的提供方之一,拉卡拉旗下关联企业征信、借贷等公司也能从这个平台的服务盈利。此外,拉卡拉还入股了包头农商行,孙陶然透露,目前也正在跟联想共同发起证券公司。显然,虽然拉卡拉建立的是一个相对开放的云平台,但还是希望建立起自己的互联网金融共生体系。

当然,上述商业模式若想获得成功,都要建立在两个前提之上:智能POS的普及,拉卡拉在这个市场中占有领先地位。

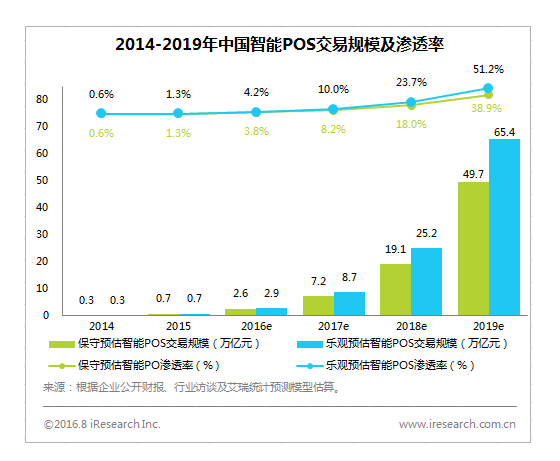

要让智能POS成为商家的标配,还有很长的路要走。根据拉卡拉自己的测算,中国智能POS的渗透率超过1%,而艾瑞咨询去年的预估在2.5%左右。有行业专家表示,市场现有的智能POS中,拉卡拉占市场绝对领先地位。对于智能pos的普及,孙陶然很有信心,他认为,当智能pos的渗透率到达4%、5%的临界点时,智能POS机的普及将呈现爆发式增长。

中国智能POS渗透率测算

目前,上述云平台的各种服务基本已经上线,金融服务也正在测试当中。如前所及,接下来,拉卡拉的重点是要铺设这个市场的入口,或说基础设施——智能POS机。只是智能POS机的需求方跟拉卡拉此前铺设的传统POS不同,

此前,拉卡拉采取的是“农村包围城市”的策略,其传统的POS机针对的是没有被银行覆盖的中小型商户,但智能POS机主要的客户群体则是对营销统计和会员管理需求更为强烈的中大型商户。因此拉卡拉也需要在线下更多地去覆盖类似商户,目前,天津友谊商厦等大型商超和购物中心,都已成为拉卡拉的客户。

不过随着移动支付市场的饱和,不少支付和收单产品也开始朝着智能化方向去转变,商业模式的重点也逐渐开始放在中后端营销、管理和金融服务体系和平台的运营和提供。除了入口的占领,后端产品的全面与精细化,也影响着商家的选择。