最前线 | 京东数科披露招股书:2019年营收超182亿,首次披露“白条”收入

在蚂蚁金服披露招股书后的第18天,国内另一数字科技公司京东数科也更新了上市状态。9月11日晚,上交所科创板披露了京东数科招股说明书。

京东数科本次拟发行不超过5.38亿股,占发行后总股本的比例不低于10%。本次发行全部为发行新股,不涉及原股东公开发售股份。此外,京东数科此次发行引入超额配售选择权(俗称绿鞋机制),超额配售选择权最高不超过发行数量的15%,其联席保荐机构和主承销商为国泰君安和五矿证券。

招股书披露,2017年至2019年末,京东数科营业收入分别为 90.70亿元、 136.16亿元、182.03亿元;毛利率方面,2017年至2020年上半年,京东数科的毛利率分别为54.69%、64.38%、65.77%,呈上升趋势。

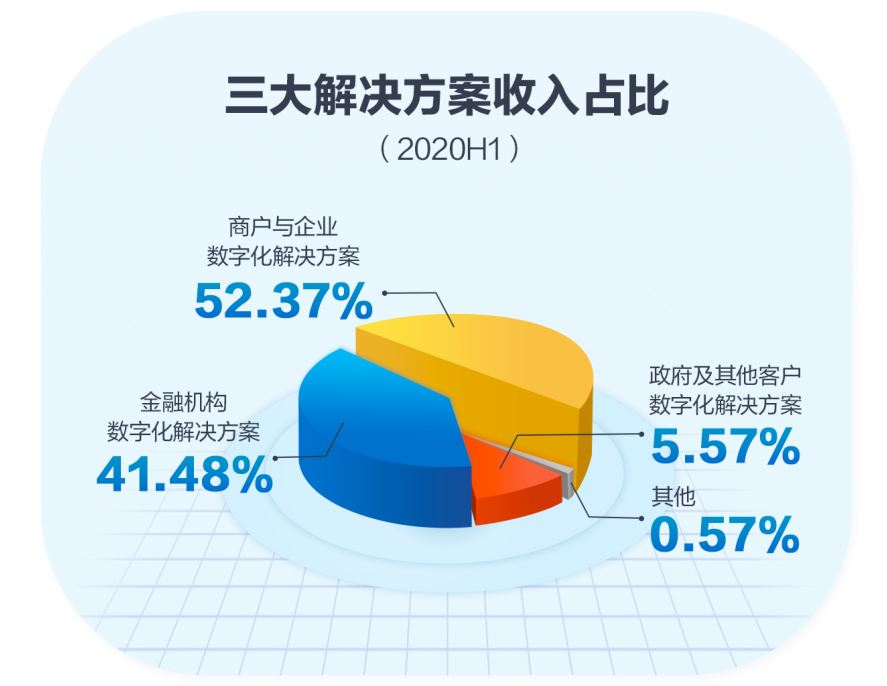

招股书中首次披露了京东数科的收入模式,按照服务行业和客户类型,京东数科将主营业务划分为金融机构数字化解决方案、商户与企业数字化解决方案、政府及其他客户数字化解决方案三大块(可理解为 To F、To B、To G)。

截至2020年6月,上述三大业务的营收占比分别为41.48%、52.37%和5.57%。

图片来自京东数科。

可以看出,在营收划分上,京东数科的维度与蚂蚁金服截然不同。蚂蚁集团按照业务线划分,营收主要来自三大门类:数字支付与商家服务;数字金融科技服务与创新业务及其他,2019 年营收占比分别为55.7%、43.7%、0.5%,京东数科则按照服务客户类型划分。

在金融机构(To F)领域,京东数科主要服务的对象是600家银行、保险、基金、信托、证券等金融机构,以及1000多家资管科技注册机构,这里解决的需求主要分为两块,一块是帮银行等机构做内部的数字化转型,比如推出资管科技平台、保险基金网上代销平台、资产证券化云平台等数字化系统或工具;另外是帮银行等机构对外扩展业务,包括推出京小贷、京保贝、新金采等金融产品,为金融机构拓展存款用户、信用卡发卡量、理财产品用户等。

在商户与企业服务领域,京东数科主要服务100多万家小微商户、20多万家中小企业,标志产品为“京东白条”,依赖于京东电商业务,京东数科可以一手对接银行基金等资金方,一手对接品牌店主,为用户提供小额借贷,这对商户来说有着明显的业绩提升作用,京东数科给出的数据显示:白条可以帮助商户的用户留存率提升约100%,人均订单量提升约50%,交易额提升约80%。

这也是京东首次披露“京东白条”这款产品的业务数据。根据招股书显示,报告期内:京东白条的年度活跃用户数分别为2492.73 万人、3584.36 万人、5780.61 万人和 5544.61 万人,收入分别为 14.73 亿元、27.34 亿元、32.10 亿元和 17.94 亿元。

在政府及其他客户数字化方案中,京东数科的主要产品集中在智能营销领域,目前京东数科拥有自营和联盟媒体点位数超过1500万,覆盖全国超过300座城市的6亿多人次;在智能城市领域,京东数科与雄安新区、南通等政府合作,建立起多个城市治理项目。

截至2020年6月30日,京东数科共有在岗员工数9989人,其中研发人员及专业人员占到公司员工总数的比例约为70%。根据其招股书,京东数科本次募集资金的72%将直接用于与技术和数字化服务升级相关的项目。

另外值得注意的是,根据招股书披露,京东数科的大股东和实际控制人均为刘强东,刘强东直接持有发行人本次发行前总股本的8.86%,通过领航方圆、宿迁聚合、博大合能间接控制发行人本次发行前总股本的41.49%,共计占本次发行前总股本的50.35%。