Salesforce:千亿美金SaaS巨头是如何炼成的?

编者按:本文来自微信公众号“砺石商业评论”(ID:libusiness),作者:Zhilavie,36氪经授权发布。

上市以来,经过15年的长期高速发展,Salesforce稳居全球CRM软件市场首位,市值从11亿增长到千亿美金。一方面,围绕CRM,从SaaS工具到PaaS平台,从云端开发到人工智能、大数据,Salesforce依靠技术创新,强化了核心业务;另一方面,通过资本并购,Salesforce快速扩充了PaaS产品、SaaS应用,构建了完整生态。双管齐下,打造了千亿帝国。

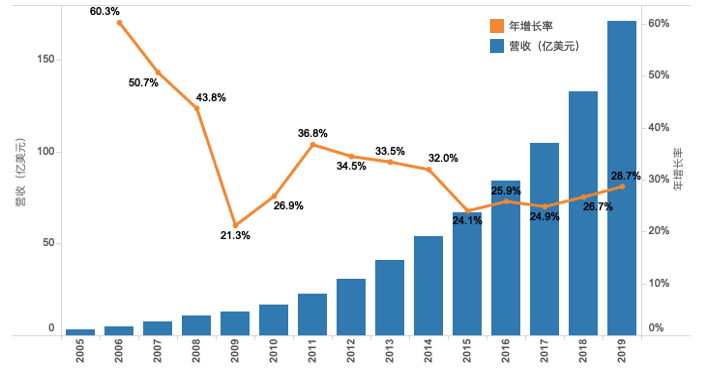

2020年12月初,软件即服务SaaS巨头Salesforce发布了2021财年三季度(2020年8-10月)财报,该季度营收54.19亿美元,同比增长20%;净利润10.81亿美元,而去年同期净亏损1.09亿美元,2020全年营收有望突破200亿美元。年营收从10亿到100亿美元,Salesforce花了近10年,从100亿到200亿美元,估计只用3年,年增长率连续15年保持在20%以上(如下图所示)。

数据来源:东方证券、Wind

Salesforce还宣布以277亿美元收购企业通信平台Slack,消息一出,立刻引起了业界巨大关注。根据协议,Slack每股股票可换取26.79美元现金,加0.0776股的Salesforce普通股。这是软件行业第二大收购案,交易金额仅次于2018年IBM收购红帽的340亿美元,也是Salesforce史上最大一笔收购。

Salesforce到底是怎样一家公司?如何做到长期高速增长?又为何发起此次大额收购?

1 Salesforce早期发展

率先开创云端客户关系管理CRM软件的Salesforce成立于1999年,所有创始人都曾从事CRM、销售自动化等相关工作,技术背景十分强大。其中,曾任甲骨文副总裁的联合创始人马克·贝尼奥夫(Marc Benioff)对CRM软件发展有着深刻理解。他认为,云端交付模式的软件更像应用程序,每月付费好比付电费,为一个可以随时随地提供服务的应用,客户应该不会拒绝每月买单。

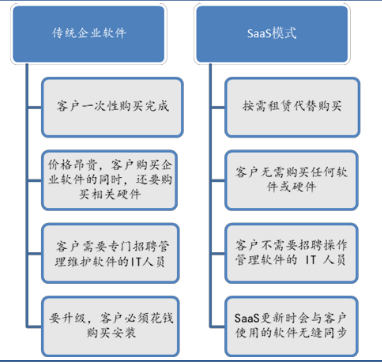

1990年代后期,CRM软件行业充斥着甲骨文和SAP等大企业,还有Siebel Systems等垂直业务公司,市场竞争激烈。各软件公司随行就市,产品功能越加越多,产品体系越来越庞大复杂,而很多客户只是希望要一个跟踪销售情况的集中系统。洞察到客户需求,2001年Salesforce推出了全球第一款Web端CRM产品,它更易用、设置更简捷、集成现有系统、能够快速运行。同时,Salesforce还创造了按年收费的订阅模式,采用病毒式营销,对任何公司的前五名使用者免费。这一系列做法完全颠覆了传统CRM软件行业,开创了SaaS模式。

数据来源:36氪、华创证券

然而,创业初期的Salesforce走得并不顺利,发展非常慢。人们不接受SaaS模式,质疑这一模式的可靠性,不理解为什么软件要定期付费。所幸Salesforce坚持了下来,凭借好产品、好商业模式,公司营收从2001年的590万美元增长到2003年的5090万美元。2004年,Salesforce成功上市,交易第一天股票涨幅超过55%,估值达11亿美元。

凭借轻量级网页交付、全新收费模式等产品与服务,Salesforce迅速打开了中小企业客户市场,然而公司长期发展,需要更多类型客户助推。为了拓宽客户,Salesforce需要快速扩充产品、功能模块,提供定制化的综合服务。同时,竞争对手甲骨文、SAP也推出了针对中小企业的CRM软件,新入场的SaaS开发者越来越多。此刻的Salesforce面临着客户拓展、市场竞争、上市公司业绩等多方面压力。

这种情况下,贝尼奥夫极有远见地提出了平台发展战略。Salesforce很快开始从SaaS工具向PaaS(平台即服务)平台升级转型,上线了一系列新产品。

2005年开发了AppExchange平台,第三方开发的SaaS产品可以在此平台发布,客户可以免费或付费订阅,还可以个性化定制。这一创举被《商业周刊》称为“商业软件的eBay”,被《福布斯》称为“商业软件的iTunes”。

2006年推出了基于云平台的开发语言Apex。

2008年发布了全球首个在统一架构上部署应用的PaaS产品Force.com,正像Gartner所释义的,它是基于PaaS的一种解决方案,支持应用程序在云端的开发、部署和运行,提供软件开发中的基础工具,包括数据对象、权限管理、用户界面等,是一整套直接服务于SaaS产品开发的底层架构。在Force.com上,开发者可以在短时间内完成开发或部署,并能随时调整或更新。由于第三方开发者每次登录Force.com都要付费,Salesforce又开辟了一个新的收入来源。

2010年,通过收购Heroku这个支持多种编程语言的敏捷协同开发平台,初步完成了PaaS平台的搭建。

有了PaaS平台,仅凭CRM难以切入大型客户市场的瓶颈被打破,“CRM+PaaS”,Salesforce具有了服务多种类型客户的能力。公司还率先创建PaaS层,在云计算市场又一次领先,成功拉开了与其他SaaS竞争者的距离,具备了与传统软件大厂抗衡的底气,大大加强了竞争力。

建好的路要有车来跑,越多的车上路,越能发现并弥补道路的缺陷,道路质量提升了就可以吸引更多的车上路,从而形成良性循环。Salesforce正是这样做的,在PaaS平台建成之后的几年,公司重点进行了业务产品的优化与拓展。

销售Sales和客服Service是Salesforce起家的两项CRM业务,具体产品包括销售自动化SFA应用(2000年)、网页版CRM产品(2001年)、客服应用(2002年)。

在销售业务上,除了基础的客户信息、销售人员、销售渠道、合作伙伴管理和管理分析报表功能外,Salesforce还注重销售线索的获取。为此,公司在2010年收购了服务于用户自助分享的企业黄页数据库公司Jigsaw(后改名为Data.com),2011年投资了内容营销解决方案提供商Hubspot。Salesforce还致力于帮助企业客户的销售团队构建产品与竞品知识库、培训知识库、最佳销售实践知识库等,以消除不同销售人员之间的能力差异。

在客服业务上,Salesforce以呼叫中心、社交等不同方式帮助企业客户建立客服通道,更高效更好地协助他们解决问题。随着移动社交的兴起,公司开始重点布局基于社交网络的客户交互解决方案,先后收购了社交客户服务初创企业Assistly(2011年)和面向中小企业的社交与移动服务平台Desk.com(2012年),后者主要通过过滤会话信息、接入客户历史信息、自动处理等方式,帮助企业最终在Facebook、Twitter等社交媒体上与其自家客户沟通。Salesforce还重视工单系统的优化,2008年收购了呼叫中心知识管理技术服务商InStranet。

更多样的营销渠道、更有效的销售转化是销售获客、售后客服的前奏,而营销Marketing业务是销售、客服业务的自然延伸。通过收购社交媒体舆情监测网络公司Radian6(2011年)、社交媒体营销公司Buddy Media(2012年)、B2B营销自动化公司Pardot(2012年)、基于邮件短信社交的营销自动化公司ExactTarget(2013年),经过业务整合,Salesforce在2013年推出了营销这一新业务板块,构建以技术为桥梁、以数据为驱动力、以营销为目标的企业客户营销和商业平台。Salesforce从此开始了与Adobe、甲骨文在数字营销市场的正面竞争。

之后,面对移动浪潮,Salesforce做出了快速反应,于2013年推出Salesforce1平台,将Web端各业务同步到移动端,不失时机地拓展了使用场景。

经过多年的发展与成长,Salesforce不仅创造了基于SaaS模式的CRM产品,完善了业务建设,拥有了营销、销售和客服一站式的企业服务能力,还创建了PaaS层,完成了平台技术架构的搭建,一路成长为当之无愧的行业领导者。2012年,Salesforce在全球CRM软件市场首次超越甲骨文,排名第一。

2 Salesforce从平台到生态

随着云计算日趋火热,市场上出现了更多更灵活的创新企业,而微软和甲骨文等大厂也逐渐将其产品转移到云端,竞争越发激烈。面对市场变化带来的新挑战,在业务方面,Salesforce通过引进最新技术,进行了业务产品智能化升级;在技术方面,加快了PaaS产品、SaaS应用建设;业务国际化推广也提上了日程。

随后,Salesforce利用人工智能AI、大数据等最新技术,对产品进行智能化改造。

2016年,Salesforce重磅推出AI产品Einstein,全面进军人工智能,再次引起轰动。Einstein利用自然语言处理、图像识别技术,结合数据挖掘,实现商业信息的自动发掘、行为预测和行动决策,全面提升营销、销售和客服能力。同年,公司还先后收购了用于商业预测的机器学习平台PredictionIO、深度学习平台Metamind、智能营销数据分析公司Krux,进一步加强AI技术实力。

Salesforce将Einstein与其业务模块进行了深度整合。如Einstein Lead Scoring可以根据销售线索的转化成功率进行评级、排序,并推荐给销售人员跟进。Einstein Opportunity Insights通过客户情感、竞争对手参与度与潜在客户交互评价,给出达成交易的概率。聊天机器人Einstein Bots利用自然语言处理技术,可以完成查看申请状态或修改订单等简单任务。2016年,甲骨文的自适应智能应用项目也推出了一款CRM人工智能应用。几个月后,微软在Dynamics 365 CRM中发布了人工智能功能。人工智能领域的大厂竞争日趋激烈。

有了数据挖掘引擎Einstein,需要连接更多的数据源,而数据集成商Mulesoft正是能够整合不同数据源的集成平台。2018年对Mulesoft的收购,使Salesforce可以利用API技术,把企业的本地应用、云端应用、传统系统、IoT设备等各种数据源进行整合和交换,为上层的数据分析服务提供强大的支撑。有了大量数据,对数据分析的需求必然陡增。2019年,Salesforce收购了数据分析领域的佼佼者,商业智能BI技术公司Tableau,获得了更强的数据分析能力。2020年,通过领投云数据仓库公司Snowflake,Salesforce不仅完成了从数据源到数据仓库再到数据分析、人工智能挖掘这一完整数据链条的布局,还成功构建了“CRM+AI+数据”体系,强化了核心业务优势。

Einstein、Tableau、Mulesoft三者互为依存。Einstein为Tableau的客户提供高级的AI技术服务,MuleSoft与Tableau为客户实施Einstein铺平道路。三者不仅可以用于Salesforce自家业务,还可以作为应用生态一份子,通过交叉销售,服务于Salesforce体系内所有客户,帮助客户提升自身的AI、大数据能力。难怪Salesforce要不惜代价收购MuleSoft(65亿美元)、Tableau(157亿美元)。

为了扩充平台产品,Salesforce先后推出了为开发者提供培训、认证和交流服务的社区Trailhead(2014年),APP应用程序创建工具Lightning(2015年),B2C整合营销平台Customer 360(2018年)等。作为公司生态内重要的连接型产品,Customer 360可以打通销售、营销等垂直模块,创建统一的消费者ID,串联消费者跨渠道的触点记录,构建消费者的统一视图。

围绕着规则引擎、开发环境、敏捷开发、集成工具和新技术应用等核心功能,Salesforce不断丰富着SaaS应用、PaaS产品,打造了完整生态圈。

Salesforce的国际化曾一度受阻,近年才得以重启。2017年,Salesforce先后与AWS合作,开拓加拿大业务;与谷歌云服务G Suite合作,支持其全球市场扩张。2018年6月,Salesforce宣布在欧洲市场上投入25亿美元拓展业务。2019年7月,Salesforce与阿里巴巴达成战略合作,集成阿里云向企业客户提供服务和支持。

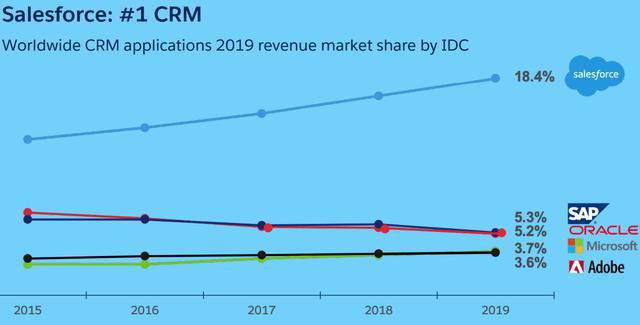

通过引进最新技术打磨产品、构建PaaS+SaaS完整生态、地域扩张,Salesforce实现了长期高速增长,提升了单位成本下的客户全生命周期价值,进一步拓宽了护城河,以巨大优势领先全球CRM软件行业(如下图所示)。

数据来源:IDC

尽管Salesforce在CRM市场上大幅领先,但2019年其股价涨幅为18%,明显低于软件行业平均41%的涨幅。

科技巨头亚马逊、微软、谷歌等在加大云业务投入,老牌软件公司Oracle、SAP、Adobe等在加速抢夺市场,各业务线的竞争者更是无处不在,在销售云上有微软的Dynamic365,在营销云上有Adobe、Hubspot等公司,在客服云上有Zendesk等公司。随着美国地区的CRM业务增长放缓,市场竞争将进入白炽化,如何保持市场领先,扩大市场份额,是Salesforce面临的又一艰难挑战。

3 Salesforce现状与未来

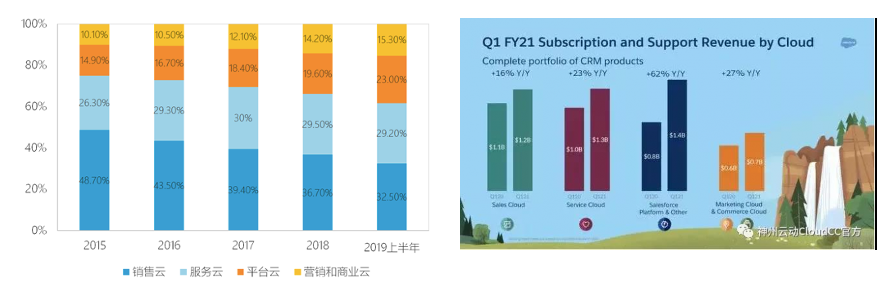

2020年初,尽管疫情爆发、蔓延使得恐慌情绪一度重创了美股,但Salesforce却表现不俗。2021财年一季度(2020年2-4月)财报显示,Salesforce本季营收48.7亿美元,同比增长30%。更值得关注的是,这季度公司最赚钱的业务不再是销售云,而是平台业务。平台业务自2015年以来一直持续增长,本季度更是以13.64亿美元,同比增长62%的成绩一跃成为公司营收的新主力(如下图所示)。

数据来源:Salesforce财报,神州云动

接下来的二、三季度,Salesforce的平台业务营收均保持了高占比,前三季度合计营收44.7亿美元,明显高于第二位的客服云39.31亿美元。平台业务的快速发展与MuleSoft、Tableau的引入、整合不无关系,PaaS+SaaS的生态力量开始发威。

疫情促使企业数字化转型加速,Salesforce从中受益,更发现了潜在机会。贝尼奥夫表示,2020年企业运作和经营方式发生了巨大转变,没有哪家厂商比Salesforce更有能力加快摆脱这场危机,并使客户进入新常态。

在企业社交、通讯业务上,虽然Salesforce很有远见,早在2009年就开发了Chatter产品、收购了相关公司,但这些尝试均宣告失败。直到企业通讯工具Slack的出现才再度引起了Salesforce对该领域的关注。2014年成立的Slack开发了一款包括聊天组群、文件整合、云储存、文件搜索等功能的企业通讯产品,由于能够大幅提升客户的沟通与工务处理效率,Slack快速占领了市场。

2015年微软曾有意收购Slack,被拒绝后,于2017年推出了与Slack业务高度接近的Teams。微软CEO曾公开表示,Teams对微软未来至关重要,它可以连接微软的许多产品,如Word、Excel、PowerPoint等,成为一个枢纽中心。微软Teams持续吸引客户、实现交叉销售的能力让Salesforce警惕,担心终有一天会直接威胁到公司核心业务。Slack既是Salesforce的业务短板,又是与微软竞争的业务焦点,因此被列入了Salesforce重点合作名单。

疫情让Salesforce看到了机会,因为Slack陷入了困境。DA Davidson分析师表示,Slack仅仅从疫情和远程工作的兴起中获得了有限的成功,而微软Teams比Slack更好地利用疫情带来的机会。其实Slack也很无奈,由于疫情不少企业遭遇现金流危机,主动缩减运营成本,在这种特殊时期,要打败Teams这类免费产品很难。无论是趁人之危还是伺机而动,2020年底,Salesforce与Slack达成了收购协议,公司在企业社交、通讯业务上补足了一块重要短板,为其生态建设又添利器。

Salesforce+Slack对抗微软Dynamic+Teams,Salesforce与微软展开了生态级的竞争。在2020年7月市值超过甲骨文之后,Salesforce追赶的目标就只剩坐拥近1.7万亿市值的微软了,企业服务市场即将进入巨头较量的下半场。

Gartner分析师指出,Salesforce是具有创新力的企业,它们很快能把从客户那里听到的反馈转化为产品。但是,随着向前迈进,一切将变得更有挑战性。公司的规模越大,掌舵航行的难度就越大。希望Salesforce能在“永远改变世界”的公司理念指引下,越走越远,越走越好。