金域医学上市是否预示第三方检验和病理行业的崛起?我们盘点了近100家企业

编者按:本文选自“动脉网”(ID:vcbeat),作者郝雪阳,36氪经授权发布。

2017年9月8日,在第三方医学检验领域里,继达安基因与迪安诊断后,第三家公司正式挂牌上海证券交易所。这家公司为广州金域医学检验集团股份有限公司(简称:金域医学,股票代码:603882)。金域医学上市发行股份6868万股,募集资金净值为4.14亿元,发行价格为6.93元/股,股价开盘后迅速上涨44%。

事实上,金域医学是通过病理诊断获得第一桶金,业务也从病理诊断扩大到理化质谱检验、基因组检验等6大类2400余项检验项目外包及科研技术服务。它已建立了覆盖全国包含35家医学实验室的医学检验服务网络,可提供超过2400项检验项目,远超国内大型三甲医院。年均检验标本超4000万例,主营业务复合增长率超过30%。合作的医疗机构达21000余家。

根据数据显示,2013-2015年,国内第三方医学检验营业收入规模总计从60亿元增至100亿元,其占医学检验市场的份额也从3%上升到5%。但是,和成熟的欧美市场相比,国内第三方医学检验市场仍有较大差距。据行业数据统计,在美国、欧洲和日本等成熟市场,第三方检验占比临床检验的份额分别稳定在35%、50%和67%,远高于国内5%的份额。

随着国家医改进程持续深化,分级诊疗逐步推进,医联体、医共体、专科联盟、远程诊疗等措施促进优质资源下沉,鼓励社会资源参与建立检验中心、病理中心等独立医疗机构。各路资本蜂拥而至,行业关注度日趋升温,第三方医检行业将站上历史的风口,行业蛋糕会越来越大。

那么急剧增长的行业蛋糕面前,国内的病理市场现状如何?有哪些企业涉足?他们切入的方式有哪些?而国外的病理发展有哪些是值得借鉴?未来病理市场的趋势如何?带着疑惑,动脉网盘点国内外近100家病理行业企业,希望能从中看出端倪。

全国涉及病理业务的部分企业

随着病理行业的政策越来越完善,涉及病理相关的企业也日趋增多。就企业所属领域来看,涵盖了医疗信息化、第三方医学检验所、教育等领域;从企业的业务范围来看,包括病理信息管理系统、病理诊断、教育等。动脉网收集整理了这个产业的主流企业数据,详情见下图:

时间与企业成立数

从时间维度看,最早涉足病理领域的企业是1993年,在1994年-2001年期间新增的企业数量不多。2011年以后,国家颁布了多项病理政策,企业数随之急剧增加,尤其在2017年的增加量最多。

企业地域分布图

在地域分布方面,涉足病理相关业务的企业遍布15个省和4个直辖市,包括北京、上海、广东、安徽、福建、甘肃、河北、湖北、湖南、江西、辽宁、山东、陕西、上海、四川、天津、浙江、重庆。其中以浙江、北京、上海、广东等沿海发达地区的企业诞生数量最多。

企业涉及病理业务汇总

以企业涉足的病理领域而言,病理信息管理系统、病理诊断服务、病理检测、病理信息管理系统、PACS(医学影像存储与通讯系统)、区域远程医疗信息化平台、病理电子病例、在线讲座、学术编译、专业讨论、病理工作站、细胞病理人工智能产学研及临床服务、病理实验室等。其中涉足最多的是第三方医学检验所的企业,达到了55家,其次是涉及医疗信息化的企业,有7家。

企业合作方汇总

从企业合作方来看,与医疗机构和医疗器械设备公司合作最多,其次是高校、医生。可见对于企业来说,付费方主要是医院。因为在医院病理诊断收费低廉,医务人员待遇低。有媒体披露,在2014年的上海,当时的病理检测的收费标准是做一例活检标本的病理诊断收费60元,而医院所付出成本却有140余元。医院投入越多亏得也就越多,因此不愿投入。在上海100多家医院中,只有20多家病理科达到一定规模,其他大多病理科设备简陋,有的从业人员仅有两三人。

这样的现状契机,促使了大量的第三方医学检验所诞生,如金域医学、迪安诊断、杭州艾迪康等。这些企业承包医院的病理服务和部分检验项目,通过集约集约化经营控制成本,提高检验效率。

典型企业业务流程图

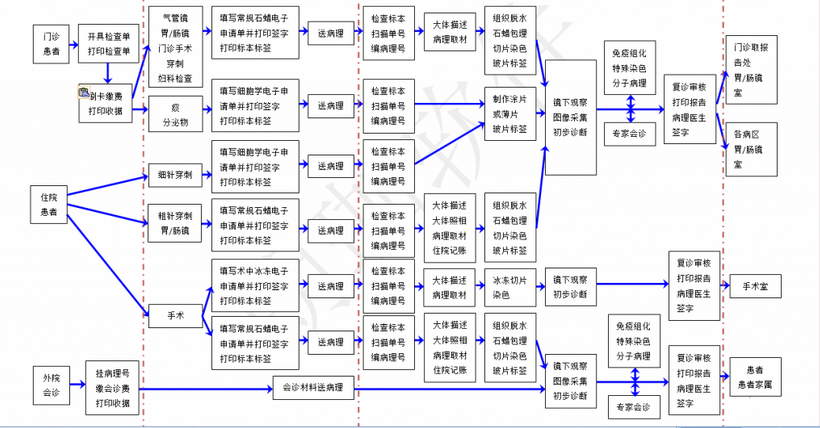

第三方医学检验所涉及病理诊断的流程图

在众多领域中,涉及第三方医学检验的公司是最多的,这些公司的病理诊断服务流程是怎么样的?我们根据金域医学的简要业务流程,或许可以找到答案。

从图片列表中可以看到,金域医学的病理诊断主要分为签订合同、搜集标本、信息录入与处理,检验检测/质量管理、出具检验/诊断报告、送回/系统传输报告单、对账及回款,客户咨询。

医疗信息化中病理系统业务流程

国外病理中心扫描

除了国内市场以外,动脉网又对国外的18家企业数据进行了整理,这些企业均设立独立诊断实验室并含有病理诊断服务。其中,美国企业占大部分,且成立时间较早,多在上世纪末或本世纪初。比如,在美国占据第三方检验市场份额最大的Quest和LabCorp成立于上世界60年代,已有五十余年的历史。

这18家企业中,实现IPO的仅美国两巨头Quest、LabCorp以及印度的Dr. Lal Path Labs。Dr. Lal Path Labs是一家顶级诊断机构,在2017年5月公布的数据中显示,Dr. Lal Path Labs的季度合并净利润为30.99亿卢比,2016年的税后利润为154.4亿卢比。

在这一领域,资本进入的程度不高。以美国为例,较小规模的实验室往往会被诸如Quest、LabCorp等巨头吞并,形成寡头垄断。在市场中,独立检验机构的盈利表现尚可。

美国独立医学检验企业两大巨头Quest &LabCorp

从规模最大的Quest和LabCorp的来看,这两家企业通过不断的并购正在逐步增强自身实力,以占领更大的市场份额,目前在美国独立医学检验市场,两大巨头Quest和LabCorp基本形成寡头竞争局面。

LabCorp

美国规模最大的第三方检验机构是LabCorp,全称Laboratory Corporation of American Holdings,截止到2017年3月2日,总市值145.53亿美元,是美国第二大的独立医学检验机构。公司现有业务包括常规临床检测、高精尖检测服务包括癌症、HIV基因型和表型以及基因诊断等。LabCorp在全美范围有36个主要实验室和超过1600个病人服务中心网络以及一个包含网络的分支机构和STAT的实验室。

2016年,LabCorp实现总营收96亿美元,同比增长11%,年度净利润为7.3亿美元,同比增长67%。LabCorp营收增长主要来源于分子诊断,2016年7月,美国第三方独立实验室LabCorp宣布收购以3.71亿美元分子检测公司Sequenom。

在LabCorp公布的业务数据中,检验项目分为常规检验(普检)、基因诊断(特检)、病理诊断等。普检项目从2008年的27.78亿美元增长到2014年底的36.57亿美元(CAGR=4.69%),保持稳定的增长率,而基因组及特殊检测则保持了相对略快的发展,从2008年的14.78亿美元增长到2014年的20.26亿美元(CAGR=5.40%)。

在2014年底,LabCorp以现金加股票总计61亿美元收购全球第二大药物研发合同研究组织(CRO)科文斯(Covance)后,2015年总营业额得到大幅度提升,超过了Quest一跃升至全美第一。

2017年5月,LabCorp收购了Pathology Associates Medical Laboratories (PAML),。PAML总部位于华盛顿州斯波坎,是全美首屈一指的医学诊断实验室和医疗保健解决方案公司之一,收购PAML后,LabCorp拥有 PAML旗下科罗拉多州实验室服务(CLS),肯塔基实验室服务(KLS),MountainStar临床实验室(MSCL),PACLAB网络实验室(PACLAB)和Tri-Cities Laboratory (TCL)的所有权。

Quest

Quest,全称Quest Diagnostics,是唯一能与LabCrop抗衡的第三方检验机构,截止到2017年3月2日,Quest总市值达133.98亿美元。据Quest 2016年年报的数据显示,Quest Diagnostics实现总营收75亿美元,与2015年同期74.9亿美元相当。年度净利润为6.9亿美元,同比下降8%。

在常规检测领域渐趋饱和的情况下,企业盈利主要由毛利率高的高端项目带动,基因和组织诊断销售的复合增速明显高于普检。

在查询美国证监会(SEC)官方网站所披露的Quest 2016年年报中,给出了这样的数据:

2016年Quest公司净收入

Quest由诊断信息服务和诊断解决方案两个业务组成。由上表的数据可以看出,Quest的诊断服务占2016年全年的净收入比重为95%,其中包括常规检测、基因检测和解剖病理服务。

并在包括内分泌学,免疫学,神经病学和肿瘤学等领域提供先进的检测业务,为患者提供综合全面的诊断信息服务,包括解剖病 理学和临床实验室检测,保证为患者和临床医师提供完整的诊断分析。

与LabCrop不同,Quest更倾向于收购实验室资产,通过在美国不同地区收购实验室,加强服务能力,从而提升市场占有率。

2007年5月31日,Quest收购了AmeriPath,成为癌症诊断测试服务领先供应商。AmeriPath公司是为全美医生、医院、临床实验室和手术中心提供解剖病理学,皮肤病理学和分子诊断服务的供应商。AmeriPath通过全美认证的病理学团队和最先进的实验室,致力于为区域和当地医疗社区提供全面的诊断解决方案,先进的技术和测试以及优越的病理学服务,拥有超过400名经过认证的病理学家和博士。

AmeriPath提供的学科类别包括:乳腺病理学、胃肠道病理学、泌尿生殖病理学、妇科病理学、血液病理学、手术病理学等。

Quest在美国拥有31个区域性大型诊断中心,155家快速反应实验室,超过2100个病人服务中心,每年诊断超过1亿个标本,可开展超过3000项的诊断项目。

通过对国内外病理诊断产业各个环节的对比发现,随着国家政策的鼓励,病理行业也将迎来爆发式的增长。据不完全统计,自2017年以来,涉及病理领域的企业多达11家。

据卫生计生委初步统计,截至2016年5月底,北京、浙江、江西三地,共设置6家病理诊断中心,其中有四家为社会资本创办,完成病理诊断205万例次。

在密集医疗政令下,独立病理中心会不会是下一个风口,还取决于辅助机构与临床诊断的结合。中国的第三方检验、病理处于萌芽阶段,就目前我国独立病例中心的企业分布来看,伴随分级诊疗的推进,三四线城市可能才是社会资本进入独立病理检验的主战场。推动分级诊疗,让优质医疗资源下沉,正符合卫计委一系列政策的初衷。

未来中国的病理行业是呈现美国这种寡头垄断的局面,还是区域集中发展,我们拭目以待。