收购Slack背后,Salesforce的万亿市值梦

编者按:本文来自微信公众号“我思锅我在”(ID:angelplusdevil),作者:我思锅我在GN,36氪经授权发布。

男子网坛流传着一句话:“我们就是要努力打进决赛,然后输给一个叫罗杰·费德勒的人。”

这句话也适用于近年来的美国企业服务市场——

早期软件公司就是要努力做到行业第一,然后卖给一家叫Salesforce的巨鳄。

12月1日,Salesforce官方宣布以277亿美金收购企业级通讯与协作平台Slack。

把这句话化整为零,可以从以下四个角度来拆解这起令人瞩目的“Megadeal”:

在疫情和强敌围剿下,Slack的基本面出现了什么问题?

Salesforce与Slack合作已久,为什么要发起“收购”?

为什么是现在,以及这个价格?

以Slack为始,Salesforce的终极梦想究竟是什么?

无论我自己还是媒体,总喜欢拿Slack与Zoom比较。以至于让我产生了一个错觉,都受益于疫情的“利好”刺激,两者业绩之所以有如此大差异,是由于产品传播属性、客户获取难度以及竞争态势等影响程度不一。

然而事实上,我犯了一个本末倒置的错误:

这次疫情对Slack真的是利好吗?

数据显示,并不是。

01 疫情是把锋利的双刃剑

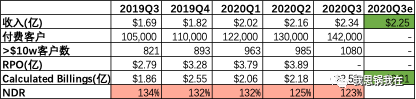

尽管取消了电话会,Slack还是如约发布了Q3财报。结合前四季度,我对几个关键指标做了以下分析。

(开具账单Q3为$2.52,Q3预测为$2.31)

从积极的一面看,Q3在收入和开具账单(Calculated billings)上均超出预期,并且在新增付费客户和收入贡献超过10万美金的客户数量上环比均显著提升。

开具账单 = 收入 + 本期末递延收入 – 本期初递延收入,即包含本期内实际到账和新增开票但未确认部分,这个数据代表了未来收入里确定性最高的一块。

然而净收入留存率(NDR)却出现连续五个季度下降,这表明用户续费能力开始减弱。

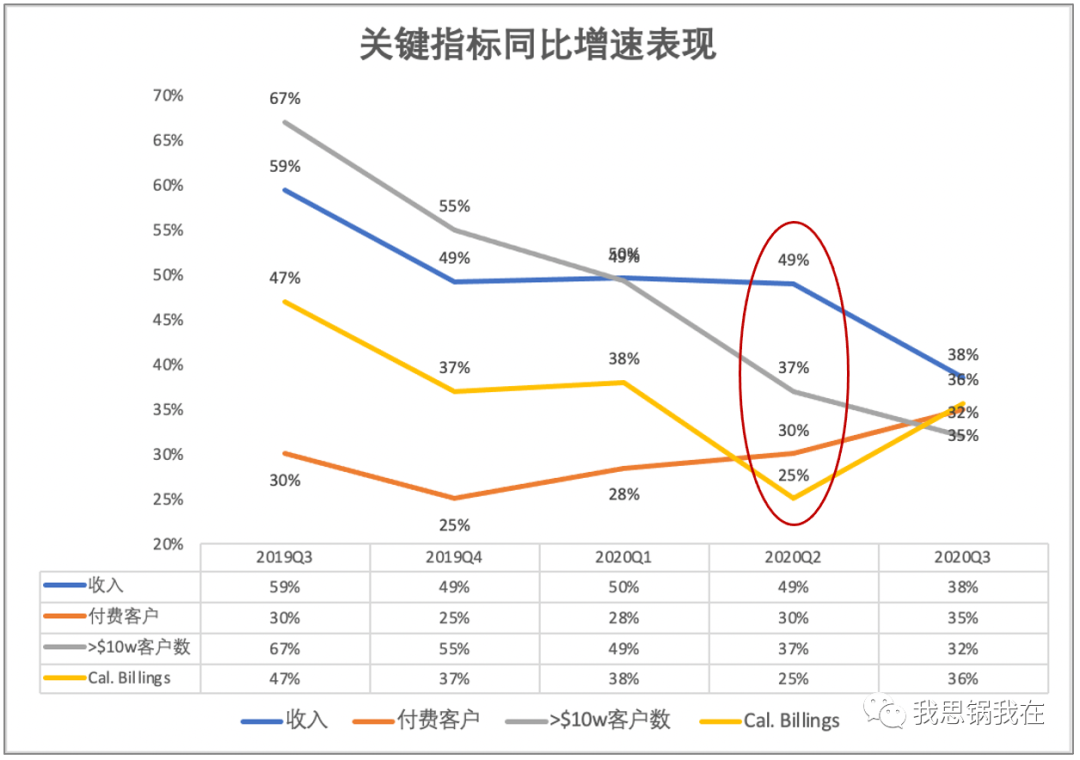

不仅如此,如果计算各维度的同比增速,更多问题暴露出来。

在疫情刚爆发时,CEO曾说到今年的三大战略,我认为非常正确:

Accelerate paid customer growth,加速付费客户增长;

Grow the network,发展网络(效应);

Win in the enterprise,赢得大客户。

在上季度电话会中管理层特别提及“Q2新增17位年收入贡献超过100万美金的大客户 ,总数达到87家”。

所以积极的一面是,三大战略执行效果非常好,Q3增速付费客户和开具账单均在年末出现反弹。

但是在疫情最严重的第二季度,几乎所有数据都难掩一个让人意外的事实:

Slack是疫情的严重受害方,而非受益者。

首先,疫情压力之下,存量客户实际上减少了在Slack上的预算投入。

这直接反映在开具账单上,25%的同比增速下滑至历史最低点。

管理层对此做了三点解释:

由于按账号数收费,裁员、招聘冻结或放缓等是该指标下降的主要原因;

其次,迫于财务压力,部分年付费客户或新增客户选择由年转为按月付费;

最后,年贡献1000到10万美金的客户流失率有所上升,接近10%。

在诸多不确定因素面前,CFO在Q2电话会上对Q3的业绩做了非常保守的预测,这显然加剧了分析师的担忧。

也不难怪在上个季度的电话会后,股价随即下挫14%,好像又要回到疫情爆发时的低谷。

其次,深究背后原因,在危机时刻,企业优先投入的是“must-to-have(必须拥有)”而不是“nice-to-have(最好具备)”。

原本寄希望通过部分员工高频使用,推动整个部门乃至公司顶层进行采购的策略在疫情期间几乎失效。

因此Slack将所有重心压在了Connect这个新功能上——彻底释放网络效应的价值。

Connect便是之前提过多次“Shared channels(共享频道)”的延伸,让用户可以把内部的频道小组分享给外部企业,即便外部企业不是Slack的客户。

疫情期间公司果断延长产品的试用期至90天,直接效果是在新增的8000个付费客户中,有1000个是通过Connect所构建的网络带来的。

同时,网络连接的终端客户由前两个季度的25万个,增加到现在的52万个,里面包含了正在免费试用和陌生的新客户。

这个庞大的潜在客户群让人激动,网络效应似乎处在爆发前夜。

但这个数字与“必须安装”的Zoom相比,仅仅是些臆想——Zoom在Q2拥有的企业付费客户达到37万个,Q3突破43万个,同比增长高达458%和485%。

所以,尽管网络效应快速扩大了潜在客户群,但需求非刚性和经济压力迫使客户的付费转化和续费都面临着巨大压力。

而当10月底微软在财报中公布Teams日活已激增至1.15亿的时候,似乎任何解释都显得苍白。

这时候,Salesforce出现了。

02 乘人之危还是伺机而动?

六个月前,Slack CEO Butterfield找到Salesforce COO Taylor,想收购旗下用于企业内部的文件协作管理平台Quip。而Taylor正是当年Quip的创始人,并在四年前被Salesforce以总价值7.5亿美金招入麾下。

没想到六个月后,Taylor敲开了Butterfield的大门——

Quip不卖,但我们要买你。

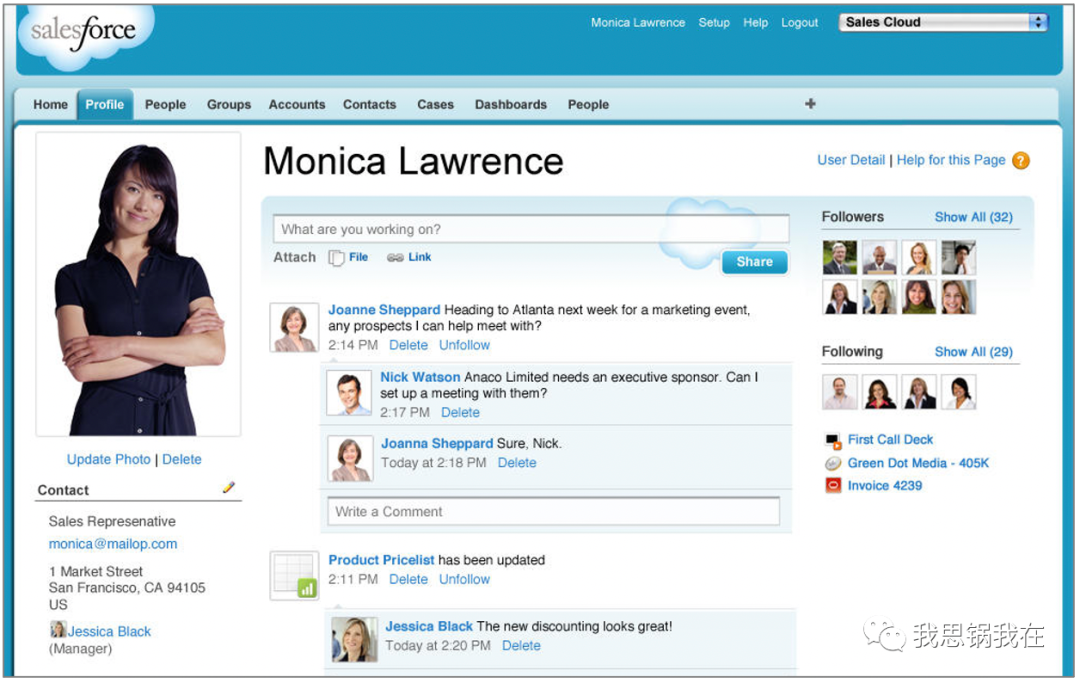

把时间再拉回到九年前,在2011年的Dreamforce大会上,CEO Benioff正式提出一个概念:New Social Enterprise。

“Social Enterprise”过去指的是非盈利组织或企业的“社会责任”属性,但在这个具有预见与营销双重定义的大会上,Salesforce重新定义了第一个词“Social”—— 社交。

“New social enterprise”则可以理解为“新社交型企业”。

CRM本质上是帮助企业记录与管理与其客户交互的过程,而如今Salesforce希望进一步引领交互方式的变革,体现出更强的“社交”属性,具体表现在:

创造一个协同的社区文化;

交互更加私密和个性化;

基于移动互联网的实时、在线体验。

于是,被赋予“Facebook for the enterprise(企业版‘脸书’)”使命的产品Chatter正式面世,帮助像Burberry这样的品牌通过这个工具与CRM产品结合,为消费者创造统一和个性化的购物体验。

(Chatter的确像LinkedIn的翻版)

这个场景听起来是不是很耳熟?不正是去年底企业微信3.0发布后,正式从官方层面定义的社交营销(Social CRM)吗?

也是从那个时候开始,我认为微信生态才是Salesforce中国版的落地。

还是2011年,距离第一部iPhone诞生仅过去4年,第一款安卓手机上市过去3年。当年1月,微信1.0正式发布,4月Zoom成立,移动互联网的浪潮揭开序幕。

然而Chatter叫好,却不叫座。

根本原因是在市场还需要被教育的初期,客户无法直接和快速地感知产品的价值。

引用Benioff在2013年11月财报电话会上的话:

“Salesforce reps took the social enterprise mantra to customers, but couldn't find the buyers(销售将‘社交型企业’这个概念兜售给客户,却找不到买家)."

PMF(产品与市场匹配程度)出了问题,原先的两款产品销售云和服务云价值定位清晰,销售话术明确,转化效率高。

但到了以Chatter为核心的协同云(Collaboration Cloud),客户更愿意理解为一款帮助他们建立与消费者全新沟通方式的工具,或者一种技术。

其次,商业世界的社交价值不仅是与消费者的关系链接,需要的是各个维度的触达,包括从营销物料、销售话术、多部门协作直到最后履约交付等等。

客户最终在意的是商业行为的有效完成。

所以,对Social Enterprise中“Social”的正确理解应该是:

“社交”二字仅仅是完成一次商业行为的起点,既需要企业各部门间的紧密沟通与协作,也会延展到对外销售过程的全方位交互和交付。

这种“社交”属性,会贯穿于企业每一名员工的工作甚至生活当中,就好像现在我们已经无法在微信里绝对地区别私人生活与工作了,尽管我们一直试图这样做。

虽然这个具有极高预见性的概念被暂时搁置起来,但Benioff的“社交”野心一直未灭,这时候“猎物”出现了。

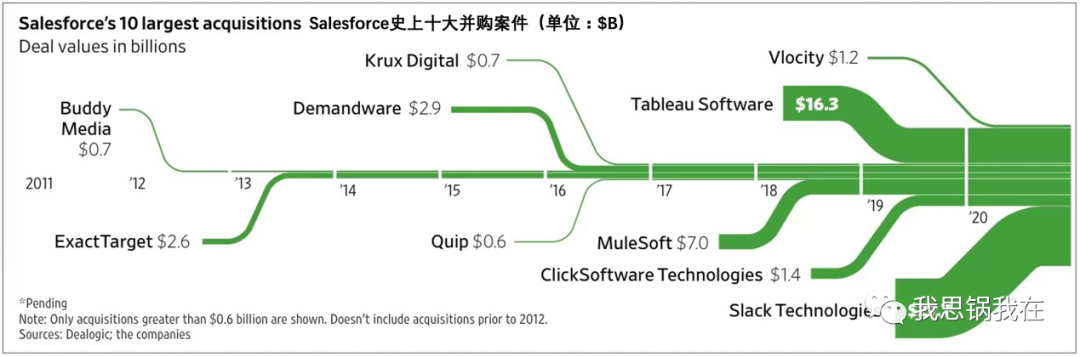

在一夜暴涨26%,Salesforce真的能乘风破浪吗?里我曾提到,这位并购高手近年来的并购力度明显加大,且有两个明显趋势:

不断向传统系统兼容,并提供一站式平台服务。

一切与销售、营销和服务相关的场景,包括企业内部协作和外部触达消费者,无论通过自有云产品或PaaS平台上的三方应用,Salesforce希望以统一的方式帮助客户实现业务闭环。

而在宣布收购Slack后的第一场对外电话会上,Benioff的这段话令我印象尤其深刻:

“我们每天都在谈工作中的生产力效率问题,使用的工具包括 Zoom、Slack还有Tableau等等。而现在电脑就在我面前,我(希望)未来一切都是Salesforce。”

要彻底实现这个愿景,并购是唯一办法。

(来自:Dealogic)

再回看2016年当时COO对媒体公开提及并购策略的五个核心问题:

标的的企业文化与我们匹配吗?

标的的产品与我们互补吗?

标的公司拥有优秀人才吗?

标的是否具有一定金融价值?

最后,吸收标的后对我们有何风险?

我尝试尽可能简洁去回答,部分内容将在后面详述:

第一、企业文化的融合并非在短期内能够实现的,但两位CEO对“Social Enterprise”有相似的执念。正如Benioff所说,Slack办公楼就在Salesforce旁边,他见证了Slack高速发展的六年,而这六年正是企业的“社交”属性发生天翻地覆的六年;

第二、Slack将成为Salesforce平台级产品“Customer 360”下一代的操作界面。用户在这里既可以使用Salesforce提供的云服务产品和三方应用,更重要的是与其他日常使用的外部应用也能无缝对接,从而达到“一切都是Salesforce”的目的;

其次,Butterfield是一位成功的连续创业者。有趣的是,最近两次大获成功的产品(Flickr和Slack)都与公司刚开始的方向大相径庭,在必要关头果断转型不失为一种能力。而Benioff对人才一直关爱有加,比如现在的COO便是当年Quip的创始人;

接着,对年收入马上突破200亿美金的Salesforce来说,看重的绝非Slack短期内的金融价值。何况现在Slack上超过90%的大客户都是Salesforce的客户,重合度非常高。但是Slack Connect所建立的企业间网络,才是未来商业想象力的翅膀。因此,Slack何时实现20亿营收甚至占Salesforce总收入突破10%,将非常值得关注;

最后,这次的交易价格比Slack当时的市值高出近50%,这一面令投资者感到惶恐,另一面也展现了Benioff对二者融合的决心和信心。而这起事件不可避免地把公司与微软的关系放到了一个更微妙的位置。有了Salesforce加持,Slack在面对大客户上将更有底气,但这是否会把与微软的竞争抛到台面上?融合路上将充满变数。

03 一个对10000亿市值的野心

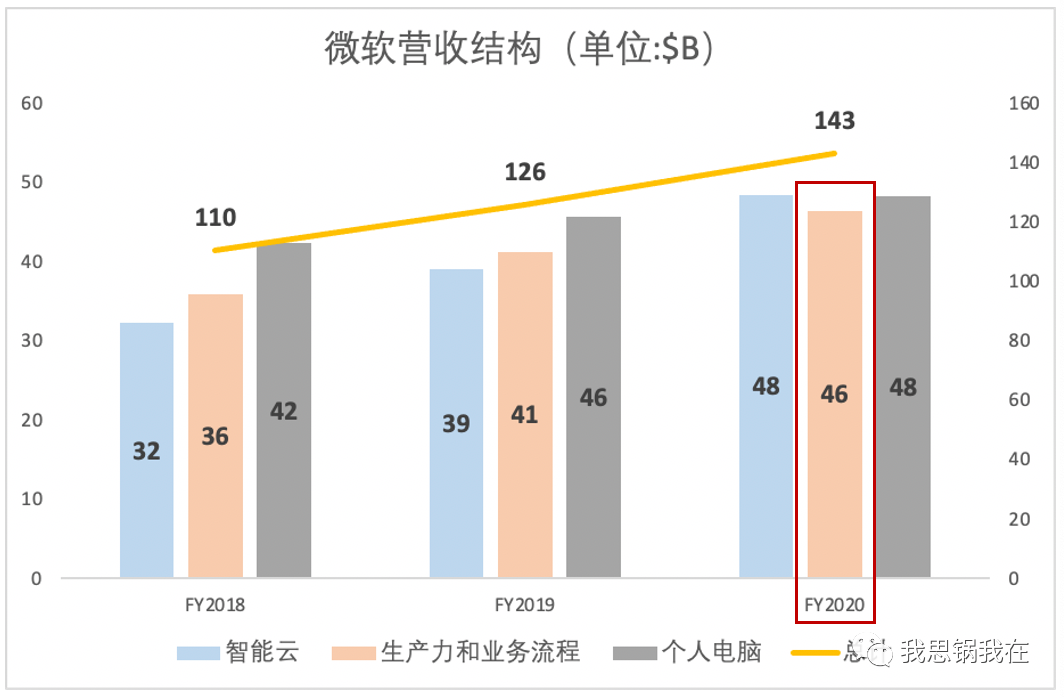

自从年中超越Oracle成为市值最高的企业级软件公司后,摆在Salesforce面前的就只有一座大山了——坐拥近1.7万亿市值的微软。

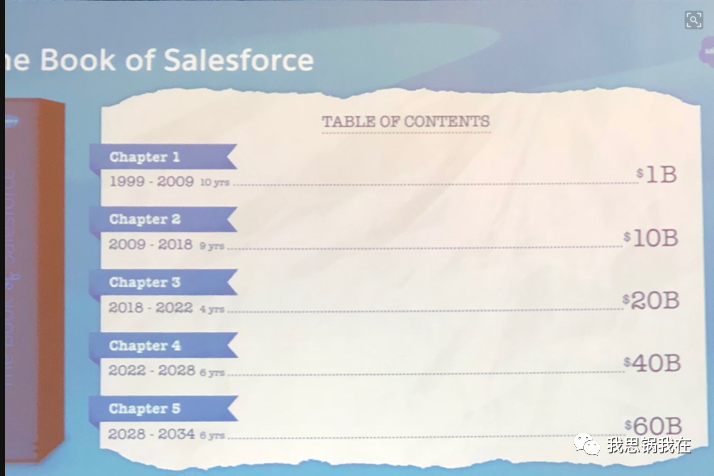

在提前两年实现200亿营收目标后,企业服务市场即将进入巨头较量的下半场。

Salesforce究竟离微软还有多远?

尽管从整体营收相比,前者仅是后者约七分之一,但把业务重合度最高的“生产力及业务流程(Productivity & Business Processes)”拿出来比较,Salesforce接近半程。

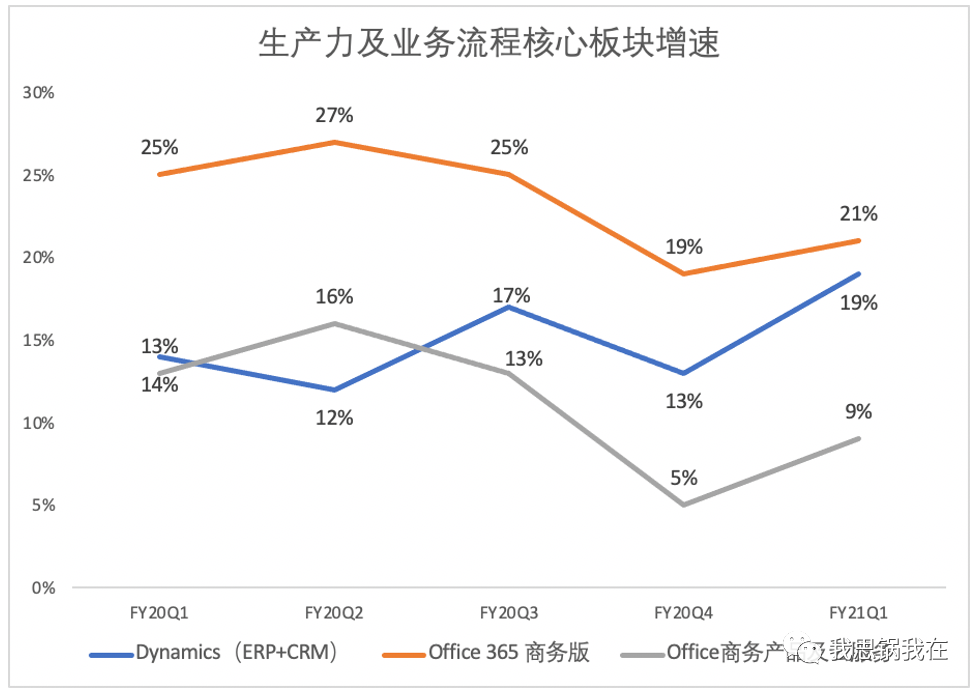

其次,单独把“生产力及业务流程”中与企业级产品相关的产品线拿出来,包括含ERP及CRM的Dynamics、Office 365 商务版以及Office商务云服务,Salesforce在增速上略胜一筹。

(微软“生产力及业务流程”中核心商务产品线增速)

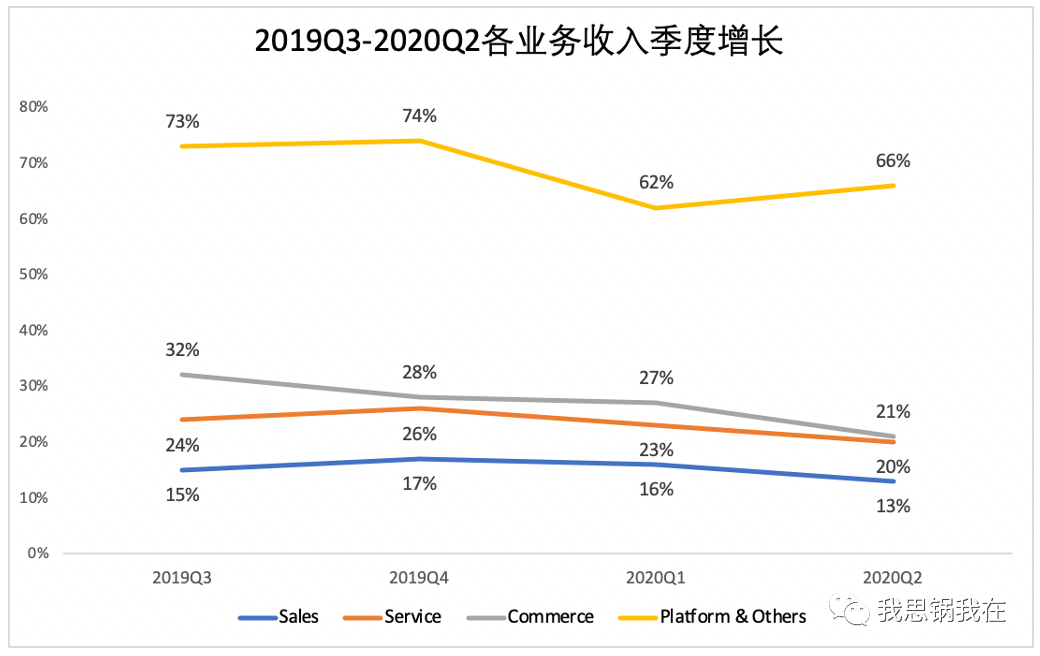

(Salesforce核心产品线增速,横轴时间为自然年)

最后,以Force.com为基础的PaaS平台业务,伴随着对Mulesoft和Tableau等的并购,终于也在去年跃居Salesforce第二大营收板块。“软件已死”之后,第二曲线逐渐清晰。

接下来要梳理出的,是在这些Megadeal以及近几年产品路径的背后——这艘巨船通向一万亿市值的战略和载体。

这个载体,首先便出现在今年12月一年一度Dreamforce大会上的开篇演讲中:Customer 360。

这很容易让人联想起2017年微软推出的集合Office 365、Win 10企业版及安全套件在内的超级大礼包“Microsoft 365”。

但Customer 360(以下简称“360”)绝不是一个“大礼包”。

第一、他是一个CRM又不仅是CRM

360依然以销售云、服务云、市场云和商务云为核心,但在Mulesoft的支持下企业可以将分散在私有及公有部署的所有数据库和应用系统连接到一起,而Slack则在一个业务或项目的源头,创建并自由调动企业内包括人、数据或应用等任意资源。

Slack的目标是成为企业办公的虚拟沟通场所,而拥有Slack的360,要将“沟通”二字去掉,成为员工未来办公的虚拟场所——Digital workspace。

这个趋势,已来。

PWC在今年6月的报告中指出,55%的管理者将为员工提供在家办公的选择。根据Mercer的调研显示,94%的雇主发现疫情期间公司的生产力并没有比疫情前下降。而理论上,公司最终业绩而不仅是单位生产力是考察远程办公是否合理的核心指标。

老牌数据库厂商Oracle也在这个月决定将总部从加州搬至德州,但同时宣布一项更加自由的办公政策——员工可以根据角色,灵活地选择办公地点,可以选择到岗工作,继续兼职或一直在家工作。

如果越来越多Slack的客户也成为360的客户(如今重合度就高达90%),而如今Slack上用户的在线时长已超过10个小时。

360便可以在这段时间内向用户提供甚至推荐最高效的任何工具或产品,因为Slack平台上已经覆盖了超过4000种第三方应用。

你还会认为360仅是一个关于CRM的大礼包吗?

第二、他是一个平台又不仅是平台

广义的“平台”如同Facebook或亚马逊,具有强大的网络效应、无限降低的边际成本以及指数级的数据自生产能力。

而正是在传播中具备类似特点的大众软件,驱动着微软前二十年的高速发展。

同样,App Exchange也早就不代表Salesforce的PaaS平台全部业务了,只是“Partner(合作伙伴)”部分。

点开360的“Platform(平台)”板块,在“产品概览”下只有一个主题——Low code(低代码开发)。

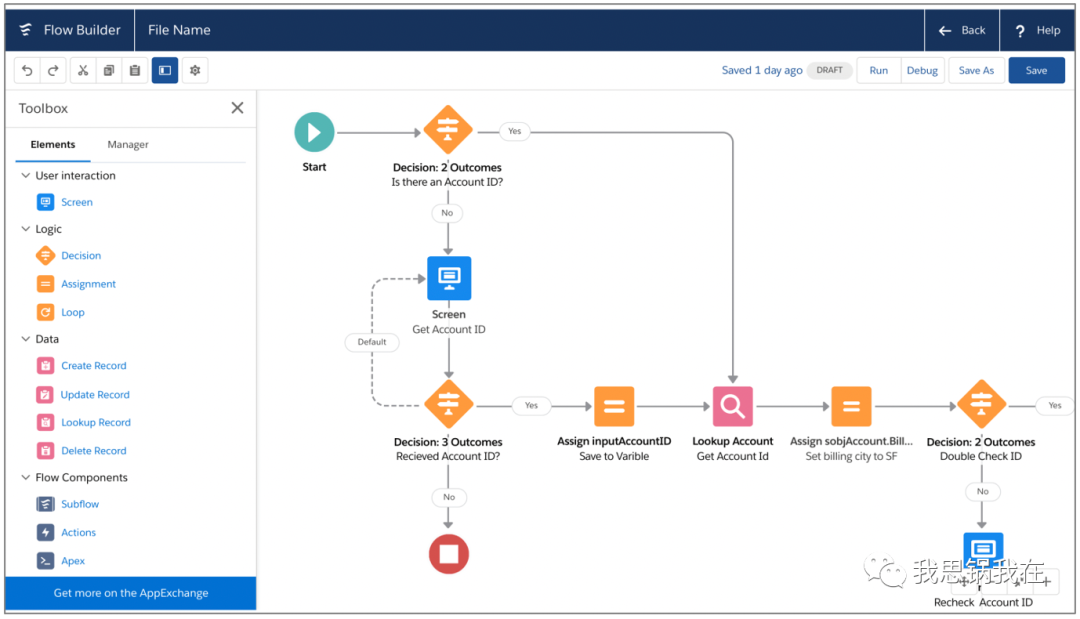

(带低代码功能的Flow Builder实现流程自动化)

通过低代码甚至无代码,360希望给用户提供一个像Office一样简单易上手的工具,代码与否只是手段,目的非常明确:

让每个人皆为程序员,像创建文档一样开发提升自己工作效率的应用;

快速搭建流程自动化(Automation),像机器人在制造业一样解放员工的双手;

要像Office一样普及,自动化应用和工具得以快速传播,平台获得网络效应。

要实现任意流程自动化,于是收购了Mulesoft,要获得网络效应,所以捕获了Slack。

未来越来越多通过这个Connect网络进入Slack的企业,一旦也成为360的客户,将会有更多独立而非诞生于App Exchange的应用直接流畅地运行在平台上。

或者,可以理解成运行在这个“OS(操作系统)”上。

“And we’ve been using the spreads, really this is the operating system to the new way to work.(我们一直在利用这个势能,真的这就是全新工作方式的操作系统)”

当分析师问及三到五年公司与Slack将如何紧密结合时,COO这样回答道。

这个比喻绝不是偶然。

最后,他是一个SaaS又不该只是SaaS

今年Dreamforce大会前夕,Salesforce正式发布一款全新基础应用Hyperforce——方便Customer 360的客户把各类应用软件背后的数据,包括在360中购买的SaaS和其他任何传统软件,快速安全地传输并保存在任何制定的公有云上。

简单来说,帮助用户加速上云,放弃“前浪”。

Salesforce试图连接一切可联合的SaaS厂商,在疫情不断冲击CTO和CIO的预算之时,向他们提供最大限度的弹性——不管从产品层面还是商业层面。

这一点,Snowflake已经做到了。

对于Salesforce,在商业层面还没有看到明确的计价手段把产品服务的颗粒度彻底打碎。而商业模式的突破必将来自底层架构的革新,Hyperforce仅仅迈出了第一步。

自上而下的顶层采购策略在疫情期间给Slack造成巨大的商务和现金流压力,但数字化转型的迫切也让Salesforce获得了AT&T横跨两年的巨额订单。

SaaS最大的价值便是无论通过技术还是商业创新,无限地做大市场蛋糕,同时还能让所有用户享受几乎同等的产品和服务体验。

如果掌握了企业内部所有的虚拟资源即应用和数据,还有每个员工的单位使用深度和时长,平台完全有可能以一种更加精准的方式进行计费,把使用门槛降至最低,推向大众。

Salesforce与微软之间的关系,用一个不完全恰当的比喻,就好像现在Shopify与亚马逊之间的竞合态势。

而最终受益的一定是用户。

04 初学者

不出意料,在这场电话会上,超过70%的问题指向这起年度并购,事件之初我认为Benioff实在有些“乘人之危”。

然而管理层对此非常坦诚,在解释过去并购策略的根因时,一以贯之——“机会主义(Opportunistic)”。

随后补充道,时刻保持机会主义,面对机会时毫不手软,才能在收获后又回到“初学者”心态。

《黑客与画家》里说:“在互联网软件的世界,微软并不会因为它在桌面软件世界的成功而自动得到一席之地。”

万亿市值之战,初学者刚入场。