股权激励税收优惠新规:想优惠?你还需要满足这些

简法帮(微信号:jianfabang)是一家为创业者和初创型企业提供交互性法律文件在线自制服务的互联网企业,致力于为创业者提供低成本、高质量的线上法律服务。

2016年9月22日,财政部和国税总局公布了支持创业公司股权激励的税收优惠政策,即《关于完善股权激励和技术入股有关所得税政策的通知》(财税 [2016] 101 号)(“优惠政策”),与现有税收规定多面向上市公司股权(票)激励的做法不同,新政策针对符合条件的非上市公司股票期权、限制性股票和股权奖励推出优惠税收政策,优惠政策的两个核心亮点是:

纳税递延政策,解决了员工在行权时没有套现却需要就纸面增值缴纳税款的尴尬境地;

针对为创业公司的股权激励大幅度降低税率,改变了在行权和转让股权两个环节分别缴纳薪金所得税(超额累进税率最高达 45%)和财产转让个人所得税(20%)的做法,优惠政策调整为仅仅在股权转让一个环节征收财产转让个人所得税(20%),可降低纳税人税负 10-20个百分点。

优惠政策从2016年9月1日起施行,那么,什么样的创业企业才能享受上述优惠政策呢?

1. 境内居民企业

简单理解,境内居民企业就是在中国注册和运营的企业,这就将BAT等TMT领域常见的境外架构公司排除在外了。

从税法角度来讲,居民企业通常是指是指依照一国法律、法规在该国境内成立,或者实际管理机构、总机构在境内的企业。例如:创业者在中国各地设立的公司就是典型的居民企业。当然,外商投资者在我国注册成立的三资企业也属于境内居民企业,例如:沃尔玛(中国)公司,通用汽车(中国)公司,也是我国的居民企业。

虽然在维尔京群岛、开曼群岛以及百慕大群岛等国家和地区注册的公司,如果实际管理机构在我国境内,也是我国的居民企业,依法应当针对其来源于我国境内外的全球所得缴纳企业所得税。但是,政策中关于“境内”的要求也将这类企业排除在外,也就是设立境外架构的公司将无法享受优惠政策。

2. 董事会、股东(大)会审议通过

优惠政策要求股权激励计划必须经公司董事会、股东(大)会审议通过。未设股东(大)会的国有单位,需经上级主管部门审核批准。

从道理上讲,涉及到公司股权的事项都需要股东大会批准,董事会级别低于股东大会无需也无权批准股权激励方案,只能批准草案并递交股东大会批准,但既然优惠政策有这样的要求,我们简法帮也据此对之前的股权激励文件中的董事会决议做了如下修改:

同时,优惠政策要求股权激励计划应列明以下具体事项:

(1) 激励目的;

(2) 对象(见下文);

(3) 标的(激励股权);

(4) 有效期(最长十年);

(5) 各类价格(如期权行权价格及限制性股权获得价格)的确定方法;

(6) 激励对象获取权益的条件、程序等。

3. 激励标的应为境内居民企业的本公司股权

优惠政策要求激励标的应为境内居民企业的本公司股权,这就意味着最先将西方股权激励制度引入中国的跨国公司(MNC)在实践中可能很难享受到优惠政策,因为跨国公司授予中国员工的激励股权(票)通常是境外母公司的股票,也就是境外上市公司的股票,这样的激励股权(票)显然不是境内居民企业的本公司股权,跨国公司也不可能愿意让中国子公司发送子公司本身的股权给员工。即使这样做了,但因其不是上市公司的股票,没有流动性,员工也不会愿意付钱购买。

不过,有一个例外情况:股权奖励的标的可以是技术成果投资入股到其他境内居民企业所取得的股权。

授予激励对象的股票(权)的方式包括增发、大股东直接让渡以及法律法规允许的其他合理方式,这基本囊括了实践中的主流方式。

4. 激励对象

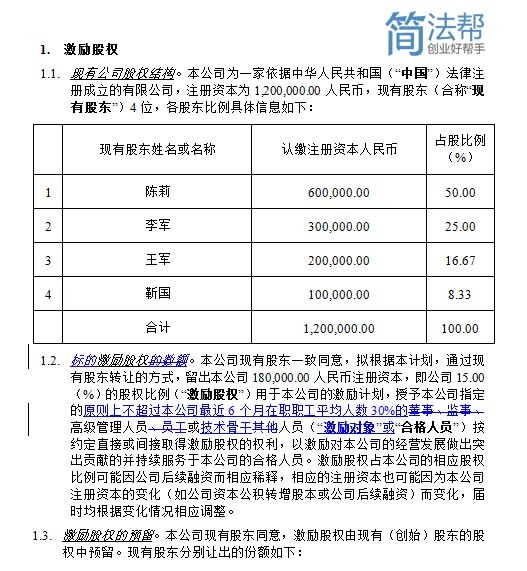

优惠政策要求,激励对象应为公司董事会或股东(大)会决定的技术骨干和高级管理人员,激励对象人数累计不得超过本公司最近6个月在职职工平均人数的30%。

政府限制激励对象人数的目的在于避免企业滥用优惠,将股权激励变相为一般员工福利;但客观上讲,30%的比例对于不同阶段的企业来说有不同的意义,中晚期员工人数较多的企业还能应付,但早期仅几个员工的创业企业却只能激励一两个员工,可能无法满足这个需求。因为无论什么阶段的企业,都希望控制人数以便于能适用优惠政策。

5. 持有期要求

优惠政策规定了3+1的持有期限制:股票(权)期权自授予日起应持有满3年,且自行权日起持有满1年;限制性股票自授予日起应持有满3年,且解禁后持有满1年;股权奖励自获得奖励之日起应持有满3年。

优惠政策还特别指出,上述持有时间条件须在股权激励计划中列明。

6. 最长行权期限

优惠政策规定,股票(权)期权自授予日至行权日的时间不得超过10年。这与美国能享受法定员工期权税收优惠要求的条件一样。

7. 股权激励公司的行业限制

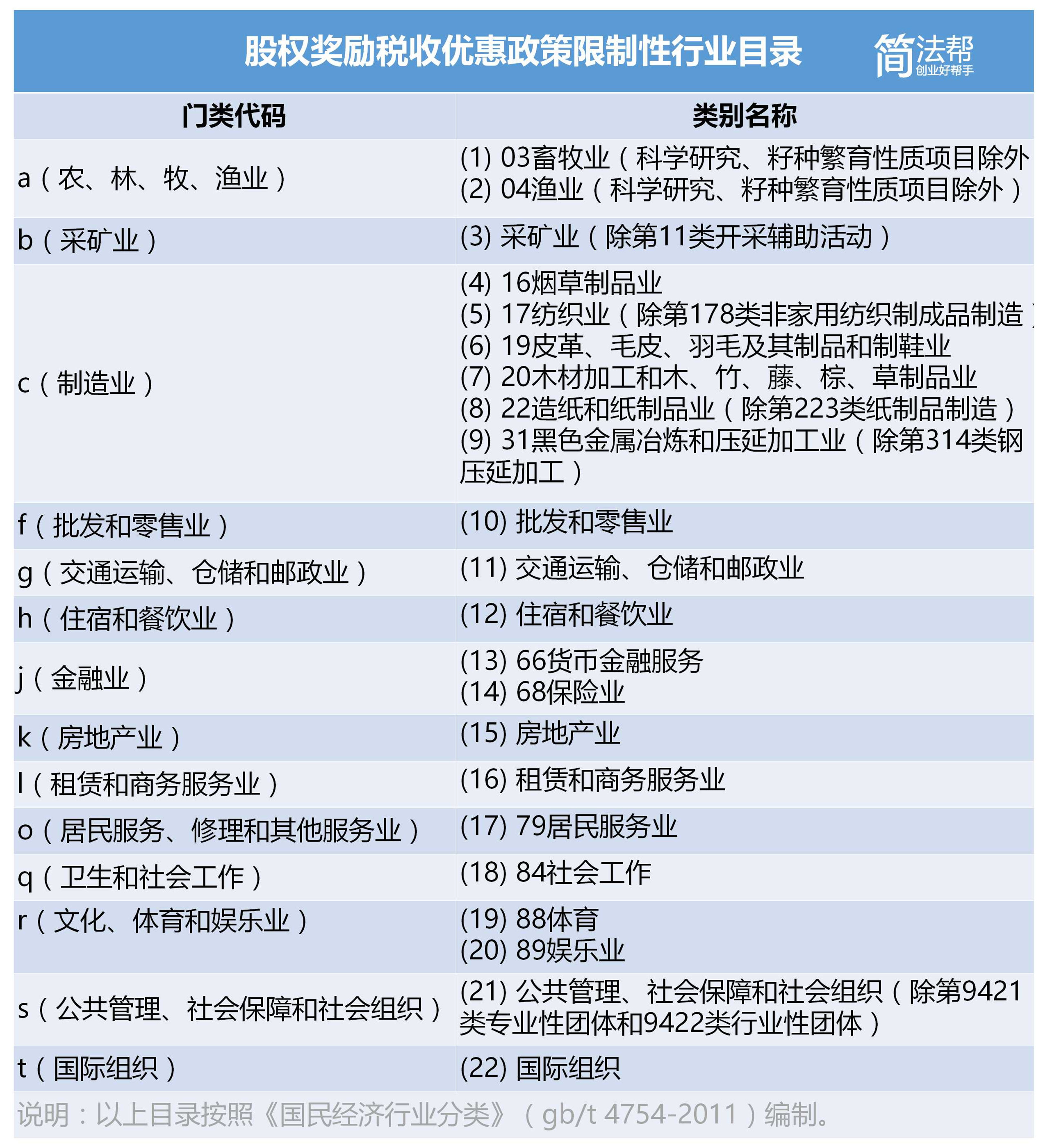

为了避免企业通过这种方式避税,真正体现对企业因科技成果转化而实施股权奖励的优惠,优惠政策规定,实施股权奖励的公司及其奖励股权标的公司所属行业均不属于激励政策附录《股权奖励税收优惠政策限制性行业目录》中的范围(附图如下),公司所属行业按公司上一纳税年度主营业务收入占比最高的行业确定。

优惠政策摒弃了之前高新技术企业等要求,将范围扩大到限制性行业目录之外的所有企业。

优惠政策对实施股权奖励的行业范围进行适当限制,采取反列举办法,通过负面清单方式,对住宿和餐饮、房地产、批发和零售业等明显不属于科技类的行业企业,限制其享受股权奖励税收优惠政策,负面清单之外企业实施的股权奖励则可享受递延纳税优惠政策。

最后,笔者想提醒希望利用上述优惠政策的创业公司,需要注意以下几点:

报备程序:选择适用递延纳税政策,公司应在规定期限(待国家进一步明确)内到主管税务机关办理备案手续,否则不得享受优惠政策;此外,实施股权激励的公司为(优惠政策下)个人所得税扣缴义务人,递延纳税期间,公司应在每个纳税年度终了后向主管税务机关报告递延纳税有关情况。

优惠条件:如果股权激励计划所列内容不能同时满足要求的全部条件,或递延纳税期间公司情况发生变化,不再符合优惠要求条件的,不得享受递延纳税优惠,应按规定计算缴纳个人所得税;所以,股权激励公司需要密切关注公司和员工情况的变化,保证公司符合优惠条件,避免不符合条件造成的退税责任。

待明确事项:除了前文提及的到税务机关办理备案的期限和手续尚待明确之外,还有一个疑问,就是持有期权的员工在离职之后能否在满足持有期限等要求的前提下继续享受税收优惠,从字面上看没有问题,但税务机关的态度还不明确,有待观察,也欢迎获得税务机关针对性反馈的朋友们与大家一起分享。