“无名”的十倍基出自哪里?

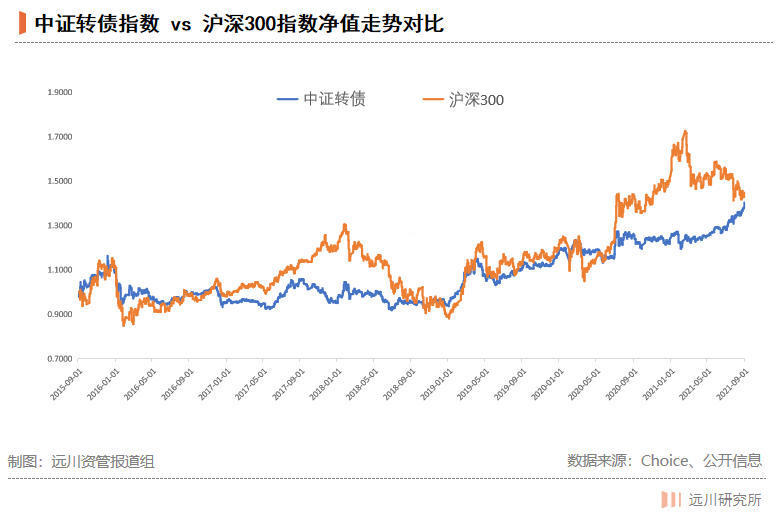

从去年的喝酒吃药到今年的锂相芯光,风格多变的市场,让投资者总有一种慢半拍的感觉,在A股市场宽幅震荡的同时,关注度较低的可转债指数却上演着牛市行情,年内涨幅高达11.46%,创出近六年以来的新高。

这里先简单为读者们介绍下可转债。可转债是指投资者可以在一定时期内按一定比例或价格将之转换成一定数量股票的债券,投资者既可以当债券一样持有,等待到期还本付息,也可以在规定的期限内把可转债换成股票。

也就是说,可转债既有债券的防守性,也有股票的进攻性。但要论可转债基金的地位,可以说是毫不起眼。在现如今管理规模近24万亿的公募基金中,目前全市场仅有46只可转债基金,总规模不到800亿元,甚至不如张坤一人的管理规模。

在今年这种上下颠簸的市场环境中,可转债基金攻守兼备的特性却得以充分显现。在行情好时可转债基金可以加杠杆放大收益效果,市场走弱时有债底的保护回撤也要比股票型基金小,跌得少涨的也不差,收益自然而然就高了。

截至今年二季度,可转债基金平均涨幅为8.95%,大幅跑赢沪深300指数,其中前海开源可转债债券基金更是以33.74%的收益排名第一。可转债基金虽然规模小,市场关注度不高,但一直以来都受到机构投资者的青睐,目前市场上绝大部分可转债基金机构持仓比例均在60%以上。而且在2017年再融资新规发布之后,上市公司通过定增融资受限,可转债市场迎来大扩容,目前待审批的可转债规模超过500亿元。

专业人士高度认可,市场规模逐渐扩大。那么有哪些可转债基金值得关注呢?为了帮助读者们更好地理解可转债基金,本文将对目前全市场投资风格颇具特色的可转债产品做一个梳理。

我们除了筛选基金简称中含“转债”字样的可转债基金外,主要投资资产为可转债的基金,在广义上被认为是相对转债风格型基金,例如易方达安心回报等也在我们的研究范围内。

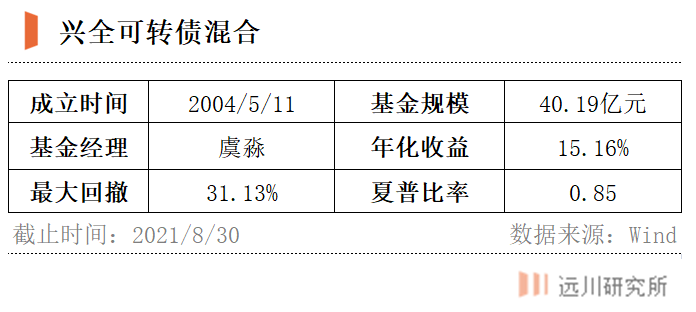

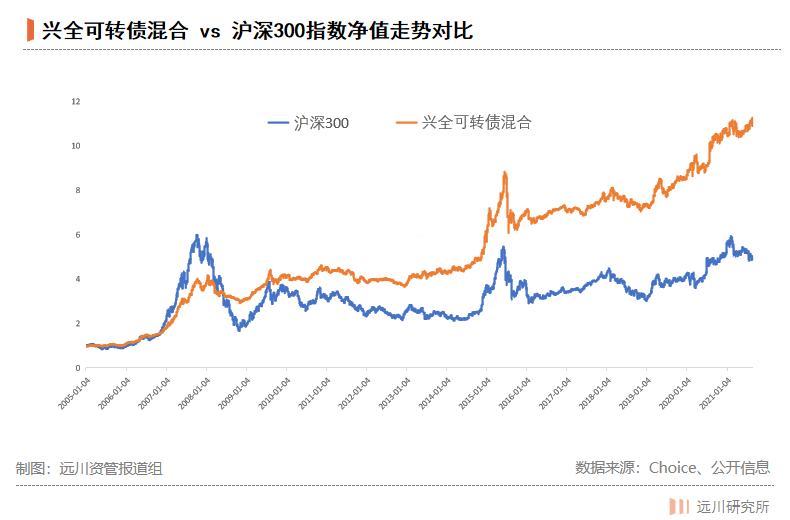

01兴全可转债混合

作为国内基金业的第一支可转债基金,兴全可转债混合成立于2004年5月,产品成立以来年化收益15.16%,累计收益1062.95%,是一支货真价实的十倍基。

时间拨回17年前,2004年一季度A股市场迎来了自2001年以来最大的一波反弹行情,就当全市场认为兴全基金将发行一支股票型基金作为公司成立的开山之作时,时任兴全基金总经理的杨东做出了一个让同行直呼看不懂的决定:发行一支可转债基金。彼时可转债这种具有股债双性的投资品种受众范围极小,市场额度受限,可谓是基金投资的盲区。

事后来看,当年的决策不仅使得产品在成立之后长达一年的熊市中最大回撤只有3.5%,更是在06年开始的牛市当中获得超过300%的投资收益,这也为日后兴全基金的良好口碑打下了坚实的基础。

现任基金经理虞淼自19年接手基金以来,依然延续了兴全可转债一直以来分散投资,均衡配置的操作思路,产品持有的可转债数量超过50只,前十大重仓可转债比例不超过30%,且多以低估值的优质蓝筹转债为主,股票持仓中地产、有色、银行、化工等行业占比较高。

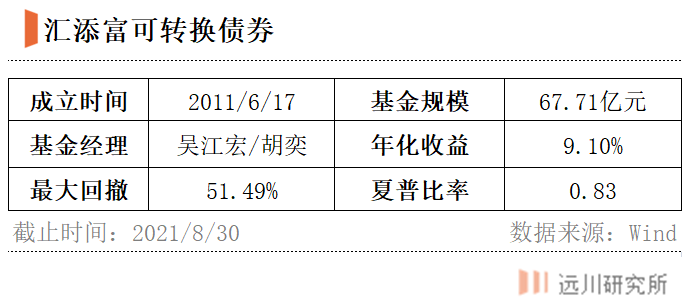

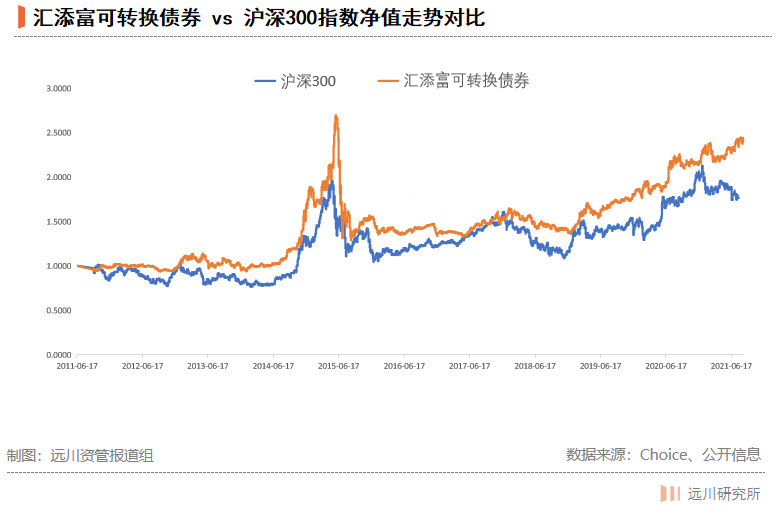

02汇添富可转换债券

汇添富可转换债券也是成立年限较长的一只可转债基金,产品自成立以来年化收益9.10%。作为目前全市场规模最大的可转债基金,机构投资者持仓占比超过80%,足以说明专业人士对汇添富可转债投研团队的认可。

说起汇添富可转换债券这只基金,就不得不谈到固收大佬曾刚,作为公募基金界少数的大满贯获得者,曾刚管理汇添富可转换债券超过7年时间。作为一名研究宏观和债券出身的基金经理,曾刚擅于从基本面、政策面角度进行选股,所选行业个股较为分散,偏好行业龙头,任职期间股票换手率常年低于10%,以长期持有为主。

现任基金经理吴江宏管理产品年限超过6年,从具体持仓来看,银行、公共事业等规模较大,流动性较好的转债是主要的可转债持仓品种,股票持仓多以消费、医药、新能源行业的龙头为主,具备较高的收益弹性。

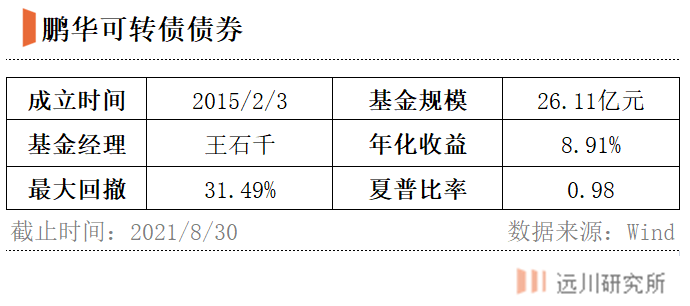

03鹏华可转债债券

鹏华可转债债券自现任基金经理王石千2018年7月管理以来,三年时间累积收益翻倍,是过去几年表现最好的可转债基金之一。

这份不亚于股票型基金的成绩单来源于基金经理偏成长的投资风格以及不俗的交易能力。从持有的股票资产来看,前十大持仓多以电气设备、计算机、电子等成长型行业为主,持有可转债数量近六十只,持仓较为分散,银行、化工、新能源转债占比较高。

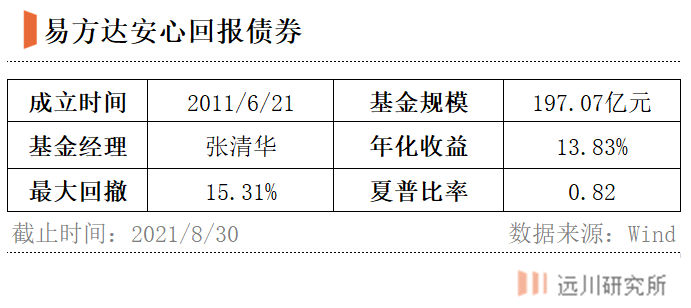

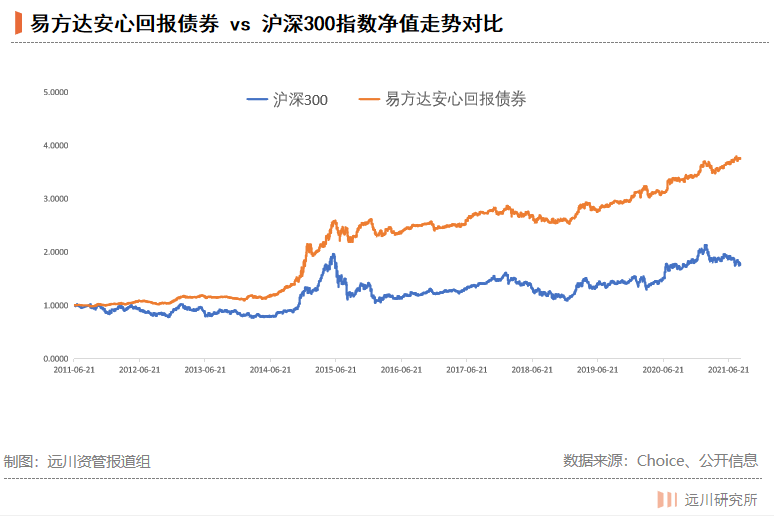

04易方达安心回报债券

易方达安心回报债券是业内“顶流”之一张清华所管理的第一只基金产品,也是其成名作。作为一只债券型基金,产品自成立以来累计回报272.75%,年化收益高达13.83%。

债券型基金经理的特点往往在于对宏观环境的变化较为敏感,会根据市场变化及时调整股票和债券资产的配置,而可转债作为债券品种的一员,最大的特点莫过于可以加杠杆增加产品弹性。在2014-2015年的牛市当中,张清华将自己作为一名做债出身的基金经理的优势发挥的淋漓尽致,让人叹为观止。

2014年三季度,易方达安心回报的可转债仓位逐渐增加到180%,再加上20%的股票仓位,产品净值开始大幅上行。到了2015年年中,也许是意识到权益资产风险将至,易方达安心回报的债券仓位下降到98.8%,,并且均以国债为主,有效避免了产品净值的大幅回撤,这次近乎完美的大类资产切换操作也让张清华在业内声名鹊起。

从转债持仓来看,安心回报多以偏债性、流动性好的品种作为底仓,也会配置一些偏股性的债券,股票持仓多以电气设备、医药、TMT等行业龙头为主,会根据市场风格变化及时调整行业配比,在各种市场环境下的表现均较为优异。

05写在最后

在公募基金业,尤其是近两年以押注主题赛道为主要投资风格的市场环境中,如果产品业绩爆发力强,短期涨幅大,似乎更容易走到聚光灯前,受到投资者的关注。产品规模在某种意义上,更是反映了投资品种的行业地位。

短期的无名对可转债基金来说可能既是一种困扰,也是一种保护,毕竟规模是业绩的天敌,但只要长期业绩经得起市场考验,从无名到知名那就是水到渠成的事情。在十倍基屈指可数的基金行业当中,兴全可转债毫无疑问是那颗最闪亮独特的明星,投资品种也许小众,但长期业绩却不逞多让。

市场的波动往往难以预测,盲目追逐短期热点也容易将自己置于风险之中。可转债基金的存在,也许就给不求速胜的投资者提供了一个多样化的选择。

文章最后还是要给读者们提个醒,近期指数节节攀升临近年内高点,可转债基金作为股债混合性产品波动率较高,在看到基金产品高收益的同时,还是要结合自身的风险承受能力以及对未来市场的预期做出投资决策。

本文来自微信公众号“远川投资评论”(ID:caituandzd),作者:王今,36氪经授权发布。