盘点|全球第三大独角兽俱乐部——印度(一)

2013年,当“独角兽”一词初次被用来形容估值超过10亿美金的公司时,列表上的独角兽公司还只有39家。而在去年10月,《胡润全球独角兽榜》发布时,这一数字已涨到近500。

独角兽数量于近年来“疯涨”,已成为不争的事实。2018年,在“独角兽”这一新用法诞生5周年之际,TechCrunch 发布了一篇文章,文中称“每4天就有一只新独角兽诞生”。文章发布日期是2018年11月2日,当时的独角兽数目是376家。而2019年《胡润全球独角兽榜》显示,截至当年6月底,全球独角兽已有494只。如此推算,从2018年11月到2019年6月这大半年的时间中,独角兽正以至少两天一只的速度增长。

独角兽数字暴涨,一方面离不开定义的变化。当 TechCrunch 作者初次开始讨论所谓“独角兽”公司时,其视野范围还仅限于成立10年内的美国科技公司。如今,随着“独角兽”称谓的普及,独角兽早已不分国籍,而时间的限制也渐渐消失。另一个变化是,在最初的39家公司里,连 Facebook 这样的上市公司也包含在内。不过,现在的“独角兽”已经被限制在非上市公司范围内了。

另一方面,一级市场单笔融资金额也在扩大,“亿级融资”现象更加频繁。创业公司不必非得等到 IPO 才能获得大轮融资。

印度,赶上独角兽浪潮

受这波独角兽浪潮影响最明显的要数中、美,目前,两个国家各自坐拥200多家独角兽公司,两国独角兽加起来占全球独角兽总数80%。紧随它们之后,作为独角兽数量第三的国家,印度也赶上了这波独角兽浪潮。

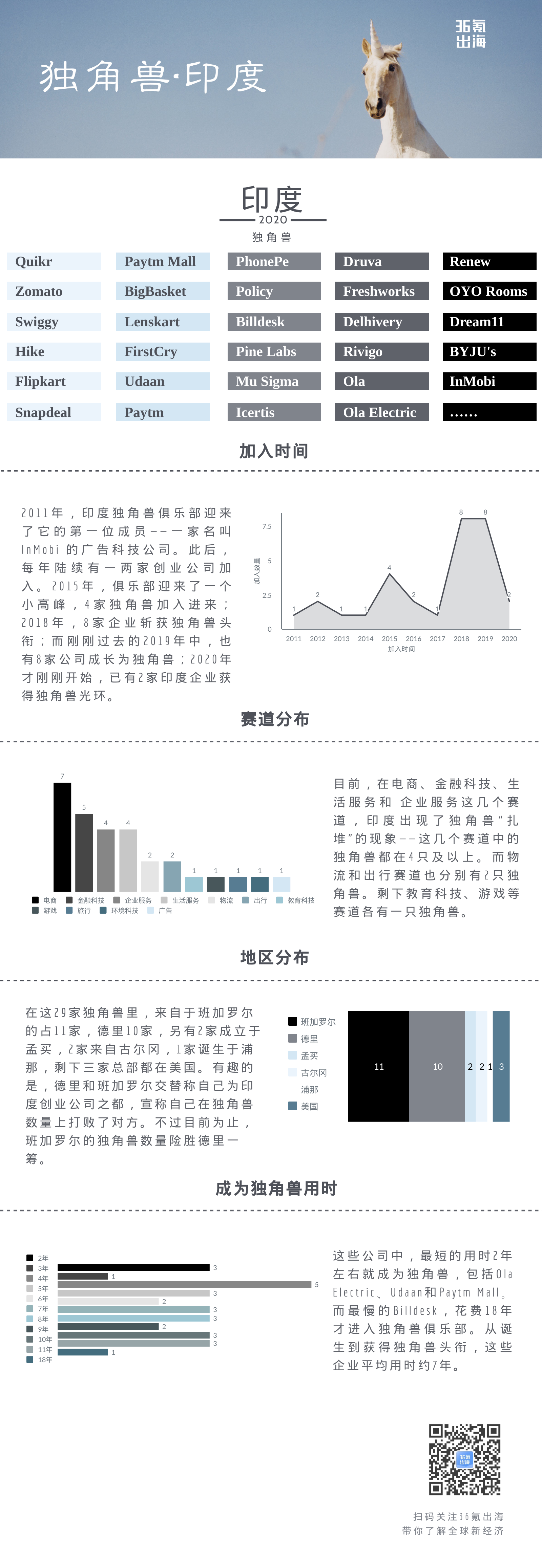

2014年,印度独角兽数量还在10家上下徘徊。如今,2020年伊始,印度独角兽俱乐部已迎来第29只独角兽,5年间翻了3倍。这几年间,印度独角兽俱乐部经历了什么?这些独角兽的成长速度是怎样的?以及,如今的印度独角兽俱乐部里,到底有哪些公司?

36氪出海通过整理 CB Insights 、TechCrunch 、Venture Intelligence 、Tracxn 等相关列表,并于公开信息中反复验证、向有相关人士求证,最终汇总出一份印度独角兽清单,试图还原出印度独角兽俱乐部的真实样貌。不过,囿于一级市场估值等信息公开度有限,误差、纰漏或难避免,欢迎读者指正。

印度有多少家独角兽?不同的榜单,似乎有不同的答案。CB Insights 上的印度独角兽只有20家,TechCrunch 则统计了23家,Tracxn 上有24家,Venture Intelligence 则列出了27家。而这次我们的清单上,共有29家独角兽。保守估计,这些独角兽总估值超过800亿美金。

值得注意的是,在统计这些印度初创公司加入独角兽俱乐部时间时,我们计入了30家公司。多出来的一家是电商公司 ShopClues ,该公司于2016年获得独角兽头衔,自此之后便陷入融资困难的困境,最终于去年10月卖身于总部位于新加坡的电商公司 Qoo10 。据 TechCrunch 当时报道,该轮收购中, ShopClues 的估值或在5000-8000万美金之间,这一估值远低于 ShopClues 2016 年11亿美金的估值,也达不到独角兽10亿美金估值的标准。我们据此认为,ShopClues 已失去独角兽身份。

此外,表中所列“印度独角兽”中,有3家 SaaS 公司总部位于美国。不过,相关投资人向36氪出海透露,这些公司是在印度开始的创业之旅,且其主要业务团队都在印度,只有销售等少部分团队在美国。36氪出海据此查证,的确发现这几家公司大部分团队成员都在印度,因此暂将这几家公司计入“印度独角兽”之列。

Enjoy!

独角兽聚集的电商赛道

在所有赛道中,电商是印度独角兽最为集中的赛道。印度品牌资产基金会(IBEF)数据显示,印度电商市场规模在2017年是385亿美元,而这一数字有望在2020年增长到1200亿美元,到2026年增长到2000亿美元。巨大的增长空间充满诱惑。

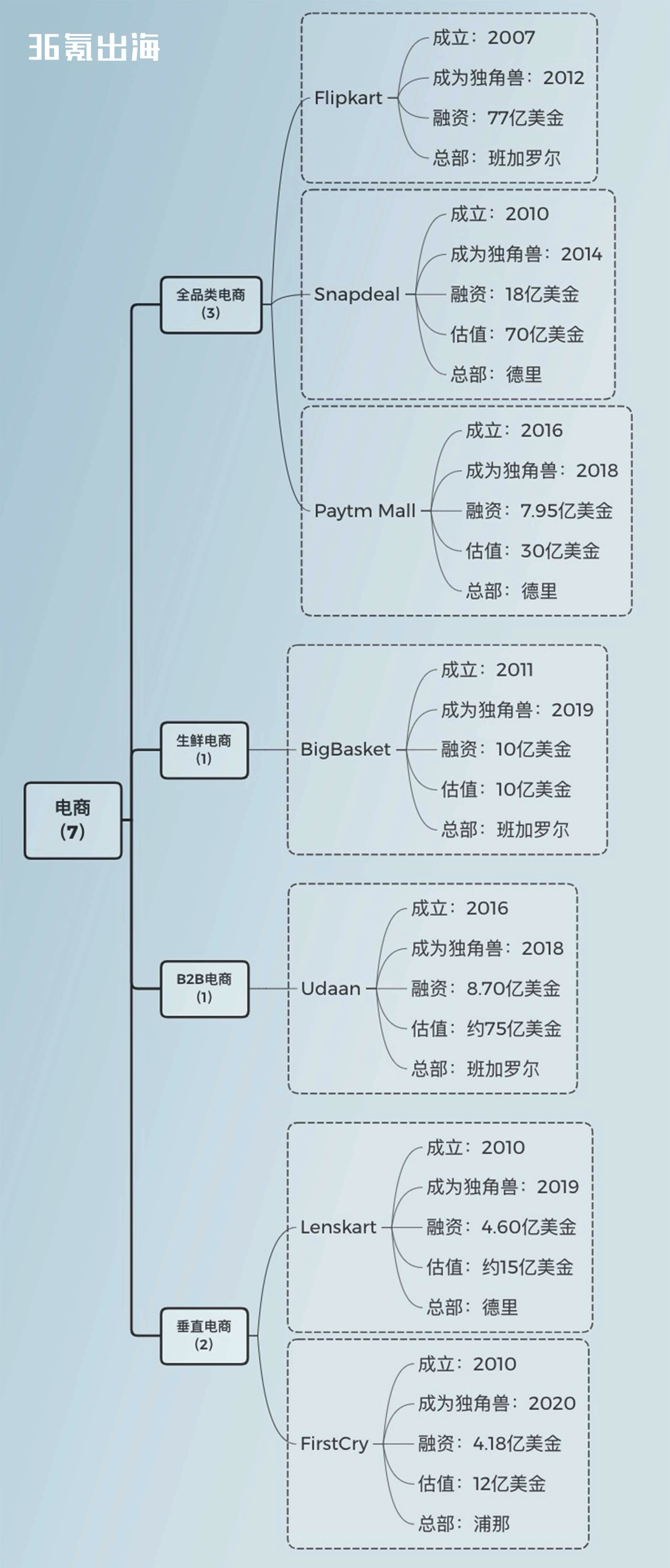

目前,印度电商赛道中共有7只独角兽,在印度独角兽俱乐部里占据了近1/4的席位。这其中包括3家全品类电商、2家垂直电商、1家生鲜电商与1家B2B电商。其中除了较早加入独角兽俱乐部的 Flipkart 和 Snapdeal ,其余公司均于近两年成为独角兽。

全品类电商,神仙打架的战场

可以看出,全品类电商依然是目前电商赛道中独角兽汇聚之处。不过, Flipkart 和 Snapdeal 均是早已活跃在印度市场的巨头。此后,随着亚马逊入场,同时阿里投资的数字钱包公司 Paytm 孵化出自己的电商平台 Paytm Mall ,赛道渐渐拥挤。而这一赛道的早期玩家也迎来了迥异的际遇。

在巨头亚马逊的冲击下,Flipkart 依然稳坐本土电商头把交椅,直到2018年被沃尔玛收购。此前,Flipkart 还收购了时尚电商平台 Myntra ,而时尚正是印度电商平台上销售最好的类目。

相比之下,同为本土电商的 Snapdeal 境遇更加波折。在亚马逊进入印度,迅速攻城略地之际,Snapdeal 失去一部分市场份额。更为“致命”的是,Snapdeal 的早期投资者软银和阿里,一个迎向了 Flipkart ,一个投资了 Paytm Mall 。而拒绝了被 Flipkart 收购的 Snapdeal ,顿时陷入了资金链断裂的困境。不过,2017年,Snapdeal 推出了 Snapdeal 2.0,重新调整业务模式,一些昔日离去的老员工也相继回来。

而前文提到过的 ShopClues ,却未能像 Snapdeal 一样重整旗鼓。获得独角兽头衔后,依然陷入资金困难的境地,最终于去年卖身,惨淡收场。

至此,全品类电商已俨然成为神仙打架的战场。

生鲜电商,压力不小

在此之际,一家杂货生鲜电商也加入了独角兽俱乐部。

BigBasket 是一家成立于2011年的杂货生鲜线上零售商,获得了阿里巴巴的资金支持。去年5月,BigBasket 获得由韩国 Mirae-Naver 和阿里巴巴领投的1.5亿美元 F 轮融资,正式加入独角兽俱乐部,总融资金额超过10亿美元。

线上食品及杂货同样被视为有潜力的市场。据摩根士丹利预测,线上食品及杂货将会是印度增长最快的赛道,到2020年,其年复合增长率将达到141%,将会为整个线上零售赛道贡献150亿美金或12.5%的销售额。

BigBasket 官网显示,平台上现拥有超过18000件商品,入驻了超1000个品牌,平台上的货物包括新鲜果蔬、调味品、米饭、饮料等,公司现已覆盖包括班加罗尔、德里、孟买、金奈等21个地区。

图片来源:BigBasket 官网

不过,BigBasket 面临的竞争也不小。

一方面,其主要竞品 Grofers 目前已融到5.97亿美金,并获得软银的资金支持,被认为有望于今年加入独角兽俱乐部。另一方面,巨头 Flipkart 和亚马逊也纷纷拓展到杂货电商领域,而另一独角兽 Swiggy 也通过 Swiggy Store 进入了杂货等本地配送服务赛道。在这些之外, Milkbasket 、DailyNinja 、 Supr daily 等均是 BigBasket 的竞品。

垂直电商,有空间想象

全品类电商变成神仙打架的战场,杂货生鲜电商也吸引了巨头们的目光。但在一些垂直品类上,印度电商似乎依然有空间想象。

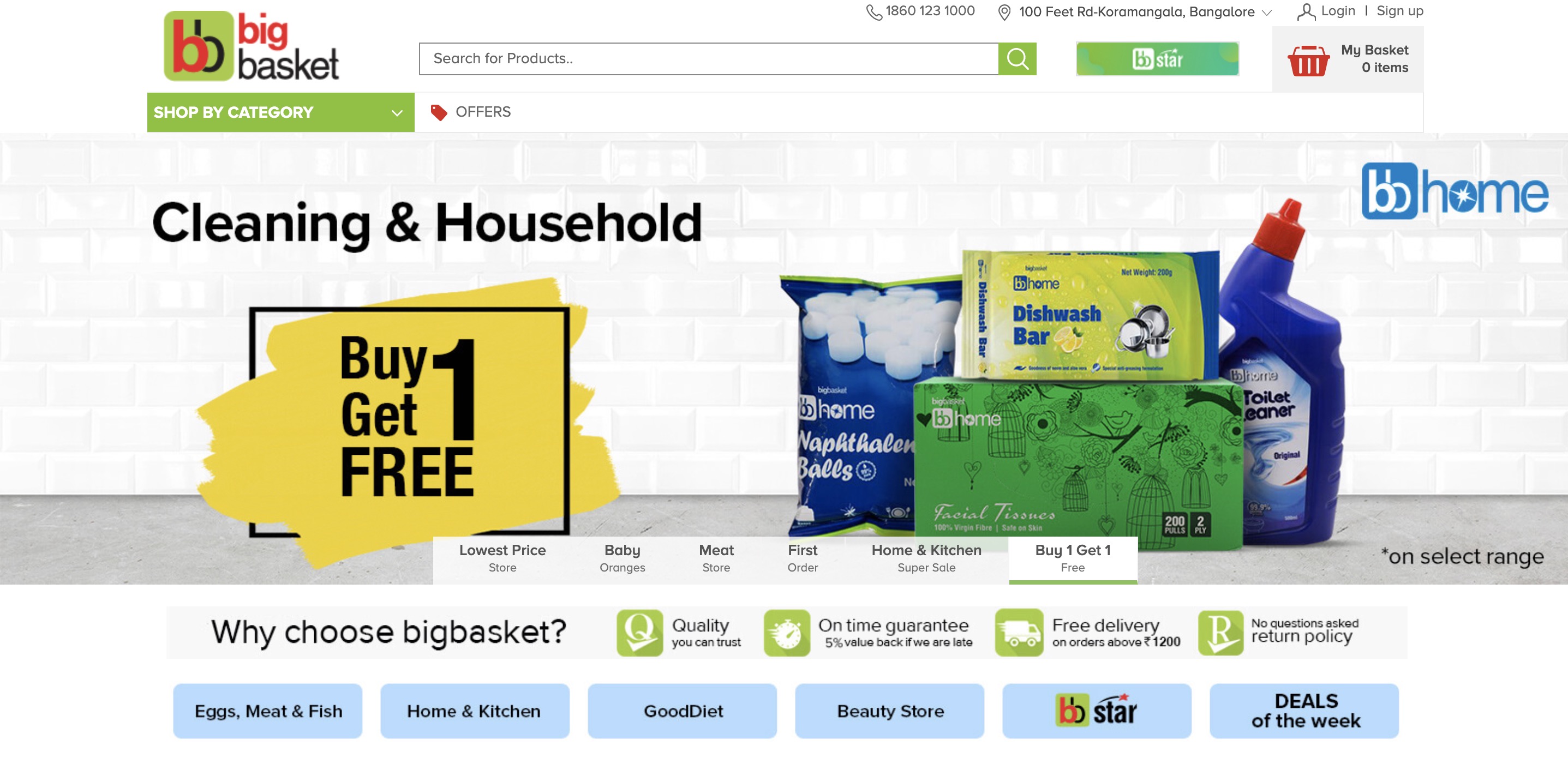

成立于2010年的 Lenskart ,是一家眼镜品类全渠道销售商。去年12月,Lenskart 完成由软银领投的2.5亿美元融资,估值达到15亿美金,成为印度新晋独角兽。公司以线上销售眼镜起家,近年来也开起了线下门店。官网显示,Lenskart 在印度100多个城市开了450多家线下店,但在线销售仍占公司总收入60%以上。

尽管已开始在线下攻城略地,互联网出身的 Lenskart 也在进行一些技术尝试。比如,它会为消费者提供一项3D试镜服务。消费者只要在平台上录制一则关于自己脸部的视频,再进入购物,列表上就会出现相应眼镜佩戴在自己脸上的样子。

图片来源:Lenskart 官网

一份研究显示,在印度,超过5亿人都受到近视的困扰,并有眼镜的需求,但真正进行视力矫正的只有1.7亿。研究公司欧睿国际(Euromonitor International)数据显示,印度眼镜市场规模约为46亿美元,而其中大部分还较为混乱。

据报道,最新一轮的资金有助于 Lenskart 向印度的小城镇及其他海外市场进发。目前,印度之外,Lenskart 已经进军新加坡,它同时也有进军中东、台湾地区以及菲律宾的打算。

而刚敲开独角兽大门的 FirstCry 成立于2010年,是一家婴幼儿产品全渠道销售商,平台上涵盖了从儿童玩具、读物到衣物等各种与婴幼儿相关类目的产品。据官网介绍,平台 SKU 超过20万,入驻了超6000个品牌。线上只是 FirstCry 销售路径之一。作为一家多渠道零售商,FirstCry 同时在印度拥有超400家线下店。2016年,FirstCry 收购了其竞品 BabyOye ,后者当时拥有约120家线下店。据悉,FirstCry 的线下店多采用加盟模式。

今年二月,FirstCry 获得软银1.5亿美元投资。加上去年1月的1.49亿,软银已向 FirstCry 注资约3亿美金。印度当地媒体 Entrackr 一份报告显示,软银承诺向 FirstCry 注资4亿美金,目前已完成3亿,剩余的1亿投资将于2021年1月,二者达成第一笔交易一周年之时进行。完成本轮融资后,FirstCry 估值约为12亿,成为印度独角兽俱乐部的新成员。而软银对 FirstCry 占股达到40%左右。

去年11月,FirstCry 还收购了 Oi Playschool ,疑似跨境进入教育界。

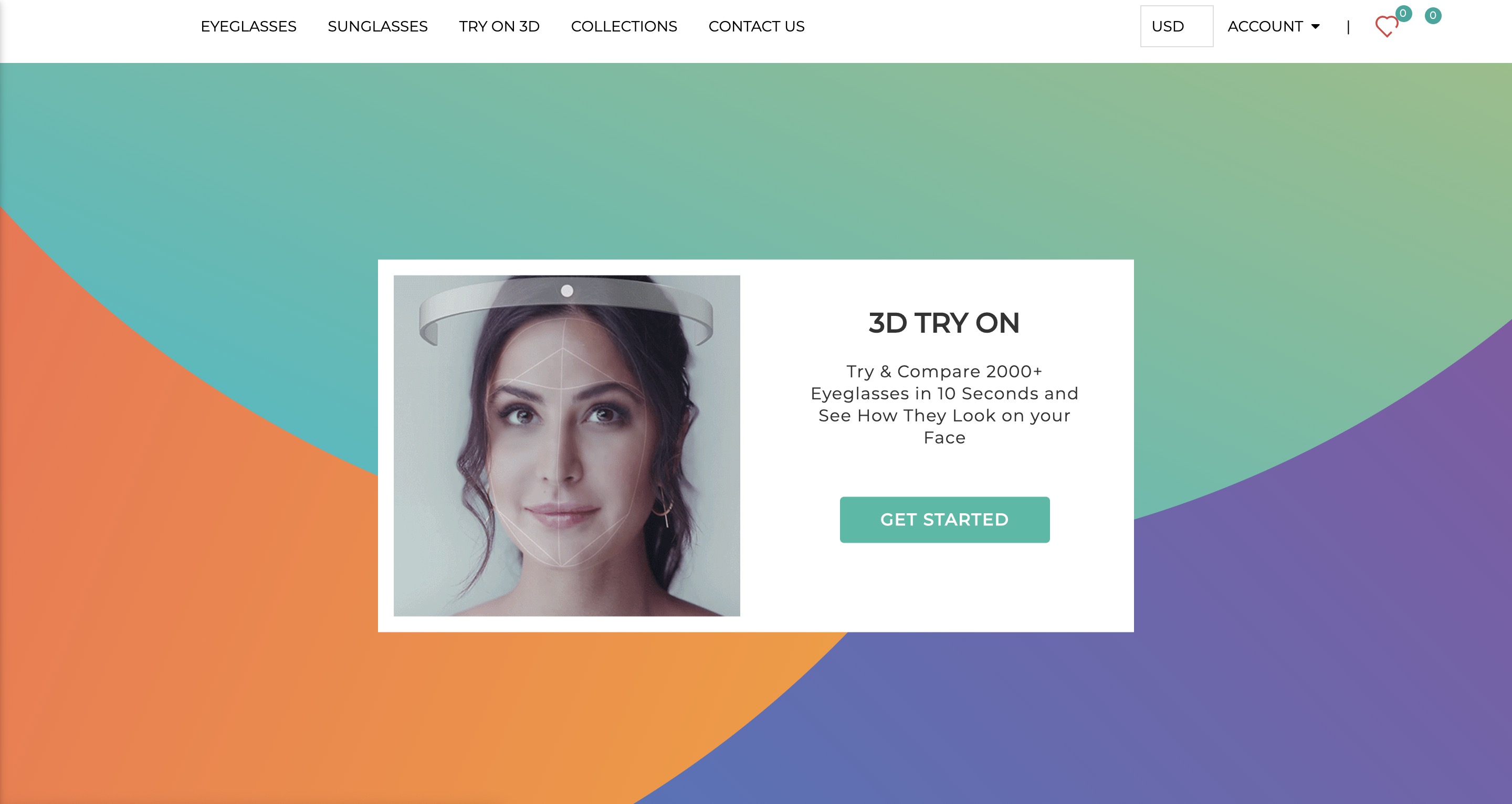

B2B电商,从物流到中间商

由 Flipkart 前领导班子创始、背靠腾讯的 Udaan ,是印度获得独角兽头衔最快的公司之一。不仅如此,据印度媒体 Entrackr 报道,在 Udaan 提交的最新估值报告中,Udaan 估值高达75亿美元。这一成立3年多的公司,或已成为继 Paytm 、OYO 和 BYJU's 之后估值第4高的印度初创公司。

公司成立之初,主要为一些商家提供物流服务。这一背景使 Udaan 积累了一个买卖双方数据库,为其建立了 B2B 业务的基础。此后,Udaan 自己开始做起了“不让中间商赚差价”的生意,搭建起一个供应商与零售商之间直接对接交易的平台,打破了传统商业模式下由经销商构筑起的壁垒。

目前,Udaan 官网显示,平台上已有20000个卖家,超150万件产品,100万个零售终端以及500多个品牌。

图片来源:Udaan 官网

不过,尽管目前电商依然是印度独角兽最多的赛道,印度的金融科技同样吸引了不少眼球,而印度的 SaaS 更被抬到与美国、中国三分天下的地位……

由于篇幅限制,对于其他赛道的印度独角兽们,36氪出海将在后续文章中陆续梳理。请持续关注。

文 | 雅琪@36氪出海

编 | 赵小纯@36氪出海

图 | 视觉中国