老师傅Costco入华,会被乱拳打死吗?

编者按:本文来自微信公众号“吴怼怼”(ID:esnql520),作者:李小歪,36氪经授权发布。

中国零售业已经到了言必称Costco的阶段。搞社交电商的,做线下商超的,甚至是卖咖啡卖奶茶的,都说他们对标的是Costco。

现在,他们的「师傅」Costco真的来了。

被称为全球第二的零售商Costco今夏将落地上海闵行。对以会员模式,低售价、少SKU、强议价能力以及高周转闻名的Costco来说,这是其在天猫上运营一年后的决定。

师傅来了,能给零售业带来新的变化吗?Costco会不会重演亚马逊的「老师傅被乱拳打死」的戏码?要回答这一个问题,我们需要先来讨论一下:

Costco基于北美的成功经验能否复制到中国;

大陆消费基因和文化与北美不同,收费会员制能否跑通;

零售的下一个增长和突破点在哪里,Costco如何胜出?

成功经验能否复制

一个通俗易懂的数学公式是:利润=收入—成本。如果收入越高,成本越低,利润就越高。

零售商超的核心成本前三位是租金、商品成本、人力。

Costco在北美地区很早开始拿地。2018Q3财报显示,Costco拥有762家门店中605家(79.4%)土地和建筑物所有权,在其余的157家门店中,106家采取土地租赁方式,因为土地上的建筑物是Costco所有。

显然Costco很难复制原先的土地优势。在商超领域工作超过十年的采购总监James告诉吴怼怼工作室(微信公号esnql520),传统零售业的净利润极低,2%是盈利非常良好的状态,全球巨头沃尔玛2018财年利润率仅有1.3%,「一个5000平米的卖场,租金在十年前只占据总流水的4%,但随着这几年租金的上涨和销售额的下降,租金占比已经冲破20%红线。」

让James和团队倍感压力的是,2016年以来,非北上广之类的一线城市如杭州,地段良好的区位,租金占比已经越过30%,这让卖场的生意更加难做。

商品成本上Costco也很难像在北美地区一样,从供应商上游获得较高的议价权。我们去问了一位资深渠道管理者赵女士,她谈到,国内多级零售、端口不一、渠道众多,协调各渠道价格差距,避免恶意竞争已然不易,更别提让零售商从供应端拿到最低价,「进货成本压不下来,零售价格自然不可能降低。」

在地租和商品成本都无法复制有利条件的前提下,Costco的人工成本和国内同类商超比,只会高不会低。Costco一贯高薪优待员工,薪酬是业内双倍。

数据显示,截至2018年底,Costco拥有14.3万全职员工及10.2万兼职员工,每小时报酬22美元,这比美国零售业平均时薪高出一倍,与美国高端商场Nordstorm和Macy’s的员工薪酬持平或高出。同时,员工还具有医疗保险、带薪年假和401K(养老保险)。作为全球范围内企业文化统一的公司,Costco应该会延续高薪的优待,人工成本这一块并不具优势。

聊完成本我们再说说收入。

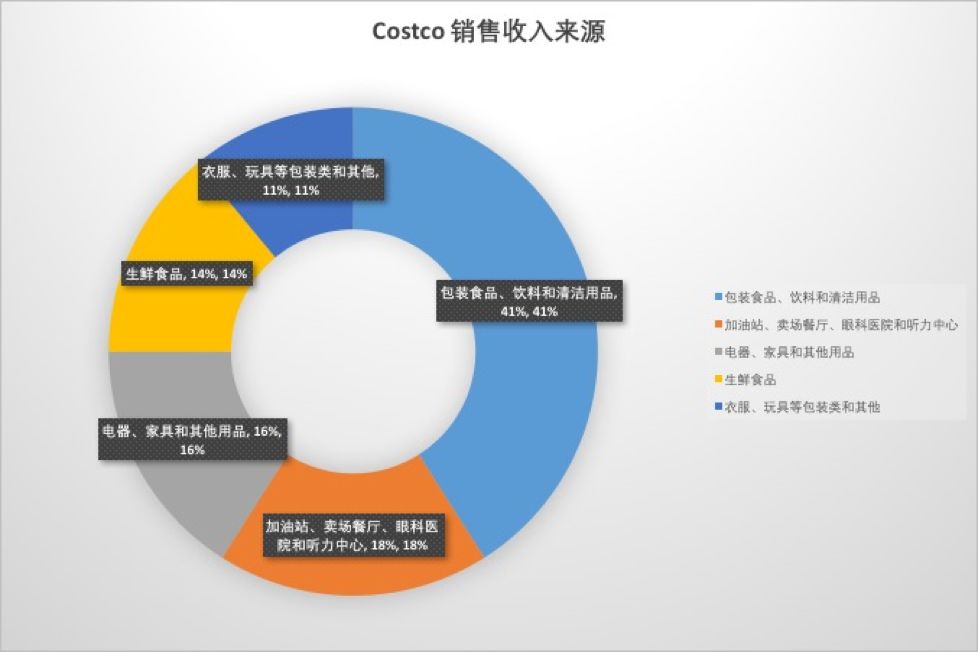

财报显示Costco销售收入占总营收97.2%,看上去销售收入蔚为可观,但销售收入的覆盖范围并不是通常认为的「卖场中的商品销售额」。

不同于传统零售业,卖场的销售收入是每日流水交易额简单相加而来,Costco的收入来源于业务矩阵组合。商品销售收入中的41%来自于消费者在实体卖场内购买的包装食品、饮料以及清洁用品;18%来源于加油站、卖场餐厅、医疗(眼科医院和听力中心)提供的附加服务,16%来自于电器、家具和其他用品,生鲜食品的比例只有14%。

这个数据的意义在于,如果Costco进入中国,也必须要有配套的加油站、医院和餐厅业务,才能延续销售神话。但是,外资要想进入国内的油气领域和卫生系统,准入门槛极高,这条路目前行不通。

销售收入中其余占比2.2%的会员费收入,可能是当前唯一能打开局面的优势了。

收费会员制能否跑通

那么问题来了,Costco引以为豪的收费会员制到底能不能在中国跑通?

目前,Costco全球会员共计9430万,其中包括5160万付费会员和4270万附属会员。2018财年中会员费收入31.42亿美元,创造了70%的营业利润。2018年北美会员留存率高达90%。

会员的忠诚得益于Costco「高质低价」的品牌形象。一位推崇Costco模式的硅谷华人投资人说,「在美国要买物美价廉的东西,那就去Costco,没有别家。」

当「高质低价」这个词被反复提及,消费者脑海中会形成对Costco的固有印象,认为Costco理所应当提供物美价廉的商品,这实际上也在限制Costco的发展模式。

这种模式会陷入单品毛利低,进而薄利多销,通过口耳相传后会员数形成增长,继而进货量增加,议价能力增强导致单价可进一步下调,最终售价的降低导致消费者准入门槛持续降低的局面。在此过程中,Costco完成了对下沉市场的收割,从对标中产转向了更为广义的大众。

这和同为会员制的山姆会员店,在受众和市场的扩张路径上,形成了本质上的不同。Costco从中高端走向大众,完成会员数增量。山姆始终瞄准高端市场,在高消费能力受众中抓取增量。

山姆会员商店电商及跨境电商高级副总裁陈志宇透露,山姆会员对品质的关注度高于对价格的敏感度。一次偶然事件中,鸡蛋包装改变导致售价增加百分之三十,但后期数据反馈销量变化不大,更有消费者对防易碎的包装加以肯定。因此,山姆加大了对店内试吃活动、线下活动的体验升级,并将产品供应国扩大到全球30多个国家,在小幅度提价中不断提高品质,从而在经营中形成了「小而美」的模式。

一个不可忽略的问题是,在Costco走向下沉市场完成会员增量的过程中,逐步削弱了原有会员群体对Costco「高质」定位的认知。他们不再认为手中的这张会员黑卡,是相应社会地位和收入水平的象征,因为黑卡不再稀缺,谁都可以办。

在商品价值中,商品因为稀缺而昂贵,这就是钻石比水贵的原因。不具有稀缺性的「会员身份」自然丧失了消费者的付费欲望。从这一角度看来,和山姆会员每年260元的会费相比,Costco的年费没有优势。

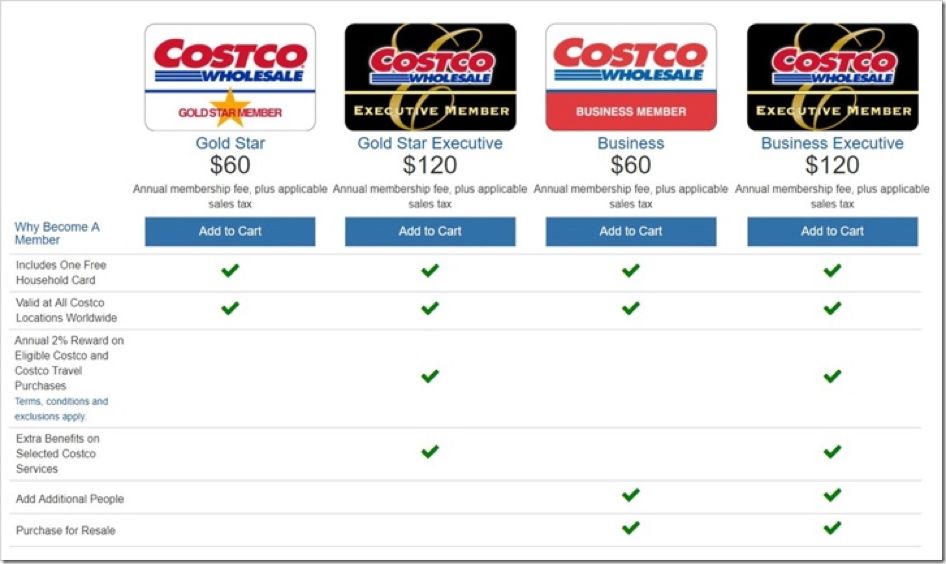

Costco四种会员收费标准,最便宜的是$60,约400元左右。

退一步讲,即使Costco降低年费门槛,让中低端市场会员增量达成的消费增长弥补减少的会员费收入,收费会员制能跑通吗?

对于低端消费者,精明的姨婆们退休了之后最擅长的就是货比三家,没有买任何东西就给超市付一笔会员费的行为,可能性很低。

对于中端消费者,走仓储式零售的Costco在北美坚持大众路线,就是因为他们坚信家庭式消费者拥有强大的「囤货」能力。这和美国文化有关,逛大卖场通常是家庭的周末娱乐方式之一。降低会员年费从一定程度上必然会带来更多以家庭为单位的会员消费者。但问题是中国上海的这批家庭消费者不一定会带来更多的消费增量。

美国人口统计局(the U.S. Census Bureau)数据显示,2018年美国共计8309万户家庭,家庭平均人口数量为3.14人。个别州如犹他州,家庭平均人口高达3.63人。中国第六次人口普查显示,上海家庭户共计8253257户,家庭户总人口达到20593430人,家庭平均人口数量为2.495人。假设个体食物消耗量相同,家庭人口数量决定家庭购物体量,那么上海的家庭式购物消费体量一定远远小于美国。

此外,上海的家庭消费者达成的消费增量不一定会发生在Costco,这个问题对于Costco来说才更重要。

上海作为超一线城市,近年来各类艺术型购物中心、娱乐型购物中心发展良好。家庭的生活消费场景已经从卖场商超转移到各类商业综合体。这类综合体吸纳性极强,家庭成员的消费需求既可统一又可拆分。四世同堂可以集合到一家餐厅吃饭,每个人也可触及瞄准自我的消费场景:女性可以做SPA和购物,男性可以健身,小朋友可以看展览学绘画,老人可以品茶逛超市。

由此可见,家庭类消费者不会偏好Costco,因为上海目前拥有比Costco更好的购物和消费场景。此外,大众路线下高端因稀缺性丧失退场,低端因入场门槛过高而止步,这两类消费者的后撤会加剧整体消费者数量的下跌。

如果不走大众路线,专注细分高端市场,Costco的收费会员制能否跑通?

短期内,山姆会员的存在会让Costco赢面很小。山姆蛰伏中国市场23年,整个过程伴随中产崛起。

整体而言,目前高端消费者稳步走向山姆等高端零售,中产家庭式消费者会选择满足多元化需求的消费场景,低端消费者认为Costco的会费门槛过高。综上,Costco的会员制很难在中国跑得通。

寻找下一个发力点

事实上,不少人听到「闵行」的第一反应是「太远了」。在周末堵车的上海开一两个小时车去闵行买东西,想想都觉得艰难。

的确艰难。传统零售业不得不面对的事实是,他们已经增长缓慢很久了。

如今这种艰难感正在被互联网加速堆积。因为随时下单、即刻送达的中国电商和外卖们,把消费者体验做到了极致,最后一公里的触客渠道正在被美团、盒马疯狂抢占。

下一步要做什么?前置仓。

这是现阶段内赛道里的玩家反复验证过的一种业务增量打法:传统卖场的坪效在每平方米1.5万到2万之间,盒马将仓店合一,坪效超过5万,永辉做到家业务,坪效高达10万。零售们将这些前置仓铺开在消费者集中的社区、写字楼附近,让零售门店变成直接打包发货的仓库,提高了订单响应速度,降低配送成本,提升货物流通效率。

巨头早已入场布局,从前期供应链管理,到售卖发生场景,后期物流管理,每个环节都有所渗透,资源整合效率极高。阿里、腾讯,美团都是领跑者。

以阿里的布局为例,采用入股或投资等方式直接或间接控制了多家传统零售,并发起全球超市联盟。供应链之外,阿里巴巴早就完成了对「四通」的投资,将这些第三方公司,整合成提供基础设施的供应商,参与到配送业务中去。

事实上,前置仓的价值在于前置而不是仓。前置仓的配置,在于精细了解云仓覆盖区域的客群需求,甚至是个体定制化的需求。这些流量、销售、运营和数据的前置,能够建造一个以人的需求为核心的数字化货仓。

这其实是互联网一直走的路子。早期线上线下相对割裂,线上收割流量红利,线下经营蹒跚踱步。线上收的流量仍然在线上完成社交裂变式的几何增长,没有导流到线下。但如今线上红利吃得差不多了。这几年,京东和阿里对GMV的披露逐渐减少甚至改变披露口径,说明纯电商的渗透率差不多快到顶了。

在零售领域的竞争和布局中,线上红利衰退后,战场又一次转移到线下。在这一次的战争里,线上和线下将有更深层次的融合。

将线上积累的流量重新打散,回归到线下的具体片区,以人的角度出发思考,才能计算出以某一原点为中心,3公里为半径的消费者们真正的消费需求。他们喜欢早晨几点买菜,蔬菜和肉类海鲜的配比如何,家庭用纸的消耗速度怎么样,该如何补货,这么具体的问题,都会迎刃而解。

能给Costco见缝插针的机会已经不多了。单个门店场地面积超过1万平米的Costco,向来走重体量模式,短时间内很难做到前置仓的轻盈灵活。

家居零售巨头宜家在中国深耕多年后也开始做网购搞配送了。长远来看,如果Costco想要杀出一条血路,也得抢占到家业务的渠道,主动把东西送到消费者面前,从而唤起、刺激和创造更多的需求。

总不能在遥远的闵行等待消费者的上门光顾,在进门之前,还要有礼貌地问一句,「您办卡了吗,交钱了吗,否则不能买东西喔。」

不过,硬要砍下一刀,还是能有见血的地方的。

做爆款。

成为爆款,选品的精准就很关键。以Costco目前的品控能力,完全可以对受众喜好实现精准打击。举个例子,Costco曾打造过比一辆家用轿车还长的泰迪熊玩偶,作为生日礼物货架中的推荐产品,结果引发全美人民的抢购热潮。

当互联网发展到技术成熟的阶段,又遇到资本的加持,自然会以一种大刀阔斧的姿态,不断干预、升级、甚至创造新的行业。零售也并不例外。

在惯常的互联网打法里,前期线上迅速烧钱完成获客几乎是一种必然。线下的硬仗难打,硬骨头要一个个啃,阿里新零售布局产业链,腾讯智慧零售做连接器,沃尔玛求新求变,Costco也来加入战局……

群雄逐鹿时,王者尚未定。