美妆电商现“上市潮”,悠可能否撑起港股“美妆电商第一股”?

在中概股掀起回港潮之后,不少公司看到港股这块价值“洼地”,纷纷向港交所递交招股书。

近日,港交所信息显示,美妆品牌电商"悠可集团"确认已递交港交所上市申请。拟主板挂牌上市,中信证券和瑞信担任联席保荐人。

这是继优趣汇之后,又一家国内美妆代运营企业向港交所递交招股书。在此之前,不少美妆电商已经上市。如完美日记母公司逸仙电商,去年底便在美股成功上市。A股的丽人丽妆、若羽臣等也早已登陆资本市场。这从侧面说明,目前国内美妆电商赛道颇受资本看好。

那么,身美妆电商服务赛道的悠可,究竟又能否博得上市好彩头?我们或许可以从其基本面开始说起。

市场份额超第一,业绩高增速成悠可上市“驱动器”

悠可作为国内美妆品牌电商服务商,目前的主营业务有电子商务赋能和品牌孵化两种模式,通过代运营的方式,为品牌合作伙伴提供服务。

在招股书中我们能够发现,根据艾瑞机构数据显示,悠可在2020年的市场份额为13.3%,成为中国最大美妆电商代运营商,这或许是悠可上市的底气之一。

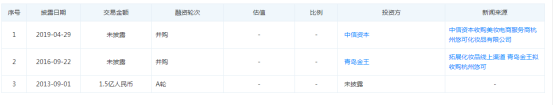

回顾悠可的融资历程,或许也能窥得一二。在2014年和2016年,分别被青岛金王以1.5亿元和6.8亿元的价格收购37%和63%的股权,在2016年正式成为金王全资子公司后,悠可的估值达到了10.8亿元,这也为悠可此后的业绩助力上了新的台阶。

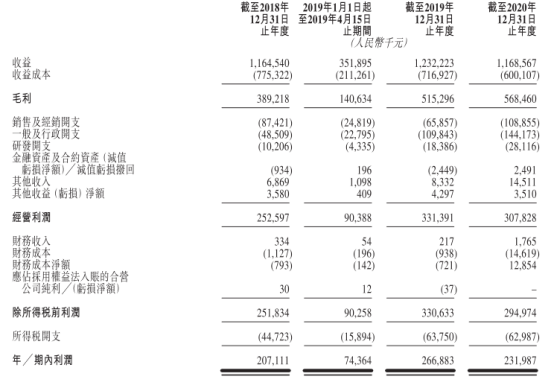

纳入金王麾下后,悠可发展迅速。截至2018年9月底,悠可前九个月营收达到7.82亿元,毛利为1.14亿元,净利润0.99亿元。

在经历了东家换位后,中信资本从青岛金王手中接手悠可,表示会继续引领悠可迈向下一个发展阶段。在这次招股书中,就能够看出东家中信证券的决心,中信联合瑞信为悠可做担保人。在保荐机构排名中,中信和瑞信作为保荐机构的头部玩家,悠可获得了两大投资机构的支持。

而回归到悠可本身,从悠可的招股书来看,近几年营收业绩都处在向上发展的阶段。2018年—2020年,悠可的营收分别达到11.64亿元、14.31亿元和16.60亿元;净利润达到2.07亿元、2.78亿元和3.25亿元。特别是在2020年,悠可毛利率高达50.6%,GMV达163亿,年均增长率高达88.5%。

此外,在悠可合作的美妆品牌伙伴中,不乏大牌的存在。在招股书中,悠可表示品牌合作伙伴包括所有六大美妆品牌集团,包括旗下的品牌组合娇韵诗、纪梵希、法国希思黎等。而这些大牌的合作,都成为了悠可业绩的驱动力。

当然,毕竟目前的整个美妆电商赛道也已经有不少玩家,不论是站在行业的角度还是自身的角度,悠可也面临不少挑战。

陷入转化率低下困局,依赖淘系电商或难出线

在美妆电商赛道中,丽人丽妆、若羽臣的市场份虽处在悠可之后,却领先悠可一步在创业板先行上市,这样让二者获得了不少资本市场的关注。此外,去年在美股上市的完美日记母公司逸仙电商也成功登陆美股市场,这本身已经给了这个赛道的后来者更多的压力。

从招股书中,也能窥得一二。对比同类型美妆代运营商,悠可相较宝尊电商和丽人丽妆,还是存在较大差距。以2020年营收计算,宝尊电商和丽人丽妆2020年营收分别为89亿和约46亿元,而悠可仅有16亿元。

这或许能够说明,悠可GMV存在转化率较低的问题,在招股书中,悠可表示2020年GMV达到163亿元,而营收与GMV的货币化率仅有9.81%。宝尊电商最新披露的财报中,2020年GMV达557亿元,营收与GMV的货币化率高达15.98%,同期的宝尊电商货币化率要领先悠可。

另外,悠可本身并没有美妆品牌,主要品牌合作代运营。这一模式也意味着会对品牌企业产生高度依赖,一旦品牌伙伴发生合作变动,出现大客户流失,如果无法进行新的合作品牌流入,就会使业绩遭受较大程度的影响。

近期不少美妆品牌成立了独立美妆电商运营体系,终止了对美妆电商服务商的合作,其中就包括悠可。有媒体统计,从2019年—2020年,短短两年时间。悠可先后失去了雅诗兰黛、高丝、欧莱雅等一线品牌的电商代运营权限,这些品牌的离去,对悠可的业绩产生较大的影响。

招股书显示,2018-2020年,悠可集团五大客户约占公司总收益的60.6%、66.9%及47.5%,其中单个最大客户收益占比一度达到31.7%。从目前来看,悠可也还没有摆脱对大客户的依赖。

此外,悠可还高度依赖淘系电商品牌,这或许会成为悠可上市后的一大拦路虎。在招股书中,悠可的合作品牌主要入驻渠道包含天猫、唯品会、淘宝、京东等电商平台,以及小红书等社交内容渠道。

虽然合作品牌都有涉及多渠道,但仔细看来主要还是以天猫、淘宝组成的淘系电商为主。若淘系电商切断对悠可合作品牌渠道的入驻,对于悠可而言,或许会令业绩产生影响。

总的来看,逐渐成为红海的行业赛道以及自身面临的问题,或许会成为悠可上市后仍需解决的首要问题。

而面对越来越多玩家采用“运营+自营”双加持的模式,自身没有美妆品牌的悠可,该如何应对?

没有美妆品牌的加身,悠可难迎代运营商的新风口?

在“颜值经济”的加持下,美妆赛道迎来了迅速增长期。招股书中介绍,中国作为全球第二大美妆市场,市场规模自2015年的4110亿元增至2020年的8620亿元,预计于2025年将增长至16180亿元。

作为服务于美妆品牌的代运营商,自然而然也就随之发展起来。根据艾瑞咨询数据显示,中国电商品牌服务交易规模预计从2014至2021年呈现持续增长趋势,并在2021年达到3473.6亿元,且增长率将一直维持在25%以上。不少线下品牌纷纷选择代运营商合作设立线上销售,也从侧面说明美妆赛道处于行业风口阶段。

虽然行业处于上升阶段,但随着近年来美妆代运营商逐渐失去品牌的运营权,从目前的美妆电商赛道来看,悠可虽然处在行业头部的位置,但自身没有美妆品牌却是悠可后续发展的一大隐患。

与此同时,在垂直领域赛道,丽人丽妆、逸仙电商等同类型代运营商先悠可一步,已经建立起了属于自身的美妆品牌。

在丽人丽妆的运营体系中,就包含自身创立的护肤品牌。除了在2014年,丽人丽妆创立的主打美妆工具的自有品牌momoup外,在2020年财报中透露出,2021年将在自身美妆品牌上进行孵化。目前,丽人丽妆的自营品牌“美壹堂”已经在天猫开设门店,产品包括卸妆、面膜、眼膜等。

而在美股上市的逸仙电商也是一个明显的存在,作为完美日记的母公司,逸仙电商早早就将运营跟自身品牌结合起来。

对于悠可这个头部玩家而言,种种案例都在说明,自身品牌对于美妆代运营商的重要性,在新型电商平台的强烈冲击以及品牌伙伴的合作终止下,孵化出属于自己的独立品牌就显得尤为重要,自身品牌的加持,或许比通过品牌的合作来的更为有效。

此外,在悠可目前的主营业务中主要是美妆品牌为核心,公司的主营业务比较单一,业绩往往受到市场大小的限制。

早年上市的宝尊电商之所以取得较好的成绩,有一部分原因在于从单一的美妆代运营商转为综合型代运营商中,目前宝尊电商代运营品牌覆盖范围包括美妆、数码、服装等。换句话来讲,仅靠美妆领域支撑的悠可,在面对综合型代运营商的冲击下,或难以取得更好的成绩。

同年创立的丽人丽妆或许意识到这一点,开始涉足其他领域的代运营品牌。在丽人丽妆的目前业务结构中能够看出,已经涵盖了母婴产品以及生活护理产品。

总得来看,上市对于悠可而言或许只是新起点的开始,自身没有独立的品牌以及业务产品过于单一,或许是悠可面临的一大桎梏,在面对美妆代运营商逐渐失去品牌运营权的大趋势下,孵化自身品牌也显得尤为重要,这可能也将成为悠可未来能否博资本喜爱的关键因素。

本文来源:港股研究社,转载请注明版权