社区团购“后遗症”

粮油、快消上市公司深受影响,社区团购不再只是“几捆菜、几斤水果”的生意。

一场狂飙突进后,社区团购给整个市场留下的“后遗症”远比想像得要巨大。

粮油调味行业,冲击尤其剧烈。在传统电商爆发时期,基础粮油调味品如酱油,因为附加值较低、重量高、易碎,仍然稳固地依赖传统流通渠道。到了社区团购积极扩张时期,平台往往优先用生鲜拉新引流,而调味品自然而然成为与生鲜消费场景匹配度最高的品类。调味品成了引流担当,渠道剧变,从而遭遇了电商潮中似曾相识的问题。

年初开始,一直以来在二级市场并称为“酱茅”的海天味业市值失守,同赛道的千禾、中炬高新、加加、恒顺醋业等市值也都遭腰斩。半年报业绩变脸后,海天更是一度跌停,较年初暴跌40%,蒸发市值3000亿。

几家酱油股的财报中大多提及了两大“痛点”——原料上涨,和社区团购带来的渠道扩展和价格压力。

以一瓶530ml的海天调味耗油为例,该产品在超市售价9元,在各个社区团购平台的均价不过4.5元。“廉价”产品销量直线上涨,挤压了商超销量,也影响了全渠道的价格体系。

社区团购对于传统的调味品牌是双刃剑。一方面,社区团购扩展了消费人群,成为不得不重视的消费渠道,甚至是区域品牌、中小品牌的新机遇。另一方面,社区团购让传统的经销体系受到挑战。

2020年底,华西证券在研报中曾经预期,2021年社区团购渠道将占到调味品总销售额的12.6%。

时至今日,社区团购不再只是“几捆菜、几斤水果”的业务。

根据元气资本的调研,现在的社区团购平台普遍选择的平衡模式是压低生鲜的占比,而最大化利用其引流能力——社区团购平台上的生鲜占GMV比重已经下降到30%左右,SKU占比已经下降到40%左右。

也就是说,社区团购平台整体的运营逻辑正转向利用高利润日百标品赚钱,而非生鲜食品。这背后,牵扯到诸多上市公司的业绩。

未来,更多快消品品牌必须要接受事实,与社区团购共存——一方面借助平台打出品牌,清库存;另一方面又要提升议价能力,不能被社区团购的低价战略拖垮。

这几袋面,几瓶醋,几包零食的生意,还未见真章。

从拒绝到默认

总部位于山东滨州的中裕食品在很长一段时间都拒绝加入社区团购平台。

中裕食品主打面粉、面条、猪肉等产品,在济南、滨州等地有多家线下门店。在门店里,一包750g的中裕面条售价为7元左右,多包一起购买可以打折。

最近几年,为了打开销路,中裕上线了很多电商平台,也会参与优惠促销活动,比如在淘宝一次购买5件,单价能摊低到6元。在电商平台,粮油调味的品类重要性相对靠后,因此中裕等品牌能以自己的节奏布局线上;不像社区团购,大资本强力加快了生鲜周边品类的布局速度。

去年11月,进驻济南的美团买菜、多多买菜等平台找到中裕总部,给750g那款产品出的价格是4-5元/包。一位中裕的高层对20社表示,由于价格过低,总部当时拒绝合作。

但是很快,在山东之外的其他省份,中裕的经销商没能忍住诱惑。“我们和经销商开会希望他们暂时不要上架社区团购平台,但是没有用,货已经卖出去了。”

中裕希望摆脱社区团购平台的左右,解决方法是,在主要业务地区自己做团购平台。他们用有赞搭建了一个团购小程序,借助餐饮、商铺向顾客推广,同时搭建线下提货点,统一配送。

同时,中裕总部也尝试从B端入手扩大销售额,接入美团快驴,为餐馆、企业等提供产品。

但是这些尝试不足以为平台带来更大规模的销量。自家的社区团购平台在少数城市试点后,转化率较低。

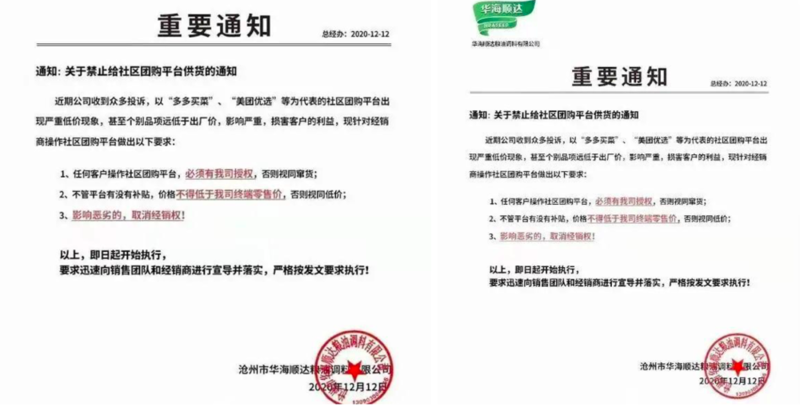

早在去年12月,调味品公司华海顺达就打响了反击的“第一枪”,公开发文抵制社区团购平台。随后,很多品牌也纷纷公告抵制。

华海顺达率先抵制社区团购 图源/官网

虽然2021年至今,各地纷纷出台相关政策,严禁平台压价导致恶性竞争,但公司依然面临两难的选择。

“如果我们不做社区团购生意,别家就会做,反过来靠量跟我们打价格战”,上述中裕负责人表示,这样会将供应链企业逼入恶性竞争:平台供货找最有价格竞争力的,厂家如果想有利润不得不降低质量和品牌定位,形成恶性循环。

传统消费品牌的核心竞争力,是强大的经销网络和分销体系,各个层级的经销商帮助品牌进入更广泛的市场,每一层都有一定的盈利空间。中泰证券指出,传统流通渠道,通过厂家-一批商-二批商-终端零售商层层加价后,相对出厂价的加价率在45%-50%。而社区团购的渠道链条为厂家-经销商(或无)-平台-消费者,通过缩短供应链,提升效率,降低了25%-30%的渠道加价。

大品牌的经销模式一般是先款后货,团购平台的结算帐期以天为单位,在线下销货频繁遭受疫情冲击的环境下,经销商有一定动力与平台合作,加快回款。

多家媒体曾经报道,社区团购在狂飙突进的过程中,给予地方采购负责人较大的议价权,可以与经销商优先洽谈价格和补贴,从而达到降价又拿到货源的目的。

由此,在价格层面,厂家给平台的控价政策,经销商不会完全执行,中间价差会留一部分自己,用到其他渠道,去完成任务。

品牌防不住经销商,他们选择在社区团购平台“薄利多销”。这直接打破原有的加价经销体系,甚至造成“窜货”,给品牌的销售管理和价格带来更大冲击。

经销商们则要承担另一重风险。

7月,社区团购平台“同程生活”宣告破产。在上百家堵在苏州总部门口寻求赔偿的代理商中,有近一半都是当地的粮油、速食品供应商。

“从最开始降价压价,到后来不断的拖欠账款,加入社区团购不到一年,全都体验到了。”泰州的一位酱油醋经销商对20社说。他在讨债时已经被拖欠长达3个月,涉及到价值百万的货品。

供应商向同程生活讨债 图源/受访者

“社区团购再不搞了,食享会、十荟团都出问题。”一位三只松鼠经销商直言,“胆大才可以做。”

不可忽视的新销路

即便第二梯队的平台开始显露出颓势,整个社区团购渠道的确定性并没有被削弱。

在自行探索团购业务失利后,中裕还是全面接入了各个主流的社区团购平台。目前在济南当地,一包750g挂面,在美团买菜、多多买菜等平台的价格依旧在4元左右。

中裕的美团买菜页面 图源/官网

与中裕的转向类似,一些传统的粮油企业也开始把社区团购看做重要的拓展渠道。

金龙鱼董秘在接受提问时表示,今年社区团购非常活跃,市场上有多个平台都在发力。一些社区团购会有比较多的补贴,所以在短期内对传统渠道会有一些影响,预计这些强补贴不会长期持续。

调味品公司对渠道变化的感受也非常深切,一二季度,观望态度被迫改变,“打不过,就加入”。有的对于流窜到社区团购平台的商品严格管控,溯源并处罚相应经销商;有的开始放开区域合作的自主权;有的则更主动合应对,比如指定厂家办事处作为经销商与平台合作,进行营销策划和费用投放,制定合适商品的上架计划。

以海天为例,其最近交出了自2014年上市以来最低增速的半年报,酱油、蚝油、调味酱的收入增速均在6-7%,明显放缓。

海天2019年至今的季度营收和净利润情况。最近两个季度明显下降 数据来源/海天财报

宏观消费放缓、上游材料涨价、提价受到抑制等因素之外,还有一个隐患埋下。

海天上一年经销商数量大增,“年末提前备货打款”,透支了2021年上半年的现金流入,导致上半年经营性现金流量净额大幅下降。国盛证券7月份研报调研指出,海天味业渠道加密同时,渠道库存处于较高水平。

这让海天必须通盘考虑,经销商的动销、库存问题,应对社区团购的扩展。

据海天董秘张欣在中报电话会透露,线下渠道(商超、BC、夫妻老婆店等)海天份额占25%左右,Q2社区团购对这个占比杀伤力非常严重。

“公司花了很大精力去研究它的脉络、模式、持久程度,我们认为社区团购对调味品来讲是个很好的平台。长期,我们是受益的。我们会很重视去做这个渠道。”

海天6月成立了专门部门对社区团购渠道进行对接,定制针对性的产品,指定经销商进行供货。

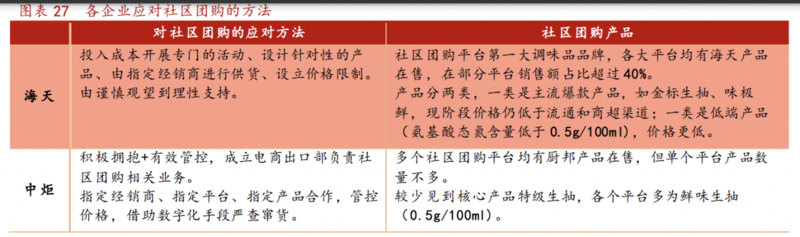

上市调味品公司如何应对社区团购。数据来源/华西证券研报

酱油调味上市公司加加酱油在今年6月回复股东提问,称已成立新零售事业部,专门负责对接社区团购等平台业务。

作为湖南企业,加加酱油一直和兴盛优选有合作,二季度开始,加加酱油集团层面重视起了社区团购,也开始不断在美团优选等平台推进促销活动。一位加加酱油销售人员,最近每天都会在朋友圈发布各平台开团、做专场的活动宣传海报和业绩战报。

但开拓新渠道,也意味着新挑战,加加食品的半年报亮起了红灯——新零售投入较大,毛利率下降,2021年上半年净利润1500万元-2200万元,比上年同期下降79.51%-86.03%。

加加财报中提到,报告期内快消行业市场竞争加剧,社区团购等线上平台对传统行业、传统渠道冲击较大。加加食品采取经销商代理为主模式,经销商销售采取先款后货的结算方式,直销是辅助,主要渠道传统商超和社区团购。上半年,公司经销模式收入约8.3亿元,直销模式收入约980万元,二者差距还非常悬殊。

恒顺醋业的财报里也提到,社区团购作为一个销售渠道已经渐成气候,通过“烧钱”模式占领市场后拥有定价话语权,现在不仅是渠道层面的经销商和分销商。恒顺这样上游产品端的厂家也不得不进入社区团购渠道,一定程度上降低了产品的销售均价,也降低了毛利。

根据美团优选、多多买菜、橙心优选、兴盛优选、阿里系MMC的目标,中泰证券预计2021年社区团购GMV至少为6578亿元,酱油占比按0.5%计则GMV为31亿元,占酱油零售规模的6.7%,成为酱油在家庭端的重要渠道之一。

粮油调味的SKU销售投入产出比高达136%,远远高于其他可食类目。也就是说,在同样的商品占比情况下,粮油调味品类的销售额是最高的,具有较高的投资回报价值。

对于这些调味品大厂来说,继续挖掘社区团购市场,与稳住毛利,目前必须要做出取舍。

社区团购潜移默化改变快消

2021年以来,有一波大快消企业已经吃透了社区团购的逻辑,开始成立单独的部门,甚至定制产品。

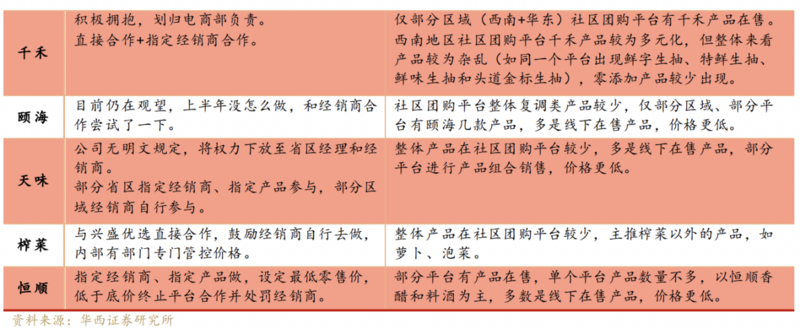

这些产品往往走低价路线,因而常常走向削弱产品质量、规格的道路。据华西证券调研,目前社区团购平台上架的酱油,从中坝、龙牌、虬川河等中小品牌,到海天、中炬等大品牌的主推产品,氨基酸态氮含量大多仅有0.4/0.5g/100ml,而现在大多数厂家都可以生产氨基酸态氮含量0.8以上规格的酱油。

社区团购中低端产品 图片来源/华西证券

这与整个行业结构升级、提升价值的核心逻辑是背离的,却是不得不采取的防守策略。

据国金证券的报告,入驻社区团购的乳品主要是常温品类,无论从SKU数量还是入驻区域范围来看,伊利都多于蒙牛。这背后的市场格局是,伊利与蒙牛的战略重心已有明显错位,蒙牛对(价格更高)低温鲜奶的培育效果更明显。

光明等乳品企业有意在商超和社区团购渠道形成产品错位。光明在商超渠道主推20多元的优倍,在兴盛优选上主推10多元的新鲜牧场。

而食品饮料企业今麦郎的逻辑也类似,公司设立电商特通部,针对社区团购渠道,定制低价、实用的产品。比如2021年今麦郎在社区团购平台上主推软化水,是凉白开之后主打的饮用水产品,采取低价多销的战略,打开了销路,在很多平台超过康师傅纯净水与可乐冰露水等。

对于乘着电商风口长大的零食品牌,挑战同样存在。零食品牌盐津铺子财报中就揭示了这一问题。今年上半年,盐津铺子净利润下滑了62.59%,二季度更是出现了上市以来的首亏,亏损额3000多万元。

与线上起家的三只松鼠、良品铺子不同,盐津铺子深耕线下渠道,因此利润率一直不错。但正因如此,盐津铺子直接承受商超萧条的巨大冲击。商超业态,一定程度上被社区团购抢了客流。

事实上,盐津铺子也布局了社区团购渠道,根据2020年财报,社区团购供应商湖南麟云食品已经是盐津铺子的第四大客户,年度回款逾1800万之巨。但对倚重商超的盐津铺子而言,转换重点、切换渠道并不是可以“一键速成”的事情。

而三只松鼠等电商基因更重的零食公司,增收不增利,资本市场正在用“跑路”投票。同质化竞争越来越激烈的情况下,这些品牌无法戒除对高额营销买量的依赖。

“低价为王”的社区团购,对于被自身重力约束的电商零食来说,是鸡肋,又不完全是鸡肋。

另一方面,很多初创型快消企业,开始利用社区团购作为重点的营销平台,寻找破圈爆款的可能性。

比如在兴盛优选中流行的鲜之惠调味品、云南山七牙膏等。这些品牌有难以抹除的“山寨”嫌疑,短期销量却不容小觑。

综上,社区团购的变革性影响在于,品牌面对已经形成势头的刚需,需要投入积极建设;与之而来的是短期内的降价亏损。左右矛盾下,快消和社区团购相爱相杀之路还要继续走下去。

本文来自微信公众号 “20社”(ID:quancaijing_20she),作者:马程,36氪经授权发布。