韩妆失色,国货受宠

编者按:本文来自微信公众号“联商网资讯”(ID:lingshouzixun),作者:罗秀玲,36氪经授权发布。

“上一次购买悦诗风吟还是2017年左右吧”,李华告诉《联商网》:“现在会买完美日记、花西子、屁桃”。

紧跟消费者梳妆台变化的是商场,即便高端美妆的地位不可动摇,但是原本属于悦诗风吟、伊蒂之屋这些平价韩妆的位置,逐渐被WOW COLOUR、THE COLORIST调色师等新型美妆集合店所取代。

根据《联商网》此前采访,商场方面一致认为新型美妆集合店符合商场做年轻人生意的需求,能带来大量年轻客群,第二则是对于没有四大(欧莱雅、雅诗兰黛、宝洁、LVMH)的商场来说,通过吸引美妆集合店来填补空白,与周边商场形成错位竞争。

这就导致平价韩妆和新锐国货品牌发展呈现两极化态势——韩妆失色,国货夺目。

韩妆失色

平价韩妆在中国市场“哑火”的时间始于2017年。

以悦诗风吟为例,2012年进入中国市场的悦诗风吟,巅峰时期在中国门店数量超过600家,但是自从2017年“萨德事件”以来,悦诗风吟在中国市场开始一路下滑。

悦诗风吟于2019年关闭了40家在中国的亏损门店,2020年再关闭了至少90家亏损门店。

根据《韩国时报》报道,今年5月7日,韩国化妆品集团爱茉莉太平洋宣布,将于5月8日关闭位于北美市场的所有悦诗风吟门店。此外, 悦诗风吟还将关闭约170家中国门店。

《联商网》查阅悦诗风吟微信公众号发现,截至发稿该品牌在中国门店数量为463家,再关闭170家门店后意味着该品牌在中国市场门店数量将不足300家,与巅峰时期相比,门店数量腰斩。

爱茉莉太平洋方面回复《联商网》称:“门店关闭主要是渠道优化调整,悦诗风吟未来要加强线上,做数字化转型”。

不过业绩下滑也是不争事实,根据爱茉莉太平洋的财报,2020年悦诗风吟下滑严重,2020年营业收入同比减少37%至3486亿韩元(约合人民币20亿元),营业利润暴跌89%至7亿韩元(约合人民币403万元)。集团旗下其他大众品牌情况也同样不容乐观,艾丝珀Espoir、瑷丝特兰Aestura、Amos Professional的营业收入也分别出现了9%、11%、19%的下滑。

悦诗风吟在中国市场颓势并不是个例。

自从2017年开始,思亲肤(Skin Food)、菲诗小铺的单品牌门店相继撤出中国,同属于爱茉莉太平洋旗下的彩妆品牌伊蒂之屋在今年3月宣布关闭中国内地全部线下旗舰店,LG生活健康旗下菲诗小铺也难逃线下全部关店命运。

曾经属于韩妆的市场,正在被国货美妆取代。

资本宠儿

就在韩妆开始式微的2017年,HARMAY话梅开出了首店,将新型美妆集合店带入公众视野,并且迅速成为资本宠儿。

特别是从2019年开始,新兴美妆集合店迎来融资高速增长期。

KK集团、WOW COLOUR、话梅、喜燃等品牌都迎来资本注入,到了2021年,截至目前,美妆集合店方面仅有WOW COLOUR(5亿元A轮融资)及ONLY WRITE(数千万天使轮)获得融资,从目前表现看,资本似乎更将目光瞄准了国产新锐品牌。

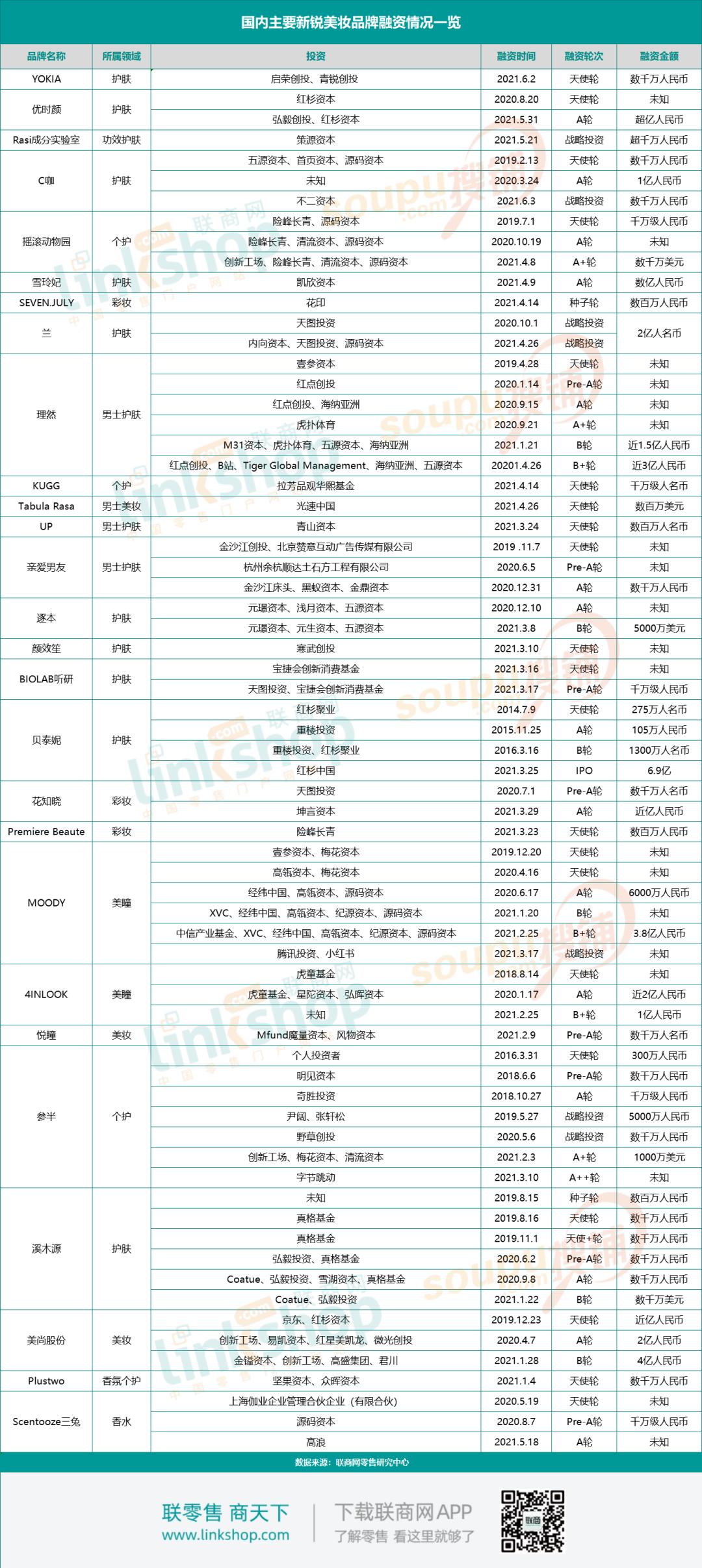

根据《联商网》不完全统计,仅从今年1月至今,就有近30个品牌迎来资本注入,除了传统护肤、彩妆外,个护、香水以及美瞳也得到资本瞩目。

随着“早C晚A”“以油养肤”等护肤公式在社交媒体疯狂种草,备受“成分党”喜爱的功效护肤迎来高速发展。

今年618,功效型化妆品牌集体迎来爆发,销售开启第一天,与去年同期相比,薇诺娜增长238%、玉泽增长823%、逐本增长7753%、润百颜增长308%、夸迪增长12637%、HBN(美妆)增长298%、优时颜增长1261%、百植萃增长1542%、完子心选增长50544%、瑷尔博士增长436%。

资本也将目光投向功效性护肤品牌。

日前,UNISKIN优时颜宣布完成A轮亿元融资,融资资金除了用于市场推广、实验室升级和团队扩充上,优时颜还将进一步拓展线下渠道 。

根据媒体报道,主打“初抗老”的优时颜以眼霜和精华为主打,2020年品牌全渠道总销售额1.5亿元,2021年3月单月销售额超过4000万元,超去年双11销售,Q1同比增速超过350%,品牌明星产品——微笑眼霜累积销售突破30万瓶,且品牌跨品类购买率高达68%。

定位为中国敏感肌护理品牌的薇诺娜也备受市场追捧,母公司贝泰妮今年3月正式登陆IPO,目前其市值已经突破1000亿。

主打玻尿酸的华熙生物旗下润百颜、肌活、米蓓尔、夸迪均市场反映良好,根据华熙生物最新财报,2021年第一季度实现营业收入7.77亿元,同比增长111.12%;实现净利润1.52亿元,同比增长41.05%。

除了功效性护肤产品受到资本追捧外,男性护肤市场也开始“发热”。

理然、亲爱男友、UP、Tabula Rasa都成为热门投资领域。

男士综合个人护理品牌“理然”日前宣布已完成近3亿元B+轮融资,这已是理然品牌上线一年多以来获得的第6轮融资。

亲爱男友也于2020年年底连续获得数千万元A1及A2轮融资。

蓝系、JACB、漫仕等新锐男士护理品牌也均完成了千万级别早期融资。

据艾媒咨询发布的《2020中国男性颜值经济发展专题研究报告》显示,65.1%的受访男性网民对提升颜值持积极态度,这些都为增长的男士美妆市场提供了长久的发展前景。

扩大朋友圈

随着资本的加持,原本专注于线上发展的新锐品牌开始扩大朋友圈——多品牌多渠道发展,甚至在海外开拓市场。

以完美日记为例,其母公司逸仙电商旗下拥有完美日记、小奥汀、完子心选、Galénic、DR. WU达尔肤(中国大陆业务)、Eve Lom、皮可熊共7个美妆品牌,并且出海打开东南亚市场。

数据显示,今年4月,品牌同时成为新加坡和越南的Shopee彩妆销量榜首,在马来西亚获得Shopee唇妆类目销量第一,在菲律宾获得Shopee散粉类目销量第一。

贝泰妮和华熙生物同样走多品牌发展路线,贝泰妮除了薇诺娜外,还推出了包括婴幼儿护理的“WINONA Baby”、专注于痘痘肌肤护理的“痘痘康”和高端皮肤修护的“Beauty Answers”等品牌,主品牌薇诺娜也开始进军男性护肤市场。

华熙生物除了润百颜、肌活、米蓓尔、夸迪等品牌外,还开始进军食品版块和宠物食品。

除了玻尿酸矿泉水外,华熙生物还瞄上了宠物市场,4月28日,华熙生物联合中农华威联手打造了透明质酸HA(玻尿酸)配方高端宠物粮。

优时颜则在线上发展的同时,开始拓展线下门店,除了进驻喜燃等美妆集合店外,优时颜在上海连卡佛开设了体验店。

分阶段走

风口下的新国货美妆其实也危机重重,一是同类产品“内卷”,二是ZARA等快时尚行业也杀入美妆赛道分一杯羹,如何保持研发和营销平衡成为新国货美妆面临的根本问题。

“质量太渣,真的不好用,你发现了吗?”李华这样吐槽。

事实上,关于这样的吐槽贴在小红书上比比皆是,也有消费者在小红书上称购买完美日记、花西子等国货品牌“踩雷”,甚至有网友评价称“用心做宣传,用脚做产品”,李华也明确表示买过一次之后不会再回购。

业内人士也表示“新锐品牌营销做得不错,但是不愿意投研发”。

从目前市场上火爆的品牌看,大部分都存在研发与营销比重失衡问题。

以华熙生物为例,2020年华熙生物推广费就高达4.93亿元。2021年第一季度其销售费用的涨幅更是增加了205.08%,而同期研发费用的涨幅仅为三成多;

2020年逸仙电商净亏损高达26.9亿元,其中的营销费用就达到了34亿,占净收入的比例为65.2%;

贝泰妮今年一季度销售费用同比增加61.67%至2.33亿,而营业收入增速为59.32%至5.07亿……

“初创阶段考验营销能力,能卖货就行,其它都不重要。到了发展阶段,就要供应链建设与销售并行。成熟阶段则要研发比重上升。综合实力同步处于高位,就进入快速发展阶段,而老化的品牌就会进入衰退期”。联商网高级顾问团成员王国平表示。

“销售量大了才有话语权,国货跟外资差距还是存在的,有了话语权才能进一步有议价能力,进而掌握消费端,倒逼供应链。但是整合供应链是个技术活,很考验选品能力,加上国内彩妆厂家技术实力有待提升,美妆店想一下子做得很好也不现实,只能分阶段来走。”王国平最后说道。

*应采访者要求,李华为化名