肿瘤基因检测“双子星”相聚纳斯达克,谁在“裸泳”?

编者按:本文来自微信公众号“MedTrend医趋势”(ID:Trendhc),36氪经授权发布。原题目《燃石、泛生子汇聚纳斯达克,谁在“裸泳”?》

6月19日,肿瘤基因检测公司泛生子以“GTH”为股票代码登陆纳斯达克,发行价16美元,市值14.14亿美元。

此前,另一家肿瘤基因检测企业燃石医学已于6月12日在纳斯达克上市,股票代号为BNR,发行价16.5美元,开盘交易便大涨超40%,截至6月18日收盘,市值24.88亿美元。

短短一周时间,中国肿瘤基因检测行业两家头部公司争相冲击资本市场,“双子星”在纳斯达克不期而遇。

可以预见,随着国内肿瘤二代检测(NGS)两大头部企业相继上市,行业淘汰赛也开始打响了。

但在中概股信任危机下登美,其背后的逻辑耐人寻味!

中概股私有化回归潮下,“双子星”的另类之道

瑞幸咖啡财务造假事件,叠加中美摩擦,成为导火索,引发了对中概股公司的信任危机。

2020年5月21日,美国参议院通过《外国公司问责法》,规定任何一家外国公司,如果连续三年未能遵守美国上市公司的审计要求,将停止该公司在美国交易所上市,根据该法案,许多中国公司可能被迫终止在美国上市。

诸多因素叠加,使得中概股在美股市场上承压明显,近日阿里巴巴等一众中概股出现了明显的下跌。

据报道,2020年上半年有5至8只中概股来港上市,全年集资额介乎1600亿至2200亿港元,一众中概医药股开始选择“私有化”回归。

中概股私有化,估值是最大的吸引力

不过,除了瑞幸咖啡财务造假带来的信任危机,以及经贸摩擦带来的不确定性风险,更大的吸引力在于估值。

近两年来,多家海外上市医药“独角兽”私有化回归:

作为2015年中概股私有化大潮中的一员,药明康德当时市值仅33亿美元,完成A+H股布局,截至6月24日,A股总市值达到2119亿,估值翻了9倍;

迈瑞医疗在美国退市时估值213亿,回归A股后,叠加企业业绩的高速增长,市值达到3626亿元,增长也逾17倍。

这些估值的提升还是基于主板的估值,而科创板、港交所等估值比主板更加可观。

另一些在美股完成私有化的医药中概股,直接在近期筹备冲刺港交所及科创板。

如从纽交所退市的先声药业,从纳斯达克市场退市再在港交所上市的三生制药:

2020年5月11日,上交所发布公告称,三生国健首发申请获得上市委会议通过。三生国健拟募集资金31.83亿元,按募资不超过10%股权估算,三生国健在科创板上市后市值将达318亿元。(*据悉,三生国健为港股上市公司三生制药的控股子公司,三生制药持有三生国健97.78%股权。)

2020年6月11日,香港证券交易所发布的公告显示,先声药业已经提交了上市申请,根据招股书,本次募集资金将有一部分用于肿瘤和中枢神经系统领域中选定的在研产品的持续研发。

对比之下,A股市场也开始降低红筹企业回归上市的门槛。

2020年4月30日,中国证监会发布《关于创新试点红筹企业在境内上市相关安排的公告》,拟回归红筹企业市值须满足两类标准之一:

一是市值不低于2000亿元人民币;

二是市值在200亿元人民币以上,且拥有自主研发、国际领先技术,科技创新能力较强,在同行业竞争中处于相对优势地位。

在这些政策驱动下,中概医药股回归上市也越来越成具有诱惑力。

“回流潮”下的“逆流潮”

在中概医药股回归潮下,燃石、泛生子却依旧选择在纳斯达克上市,其背后的逻辑值得深究。

细看之下,其实相比于国内估值诱惑,癌症、基因检测领域在美股似乎得到更好的“优待”。

6月6日,专注于CAR-T领域的传奇生物登陆美国纳斯达克市场,上市首日股价便上涨60.8%,总市值飙升到近48亿美元。

更早上市的天境生物,其股价已经从刚刚上市时的12美元/股上升到28美元/股左右。

再加上“双子星”登陆纳斯达克市场后股价的一路飙升。回流潮之下,中概股中部分医药中概股在纳斯达克的股价“不降反升”。

这也预示着预示着资本市场对未盈利医药企业开放后,所带来的“抢筹“,助力中概股“逆流潮”。

会师纳斯达克,“双子星”的千人千面

作为此次的主角,其实从各领域来看,燃石和泛生子既有相似又有不同之处。

从业务产品来看,两者区别颇大

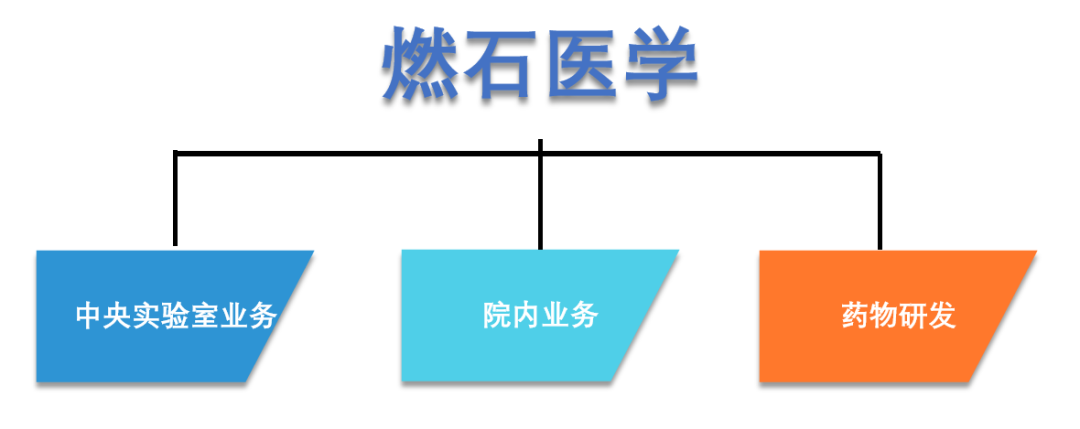

燃石医学成立于2014年,专注于为肿瘤精准医疗提供具有临床价值的二代测序(NGS)服务,是国内NGS伴随诊断龙头。

其收入来源分别为中央实验室业务、院内业务和药物研发。

公司2019年在NGS癌症伴随诊断市场中占据26.7%的最大市场份额,在中心实验室部分中占17.5%的市场份额,在院内部分中占79.9%的市场份额。

目前燃石医学提供13种NGS癌症伴随诊断测试,适用于肺癌,胃肠道癌,前列腺癌,乳腺癌,甲状腺癌等癌症类型。

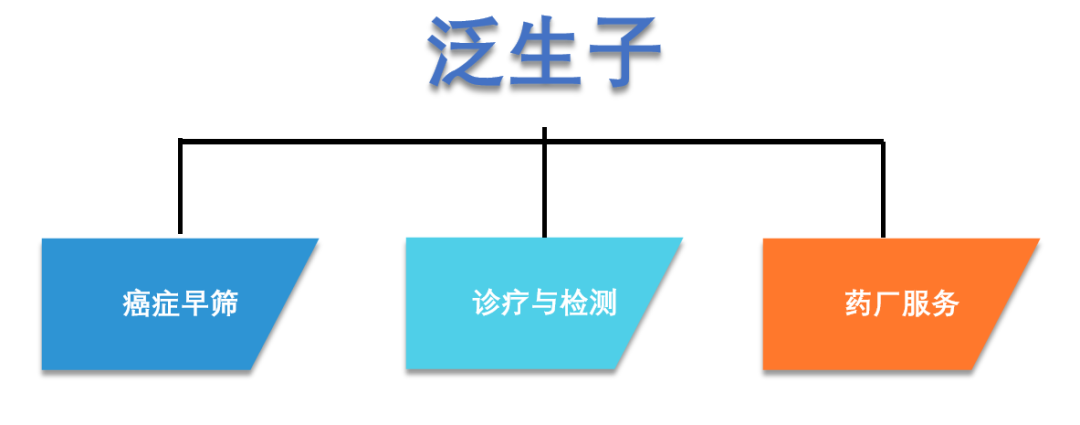

泛生子,主要关注癌症的精准治疗,目前其产品服务组合已覆盖泛生子聚焦癌症全周期管理,覆盖癌症早筛、诊疗与监测、药厂服务三大业务领域。

其产品服务组合覆盖国内十大癌症类型的8种,同时,根据癌症的类型和特性,泛生子亦提供组织活检、液体活检或两者兼有的服务,以达到最佳的临床效果。

目前,泛生子在脑癌、消化道癌LDT检测服务市场占有率位居第一,在肺癌检测的市场占有率位居前三,在脑癌LDT检测服务的市场占比高达58.3%。

技术方面,燃石背靠Illumina,泛生子联盟赛默飞

▲燃石、泛生子首席技术官、首席医疗管官

燃石医学在创业早期选择与Illumina公司合作,基于Illumina的二代测序技术开发肿瘤分子诊断临床应用平台。

2020 年 5 月 9 日,燃石医学和Illumina又宣布基于 NextSeqTM 550Dx 测序系统的合作。

燃石医学基于Illumina测序平台的高通量检测产品早在2018年7月获得国家药监局批准,被誉为中国 “肿瘤NGS试剂盒第一证”,在体外诊断领域具有里程碑式意义。

燃石医学CEO汉雨生表示,“从市场战略布局上,燃石医学专注于肿瘤基因检测,未来也将会从中国肿瘤基因检测领域脱颖而出。”

▲燃石医学CEO汉雨生

而泛生子一直与赛默飞保持着密切合作关系。泛生子还完成了赛默飞Ion Genestudio™ S5 Plus平台的引进,为其进一步扩大基因测序能力带来新的突破。

另外,泛生子还自主开发了基因测序仪:2019年底,泛生子基因测序仪GENETRON S5获批注册证与准产批件。

泛生子CEO王思振表示,“目前泛生子主要有两个方向,其中一个方向即是泛生子基因诊断产品的大规模商业化,另外一个是将资金投入到中长线的产品研发中。”

▲泛生子CEO王思振

头部融资,趋势明显

2020年中国诊断及基因检测行业的融资环境进一步趋紧,国内基因检测领域总体融资额变化不大,但融资公司和融资笔数大幅减少,资本集中流向头部企业。

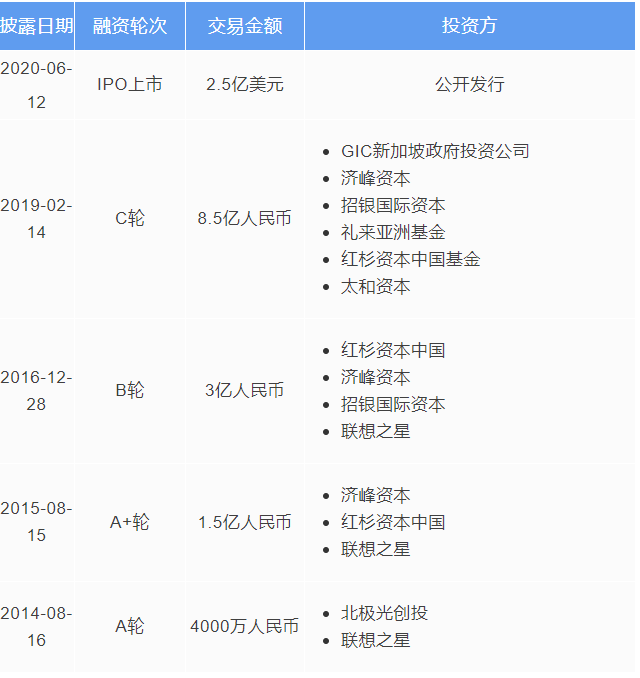

其实从融资来看,燃石医学与泛生子存在诸多相似之处:单笔融资大,基因测序成炙手可热的资本标的。

燃石医学成立至今,已完成4轮融资:

▲燃石医学融资历程

泛生子完成7轮融资:

▲泛生子融资历程

深水养大鱼,未来“马太效应”明显

中国癌症患者5年生存率仅40%,远低于美国的67%。

近些年来,美国和欧洲等国家的癌症发病率和死亡率都在下降,但中国的癌症发病率和死亡率都双双上升,要解决这一行业痛点,基因早诊早筛特别关键。

癌症基因检测行业技术门槛高,技术研发和市场拓展需要较高的资源投入,所以资本拉拢趋势也能判断企业在行业中的地位,以及其未来发展潜力。

事实上,在提交IPO之前,泛生子与燃石医学的累计融资均已超过10亿元人民币,是行业中唯二两家累计融资规模超10亿人民币的企业,均获得顶级资本的聚拢支持。

燃石、泛生子的“马太效应”

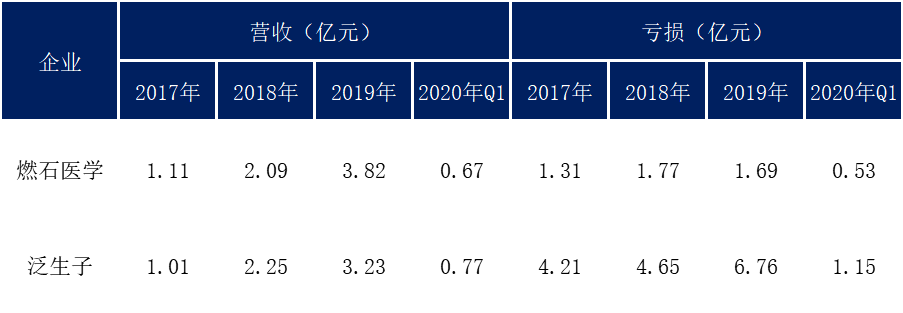

从“双子星”IPO上市的火爆,可以看出外界对于这一领域的市场格局有了更加清晰的认知,但其实燃石与泛生子已经连续4年亏损。

▲燃石医学、泛生子2017年至2020年Q1营收与亏损

但是如果拿这个业绩对比整个NGS技术行业来看 —— 据燃石公布的数据,2020年NGS全行业收入预计在30亿元左右,而泛生子和燃石两家企业2019年营收相加达到7亿元左右,占到2020年全行业份额近四分之一。

在近百家企业竞争的市场环境下,头部企业获取市场份额能力的表现非常强劲。

如果进一步对增速进行分析的话,在全行业预期收入增幅30%的大环境下,泛生子和燃石超过80%的年复合增长能力就更为惊人。

泛生子凭借七款获批产品(位居行业首位),为其在疫情爆发的第一季度完成销售收入逆势增长立下汗马功劳。

而相比之下,燃石2020年一季度的营收略逊色,为6732.9万元人民币,同比减少35%左右,显示疫情仍对企业整体运营造成一定冲击。

简单计算一下就能发现,两家企业几乎垄断了半数以上市场扩张所带来的红利。此次,泛生子与燃石赴美上市将成为我国肿瘤基因监测行业发展的一个标志。

而抢先上市成功的企业将在资本和品牌两方面进一步扩大领先优势,成为行业标杆,进而带动整个产业的发展更加成熟和规范。

两家中国肿瘤基因检测领域的领军企业以这样一种方式在海外资本市场不期而遇,并有希望同时传来利好。

而在未来至少10年的时间里,肿瘤基因检测都将是持续高速发展的“黄金赛道”。