京东回归港股,国际投资人怎么看?

编者按:本文来自微信公众号“一点财经”(ID:yidiancaijing),36氪经授权发布

好公司,在哪个市场估值都不会低的。

作者 / 刘书艳

编辑 / 严 睿

在美股市场,投资人很喜欢拿阿里巴巴、拼多多和京东作比较。

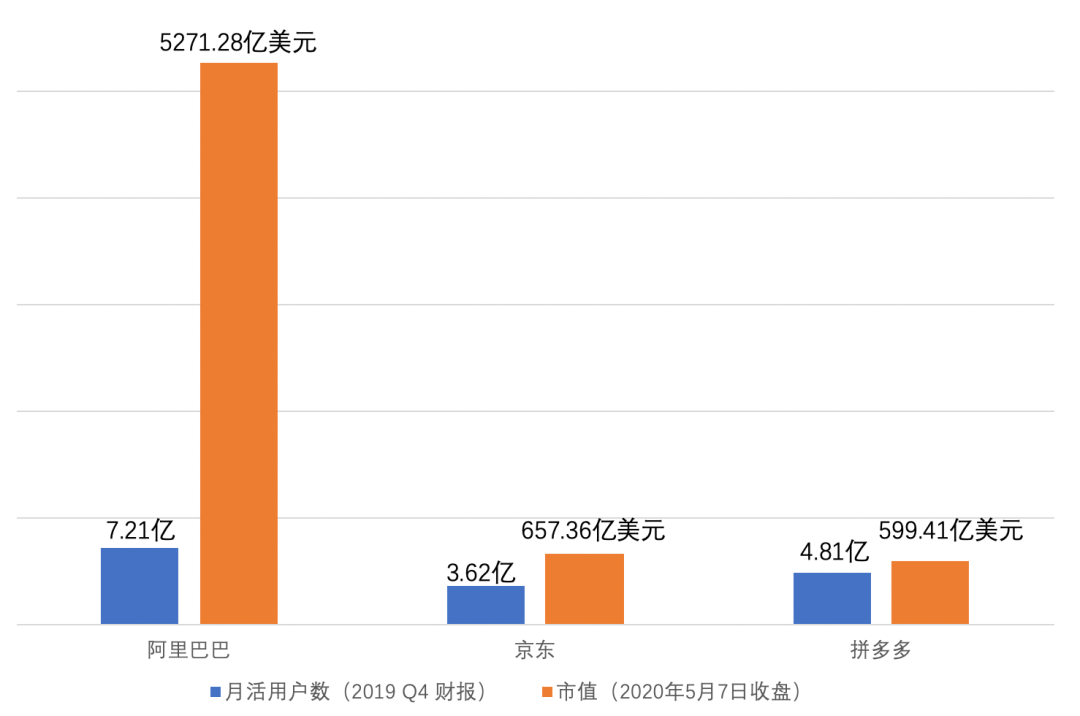

占据中国电商前三甲的这三家公司中,5200多亿美元市值的老大哥阿里巴巴与爆发力十足600亿美元的新秀拼多多,让657亿美元市值(5月7日收盘)的京东很是尴尬。

尽管遭遇了2018年的黑天鹅事件,使得京东股价跌至逼近2014年上市时的发行价。但2019年开始,京东迅速“去强东化”,发力社交电商与下沉市场,向平台业务转型,稳健与变革兼顾的战略布局之下,京东迎来了姗姗来迟的首次盈利:2019年全年净收入5769亿人民币,净利润122亿元。

自今年1月开始,有消息称京东就在为赴港上市做准备。这让国内投资者们欢呼雀跃,如果京东回归港股,或许会影响更多赴美上市的中概股私有化或者二次上市。

知名市值管理专家、战略咨询专家周掌柜则认为:“京东不至于从美国退市,因为京东还有很多美元投资。但回港股二次上市可能是中概股未来的趋势。”

从根本的逻辑看,全球企业在美上市实际上是繁荣美国资本市场。但是美国政府担心的是,当美国衰落中国崛起后,美国核心资产被抛售,转而购买中国资产。这种担心并不是毫无凭据,至少在美国知名投资网站或金融论坛上,绝大部分的分析人士都认为,目前拿着中国互联网公司的股票比美国同行们的更安全。针对中概股的监管和审查实际上是另一种恐吓。

且不论美国是否会长期打压中国公司,中国公司都应当从战略上做好两手准备,规避风险。

那么国际投资者们到底是如何看待中概股的?在他们的眼中,京东这样的总有故事和事故的典型中概股到底是什么样?登陆香港市场又会对整个中概股产生什么影响?

01 “京东看起来不错,但我更愿意买入阿里巴巴”

安德斯(Anders) 美国投资人

尽管京东看上去略有被低估的嫌疑,但市场里很多投资人与安德斯的观点差不多——

“过去五年,阿里巴巴和京东的销售额都以令人瞠目的速度增长。这两家公司的股票看起来都不错,但从长远来看,我更愿意买入阿里巴巴。”

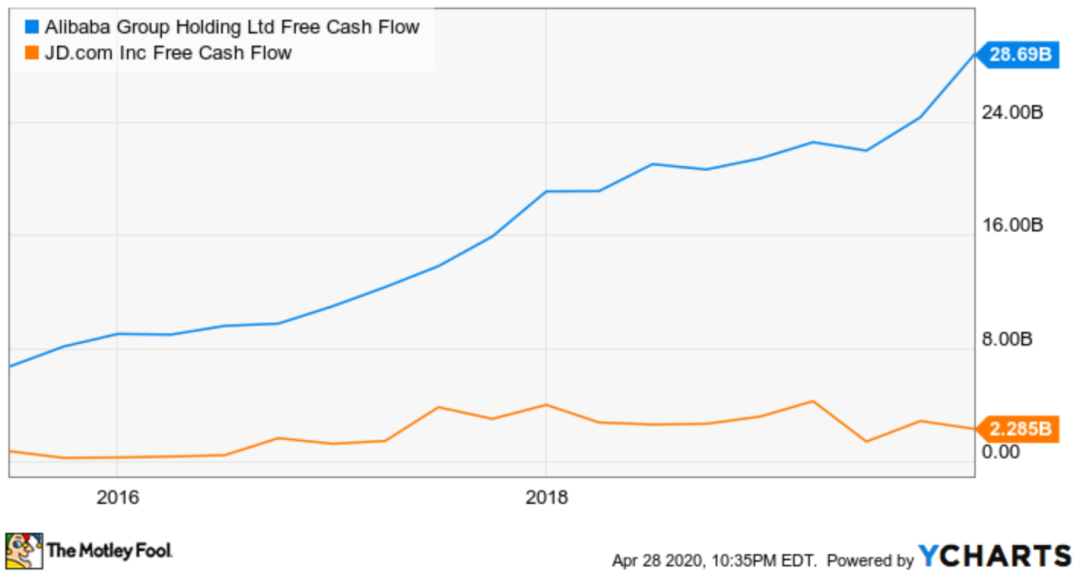

美国投资人安德斯( Anders) 告诉一点财经,阿里巴巴几乎无库存的商业模式所产生的现金流比京东的直营模式和物流业务更吸引他。

具体反应在账面数据则是此前四个季度中,阿里巴巴将其高达41%的收入转换为可自由支配的现金,而京东的现金保证率仅停留在3%。

“你可以将阿里的股票压在枕头底下安然入睡,而京东的股票还需要你时不时检查一下自己的持股量。”

安德斯说如果购买京东的股票,他会寄希望于公司持续增强的盈利能力上,但对阿里巴巴的投资则只要看其持续增长的销售额便直接下注。

安德斯还认为,选择京东股票和选择拼多多股票的投资者会是两种偏好的人,前者可能会吸引寻求多元化、盈利能力和增长相结合的投资者,但如果希望投资一家新的、快速发展且专注电商的公司,那一定会投拼多多。

02 “中国公司在美国开始变得不受欢迎”

ALT Perspective,TipRanks排名前2%的知名金融博主

去年的时候,ALT Perspective写过一篇关于阿里巴巴双重上市好处的文章,而他也抛出了一些中国科技巨头公司正在考虑二次上市的原因:

“导致中概股公司回归潮的一个重要原因是中国公司在美国开始变得不受欢迎了。当前,美国对中国和中国公司的敌对情绪比较多,少数流氓员工违反公司政策的行为损害了中国企业的声誉,但在美国,这些情况也正在发生。”

ALT Perspective表示他能理解京东一直准备在香港再上市。但这是一件对美国投资者很遗憾的事情,因为在美股处于前所未有的风暴行情中,中国互联网公司远比美国同行表现得更好。

“在全球爆发新冠疫情期间,京东表现非常抢眼,即便是在中国疫情还未完全结束的3月,京东股价都上涨了超过5%。这可能要归功于京东的自建物流系统,京东为隔离在家的数百万家庭提供了生活必需品。

这也解释了华尔街的意见领袖们关于京东的评级都是“看涨”、“强烈看涨”,几乎很难找到一条负面的评价。

即便如此,对京东的股票观察许久的ALT Perspective还是愿意引用KraneShares首席信息官Brendan Ahern在谈及京东在香港上市时的一句话来表达自己的观点:“美国投资者没有合理评估中国互联网公司的价值”。

此外,ALT Perspective认为,京东要在香港市场上市也并不是一条容易的出路。至少在纳斯达克或者纽交所上市比在香港证券交易所挂牌要容易一些。京东要真想挂牌港股市场,恐怕要接受“严格而昂贵的审查洗礼”。

03 “京东是一只有趣的股票”

Leo Sun,科技和消费品行业分析师

“几位议员要求美国交易所将没有向美国审计师开放账簿的中国公司除名,而特朗普最近也阻止了联邦养老基金购买更多中国公司的股票。美国政客的态度看,中概股公司确实面临着严峻的考验,不排除一些公司会被迫退市的风险。”

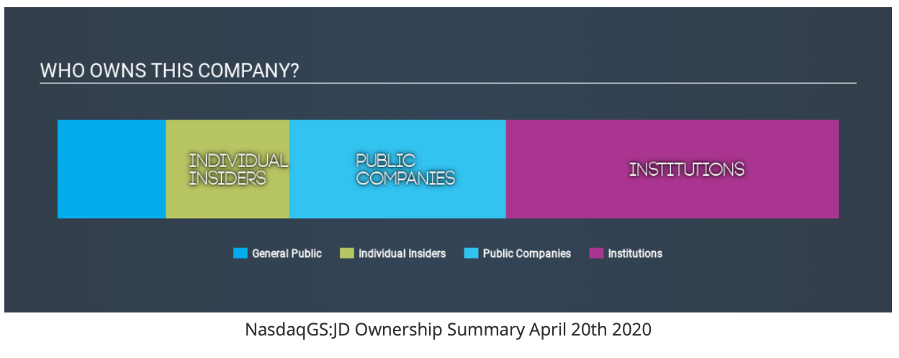

Leo Sun是一家美国证券公司专注于科技和消费品行业的分析师,他告诉《一点财经》,这种最糟糕的情况可能很难会发生在京东的身上,因为包括腾讯、沃尔玛和谷歌在内的大公司都拥有京东的大量股份。

很多美国投资者将京东定义为一只有趣的股票,Leo也如此认为:“这家公司现在发展的障碍恰恰又是推动其发展的催化剂——这种障碍和催化剂指的是京东的运营模式”。

有数据显示,机构投资者拥有京东42%的股份,在美国投资界这意味着京东具有一定的信誉度,是一个很好的信号。

由于管理层希望既兼顾现有股东的权利,又创造足够大的流通量,京东在港股的定价将接近京东的美股价格,以减少交易地点之间的套利机会。

在Leo看来,眼下是京东赴港上市的合理时间,“因为中国投资者的高需求以及流动性的增加,京东很可能获得估值的提升,它没必要过于依赖美国资本市场”。

同时,京东在香港上市的计划并不会对美国投资者产生实质性影响,“按照京东目前市值略高于600亿美元,因此30亿美元的发行将其股票稀释近5%,但京东最近批准了一项20亿美元的回购计划,可以抵消这一稀释”。

04 “欢迎京东回港”

朱明,展博投资合伙人

好公司,在哪个市场估值都不会低的。

“美国投资者见识了本土科技股如亚马逊、Facebook、Alphabet等公司的成长性后,对科技股的理解也更加深刻,这也是很多科技公司选择在美国上市的原因。”

展博投资合伙人朱明告诉一点财经,无论美股市场还是港股市场,成长性都是投资者们十分看重的指标,好公司就会有好估值。

2019年11月,阿里成功回港二次上市,为京东做了个很好的示范。今年1月间京东传出赴港上市的消息,朱明认为这对香港市场而言是件好事。

因为在普遍认识中,香港市场投资人并不像美股市场那样青睐科技股。香港的科技股以及各种“新经济”类股票比重远远不及美国股市。

“香港市场的国际投资者多来自欧洲,中东等地,他们对消费、房地产、制造业等传统行业比较感兴趣,对科技股,特别是无法以传统方式估值的科技股的理解不如美国市场,因此历史上香港市场给科技股的估值往往不如美国市场充分。”

朱明告诉一点财经:“京东这样的头部科技公司对香港来说是一种稀缺资源,相信在其IPO后,将会满足更多内地投资者的需求,额外的流动性将会帮助京东在与其他科技巨头的竞争中取得更多的筹码。”

香港市场靠近中国内地,中国投资者对科技股的狂热追捧比起美国来,可是有过之而无不及。所以只要市场资金足够充裕,京东还是有很好估值空间的。

更重要的是,“当越来越多的中概股赴港上市,新经济公司形成的规模效应将吸引全球投资者的目光,香港有一天将成为中国科技公司上市的首选目的地。”

05 后记

对于京东而言,无论是坚守美股市场或者二次上市登陆港股,首先还是应关注提升自身的发展质量和内部治理,规避可能的风险。

就比如京东数字科技从京东集团剥离,虽然提升了京东集团的营业现金流,但是其京东白条等应收账款资产证券化的风险仍然存在。

对于投资者而言,京东数字科技和京东集团之间界限模糊,确定之间的联系和交易信息非常困难。要在香港上市,京东需要面临比美国市场更加严格的财务审计和监管。

而且,京东赴港IPO能否得到很好的估值也还不好说。当初360私有化回A股,虽然市场给了很高的估值,但360已经过了最好的时期,随后两年多时间里,它一路跌回原点。对已经进入成熟期的京东来说,接下来还要看它有什么新故事可讲。

这家即将登陆港股市场的中国第二大电商公司,最终将会迎来新的生机吗?拭目以待。