今年股价重挫逾50%,面临天价罚单的德银欲再次“断臂求生”

与欧洲经济一样,德国最大银行正在经历它的寒冬。

德意志银行(Deutsche Bank AG,简称德银),德银挺过了多次世界金融危机,如今却利润下滑、罚单不断,为了应对这些挑战,它不得不多次出售资产甚至裁员过万,以提升资本充足率,然而依然收效甚微,这些都考验着投资者对它的信心。

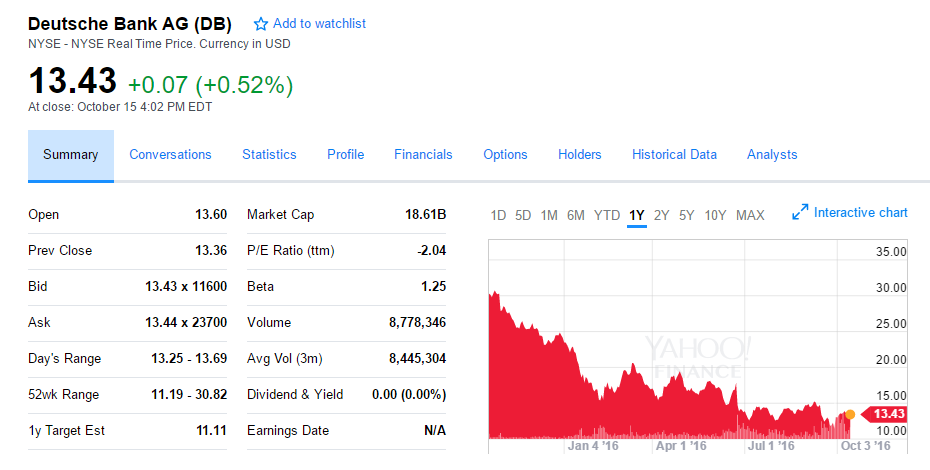

年初至今,德银股价跌超过50%,9月底一度跌至上世纪80年代以来最低水平,跌破12美元。

如今德银再次考虑削减或出售业务,在裁员9000的基础上在裁员一万,以此“断臂求生”。

考虑削减在美业务,再裁员一万

《南德意志日报》(Sueddeutsche Zeitung)援引知情人士称,激增的诉讼费用已对公司造成了威胁,德银内部已经开始讨论收缩在美国的业务布局,最终执行的可能性大于资产管理业务的出售,但德银目前还未做出决定。

上周日彭博报道也提到,知情人士称,德银在战略评估中考虑是否收缩在美业务,已经在和美国管管机构磋商时提出过这一考量。此前路透报道称,德银不会考虑美国业务的全面退出。

据德银CEO John Cryan发表的公开信还提到,公司在9月底已经完成了对英国保险公司Abbey Life的资产出售,并打算在中国出售华夏银行的股份,以提高德银的资本充足率。

为了应对盈利下滑和预期中的巨额法律开支,除了频繁削减业务和出售资产之外,德银还开始了大规模的裁员。10月14日,路透报道,据知情人士称,德银CFO(首席财务官)Marcus Schenck在上月一次内部会议上对员工代表,可能进一步裁员1万人。加上去年10月德银宣布的9000人裁员计划,意味着该行全球约1/5的员工将受影响。

德银正计划在大部分业务部门冻结招聘,以加大力度削减成本。不过,虽然大部分业务部门冻结招聘,合规、审计和反金融犯罪部门却打算扩张 1000名员工,以平息监管机构的担忧。

这厢再次大规模裁员,那厢增加对法务相关部门的招聘,这可能与其面临的巨额发单有关。

天价罚单,雪上加霜

今年9月15日,德银发表声明称,美国司法部要求德意志银行支付140亿美元,以终止司法部门就2008年金融危机时期MBS(住房抵押贷款支持证券)的调查。

据专栏作家、律师陈立彤撰文分析,美国司法部调查并处罚这些银行,主要是因为他们在次贷危机之前向客户兜售次贷债券时,没有做好提示风险。

当然,有此等举动的投行不仅德银一家,2008年金融危机前,不少金融机构在美国参与高风险MBS的投机活动,这被认为是引发美国次贷危机及其后金融危机的重要原因之一。次贷危机之后,美国司法部已经就抵押贷款次级债券的问题调查了大部分美国大型金融机构。

据媒体报道,2013年,摩根大通银行达成了支付130亿美元和解金额,创下美国史上企业与政府达成的最大和解金记录;2014年7月,美国花旗集团同意支付70亿美元和解金;2016年4月,高盛已经同意以51亿美元和解。

在声明中,德银表示“完全没有想过在这么高的价位上达成民事法律纠纷的和解”,将和美国司法部门谈判。华尔街分析人士也表示,双方仍然有很大的协调空间,如果最后达成和解,金额可能也达不到140亿美元那么多。当日,德银大跌8.5%至每股11.99欧元,并拖累欧洲银行股整体下跌。

然而,面对如此天价罚单,作为欧洲最大投行的德银只能独自解决。

9月26日,德银表示,与美国司法部的谈判无须德国政府出面协助,德银将自行解决。此前已有报道称,德国总理默克尔表示在德国2017年大选前,德国政府不会对德银巨额罚款案进行干预。当天,德银股价再跌7.54%。

罚单不断,频繁断臂求生

然而一波未平一波,和美国司法部的天价和解金还没谈好,德银就面临着美国证券交易委员会(SEC)的罚款。

当地时间10月12日,美国证券交易委员会(SEC)宣布,因鼓励旗下约50名研究分析师与客户沟通,未能保护非公开信息,以及发布不当的研报,未能妥善保存并向SEC提供特定的电子记录,德银同意缴纳罚款950万美元了结民事起诉。

SEC专门提到,德银前研究分析师查尔斯·格罗姆在2012年3月发布的研报中对美国零售商Big Lots股票维持“买入”评级,却在私下沟通时暗示这只是因为希望维持和Big Lots管理层的关系。

12日的公告中,SEC执行副主管安东尼亚·知恩称,研究分析师的评级、观点、预测和交易建议等信息都可以推动市场,经纪商必须遵守避免这类信息被误用的政策。德银发言人阿曼达·威廉姆斯表示,该行非常严肃地对待旗下研究分析师的沟通和行为,并采取了措施纠正SEC查明的问题。

除了今年这两起罚款之外,德银还背负利率操纵和帮助俄罗斯客户非法转移百亿美元等多项指控。在2015年上半年,德银就因操纵敦银行同业间拆借利率(Libor)被英美两国监管机构共被罚款25亿美元。此外,该行还解雇了包括两名副总裁在内的7名员工。随后宣布将剥离其控股的德国邮政银行,并削减投行部门。

2015年下半年,德银则深陷洗钱风波。7月,法新社援引知情人消息称,美国当局正在调查德银,他们怀疑德银的俄罗斯业务存在可疑交易,使得俄罗斯客户得以躲避监管将资金转移出国。这可能违法西方对俄制裁规定。当年6月法国巴黎银行因违反美国苏丹、伊朗等国的制裁而被罚89.7亿美元。

在被调查后,德银就关闭俄罗斯90%的业务,只保留与其全球金融交易业务部相关的业务。

早已利润下滑,如今内忧外患

在面临多起指控和罚款之后,让本已今非昔比的德银更是雪上加霜,德银之所以频繁削减海外业务,除了是为预期中巨额的罚单做准备之外,更是要应对利润的下滑。

据彭博统计,2008年以来,德银同意缴纳的罚金与和解金超过90亿美元。这次美国司法部开出的和解金是德银约61亿美元合法拨备的两倍多。

据华尔街见闻测算,若如数缴纳美国要求的140亿美元罚款,会直接让目前德银的一级资本充足率降至监管底线之下。

据公开资料显示,2015年德银已经巨亏了68亿欧元,2016年二季度净利润仅1800万欧元,同比暴跌98%。也就是说,德银根本无法通过自我造血来补充资本金,彭博援引知情银行家消息称,假如美国司法部开出的和解金超过70亿美元,德银就可能被迫出售大部分资产管理业务,包括其在美国的业务,这可以说是变相逼德银离开美国。

虽然有分析认为,德银是因为美国司法部索赔事件而被迫削减在美业务,但据德国媒体《星期日世界报》(Die Welt am Sonntag),这样的说法尚有争议,不过无论如何,德银的确在评估在美国业务及资本要求情况,只是短期内不会作出决定。

大规模裁员、削减业务、出售资产——自去年7月John Cryan担任 德银CEO以来,采取了这一系列措施,甚至宣布两年内将不向股东分红,以改善资本和收益水平,提升一级资本比率,然而德银的业绩并无明显起色。

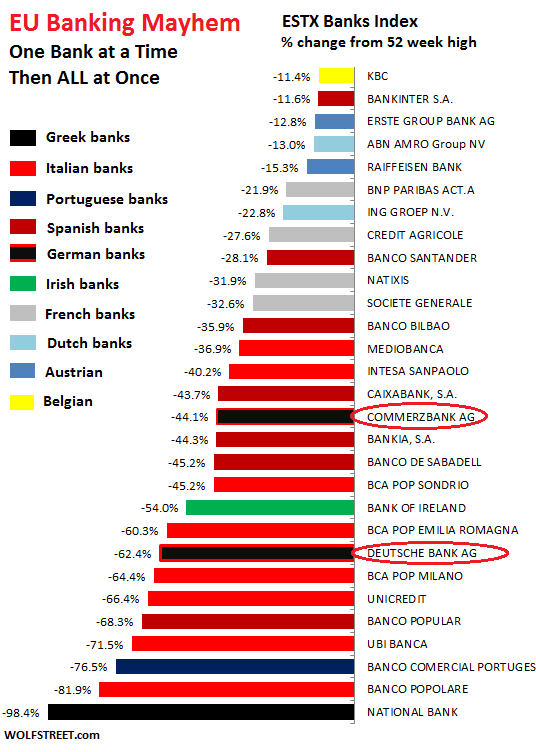

据财报,德银净利润在一季度同比锐减逾60%至2.14亿欧元,二季度更是同比暴跌98%至1800万欧元,勉强保住盈利。在内部业绩下滑之时,德银又面临着来自外部监管机构的一系列指控,这除了带来高额罚单,还有诉讼费用的增长,德银可谓面临内忧外患。不过,它并不孤单。据华尔街见闻援引MarketWatch分析,德银和另一大德国银行德国商业银行股价大跌是欧洲银行业和经济面临困境的缩影。

首先,负利率政策已经损害欧元区银行的盈利能力。其次,许多银行在金融危机之后重组,但这为时已晚。此外,意大利银行的坏账问题已经对欧元区经济造成威胁,而且许多银行(如德银)面临着巨额罚款,罚款多与抵押贷款相关证券有关,这可能进一步影响其资本缓冲。

无论如何,没有人可以否认,德银正面临着空间的投资者信心危机。而银行而言,信心可说是支撑其经营的重中之重。德银能否像之前一样挺过这个寒冬,或是像危机中的雷曼兄弟一样轰然倒下?也许这太难预料,毕竟除了其自救,“大而不倒”的银行往往能找到来自外部的帮助。