华谊兄弟又双叒叕被问询:上市12年,募资52亿分红8.5亿,减值52亿套现30亿,三年亏损61亿

编者按:本文来自“市值风云APP”,作者:春晓,流程编辑:小白,36氪经授权发布。原标题《上市12年,募资52亿分红8.5亿,减值52亿套现30亿,三年亏损61亿!华谊兄弟,上市就是胡闹一场》

华谊兄弟又双叒叕被问询了:

而就在刚刚过去的5月10日,华谊兄弟(300027.SZ)还因实控人王氏兄弟及其控制的公司被列为被执行人而登上微博热搜。

经证实,甲方是中国民生信托有限公司,金额为3.04亿。

同时,华谊兄弟公告称属于个人投资,与上市公司无关。

其实,今年五月以来,华谊兄弟就热度不断。五一期间,冯小刚因对赌失败,需要赔偿华谊兄弟2.3亿,还登上了热搜头条。

吃瓜的同时,风云君当然记得华谊兄弟是我们的老朋友了,风云君曾在多篇研报中研究过华谊兄弟,感兴趣的朋友可以下载市值风云App搜索“华谊兄弟”,验证一下市值风云研报的预见性和准确性。

华谊兄弟因收购东阳浩瀚、东阳美拉形成了巨额商誉,如今业绩完成得如何?

上市以来都经历了怎样的故事呢?

一、果然没有完成业绩承诺

1、18亿现金收购明星空壳公司

风云君先带各位老铁简单回顾一下。

2015年10月、11月,华谊兄弟分别以7.56亿、10.5亿收购浙江东阳浩瀚影视娱乐有限公司(简称“东阳浩瀚”)、浙江东阳美拉传媒有限公司(简称“东阳美拉”)各70%股权。

收购前,冯小刚是东阳美拉的实控人,持股99%,陆国强持股1%。

同时,东阳浩瀚的股东也以艺人为主,包括李晨、冯绍峰、Angelababy、郑恺、杜淳、陈赫等。

而且,风云君发现,这两家公司分别在2015年9月、10月才刚刚成立。

同时,风云君在上篇文章中也提到过,这两家公司的财务现状几乎是啥也没有,冯小刚控制的东阳美拉还是资不抵债,等同于空壳公司。

然而,对这样两家公司,华谊兄弟一出手就是18.06亿,还是一次性现金支付!出手可谓阔绰。

同时,这一出手还带来了17.96亿的巨额商誉。其中,东阳美拉10.47亿,东阳浩瀚7.49亿。

当然,为了证明自己的价值,冯小刚等原股东也作出了业绩承诺,承诺期均为5年,每个年度的业绩目标为在上一个年度承诺的净利润目标基础上增长15%,若未完成,明星股东则以现金补足。

其中,第一年的目标是1亿元。

现在,不知不觉五年过去了,这两家公司是否如约完成了业绩承诺呢?

2、东阳美拉商誉已连爆三年

先看东阳美拉。

2018年、2020年仅完成了0.65亿、600万的业绩。按照承诺,冯小刚需要向华谊兄弟支付2.36亿的现金作为业绩补偿,这便是文章开头提到冯导上热搜的原因。

由于未完成业绩承诺,华谊兄弟分别在2018、2019、2020年对东阳美拉的商誉计提了3.02亿、3.6亿、1.86亿的减值。

2015年,华谊兄弟收购东阳美拉产生的10.47亿商誉,如今只剩下了不到2亿。

3、东阳浩瀚靠出售躲过一劫

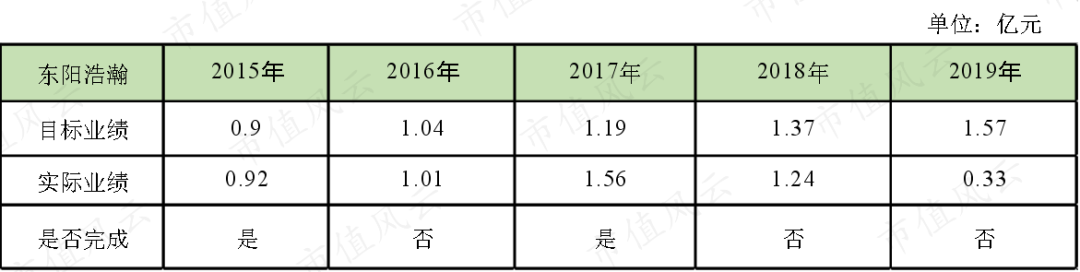

东阳浩瀚在2016、2018、2019年也没有完成业绩承诺,合计需向华谊兄弟支付1.4亿现金补偿。

然而,同样是未完成业绩承诺的东阳浩瀚,却没有计提商誉减值,这是怎么回事呢?

2019年,也是东阳浩瀚五年业绩承诺期的最后一年,华谊兄弟公告,爱奇艺和上海云锋新呈投资中心(有限合伙)对东阳浩瀚进行增资并受让部分股权,使得华谊兄弟对东阳浩瀚的持股比例由65.8%下降至48.13%。

换句话说,华谊兄弟不再控制东阳浩瀚,对东阳浩瀚的投资变成了长投,商誉自然也不存在了。

进一步说,2019年,东阳浩瀚1.57亿的业绩目标仅完成了0.33亿,如果没有这步操作的话,这7.49亿商誉是不是也岌岌可危了?

二、商誉和长投,纷纷爆大雷

1、“撒币式”并购后,各种爆雷

风云君发现,2018-2020年,华谊兄弟确认的商誉减值损失,远超对东阳美拉计提的商誉减值。

原来,华谊兄弟“撒币式”并购踩雷,可不止东阳美拉一家。

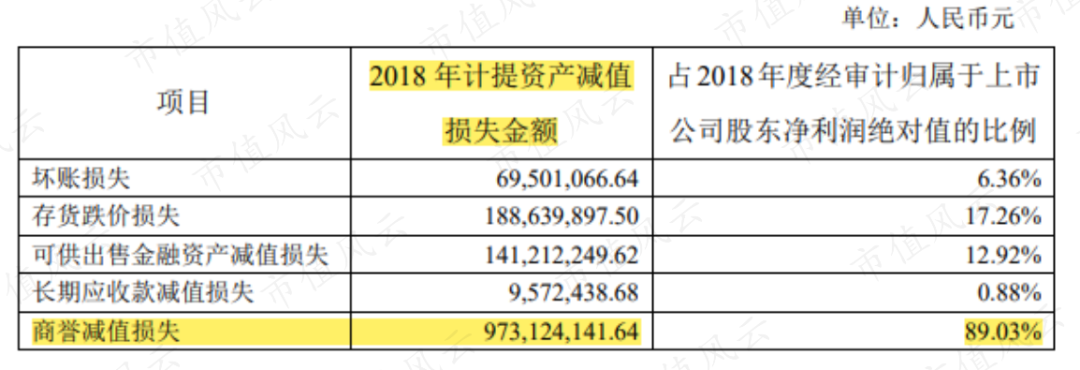

2018年,华谊兄弟共计提资产减值损失13.82亿。其中,商誉减值损失就有9.73亿,此外还对存货、可供出售金融资产等均计提了减值。

这9.73亿商誉减值中,除了上文讲过的东阳美拉,公司还对浙江常升影视制作有限公司、深圳市华宇讯科技有限公司和GDC Tech BVI分别计提了2.42亿、2.29亿、2亿的商誉减值。

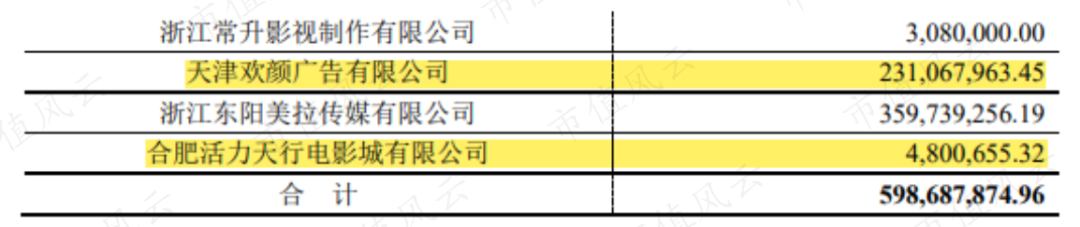

2019年,商誉减持明细中,又出现了两家新的公司——天津欢颜广告有限公司、合肥活力天行电影城有限公司,分别计提了2.31亿和480万的商誉减值。

(2019年华谊兄弟商誉减值明细)

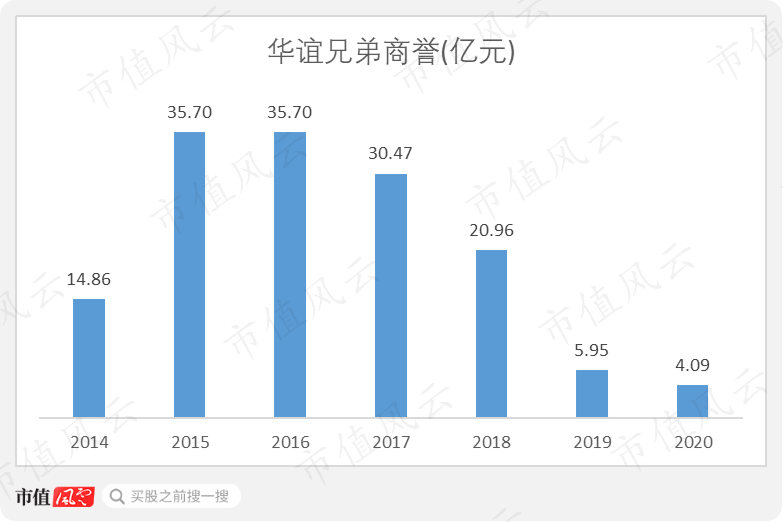

其实,早在2014年,华谊兄弟账面上就有14.86亿商誉了,2015年并购东阳美拉和东阳浩瀚之后,商誉直接升至35.7亿。

之后五年时间,上市公司通过或减值、或出售的方法,2020年公司账面商誉余额仅为4.09亿。

(图中数据为每年商誉余额)

可见,华谊兄弟上市以来各种撒币收购,大多以商誉爆雷告终。

从本质上而言,这也是对上市公司的一种掏空。

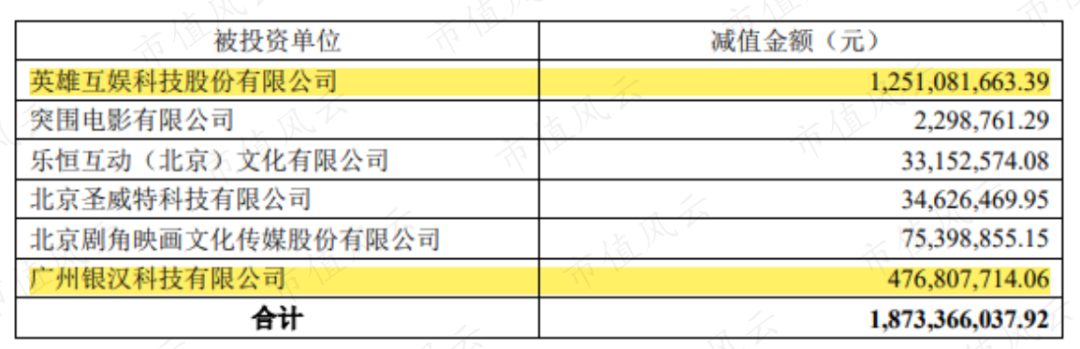

2、长投减值汹涌

除了商誉爆雷,2019年,华谊兄弟长投还减值了18.73亿!

不知究竟是减值,还是趁机来一次财务大洗澡?

其中,单是英雄互娱(430127.NQ)长投就减值12.51亿;广州银汉科技有限公司(简称“银汉科技”)次之,长投减值4.77亿。

截至2020年末,公司对英雄互娱的长投账面尚有余额11.77亿。

说到这里,风云君突然联想到上文:2020年,东阳浩瀚的净利润都亏损了6,748万,华谊兄弟却并未对这一长投计提减值准备。

三、近三年巨亏61亿

说了这么多,对于华谊兄弟最近几年的业绩,大家想必也猜得差不多了。

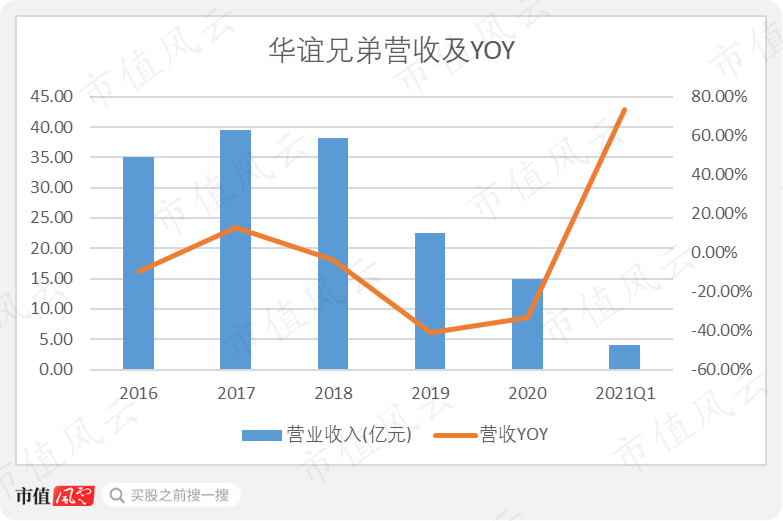

实际上,从2018年开始,华谊兄弟的营收就已经一年不如一年了。2018年,公司营收为38.14亿,同比下降3.35%。

(营收数据为主营业务收入)

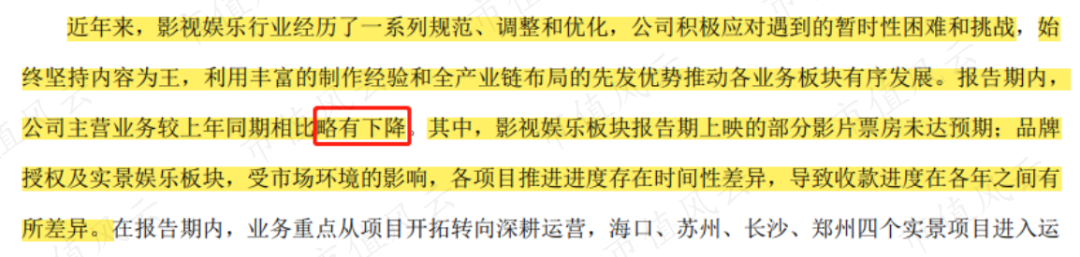

2019年,营收为22.44亿,同比下降41.16%,华谊兄弟对此解释为:影视娱乐行业的规范、调整和优化,以及部分影片票房未达预期。

公司主营收入接近腰斩,华谊兄弟却在2019年年报中描述得云淡风轻,“略有下降”。

风云君不解风情地问一下:上市公司是不是对“略有下降”这个词有些误解?

(来源:2019年报)

而且,风云君发现,华谊兄弟2019年的“经营情况讨论与分析”部分,几乎照搬2018年。

看来,上市公司也懒得去讲手中的一副“烂牌”了,直接复制粘贴吧。

2020年,加之疫情的影响,1-7月全国影院暂停营业,华谊兄弟的营收再度下滑到15亿。2021年一季度,公司营收为3.97亿,同比上升73.57%。

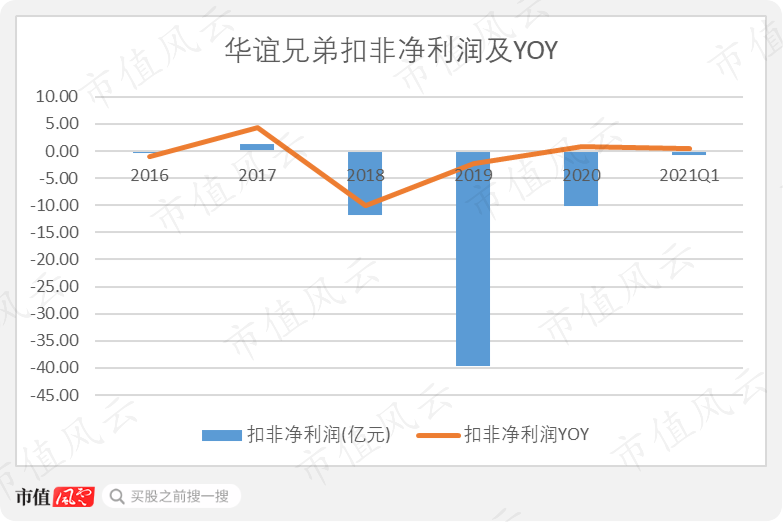

再看扣非净利润,华谊兄弟已经连亏三年,合计亏损额高达61亿!

具体来看,2018-2020年,公司扣非净利润分别亏损了11.81亿、39.66亿、10.18亿。

2021年一季度,华谊兄弟扣非净利润为-0.71亿,仍没有摆脱亏损的困境。

除了业绩不行,风云君还发现,华谊兄弟的部分货币资金、应收账款、固定资产,都因借款质押受限。截至2020年末,华谊兄弟37.31亿长投中,有32.52亿用于质押借款了。

那么,华谊兄弟很缺钱喽?

老铁们接着看。

四、撒币一时爽,偿债压力大

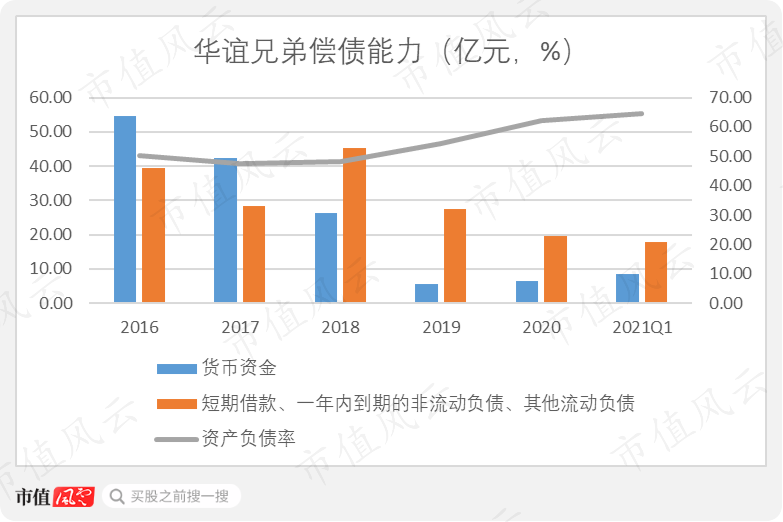

华谊兄弟近几年的资产负债率逐年上升,2021年一季度末已经达到64.51%。

而且,自2018年起,华谊兄弟的货币资金就远不足以偿付短期带息负债了。2018年,公司有息负债高达60.55亿,其中,短期有息负债合计高达45.39亿,货币资金为26.41亿。

2019年之后,公司短期有息负债金额虽有所下降,但是截至2021年一季度末,该规模仍接近18亿。

另外,自2019年起,公司账面上的货币资金迅速萎缩。2019年,公司货币资金仅5.54亿,仅仅是2018年的零头还不到。

华谊兄弟囊中羞涩,就也无力再搞前些年的撒币“骚操作”了,反应在现金流上就是2020年投资活动的现金流出几乎为零。

除此之外,公司还处置股权、进行质押资产、贷款合同纷纷展期、将募集资金用于永久补充流动资金……风云君就不一一详细分析了。

缺钱就要借钱,而且咱是上市公司,六位数代码所带来的“宇宙特权”,必须充分利用!

这不,华谊兄弟就准备定增募资了。

五、私下换掉“不和谐”事务所,22亿定增计划中止

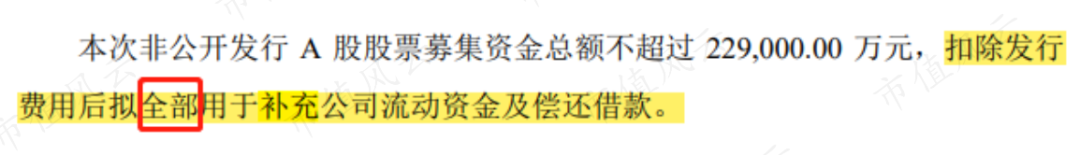

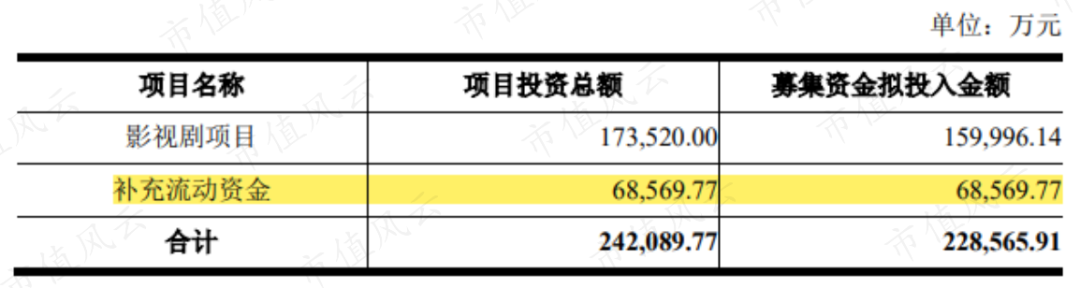

2020年4月29日,华谊兄弟公告非公开发行股票预案,欲募资22.9亿。

不过,说到募资用途,就闹笑了!公司称拟将扣除发行费用后的全部资金都用于补充流动资金和偿还借款。

看来公司是真缺钱啊!风云君也没有想到,华谊兄弟的此次定增目的是如此的“纯粹”而又丝毫不加遮掩。

在正式讲非公开发行募资前,咱们先来看一件有意思的事儿。

1、前期差错更正“太过火”,被出具警示函

2019年,信永中和对华谊兄弟出具了保留意见审计报告。

原因是公司对存货计提了6,293万元的跌价准备、对应收账款计提了7,852万的坏账准备,而审计师对这两项处理,无法获取充分、适当的审计证据。

同时,信永中和也强调,截至2019年末,华谊兄弟已经连续两年亏损,流动负债高于流动资产17.64亿,加之疫情的影响,公司的持续经营能力存在重大不确定性。

而华谊兄弟被出具非标意见后,2020年5月19日召开的股东大会,审议通过续聘信永中和为公司2020年度审计机构。

一切看似都很正常。

然而,就在提出非公开发行预案之后,2020年7月25日,华谊兄弟披露,为此次定增提供审计服务的却是大华,不是信永中和。

深交所也发现了哪里不对劲儿,火速对华谊兄弟进行问询。

公司这才回应并公告,已经决定更换会计师事务所,将信永中和更换为大华,理由是信永中和团队时间协调不开。

不出所料,换所之后,华谊兄弟就动作不断。

2020年12月8日是个大日子,华谊兄弟先发布了前期会计差错更正公告,随后又公告:前期审计报告保留意见涉及事项影响已消除。

华谊兄弟对存货、营收、投资收益、递延所得税资产、其他应付款等一系列科目,或因公司自身的疏忽、或发生了变化,重新进行了调整。

调整之后,公司2018年合并利润表归母净利润减少7,560万,2019年减少1,733万。

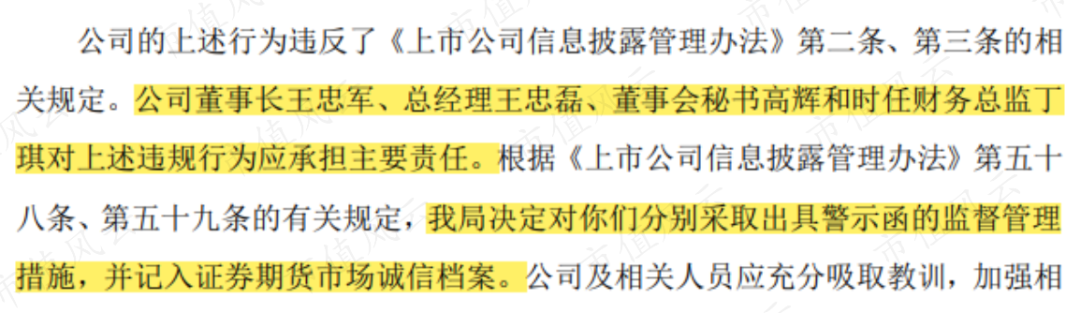

如此大规模地调整以往年度的财务数据,2021年1月12日,华谊兄弟收到了浙江证监局的警示函,理由是违反了上市公司信披要求。

年报非标,“隐秘”换所,又因信披违规而受到警示函,先不论有没有猫腻,华谊兄弟这行为真是没谁了。

2、定增22亿,一波三折后主动中止

说完这段插曲,咱们接着看华谊兄弟的这次定增后续如何。

可能是因为上次的非公开发行预案,目的太过“明确”。在2020年12月8日这一天,华谊兄弟公告调整定增方案,编了个项目用途出来:特别的将募集资金用途调整为将16亿投入影视剧项目,补充流动资金缩减至6.9个亿。

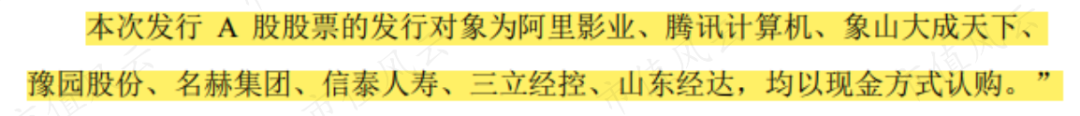

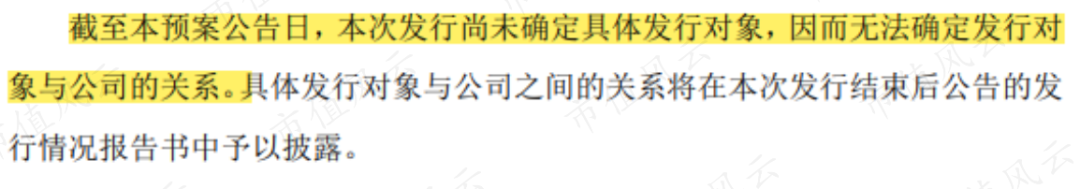

而且,上次定增预案时,华谊兄弟已经公告了明确的发行对象,而修订后的版本却变成了“尚未确定发行对象”,难道是之前的发行对象们反悔了?

(来源:2020.4.29华谊兄弟非公开发行预案)

(来源:2020.12.8华谊兄弟非公开发行二次修订稿)

结果,华谊兄弟的非公开发行募资经历了三轮审核问询后,2021年5月12日,公司公告称:主动向深交所提交了中止审核的申请,中止时间不超过三个月,已获得深交所的批准。

这桩经历了一年、一波三折的非公开发行最终能否成功发行,感兴趣的老铁可以持续关注。

六、套现、募资和分红

风云君看到华谊兄弟减持这里,又发现了有意思的事儿。

风云君发现,王氏兄弟(以王中军为主),在2015年——也就是华谊兄弟股价位于历史高位时,以信托基金的方式间接增持了公司的股票,合计增持金额达7.39亿。

其中,增持时间集中在2015-2016年,占总增持金额的86.6%,增持的最高价达41.55元/股,最低价为25.73元/股。

然而,2015年之后,华谊兄弟的股价便起伏伏伏伏伏伏……

之后,在2020年9月22日,王中军将其通过信托基金间接持有的股票全部减持,减持价格基本徘徊在4.2-5.53元/股左右,合计减持金额约2.7亿。

因此,王氏兄弟通过信托基金间接持有的华谊兄弟的股票,形成了近5个亿的亏损,玩到最后竟然把自己也给套进去了。

不过,算上个人的减持套现,王氏兄弟还是赚的。

自2010年至今,王氏兄弟合计减持套现共10.54亿,即使算上增持亏损的5个亿,二人还是赚了5个亿。

此外,董事虞锋,及其母亲王育莲,合计减持套现了6.76亿;马云作为华谊兄弟的董事,也套现了3.73亿。

顺便多说一句,截至目前,王中军、王中磊质押比例高达99.51%、98.81%,近乎全部股权均已质押。

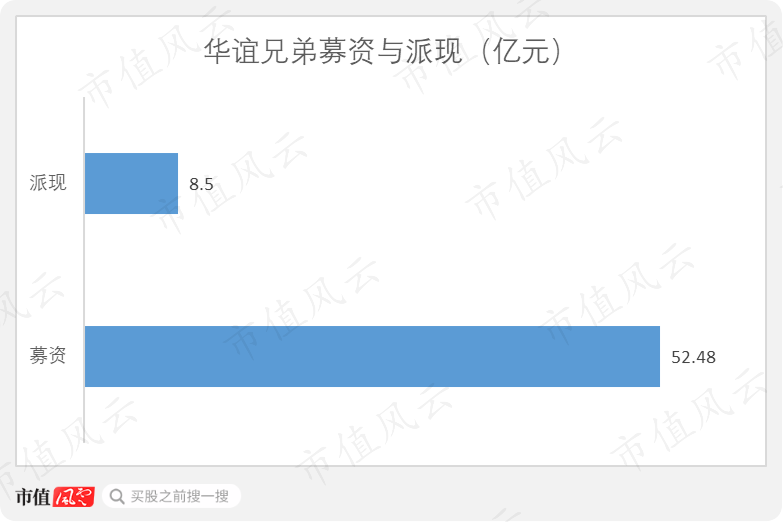

最后,来看一下华谊兄弟的募资与派现的情况。

华谊兄弟上市12年来,累计募资52.48亿,分红却仅为8.5亿。

总结

华谊兄弟于2009年登陆创业板,主营影视娱乐、品牌授权与实景娱乐、互联网娱乐,近年来出品了《八佰》、《芳华》、《侍神令》等脍炙人口的电影作品。

然而,鲜花与掌声背后,却是撒币式的并购和随之而来的商誉、长投爆雷。2015年,公司以10亿现金收购冯小刚的东阳美拉,未完成业绩承诺,冯导因此也需要补偿2.36亿现金。

类似的骚操作也比比皆是。

不过如果上市公司愿意花10个亿购买风云君注册的空壳公司,让风云君补偿9.9个亿又何妨?

撒币一时爽,偿债压力大,华谊兄弟三年巨亏61亿,2019年被出具保留意见审计报告,“隐秘”换所,违规信披被证监会出具警示函。

2020年底,华谊兄弟未弥补亏损达到实收股本总额三分之一。

上市12年,股东累计减持套现30亿,合计募资52.48亿,却仅分红8.5亿。自2015年以来计提各类减值合计52.04亿,主要集中在近三年。

上市十二载,华谊兄弟也曾经历过辉煌,而被一次次的“减值掏空”后,华谊兄弟还会有明天吗?

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。