为什么不回 A 股?中概股回归关键 20 问

编者按:本文来自微信公众号“晚点LatePost”(ID:postlate),36氪经授权发布。

作者|马子轩

编辑|黄俊杰

2020 年 7 月 8 日,连续五个交易日,A 股交易额突破 1 万亿元。“牛市来了” 的讨论再次充斥中文媒体与社交网络。沪指7 月6 日已正式迈入技术性牛市。

和上一次 A 股牛市一样,互联网巨头依然不在入场散户的购买范围。尽管这些公司已经是中国经济的粘合剂,同时也是中国经济中最有活力的一部分。截至 2020 年一季度,科技股市值仅占整个 A 股的 18%,远低于港股(28%)和美股(32%)。

最大的中国互联网公司多在港股。

以市值排,中国最大的五个互联网公司是腾讯(6206 亿美元)、阿里巴巴(6150 亿美元)、美团(1390 亿美元)、拼多多(1090 亿美元)、京东(958 亿美元)。当中只有拼多多一家公司的股票不在港交所交易。2018 年 7 月在美上市的拼多多,也将很快满足赴港二次上市的全部主要条件。

中国互联网公司主要在境外上市有历史原因。第五任中国证监会主席尚福林曾说中国股市成立早期的定位是 “为国企脱困服务”,上市轮不到新兴科技公司。由于盈利、股权等多方面限制,中国科技公司长年首选赴美上市。

随着港交所 2018 年开始改革,大批新上市中国互联网公司选择港股。一些已经在美国上市的公司也在香港二次募股。

加上中美关系快速冷却,美国参议院在 2020 年 5 月通过《外国公司问责法案》,导致在美国上市的中国公司可能被强制退市风险。更多已在美国上市的中国公司也开始考虑在更接近自己用户的市场二次上市。

阿里巴巴去年启头,网易、京东在 6 月挂牌港交所,现时股价均高于发行价。《晚点 LatePost》从两名知情人士处确认,携程已与两家投行讨论过在港二次上市。李彦宏也在出席两会时表示,百度在考虑在港二次上市。

中港股自赴港二次上市一方面是中美关系变化的缩影,另一方面也体现了香港的变化。

今年正好是中资公司进入香港股市的第 30 年。1990 年,中信在李嘉诚、荣智健的撮合下入股港交所上市的壳公司泰富,次年易名中信泰富在港交所交易。

国企一度是中资在港交所的代表。从青岛啤酒、上海石化、华晨汽车,到三大运营商都在香港募得国企改革早期所需资本。回归十年后,中资股份曾占据港交所成交额的一半。

30 年后,国企逐渐离场。2020 年年初,中国农业控股、风力发电企业华能新能源、商业集团大昌宏控股、航空航天企业中航国际相继私有化退市,理由多为自身价值被低估。

与此同时,港交所里的中国互联网巨头,腾讯、阿里、美团等,市值屡创新高。时局动荡未没能影响市场对它们的追捧。这为更多中国互联网公司的回归提供了信心。

更多重要的中国公司将在香港上市已是既定事实。我们整理了 20 个问题来理解这个趋势。

1.有多少中概股有资格回港二次上市?

港交所对中概股在港二次上市有几大核心要求:需为创新型公司;市值高于 400 亿港元,或市值高于 100 亿港元且年营收高于 10 亿港元;必须有两财年在纽交所、纳斯达克或伦交所上市历史。

根据中金公司 2020 年 2 月 18 日的统计,在美上市的中概股共有 234 支,市值合计 1.2 万亿美元。而根据一份高盛研报统计,至少有 20 个中概股符合二次上市的要求;如果港交所未来放松上市时间、公司股东同股不同权等要求,有 38 个中概股符合二次上市市值要求。

投行杰富瑞(Jefferies)2020 年 5 月 27 日的研报预计,中概股回港二次上市可给港交所带来 5570 亿美元的市值,相当于目前港股总市值的 12%。加上已经回港二次上市的阿里、京东,总市值超过了1万亿美元。

港交所目前不允许公司股东同股不同权,只允许个人股东同股不同权。而很多中概股如富途、爱奇艺和微博均有同股不同权的公司股东,所以目前无法在港二次上市。港交所目前正在考虑放开公司股东同股不同权。同样地,其他二次上市门槛如上市满 8 个财季也有放松可能。

2.何为二次上市?和首次上市有什么区别?

对于已经在港交所外的股票交易所上市的中概股,港交所视原股票交易所为首次上市地。港交所在其官网上解释由于这些公司已经满足首次上市地的上市规则,港交所的很多上市规则可予以豁免。

譬如可以继续使用美国会计标准 GAAP,而非国际会计标准 IFRS 或香港会计标准 HKFRS。不晚于 2017 年 12 月 15 日(即港交所首次公布改革计划当日)首次上市的中概股,在港二次上市可获得更多上市规则豁免,比如在同股不同权和 VIE 架构上更宽松的规定。

在港外上市的中概股也可以寻求在港双重首次上市(dual primary listing),即将港交所和港外股票交易所均作为首次上市地。双重首次上市需要同时遵守两地几乎所有的上市规则。

港交所在 2020 年 3 月总结称,在港申请二次上市比首次上市 “更为简单直接”。金杜律师事务所总结阿里巴巴、网易和京东大约在三到五个月完成项目启动到最终挂牌。

如在港二次上市的中概股的全球股票交易重心转向香港(被港交所定义为一个财年内超过 55% 的全球股票交易量在港交所发生),港交所将自动视其为在港首次上市,而非二次上市——二次上市的规则豁免将被自动撤销。一旦出现这种情况,该中概股将获得一年的过渡期,过渡期内该中概股需满足公司首次上市的上市规则,否则会面临被强制退市的风险。

3.为何中概股 2019 年年底开始回港二次上市?

阿里巴巴最初计划上市时首选是香港,但因港交所当时不允许同股不同权,只好转向美国。

阿里巴巴的美国 IPO 最终成为当时史上最大的 IPO。2014 年 8 月,港交所痛失阿里巴巴后发布《不同投票权架构的概念文件》,征询各方意见,但最终并未允许同股不同权,改革搁浅。随后沪港通 2014 年 11 月 17 日开通,深港通 2016 年 12 月 5 日开通。

2018 年 4 月 30 日起港交所终于允许同股不同权并允许中概股在港二次上市——在 2018 年 4 月 30 前港交所不允许中国公司在港二次上市(secondary listing)。

4.香港为何一度禁止中国公司二次上市?

2013 年 9 月由港交所和香港证监会共同发表的《联合政策声明》(Joint Policy Statement)允许香港外的公司赴港二次上市,但明确禁止中国公司在香港二次上市。

港交所如此规定,被认为是为了避免中国公司绕过港交所首次上市更严格的规定而选择在港二次上市。金杜律师事务所合伙人黄逸宇向《晚点 LatePost》分析允许中国公司在港二次上市不符合港交所传统的 “理念”。

在 2018 年 4 月 30 日前,同股不同权的公司不能在港上市,而很多中概股都是同股不同权。所以即使港交所在 2018 年 4 月 30 日前允许中概股二次上市,同股不同权的中概股也不符合条件。

5.港交所 2018 年 4 月 30 日就修改了规则,为何第一支中概股(阿里巴巴)直到 2019 年 11 月才在港二次上市?

在美上市的中概股理解港交所新规需要一定时间,包括与港交所和投行进行沟通。

此外,香港 2019 年中旬爆发的抗议运动干扰了香港金融市场运作。据路透社报道,该抗议运动迫使阿里巴巴推迟了二次上市计划。

6.餐饮企业据报道也要赴港二次上市,不是只有创新型公司才可以?

港交所认为满足以下四条中的两条就算创新型公司:

(1)能证明公司的成功有赖于新技术、创新或新商业模式。

(2)研发为公司的预期价值作出明显贡献,并且是公司的重要活动和开支。

(3)能证明公司的成功是出于独有的特点或知识产权。

(4)公司的市值或无形资产远高于有形资产。

可以看出港交所对创新型公司的定义比较宽泛,并且港交所也在指引中明确指出港交所对何为创新型公司保有自由裁量权,并不受以上条件限制——即不满足以上条件的公司港交所可能也会批准上市,而满足以上条件的公司港交所也可以拒绝。据 Bloomberg 报道百胜中国在投行的建议下也已申请在港二次上市——显然百胜中国也认为自己符合创新型公司的定义。

7.A 股公司可否赴港二次上市?

因为港交所要求二次上市的中国公司必须首先在纳斯达克、纽交所或伦交所上市,只在上交所或深交所上市的中国公司不符合规定。

8.美国的《外国公司问责法案》具体对在美中国公司有何影响?

自中美 贸易战爆发以来,中美关系一直处于低谷。瑞幸造假丑闻发生后,美国监管机构 PCAOB 长期不能检查中概股公司审计底稿的问题也受到美国国会重视。

安然(Enron)造假丑闻爆发后,美国国会在 2002 年通过《萨班斯 - 奥克斯利法案》(Sarbanes-Oxley Act),设立 PCAOB。PCAOB 负责监管美国上市公司的会计事务所,包括检查审计底稿。但中国证监会、国家保密局和国家档案局在 2009 年 10 月 20 日颁布规定,限制境外监管机构进行现场检查。《证券法》中也有类似的限制。

根据 PCAOB 的统计,截至 2020 年 4 月 1 日,共有 276 家在美上市的外国公司 PCAOB 不能检查,其中 89% 是中国大陆和香港公司,剩余的公司来自法国和比利时。

美国参议院 2020 年 5 月 20 日全票通过了《外国公司问责法案》(Holding Foreign Companies Accountable Act),规定自法案生效起连续三年不接受 PCAOB 检查的公司会被强制退市。

该法案早在 2019 年 3 月就被提交给参议院委员会,但在 2020 年 4 月瑞幸造假丑闻爆发后立法进程加速。 一位在香港工作的资深投行人士向《晚点 LatePost》分析,鉴于只有中国等极个别国家不配合 PCAOB 检查,美方在此问题上 “不会让步”。

该法案仍需众议院批准才可生效。该法案在最终生效前仍可能有变动,但如果该法案以现有形式生效,且三年内中美政府无法达成检查审计底稿的协议,在美上市的中概股都将面临被强制退市的风险。网易和京东的招股书中就明确提及此风险。

9.除了规避在美被强制退市的风险,中概股公司还有什么回港理由?

虽然香港与纽约一样作为国际金融中心汇聚着来自全球各地的投资者,香港本地和亚洲其他地方的投资者仍然扮演一定角色。而由于香港和亚洲投资者相较于西方投资者更了解中概股,本土偏好(home bias)以及本地投资的便捷会让在港上市的中概股获得更高的市值。

在港二次上市也可以满足中概股公司的融资需求。

同时在香港和纽约上市也可以让中概股获得几乎全天的交易时间。

10.中国独角兽还会去美国上市吗?

美国上市的要求相对香港宽松。美国证券监管的理念是只要披露得当,监管本身不做过多限制。而港交所相对而言更重视对小投资者的保护。譬如港交所限制触犯过刑法的人担任董事长,而美国则无此限制;港交所一般要求仅在必需的情况下才使用 VIE 架构,但美国无此限制;港交所不允许公司股东同股不同权,可美国就允许等。

所以很多不符合香港上市要求的中国科技公司依旧会选择赴美上市。腾讯音乐因腾讯作为公司股东想持有超级投票权,只得赴美上市。

除了港美两地监管不同外,中国公司上市地选择还涉及其他因素。如同性恋约会平台 Blued 可能出于文化原因偏好美国;富途金融及企业服务总裁邬必伟告诉《晚点 LatePost》当初富途上市选择美国,部分原因是美股已经有富途上市时对标的企业,如盈透证券(Interactive Brokers)和嘉信理财(Charles Schwab)。

据《晚点 LatePost》了解,中国新造车企业理想汽车已启动上市,小鹏汽车在积极筹备上市过程中。两家的首选地都是美国,“因为去美国上市是最快的”,一位投行人士说。

11.中概股为何不回 A 股二次上市?

2018 年 3 月 30 日国务院 21 号文(《国务院办公厅转发证监会关于开展创新企业境内发行股票或存托凭证试点若干意见的通知》)发布前,红筹公司在大陆上市需先拆除红筹架构,对于中概股来说就需要先退市。由于退市步骤繁琐、回归不确定性大,只有 360 等少数中概股以这条道路返回 A 股。

国务院 21 号文规定市值不低于 2000 亿人民币(约合 286 亿美元)的中概股可在大陆双重上市,并允许同股不同权和亏损企业上市。对于 VIE 架构公司,国务院 21 号文也要求监管机构 “依法审慎处理”。

国务院 21 号文虽然打开了中概股返回 A 股双重上市的大门,但阻碍仍存—— 2000 亿人民币市值的要求仍然较高(凭借近期市值腾讯音乐、携程和富途等均不符合条件);VIE 架构审核不确定性很高等。2018 年小米原计划在香港和 A 股同时上市,但在中国证监会向小米发出 84 个质问后,小米最终放弃在大陆上市。

2019 年 7 月 22 日开市交易的科创板进行了几大突破——明确允许同股不同权架构并且不要求盈利。2020 年 4 月 30 日的证监会 26 号公告(《关于创新试点红筹企业在境内上市相关安排的公告 》)也将 “拥有自主研发、国际领先技术,科技创新能力较强,同行业竞争中处于相对优势地位” 的中概股的双重上市市值门槛降至 200 亿人民币。

就在当天,红筹架构的中概股公司中芯国际董事会通过决议申请在科创板上市。

证监会 26 号公告规定 VIE 架构公司上市前须经中国证监会批准,并需征求国务院行业主管部门、国家发展改革委和商务部意见。由于中国政府长期对 VIE 架构公司上市十分谨慎,迄今为止 A 股依旧没有 VIE 架构公司,想回 A 股二次上市的中概股也就无先例可循。

12.何为红筹架构?为何要使用红筹架构?

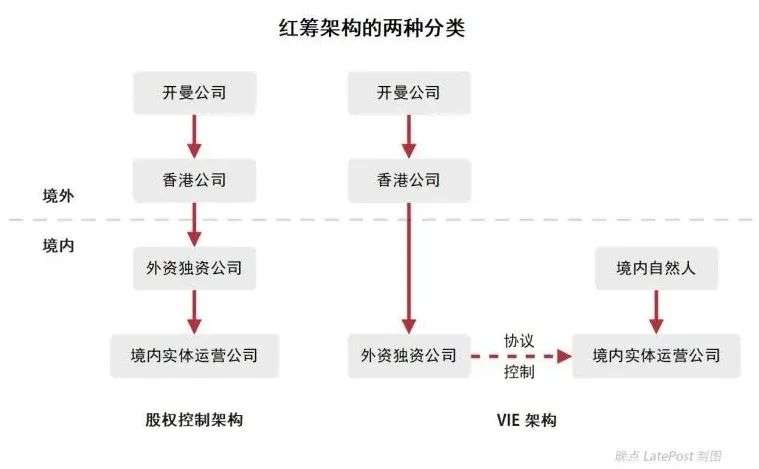

红筹股(red chip)指的是上市主体即母公司在境外,但业务集中在中国大陆的中国公司,得名于中国国旗的红色。同样地,红筹架构指母公司在境外的中国公司,无论上市与否。红筹架构可分为直接持股架构和 VIE 架构(也称协议控制)。

在本世纪初,中国大陆的风投和私募市场刚刚起步,很多刚创立的科技公司难以在境内获得融资。由于中国大陆资本账户管控严格,境外投资者将资金转移出境十分困难,想要获得境外资金的创业公司往往需要通过境外实体进行融资。将母公司放在境外也能享受很多监管上优势,如未上市公司的持股比例和股东身份保密等。中概股和中国的独角兽基本都是红筹架构。

中国政府限制或禁止外资(含纯外资和中外合资公司)进入国内很多行业,所以红筹架构中的 VIE 架构就成了很多中国科技公司的选择。

13.回港二次上市的中概股可以直接拿到 A 股投资者的钱吗?

沪港通和深港通(统称港股通)让 A 股投资者可以相对容易地投资香港上市公司。

根据彭博社和《第一财经》报道,上交所、深交所和港交所曾在阿里巴巴上市前达成协议将同股不同权的二次上市公司排除在港股通外,但港交所向中国证监会提议放开此限制。两家媒体在报道中解读,如果将同股不同权的二次上市公司纳入港股通,上交所和深交所的竞争力将被削弱,将更难吸引中概股回归 A 股。

阿里巴巴在招股书中提出,若股份不能加入港股通,将影响大陆投资者买卖阿里巴巴股票,“从而可能限制公司股份在香港联交所交易的流动性”。

根据港交所 2020 年 6 月 26 日的数据,港股通投资者在小米的持股比例为 6.44%、在美团的持股比例为 4.43%、在腾讯的持股比例为 2.85%、在金山的持股比例为 25.26%。

2019 年 10 月 28 日,港股通允许同股不同权公司加入。根据高盛研报分析,港股通目前并无对同股不同权二次上市公司的特别规定,但现行规定中允许上交所和深交所加设 “其他条件”,意味着二次上市的同股不同权中概股可以被上交所或深交所单方面排除在外。

针对此问题,港交所首席执行官李小加在 2020 年 2 月 14 日上市仪式上公开表态,“让中国的老百姓能够投资中国最优秀的新经济公司,是所有金融人的共同理想。我相信好的事情应该发生,应该发生的事情就一定会发生,只是早晚的问题,而不是会不会的问题”。

14.阿里巴巴和网易账上不缺钱,为何还要二次上市融资?

根据招股书,2020 年 3 月 31 日网易持有现金、当期定期存款和短期投资共计 107 亿美元;阿里巴巴在 2019 年 9 月 30 日持有现金和短期投资共计 329 亿美元。阿里巴巴和网易也长期有大量经营现金流入。根据两家公司的招股书,阿里巴巴和网易二次上市的融资计划分别为 121 亿美元以上和 27 亿美元以上。

阿里巴巴和网易虽然不缺钱,但不意味着融资没有意义——更大的现金储备可以给公司更多的选择,如战略收购。阿里巴巴和网易可能也想在香港建立一定交易量和投资者基础,而发行新股是最好的方式。

同时,阿里巴巴和网易的股价在二次上市时都处于历史高位。就像股价过低是公司回购股票的机会一样,一般认为股价处于高位或被高估是股权融资的好时机。

15.中概股香港二次上市流程是什么?

第一步是选择投行作为保荐人。(二次上市时经常会选首次上市用的投行)

第二步是与港交所进行预沟通。

第三步是提交上市申请。(二次上市可以秘密提交)

第四步是上市聆讯。

第五步是路演。

第六步是挂牌交易。

16. 在港二次上市需要经过股东会批准吗?

与中国实行的法定资本制不同,在美上市的公司遵循的是授权资本制。在授权资本制下,公司的授权股份(authorized shares)数最初在公司章程中确定,之后可由股东会调整——通过定向增发、二次上市等途径,董事会可以随时决定发行已授权但未发行的股份,而无需经过股东会批准。一家公司的已发行股份数(outstanding shares)总是小于等于授权股份数。阿里巴巴、网易和京东在香港二次上市都未通过股东会,而是由董事会直接拍板。

17. 中概股在港二次上市可否只挂牌不融资,类似于 Spotify 和 Slack?

Spotify 和 Slack 分别在 2018 年和 2019 年在美上市。与传统 IPO 不同,Spotify 和 Slack 采用的是直接挂牌(direct listing)的模式,没有发行新股,也没有融资。传统 IPO 有三个优势——融资、提高知名度和获取流动性。在上市前 Spotify 和 Slack 现金储备充沛而且已经具有较高的知名度,但仍需给投资者和持股员工套现退出的渠道,所以两家公司选择摒弃传统 IPO,直接挂牌。

中概股二次上市只挂牌不融资理论上是可行的,两名业内资深人士向《晚点 LatePost》分析。但实际上由于没有先例,港交所对此态度不明。

18. 在港二次上市的中概股会出现港美股票价格差吗?

由于在港二次上市的股票与原美国股票是完全双向自由兑换的(fully fungible),理论上股票不会出现价差。事实上由于香港和纽约交易时间不同以及税制和其他细节,二次上市公司会出现细微的价差——根据高盛研报,阿里巴巴二次上市以来两地平均价差低于 2%。

19. 在港二次上市股票如何定价?

由于在港二次上市的股票与原美国股票是完全双向自由兑换的(fully fungible),所以新股定价与美股股价基本一致。由于是发行一定量的新股,经常会给出很小的折扣。阿里巴巴、网易和京东的二次上市定价分别给出了 2.6%、6.6% 和 3.9% 的折扣。

20. 中概股回归对港交所有何长期影响?

港交所连续多年都是全球最大的股票交易所之一——过去 11 年里有 7 年 IPO 融资额位居全球首位。但过去港股长期由金融和地产公司主导,除腾讯外几乎没有科技公司。人们也普遍认为与美股相比,港股投资者不看好科技股。在 2018 年 4 月 30 日改革后,不论是吸引中国独角兽还是美国的中概股,科技股的比例在逐步增加。

根据投行杰富瑞(Jefferies)2020 年 5 月 27 日的研报,金融股占恒生指数总权重的一半,地产股占 10%,但随着小米、美团、阿里巴巴、网易等科技公司加入,杰富瑞预计恒生指数会因此 “改头换面”。对于很多中国的独角兽,香港已成为首选上市地。

(记者管艺雯、王海璐对此文有贡献)