东南融通、中国高速、瑞幸咖啡:中概股造假背后的“朋友圈”

作者:贾霈霖

出人意料地,瑞幸“自雷”了。

这家近两年来风头无二,志在打造“中国消费者饮用咖啡习惯”的风光企业,在成功登陆美国IPO后,成了当红的炸子鸡。

瑞幸拿着上市后源源不断的融资,大张旗鼓地在中国内地“海量”地扩张门店,幅度巨大的优惠券如同天女散花般的撒。然而最终这一切,化成了泡沫。

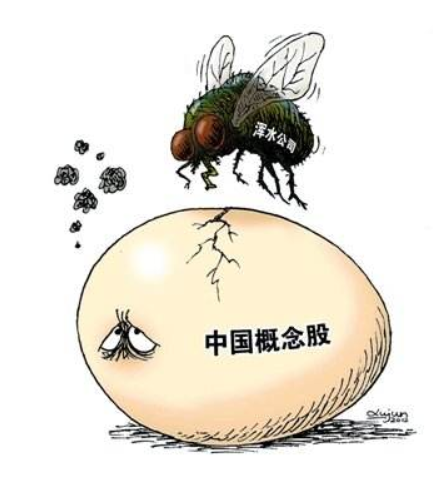

2020年1月31日,著名国际做空机构浑水公司发布消息称,其认为瑞幸在业绩方面存在注水和夸大,包括每日订单量、单位订单商品数、净售价、广告支出等数据都存在造假。随后瑞幸否认了这一消息。

瑞幸没有“嘴硬”太久。

2020年4月2日,瑞幸咖啡公布了提交给监管部门的文件。其中显示,瑞幸咖啡通过自查,发现和承认了在2019年的第二至第四季度,由财务官虚造了多达22亿元人民币的交易额,相关的费用和支出也存在虚增情况。

财务造假,对于一家上市公司而言,是毁灭性的打击。

瑞幸的股价于是崩了。当日开盘后瑞幸股价出现多次熔断,当日跌幅超过75%。第二天,跌幅达到了15.9%。第三日,瑞幸盘中价最高下跌超过20%。

从一只当红的炸子鸡,再到无人问津,瑞幸只花了三天时间。

而瑞幸这只又一次出现造假局面的中概股,将公众的目光重新拉回了中概股造假的过往历史。

借壳上市、上市业绩造假、虚假财务报告,是中概股造假的惯用手段。中国教育、中国绿色农业、艾瑞泰克、中国高速频道,这些以往中概股在美股的“炸子鸡”,如今都成了中概股的污点。

中概股的造假风波,又一次猛烈的刮了起来。

其实追溯起来,中概股赴美上市涉嫌造假,已经是“司空见惯”之事。

2011年冬,原高管张明在北京的寒风中瑟瑟发抖。

作为几个月前还是一家风光美股上市的软件企业高管,张明感觉公司的关门大吉发生地太快了。

东南融通,这家1996年7月在福建厦门成立的软件公司,当时堪称是国内赴美上市软件企业的翘楚。由于在国内创业板迟迟无法上市,最终管理层决定于2007年10月在纽交所挂牌上市。

当时市场一片欣喜,东南融通是中国首家在纽交所上市的软件企业。IPO就大获成功,东南融通融资1.8亿美元。

图注:东南融通在纽交所上市

东南融通上市前,老虎基金就为其投资2500万美元。上市时,高盛和德意志银行为其做承销商,德勤为其做审计。

一圈“大佬”围着东南融通,其度过了几年的风光。

2011年,著名做空机构发布文章,对东南融通在2008年至2010年三年内每年都超过60%的毛利率产生质疑。认为该利润水平“高的惊人”,大大超过了其在美股上市的竞争对手水平。

此外,高管涉嫌诉讼、人力资源支出存疑,加之怀疑的毛利率,成了做空机构质问东南融通的“三大罪”。

2011年4月26日,做空报告一出,东南融通股价大幅下跌30%。次日公司出面澄清,并且回购1亿美元股票,将股价拉升了20%。

后来东南融通高管张明在回忆时,说当时的CFO能力不足,错误地估计了形势,导致东南融通无法及时提供财务报表,并且和德勤交恶,最终导致德勤以“东南融通干扰审计”为由宣布辞职。

德勤辞职,标志着东南融通的信用背书跑了。

东南融通彻底地丧失了招架之力。

图注:杂志对东南融通造假的报道

2011年5月17日,东南融通被纽交所停牌。8月17日,其正式退出粉单市场交易。8月31日,东南融通正式宣布解体。

距离做空报告公布仅仅过去了4个月零5天。

尽管前高管们当时都极力辩白,但是市场对于东南融通的财务状况调查的确显示存在着诸多前后矛盾之处。它也成了那阵中概股“造假风潮”中倒下的一颗树。

同样在那年风里倒下的,还有中国高速频道(CCME)。

成立于2004年,这家位于福建福州的车载广告传媒公司,若干年后,成了做空机构眼中的大鱼。

这家从福建起家的传媒公司,依靠投放显示屏在大巴、公共汽车、以及车站机场等地播放广告,来取得收益。

在2009年,中国高速频道通过反向并购成功在美上市。次年,其顺利地转到了纳斯达克上市。彼时每股发行价高达12美元。

上市一年多,中国高速频道披露出的财报“十分喜人”,相较于竞争对手利润前景和水平巨大。2010年第二财季报告中,中国高速频道宣称当季营收高达5300万美元。而竞争对手华视传媒营收仅为3100万美元。

在某前投资人的回忆中,认为当时市场对中国高速频道的狂热是“不合理智的”。很多人被中国高速频道的亮眼财报而“迷昏了头”。

2010年8月,就在中国高速频道在纳斯达克上市两个月后,做空机构香橼质疑其财报存在问题。这是对中国高速频道的第一波攻击。

随后中国高速频道予以反击。但是在2011年3月,做空机构浑水发布通告,称中国高速频道财务存在“巨大问题”,将其交易评级为“强力卖出”,目标价仅为5.28美元,并且声称将亲自参与做空行动。

图注:电视台报道美国证监会调查中国高速频道

此时中国高速频道的股价刚刚攀上了历史新高:23.97美元。

做空机构认为,中国高速频道为了能在纳斯达克上市,虚造了财务报表,使得其2009年财报“好的过分”,从而完成上市。

仅仅两个月后,4月4日,中国高速频道收到了纳斯达克要求其下市的通知。5月19日,其股票转至粉单市场交易,每股价格仅1美元。

图注:证监会对中国高速频道发起诉讼

类似这样的戏码,在那段时间里发生了太多次。

中国海洋食品、开元汽车、艾瑞泰克、中国绿色农业、嘉汉林业,那一年,被做空机构发布“造假质疑”从而股价崩盘乃至退市的,两只手都数不过来。

2011年,纳斯达克和纽交所对至少21家小型和微型中国公司实施停牌,其中5家摘牌。

在前一年的2010年,仅仅浑水公司就揭露了东方纸业、绿诺科技、多元环球水务等公司的财务造假现象。

而这些遭遇做空机构打击的上市企业,多数都是依靠反向并购实现在美上市。由于在国内上市困难重重并且存在着盈利目标要求,所以彼时很多企业都奔向大洋彼岸谋求上市。

反向并购、财务造假,成了那时很多企业“心照不宣”的招数。通过并购在美的濒临破产或者财务告急的上市企业,“借壳”将自己的主体公司推进上市。加之美国对于上市申请审批并不严格,诸多中概股企业借用这种方式实现了上市融资。

除此之外,这些公司利用中美审计制度差异以及机密文件调集困难,甚至出现了“投资人上门时热火朝天,投资人走后立马关停”的奇葩局面。

面对来自中概股的多家企业,做空公司花费了极大力气奔赴中国调研实际企业生产情况,甚至通过数人头方式得出营业数据是否造假的结论。

而那一年,做空公司对中概股的集中扑杀,以及大面积的财务造假,使得做空公司赚得盆满钵满。

在2011年中概股企业被集中扑杀的9年后,瑞幸咖啡充当了可能重新挑起这一“战火”的领头羊。

如今反向并购方式赴美上市已经销声匿迹,但是财务造假风波愈演愈烈。此次瑞幸咖啡“自雷”,爆出的可能是潜藏在水面下的炸弹。

瑞幸爆出财务造假,打击的不仅仅只是消费者没有“廉价咖啡”可喝,更致命的,是打击了美股对于中概股的投资信心。

赴美上市寻求巨额融资的新兴公司如雨后春笋般冒了出来,瑞幸只是其中的一个代表。而在瑞幸暴雷后,其他同类型公司面临的局面和压力,显然将会增加。

最为珍贵的信用,已经到了岌岌可危的地步。

中概股在美股的未来,已经不得而知。