解码SLG出海下半场,您所不知道的背后故事就在这里

编者按:本文来自微信公众号“AppAnnie”(ID: appannie),作者:Loris Zhang,36氪经授权发布。

从本期开始,App Annie 会结合当下国内国际热点,不定期更新我们从行业数据中挖掘到的重要内容及趋势,深度剖析行业动态和多变的移动市场。本期,我们将聚焦「SLG策略游戏」出海,为大家解读数据背后的机遇与挑战。

策略游戏(以下简称SLG)一直是中国游戏出海最为拿手的游戏品类之一,这一优势在近期愈发显著。在 App Annie 统计的2019年1-8月全球(不含中国大陆)Google Play 策略游戏收入榜前50的游戏中,有多达33款来自中国发行商,而这一数字在去年同期仅为27款。

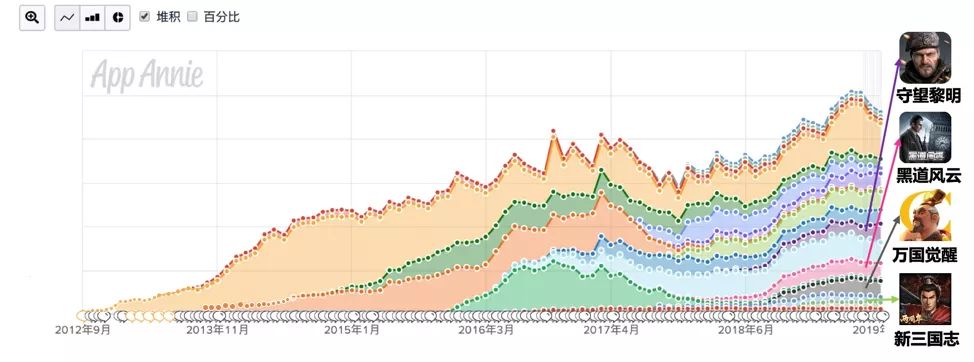

但事实上,全球SLG市场曾经历过一段沉寂。随着2017年初两款 SLG 的开山鼻祖《Game of War》及《Mobile Strike》收入下滑,全球 SLG 游戏大盘出现了收入下跌及增长停滞。随后的一年则靠“社交+国战+中世纪战争”的 COK-like 策略游戏维持着大盘收入稳定。但自2018年下半年开始,诸多中国厂商出品的“垂直题材+融合玩法+精品化制作与发行”的 SLG 轮番起量,打破了这一僵局,将全球 SLG 市场大盘收入推至历史新高。

数据来源: App Annie Intelligence, 主流SLG游戏近年大盘收入趋势,iOS + Google Play合计

SLG 在各地区市场机会:俄罗斯中东付费偏好高,日本市场增长潜力大

那么,这些出海新秀的收入主要来自于哪些市场?在各个 SLG 出海大厂深耕美国市场的背景下,我们是否能挖掘到美国市场之外的蓝海机遇呢?让我们来看这样一组数据:

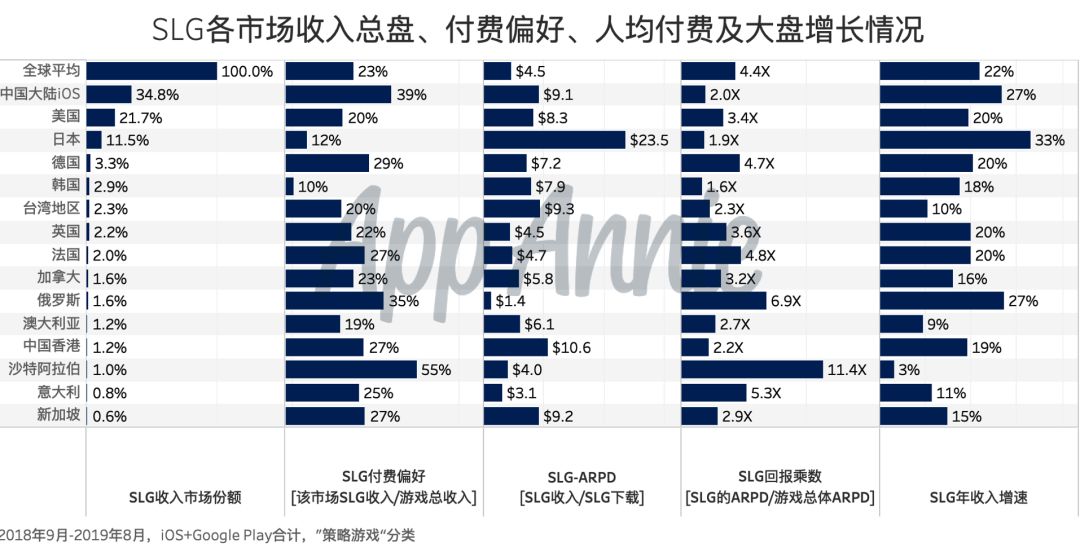

通过分析 iOS 和 Google Play 应用商店“策略游戏”分类的收入数据,我们筛选出了近12个月 SLG 游戏收入最高的15个市场,可以得到一些有趣的发现:

例如,美国和日本是 SLG 收入大盘最高的海外市场,但就 SLG 付费偏好来看,美国用户在 SLG 游戏上的付费占所有品类游戏付费的20%,而日本仅有12%,韩国仅有10%;但这一比例在俄罗斯和沙特则高达惊人的35%和55%,这可能与很多 SLG 游戏以“国战”为背景,而战斗民族和中东文化背景的玩家对这类题材的高偏好度有关。

另一角度,如果我们用 ARPD(每下载对应收入)来衡量单用户的付费能力,那么从全球市场来看,每个 SLG 游戏的下载可取得4.5美金的收入,是游戏全品类平均水平的4.4倍(SLG回报乘数)。而聚焦地区市场,日本市场 SLG 游戏的 ARPD 高达23.5美金,但实际仅为日本游戏全品类 ARPD 的1.9倍(全球均值为4.4倍);相比之下,总体 SLG 收入大盘紧随其后的德国市场,SLG 的 ARPD 为7.2美金,但 SLG 回报乘数却高达4.7倍——这可能代表着尽管日本用户人均付费能力超强,但并非对 SLG 有特别的偏好,而德国市场虽然人均付费能力稍低,与美国市场相当,但更愿意在 SLG 这一品类付费。此外,ARPD(每下载获得回报)非常适合与 CPI(每下载推广成本)比较,与推广下载比例等其他数据相结合,简单预测 ROI 值。

最后,我们还可以用收入增速来评估各地区市场 SLG 品类的增长空间:全球 SLG 收入年环比增速为22%,中国 iOS、日本、俄罗斯增速超过全球均值,处于高速增长;而台湾地区、澳大利亚、沙特等地区则表现出增长乏力的态势,增速均在10%以下,其中沙特仅为3%。这可能与近年来中东市场的移动互联网用户时长逐渐被长短视频、直播、购物等应用瓜分有关,轻娱乐形式的逐渐崛起或许正在让 SLG 游戏这一稍显“硬核”的娱乐形式逐渐失去吸引力。

SLG用户规模先增后降,但ARPU值推高拉动整体收入持续增长

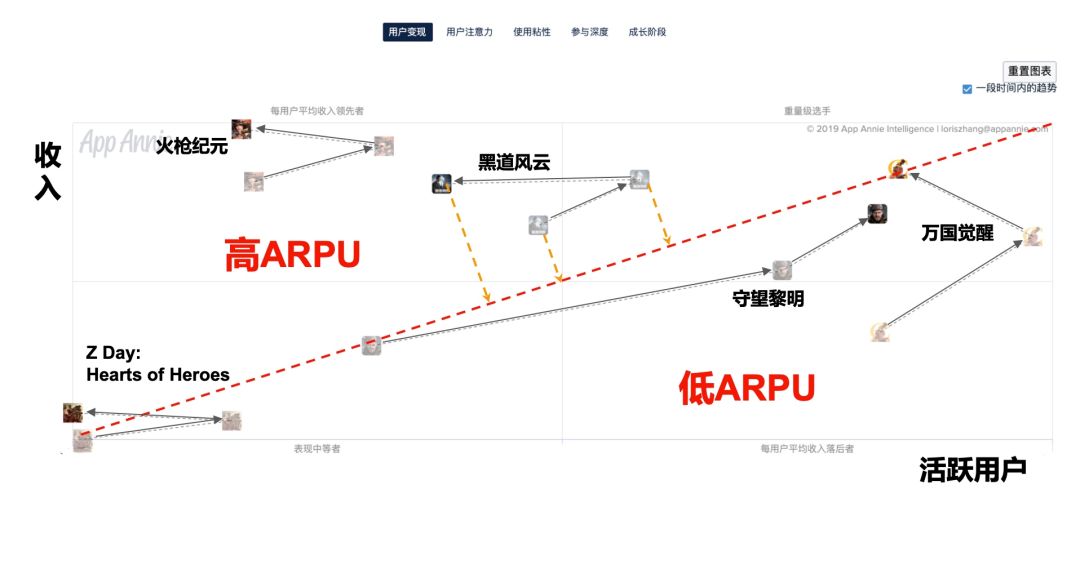

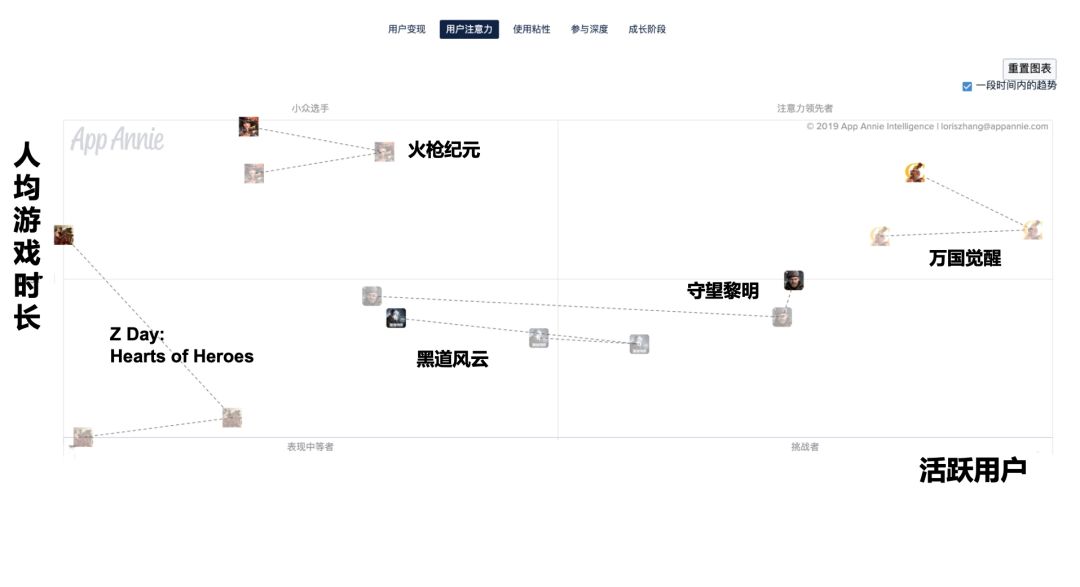

为了进一步深挖 SLG 游戏的增长方法,我们选取了5款具有代表性的中国出海 SLG ,以四个月为一周期,观察其全球市场近一年的累计收入及月活用户变化情况(游戏 logo 颜色由浅至深表示时间变化),发现了耐人寻味的共性:

尽管5款游戏的收入都保持了稳定的增长(图示纵轴),但活跃用户规模却基本都经历了先增长后持平或下降的过程(图示横轴)。简单理解,越靠近矩阵左上角且距离红线垂直距离越远,其 ARPU 值就越高,反之其 ARPU 值则越低。我们可以发现,大部分优秀的 SLG 游戏都经历了一个用户规模先增长后回撤,但 ARPU 值升高带动整体收入持续增长的“洗用户”过程。

5款出海 SLG 游戏全球活跃用户及收入变化

2018年9月-2019年8月,iOS + Google Play合计

为什么会出现这样一个“洗用户”的过程呢?

不同于 ARPG 和 TPS 等类型的游戏能通过短促的战斗和操作给予玩家即时反馈感,策略游戏堪称反馈周期最长的游戏类型之一。玩家需要在纷繁复杂的变量中不断做出决策,跑马圈地、排兵布阵,在资源的不断消耗和积累中(付费点)走向最终胜利。这样漫长的反馈周期则导致了游戏初期借助推广活动吸引到的用户在之后会有较大比例的流失,但最终留存的忠诚用户的付费率及 ARPU 将会显著提高,从而带动游戏整体收入的持续增长。

举例来说,Funplus 公司出品的《Z Day: Hearts of Heroes》在其上线一年的时间中,玩家的人均每月游戏时长从4.5小时提升至20.5小时,而其月均收入也翻了6倍。但在游戏时长增长的过程中,其用户规模同样经历了”洗“的过程——用户规模先增长后下降,最终留存的才是为其贡献持续收入增长的核心用户。

5款出海 SLG 游戏全球活跃用户及用户月均游戏时长变化

2018年9月-2019年8月,iOS+Google Play合计

《万国觉醒》的用户画像演变及轻度化素材+渠道推广策略

那么,对于 SLG 游戏来说,“洗”之前和之后的用户分别有何种特征?我们又应该怎样准确找到那些长线留存且高付费的玩家呢?不妨让我们一起来看看《万国觉醒》在美国市场的增长之路:

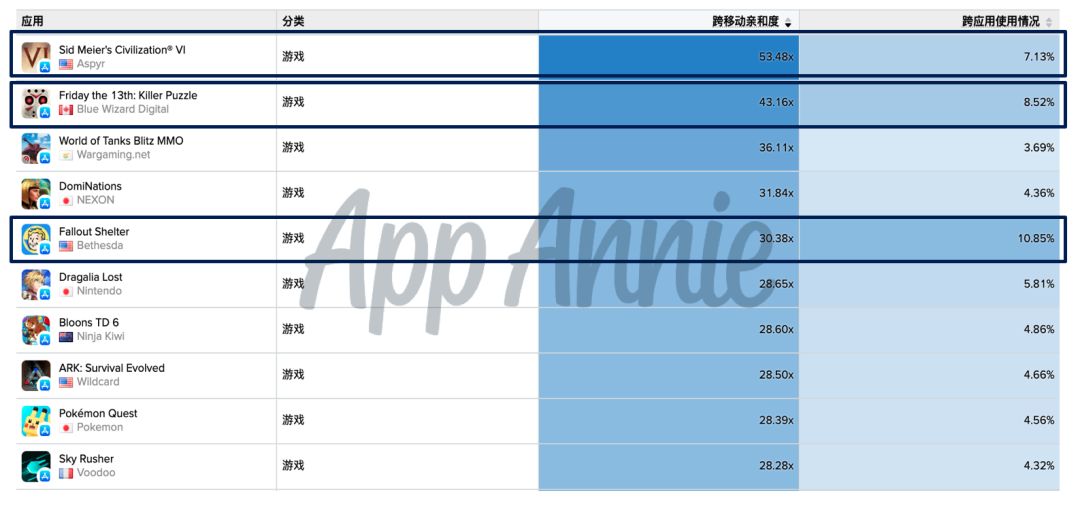

我们可以通过 App Annie Intelligence 平台中“跨移动亲和度”指标来了解《万国觉醒》用户偏好的游戏类型演变:《万国觉醒》上线初期(2018年10月)玩家跨移动亲和度(偏好度)和跨应用使用情况(使用重合度)综合最高的三款游戏分别是《Sid Meier’s Civillization VI》,《Friday the 13th: Killer Puzzle》和《Fallout Shelter》,这侧面反映出了《万国觉醒》的世界观对喜欢“文明”系列题材、解谜类游戏、末世生存系列的小众硬核玩家的独特吸引力,同时,也正是这部分优质的种子用户支撑起了《万国觉醒》的后续传播起量。

数据来源:App Annie,2018年10月,美国 iOS 市场

而到了今年6月,尽管像《The Walking Dead: Our World》及《明日之后》这样的末世生存题材仍独得《万国觉醒》玩家的偏爱,但《万国觉醒》玩家偏好已在玩法、题材、画风等方面向轻度化集中。例如前段时间大火,主打“轻操作回合制战略”的游戏《Auto Chess: Origin》,与《万国觉醒》的用户亲和度达到了惊人的46倍。这意味着在6月份,这款自走棋游戏在《万国觉醒》玩家中的使用渗透率是其在整个美国iOS用户中渗透率的46倍。同时,放置类RPG《Tap Titans》及多个超休闲游戏进入《万国觉醒》玩家最偏爱的游戏前10名。

数据来源:App Annie ,2019年6月,美国 iOS 市场

再结合 App Annie 的”用户特征“功能,我们发现这一演变伴随的是主力玩家年龄群向25岁以上转移,且男女用户比例逐渐趋于平衡的过程。分析到这里,我们大概可以勾勒出《万国觉醒》ARPU 值最高阶段的用户特征:喜欢末世生存题材及轻度休闲玩法的游戏,以成熟男性用户为主,但女性玩家比例也在提高。

继续使用同样的方法,我们还可以进一步查看这一部分游戏玩家最偏好的其他类型应用,例如最常使用的社交媒体、娱乐、购物应用等等,从而更加精确地描绘出这部分用户的画像。这一发现,对我们无论在素材制作还是渠道选择上更有效地触达高付费潜力玩家都具有启发意义。

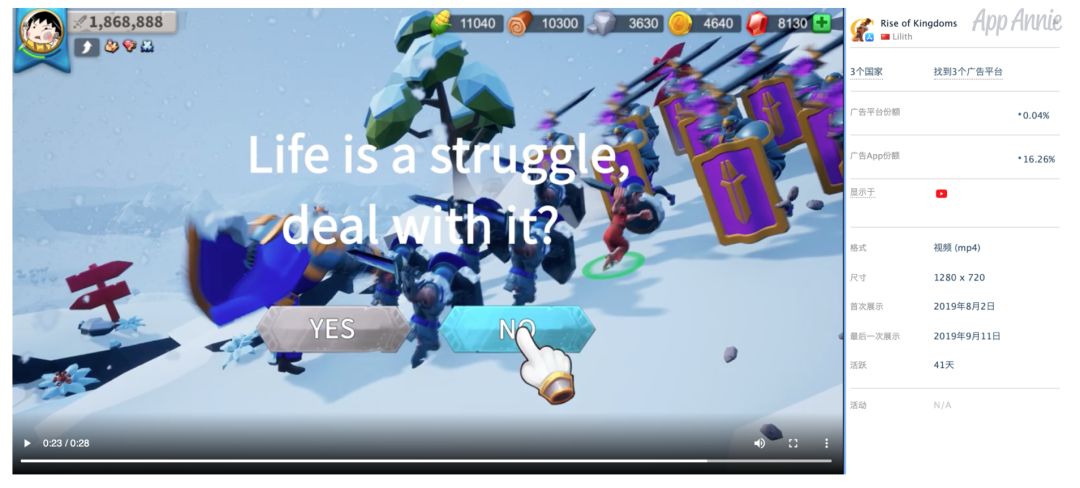

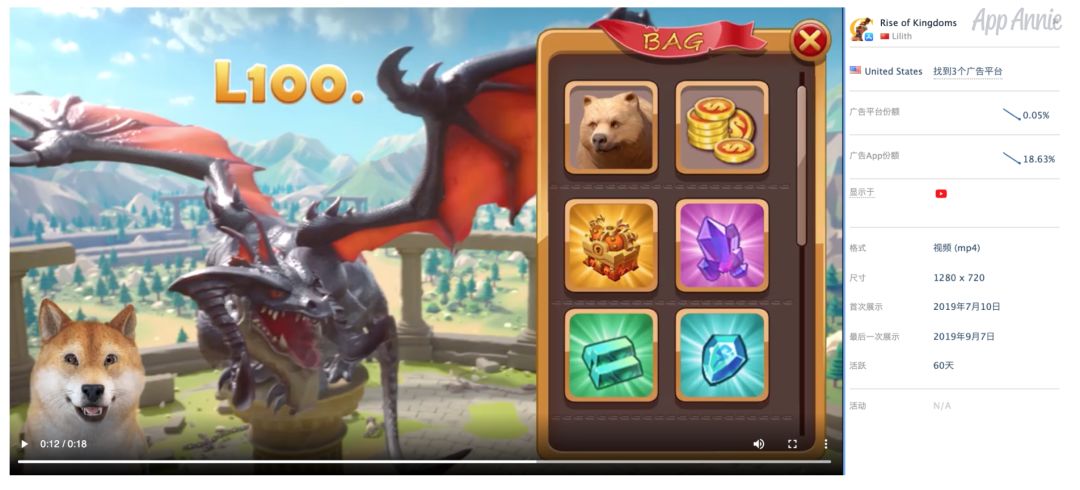

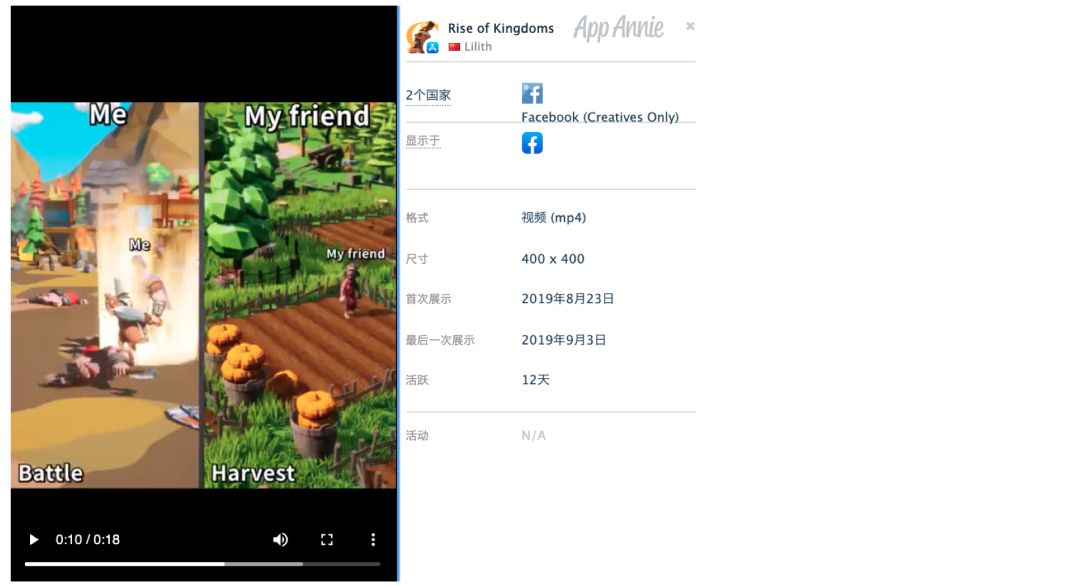

仍以《万国觉醒》为例。从素材来看,我们发现其推广中使用的广告素材非常多样,并不拘泥于传统SLG攻城略地的战斗场景,而是用不同素材分别展现其角色成长、建造、养成(春种秋收)、PvP对战、团队合作等各类轻度化和感性的元素。而这些元素则与我们前面分析的 ARPU 值最高阶段的用户所喜爱的休闲游戏中的 Idle 、Tycoon 玩法非常相似,更容易吸量。

美国iOS《万国觉醒》部分推广素材

从推广渠道来看,除了 Facebook 、YouTube 、Twitter 等传统社交、流媒体推广平台以外,我们还可以从网盟优化后展示的广告位中得到一些启发。据 App Annie 统计,截至2019年8月底,在《万国觉醒》展示时间最长的10款广告位游戏(可通过广告变现的游戏)中,2款为末世生存题材,4款Idle放置类,2款 Battle 对战类,其余2款为像素风动作 RPG 及 Tycoon 类。有趣的是,这正与我们前面发现的《万国觉醒》用户偏好类型非常相似,也侧面印证了其在精准买量方面的确值得称道。

《守望黎明》抖音买量回归国内,吸量又吸金

最后,让我们把目光拉回国内市场。

8月份,海外市场上线已达1年半之久的 Last Shelter: Survival(海外名称:《末日孤城》,国内名称:《守望黎明》)在 App Annie 的中国 iOS 游戏下载及收入总榜中双双蹿升至22名,可谓吸量又吸金。这款龙创悦动出品的僵尸题材策略塔防游戏,通过疯狂的抖音买量,成功回归国内市场,站稳脚跟。

数据来源:App Annie,中国iOS游戏下载榜及收入总榜,2019年8月

同时,中国 iOS 市场的加入也为其全球市场略显疲软的收入打了一针强心剂:据 App Annie 数据统计,《守望黎明》在中国市场上线仅3个月,其 iOS 单端收入已达到千万美金量级。而《守望黎明》在整个海外市场双端平台(iOS + Google Play)达到这一收入量级用了整整7个月的时间。

《守望黎明》的核心用户有何特征?其推广模式又有什么特别之处?如果看完本篇的你也有兴趣了解,不妨用我们前面介绍的方法对其做一个简单的复盘,也许能找到一些有意思的发现。

未来 App Annie 也会继续紧跟当下热点,解读数据背后的行业趋势和机遇,用专业的深度洞察帮助大家更好地了解移动环境下各地区和各行业的现状及未来。

编 | 云晞@36氪出海