小米现“排浪式”发展

在对小米以及整个智能手机制造业进行观察时,我们曾担心2021年手机业将会面临极大的压力,理由有二:

其一,当前全球资产价格上涨的势头并未得到明显遏制,在过去几个月里PPI也不断刷新纪录,这都会加重制造业的负担,简单说盈利性将会受到很大制约,这在工业部门最近的表现中也得到了了验证;

其二,受疫情以及宏观经济下行压力加大影响,我国消费端又出现了内需不足的情况,消费者惜购的表现明显,对于智能手机行业可能会对总需求产生一定的扰动。

对于个体企业,在上述压力之下,如若能进行逆周期的调节,走出外部环境阴影,那么对于今后的价值走向将有着积极的意义。

于是,本文将以我国唯一上市的智能手机厂商小米为样板,来客观评述行业逆周期调节的潜力与机会。

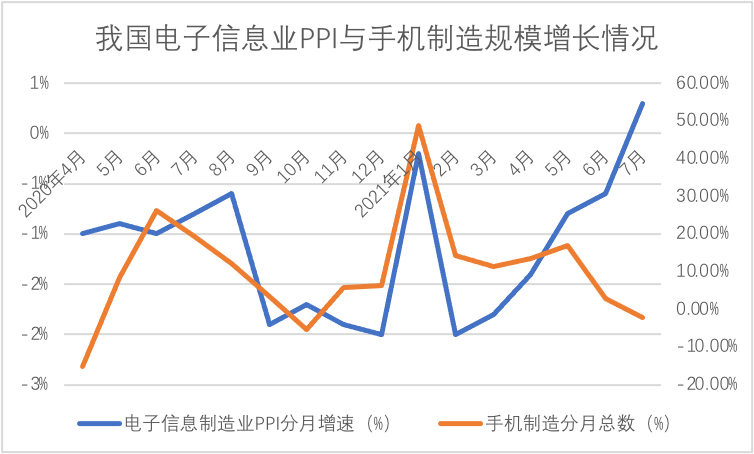

首先看宏观情况,我们首先整理了近三年多时间以来电子信息产业PPI与智能手机产能之间的关系,见下图

除2021年初在上年基数较低情况下,两组数据出现了偶然的同波段互动,其他时间里两组曲线的“错峰”现象乃是相当明显的,尤其PPI的波峰和波谷要领先于制造业产能增长,根据PPI走势可大致预测2-3个月内手机制造端的供给情况。

在上图中亦可以看到,进入2021年6月以后,两组曲线开始呈现明显分化,也就是说在PPI上扬之时,制造业并未如往期那般顺延2-3个月,而是立即进行了产能的调整,换句话说,当PPI走高预期已经越加明显之时,企业运营策略可能会提前警醒,一旦PPI真的有所表现就立即落实。

我们也主要到2021年7月行业PPI同比增长首次回正,当期手机业的增长就有了明显下挫,当PPI仍在上升通道时,我们将此理解为,行业在不断出清。

2020年我国手机出货量为2867万部,同比增长了28.6%,被部分乐观者认为行业已经告别了低谷期,但考虑到2019年同期该数字尚为3420万部,显然,情况并未想象中如此乐观。

对于国内手机厂商,在过去的Q2大致面临着:1.产能逐渐在萎缩;2.总需求尚未完全恢复,企业内卷化加剧。从损益表看,这不仅会影响总规模亦会对毛利造成影响。

带上以上结论我们再看小米。

在过去的几个月内,小米出货量拿到了全球第二的名次,我们自然要为其总规模持续的膨胀而感到高兴,结合当期国外营收占比已经接近50%,很容易类推,当国内总需求受到内需不足抑制时,小米过早布局的全球化有效稀释了以上风险,提升了总需求的天花板,这对于此后对企业价值进行合理化估值有着相当重要的参考价值。

但这似乎还是不够,“大”不等于“强”,小米的“大”究竟是以什么换来的呢?

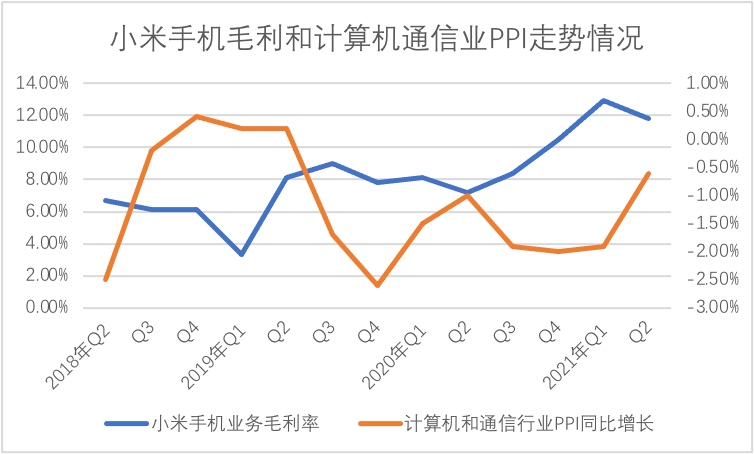

我们重点看毛利率,对于制造业毛利率的高低关乎企业重点溢价能力,这是我们最为看重的指标之一。

在过去我们也曾对上述两组数据进行过对比,也认为2020年Q2之前小米手机大概率是呈顺周期性的,具体表现为该业务毛利率与行业PPI呈负相关性,这也是可以理解的,当PPI走高将会侵蚀利润,稀释毛利,反之亦然。

但在2020年Q2之后情况则发现了明显的变化,毛利率改善程度大于此前两组数据的互动情况,即便在2021年Q2,PPI已经回到高点之时,小米手机该数据仅出现了小幅调整。

这又是为何呢?

我们此前曾对比过ASP情况,从常规思维入手分析,毛利率提高的原因大概率是终端零售价格的提升,但很可惜,小米手机ASP多季度以来都在千元上下,也就是说,小米毛利率的改善与ASP无太大关系,换言之,小米其实仍然在终端价格不高的情况下保持了毛利率的攀升。

在过往,当我们评判小米高端化战略时,本能想到的是促进毛利率,改善营收质量,但如今小米在ASP并未明显跃升时还拿到了不错的毛利率成绩,其原因和结果又是如何呢,我们很容易想到了成本的控制能力。

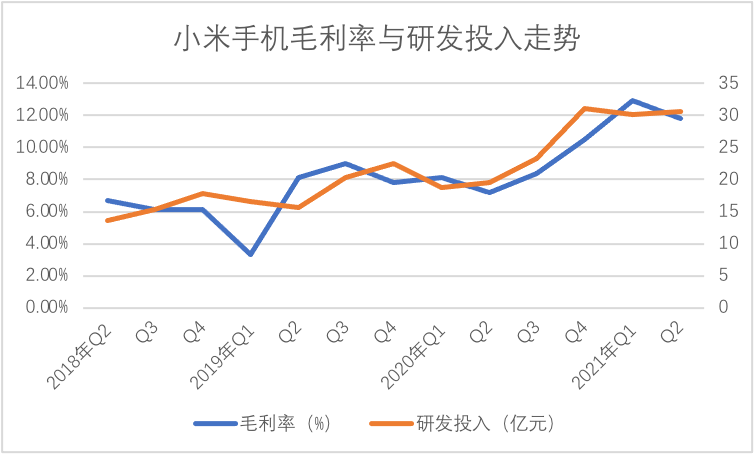

当我做出上图时,曾一度为两条曲线的走势一致性感到吃惊,但仔细分析后其中又有两个阶段:以2020年Q2为界,在此之前毛利率的表现要略滞后于研发投入,也即研发投入1-2个季度以后才能逐渐在业务端释放,但在其后,很明显毛利率走势跑到了研发投入之前。

我们理解有以下原因:

其一,研发有厚积薄发的天然属性,当研发累计到一定规模后后续对业务的支撑效率将大于以往;

其二,2020年中期后小米开始放大研发投入,全年研发在百亿元水平,这也会促进研发对业务的转化效率。

但总之,我们可以对2020年Q2以后小米运营情况的改善做如下注解:研发持续大规模投入功不可没,研发的投入一方面在于提高产品溢价能力,也同期提高了成本控制能力,如智能工厂的推进等。

在此背景下,小米品牌升级道路接下来又会有何机会呢?

如前文所言,以往业内对小米品牌升级工作的评判往往从ASP入手,也就是平均售价越高品牌调性越高。

这初看是合理的,但结合小米情况就出现了一些疑问,如今的小米海外市场收入占比已经接近50%,而目前海外的终端售价相较国内仍然相对较低,综合判断,小米的策略具体为,高端化先以国内市场为主,海外市场徐而图之。

在财报中也披露,国内市场3000元-4000元智能手机市场份额增加8.4%,4000元-5000元则增加了4.1%,5000元以上增加3.6%,国内品牌化升级是持续改善的。

我们倾向于认为小米在国内市场及海外的品牌升级工作是交替进行的,当国内完成市场规模以及品牌认知之后循序进行高端化战略,海外市场目前正处于发展初期,正处于抢占规模化阶段,对总ASP有一定干扰,这也是我们前文认为ASP与毛利率关系较弱的原因。

在以上逻辑之下,很自然联想到今日国内市场将会是海外市场的预演,届时ASP整体上升,品牌认可会到一个新的阶段。

这或许显得有所乐观,但我们也指出如若将理想变为现实一方面应该大力持续提高研发投入,如智能工厂的成立等等,从研发中节省成本,亦从研发中提高品牌认知力。

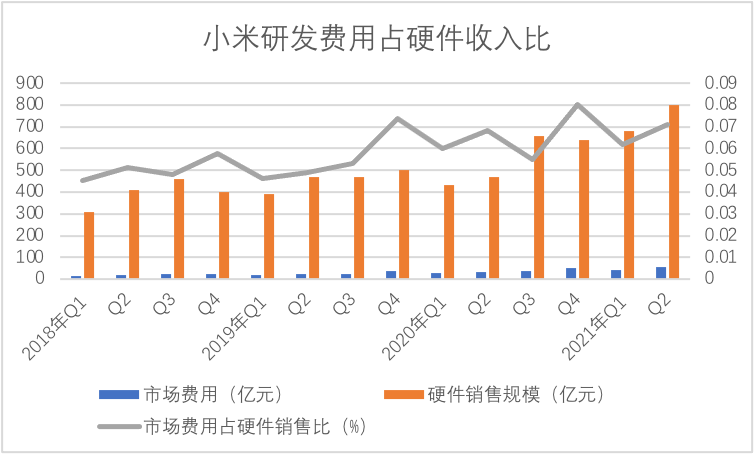

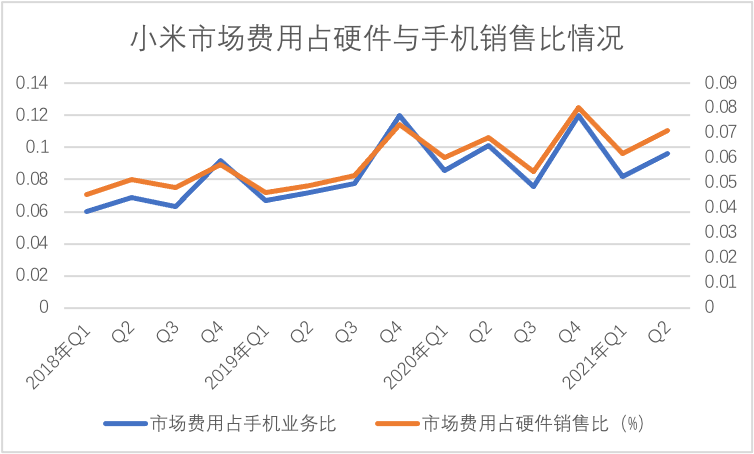

此外,我们亦要对小米商业模式再进行一次审视,在过去一段时间里小米一直在对销售体系进行新的梳理,如成立新模式的小米之家等等,不仅提高渠道的覆盖能力,亦要获得市场费用对销售的杠杆能力,见下图。

由于小米之家主要销售IoT产品和智能手机,因此我们试图通过对市场费用与硬件销售的关系来获得渠道改造后对小米成本的影响,在上图中我们发现2021年之后市场费用占硬件销售比并未出现明显下降,似乎与我们预期不符。

这又是为何呢?在回顾整个分享过程时,我们忽略了手机和IoT业务很可能所处阶段不同,对市场费用的依赖性就有所区别,笼统放置一起对比可能会影响最终判断,于是我们又制作了下图

在上图中我们发现2020年Q2之前(这真是小米众多差异化的开始季度),同种两条曲线几乎是一致性的,也就是说,智能手机业务对市场费用的影响是主流的,但在其后我们发现市场费用占硬件销售比变动开始超过智能手机曲线。

直到2021年Q2出现明显的分化,换句话说,在近几个季度里,市场费用已经开始倾向于IoT业务,也即,手机业务开始进入惯性成长周期内,对市场费用依赖性是下降的。

这也就是说,小米手机的品牌认知加之与小米之家为代表的渠道升级工作结合,降低了期间费用,提高盈利预期,但IoT业务由于产品线较多,尤其在下沉市场对于不同产品尚要进行市场教育,这就需要通过市场费用的花费来促进成长。

小米此前强调了手机✖️AIoT策略,这在宏观运营中是有明确价值的,也是经过时间检验的理论,但由于两大业务在运营细节上周期又有所不同,对市场费用的依赖也是有区别,这是可以理解的。

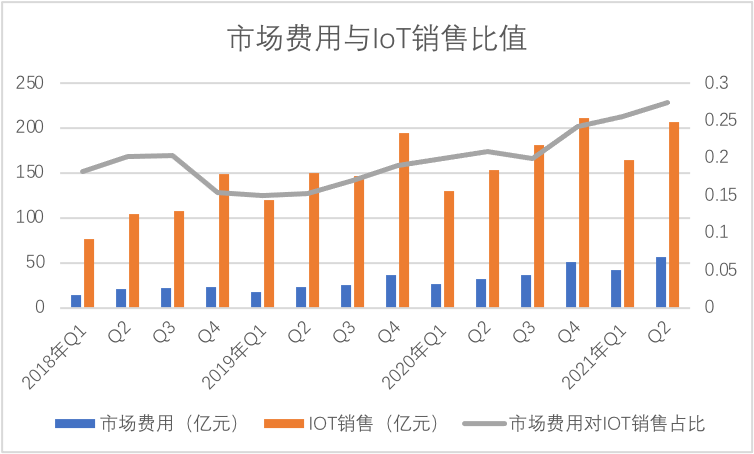

当我们再对市场费用与IoT业务营收规模对比时,就相当清楚了。

我们再次明确了市场费用倾向于IoT业务这一判断,在分析过程中我们越发感觉小米运营有一种排浪式的发展思维,当多重业务,多种地域业务同时开展时,小米会选择优先级,进而在其他方面复制此成功。

在手机业务在国内达到规模优势和形成品牌认知之后,就进行高端化工作,与此同时海外市场多以规模化为主,在IoT与手机的组合中亦能发现此规律。

这也就形成了对此后小米业务走势的基本看法,用已有的成功案例为基准,以动态思维看待新业态和地区的发展路径,看能否复制成功。

最后概括我本人对小米未来的大概看法:

其一,小米基石业务是具有较为明确稳定性的,这是价值判断的基础;

其二,在近几个季度中,小米硬件业务表现良好,在此带动下,广告变现效率也在提升,2021年Q2该部分增长也是跑赢行业大盘的,随着用户规模提高以及海外用户占比的提升,平台广告价值还会放大;

其三,在过去的半年时间里,中概股经受了极大的下挫,但小米当下的市值较之高点比值与同类企业比属于高水平,股价不仅是价值的体现,亦是边界低价融资的锚,稳定的股价给予小米较低的融资成本,这是其进行新业务的有利条件;

其四,从中长期看,小米仍然是乐观的公司。

本文来自微信公众号“科技说”(ID:kejishuo),作者:老铁007,36氪经授权发布。