最前线 | 51信用卡拟增发合计1.67亿股,净筹至多9940万港元

7月13日晚间,51信用卡(02051.HK)发布公告称,拟以每股0.6港元向新湖中宝集团附属公司、天图集团附属公司及East Jump Management Limited分别发行6666.6万股、3333.3万股及6666.6万股,合共1.67股。每股0.6港元的认购价较认购协议日期的收市价(每股0.79港元)折让约24.05%。

根据公告,51信用卡的主要业务为投资控股,而其主要营运附属公司则运营线上信用卡管理平台。51信用卡称,该认购事项将提供机会为公司进一步筹集资金及扩大本公司的资本基础。若认购事项顺利达成,其所得款项最高净额为9940万港元,目前拟将该所得款项用作一般营运资金。

在认购人中,新湖中宝集团附属公司、天图集团附属公司均为51信用卡的关连人士,East Jump Management Limited为独立第三方。新湖中宝集团的主营业务为房地产、金融服务、金融科技以及高科技投资。天图集团的主营业务是为消费者产品及服务提供私人股本投资管理。

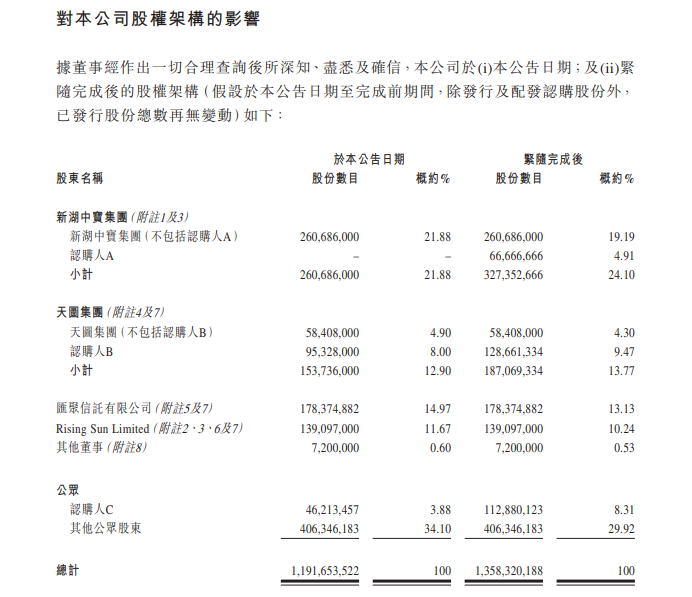

而除了筹得资金以外,上述认购事项也在一定程度上反映了现有股东对51信用卡长远、持续发展的信心及承诺。其中,新湖中宝集团附属公司的最终实益拥有人黄伟先生为51信用卡的主要股东,其在公告日期拥有已发行股份约21.88%的权益;天图集团附属公司的最终实益拥有人王永华先生同样是51信用卡的主要股东,其在公告日期拥有已发行股份约12.90%的权益,同时非执行董事邹云丽女士亦为天图投资(天图集团附属公司的间接股东)的董事之一。

根据公告,此次认购事项完成后,51信用卡的股东新湖中宝集团(不包括认购人新湖中宝集团附属公司)的持股比例将由21.88%稀释至19.19%,股东天图集团(不包括认购人天图集团附属公司)的持股比例将由4.90%稀释至4.30%。

来源:公告

不过,目前看来,上述认购事项似乎并未对51信用卡的股价表现产生较大的提振作用。截至发稿,51信用卡跌3.80%,报0.76港元,总市值为9.06亿港元。