IPO被否案例总结:想过审,先解决这6大财务问题

新三板在线研究中心 · 文/蔡亚茹

研报要点

1、IPO从严审核已经是有目共睹,自大发审委成立至今,IPO审核通过率仅为59.61%,远远低于上半年的通过率。

2、新三板挂牌公司上会的通过率更低,8家企业仅有3家获得通过,过会率仅为37.50%。

3、新三板在线研究中心总结IPO被否案例,发现“大发审委”关注的审核要点包括毛利率、存货、收入、经销模式、关联交易以及具体会计处理等六大方面。

前言:

“IPO从严审核,现场检查升级”!近日,有媒体称,IPO审核将从“精细化审核机制、长效信息公示机制和常态化现场检查工作机制”三大机制来继续落实“从严监管”要求。

自10月17日,第十七届发审委第35、36次会议“审6否5”刷新其上任以来单日“被否率”纪录后,有关“IPO审核从严”的消息便不胫而走。

根据东方财富Choice数据统计,截至11月17日,“大发审委”共审核52家公司的首发申请,华能水电(600025)等31家公司首发过会,IPO审核通过率仅为59.61%;另有山西壶化集团股份有限公等16家企业被否,博拉网络等5家被暂缓表决。

遗憾的是,自本届发审委上任以来,共有钜泉光电(835933)等8家新三板挂牌公司上会,其中3家被否、2家被暂缓表决,只有科华控股(831263)、百华悦邦(831008)及长江材料(833138)3家过会,过会率仅37.50%。

综合分析本届发审委上任后IPO被否企业案例,新三板在线研究中心总结以下IPO审核要点,包括毛利率、存货、收入、经销模式、关联交易以及具体会计处理等六大方面。

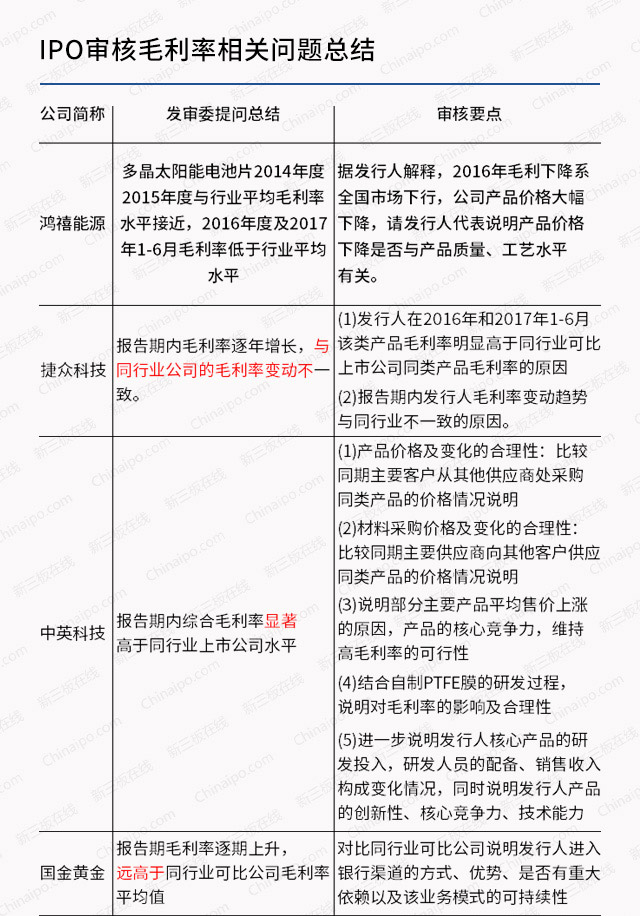

1、毛利率

统计显示,IPO申请被否的16家公司中,10家企业被发审委问及毛利率相关问题,占比为62.5%。综合分析后发现,发审委对上述16家“被否”公司的毛利率相关问题主要关注以下三个方面。

(1)报告期毛利率高于同行业上市公司

在16家被否公司中,中英科技、国金黄金、稳健医疗及双飞轴承等4家企业存在毛利率高于同行业上市公司的现象。对此,发审委通常要求申报企业说明毛利率较高的原因及维持较高毛利率的可行性等。

被否的中英科技具有一定借鉴意义。中英科技报告期内综合毛利率显著高于同行业上市公司水平,发审委对其毛利率的关注自采购阶段贯穿至销售阶段,最终直指产品创新性、核心竞争力、技术能力等。

包括,一是产品价格及变化的合理性。需比较同期主要客户从其他供应商处采购同类产品的价格情况进行说明。需说明部分主要产品平均售价上涨的原因,产品的核心竞争力,维持高毛利率的可行性等。

二是材料采购价格及变化的合理性。要求比较同期主要供应商向其他客户供应同类产品的价格情况进行说明。

三是研发事项对毛利率的影响等。中英科技被要求结合自制PTFE膜的研发过程,说明对毛利率的影响及合理性。

需要提及的是,发审委对毛利率的关注最终直指企业核心竞争力。中英科技被要求进一步说明发行人核心产品的研发投入,研发人员的配备、销售收入构成变化情况,同时说明产品的创新性、核心竞争力、技术能力等。

(2)报告期毛利率与同行业公司变动不一致

报告期内毛利率与同行业公司变动是否一致,也是发审首发审核的重要关注点。对此,发审委通常要求首发企业说明原因及合理性等。

被否的捷众科技报告期内毛利率逐年增长,且与同行业公司的毛利率变动不一致。发审委要求其说明报告期内毛利率变动趋势与同行业不一致的原因,并说明2016年和2017年1—6月汽车雨刮器系统零部件产品的毛利率明显高于同行业可比上市公司同类产品毛利率的原因等。

IPO申请同样被否的威尔曼也存在类似情况。报告期内,威尔曼主要产品销售毛利率高于同行业上市公司平均水平且变动趋势不一致。发审委要求其结合核心产品的价格、成本、应用范围、客户、技术等情况,说明主要产品销售毛利率高于同行业上市公司平均水平且变动趋势不一致主要原因及其合理性。

(3)报告期毛利率下降

申报公司报告期内毛利率下降同样被关注。被否的钜泉光电报告期利润逐年下滑,综合毛利率也呈下降趋势。

2017年1-6月,该公司计量芯片业务收入下降较快,销售单价及毛利率持续下降,而载波芯片业务收入持续上升,销售单价却持续下降。发审委要求其说明载波芯片毛利率高于计量芯片的原因以及高毛利率的可持续性等。

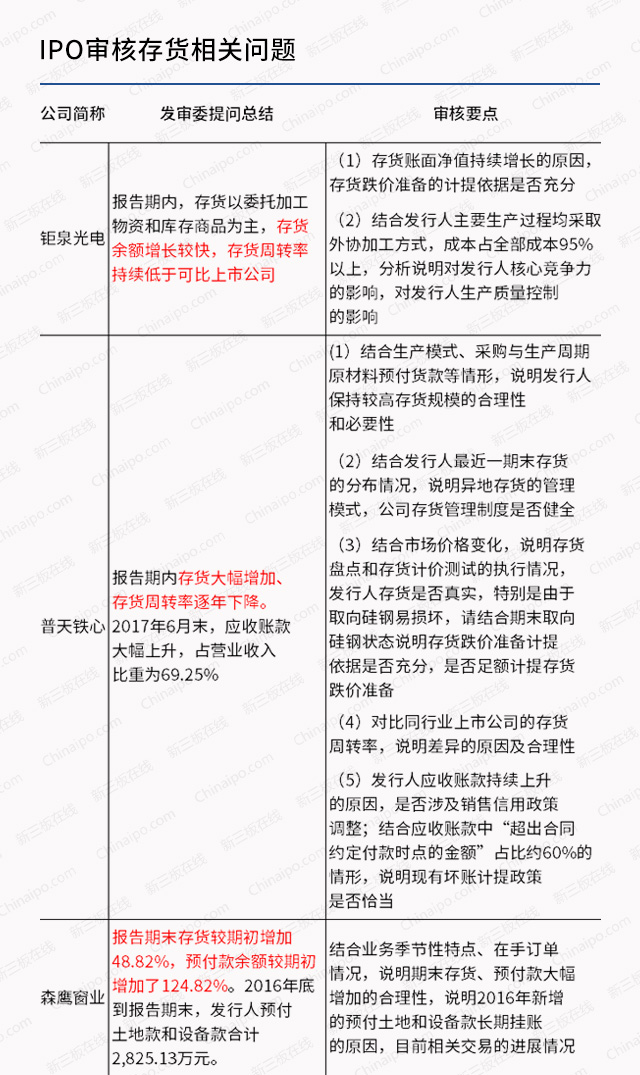

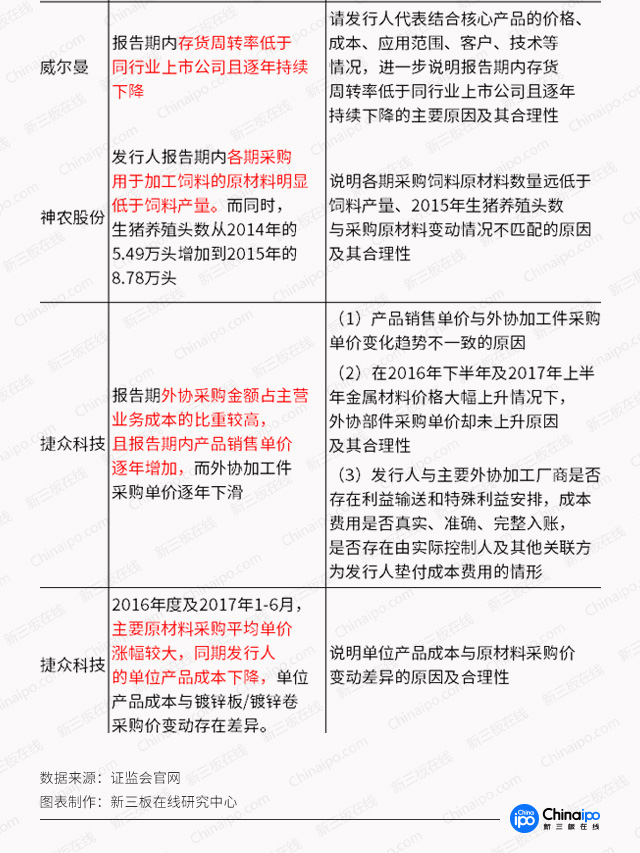

IPO申请被否的16家公司中,有6家公司审核时的询问涉及存货,占比达37.5%。综合分析后发现,发审委对上述16家“被否”公司的存货相关问题主要关注以下几个方面。

(1)存货周转率与同行业公司对比存在异常

存货周转率是企业营运能力分析的重要指标之一。存货周转率越高,表明企业存货资产变现能力越强,存货及占用在存货上的资金周转速度越快。

在被否的16家公司中,普天铁心和威尔曼的存货周转率受到发审委关注。普天铁心报告期内存货大幅增加、存货周转率逐年下降。

对于普天铁心较高的存货规模,发审委要求其结合生产模式、采购与生产周期、原材料预付货款等情形,说明合理性和必要性。同时,被要求说明异地存货的管理模式,以及存货盘点和存货计价测试的执行情况等。

需要提及的是,对于存货的真实性发审委关注到个别存货的易损坏的情况。由于取向硅钢易损坏,普天铁心被要求结合期末取向硅钢状态说明存货跌价准备计提依据是否充分等。

IPO申请被否的威尔曼,报告期内存货周转率低于同行业上市公司且逐年持续下降。发审委要求其结合核心产品的价格、成本、应用范围、客户、技术等情况,进一步说明上述现象的原因及其合理性。

与存货周转率相关联,期末存货余额大幅增加同样受到发审委关注,常常涉及到存货跌价准备的计提依据是否充分。

(2)外协加工

在发审会提出询问的存货相关的主要问题中,外协加工相关问题不止一次被关注。

进一步分析发审委提出问题,外协加工不仅涉及核心竞争力及生产质量控制问题,如产品销售单价与外协加工件采购单价变化趋势不一致等现象,容易被发审委问及与主要外协加工厂商是否存在利益输送和特殊利益安排等问题。

首发申报被否的钜泉光电,主要生产过程均采取外协加工方式,成本占全部成本95%以上,发审委要求其说明上述现象对公司核心竞争力的影响,以及对生产质量控制的影响等。

同样被否的捷众科技,报告期内公司外协采购金额占主营业务成本的比重较高,且产品销售单价逐年增加,而外协加工件采购单价逐年下滑。发审委要求其说明产品销售单价与外协加工件采购单价变化趋势不一致的原因,公司与主要外协加工厂商是否存在利益输送和特殊利益安排等。

(3)原材料采购

在存货相关问题中,原材料采购问题同样受到关注。

2016年度及2017年1-6月,捷众科技主要原材料采购平均单价涨幅较大,但同期单位产品成本下降。发审委要求其说明单位产品成本与原材料采购价变动差异的原因及合理性。

原材料采购问题同样受到发审委关注的还有神农股份。报告期内,神农股份各期采购用于加工饲料的原材料明显低于饲料产量。但同期,生猪养殖头数从2014年的5.49万头增加到2015年的8.78万头。发审委要求其说明上述情况的原因及合理性等。

3、 营收及业绩相关问题

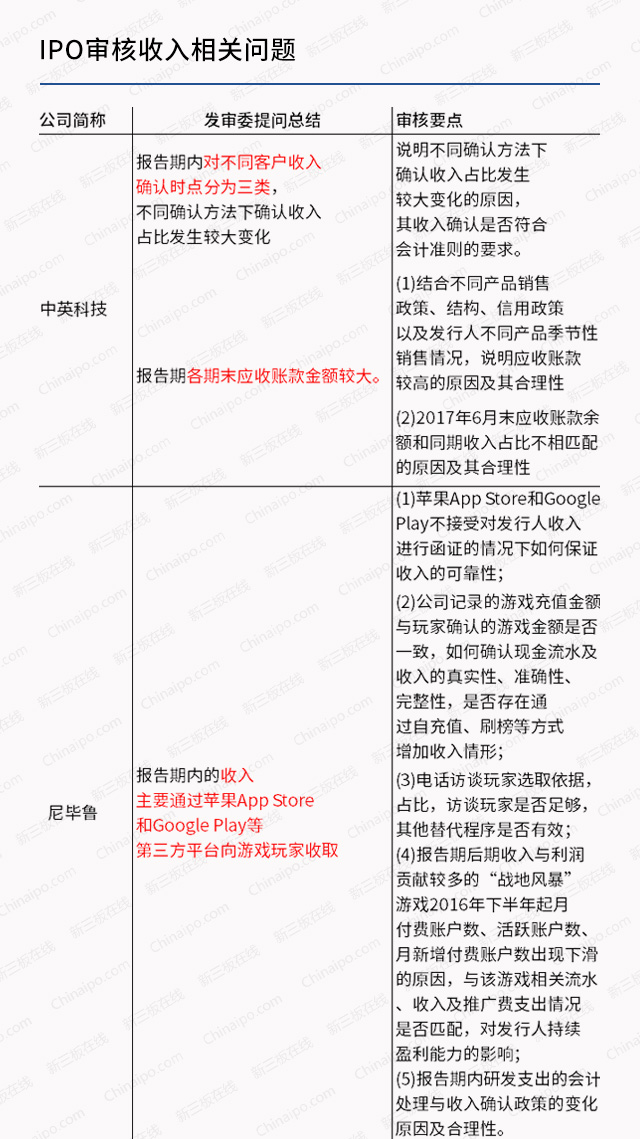

财务指标向来是IPO审核中的第一道门槛,收入相关问题自然是IPO审核中的一大重点。16家IPO申报被否公司中,8家公司的收入相关问题被关注,占比50%。共涉及业绩下滑、收入确认、应收账款等关注点。

(1) 业绩下滑

业绩下滑一直是IPO审核重要关注点。IPO申请被否的壶化股份报告期内业绩呈下滑趋势。结合与同行业公司比较,分析业绩下滑的原因,是否与同行业存在较大差异,是否影响发行人持续盈利能力,是否有足够措施应对市场变化特别是区域市场的变化。

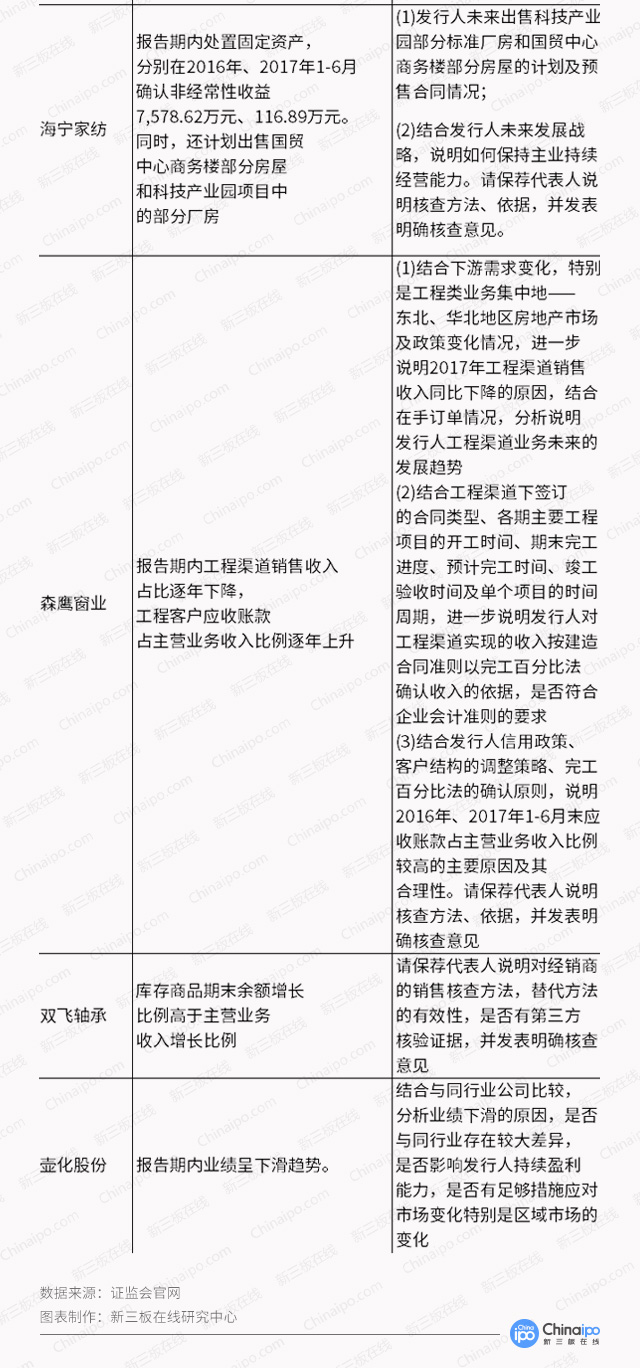

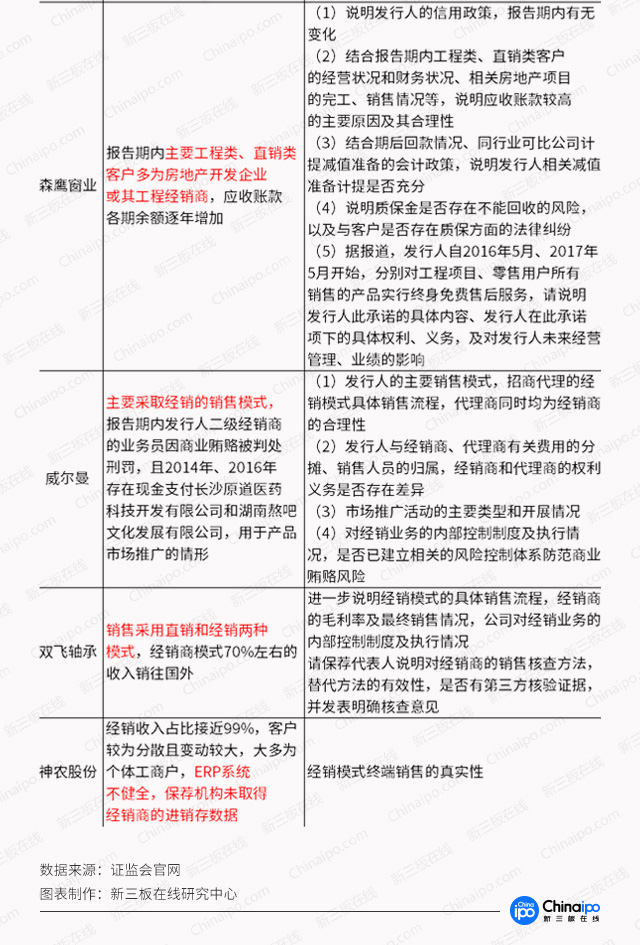

森鹰窗业报告期内工程渠道销售收入占比逐年下降,工程客户应收账款占主营业务收入比例逐年上升。

对此,发审委要求其结合下游需求变化,特别是工程类业务集中地——东北、华北地区房地产市场及政策变化情况,进一步说明2017年工程渠道销售收入同比下降的原因,结合在手订单情况,分析说明公司工程渠道业务未来的发展趋势等。

(2) 收入确认相关问题

IPO申请被否的中英科技,其报告期内对不同客户收入确认时点分为三类,但不同确认方法下确认收入占比发生较大变化,而且报告期各期末应收账款金额较大。

发审委要求其说明不同确认方法下确认收入占比发生较大变化的原因,以及收入确认是否符合会计准则的要求等。同时要求中英科技结合不同产品销售政策、结构、信用政策以及发行人不同产品季节性销售情况,说明应收账款较高的原因及其合理性。

完工百分比法确认收入也受到发审委关注。对于森鹰窗业报告期内工程渠道销售收入占比逐年下降,工程客户应收账款占主营业务收入比例逐年上升的现象,发审委要求其结合工程渠道下签订的合同类型、各期主要工程项目的开工时间、期末完工进度、预计完工时间、竣工验收时间及单个项目的时间周期等,进一步说明公司对工程渠道实现的收入按建造合同准则以完工百分比法确认收入的依据,是否符合企业会计准则的要求。

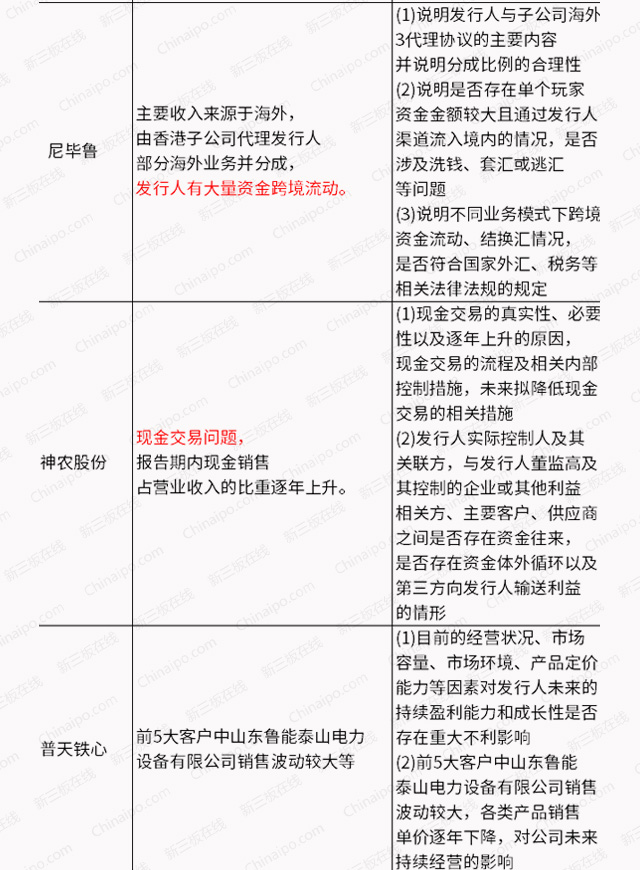

(3) 现金交易及收入真实性确认

现金交易一直是农业等行业企业IPO申请时通常面临的问题,因为现金交易通常涉及收入真实性问题。

主营饲料生产及生猪养殖的神农股份,其现金交易受到发审委关注。报告期内神农股份现金销售占营业收入的比重逐年上升。

发审委要求其说明现金交易的真实性、必要性以及逐年上升的原因,现金交易的流程及相关内部控制措施,未来拟降低现金交易的相关措施等。

主营移动网络游戏研发及运营的尼毕鲁,其报告期内的收入主要通过苹果App Store和Google Play等第三方平台向游戏玩家收取,但苹果App Store和Google Play不接受对尼毕鲁收入进行函证,发审委要求其说明在上述情况下如何保证收入的可靠性等。

(4) 非经常性损益

在收入相关问题中,非经常性损益同样受到发审委关注。海宁家纺报告期内处置固定资产,分别在2016年、2017年1-6月确认非经常性收益7578.62万元、116.89万元。同时,还计划出售国贸中心商务楼部分房屋和科技产业园项目中的部分厂房。

发审委要求其说明未来出售科技产业园部分标准厂房和国贸中心商务楼部分房屋的计划及预售合同情况,说明未来发展战略以及如何保持主业持续经营能力等。

4、 经销模式问题

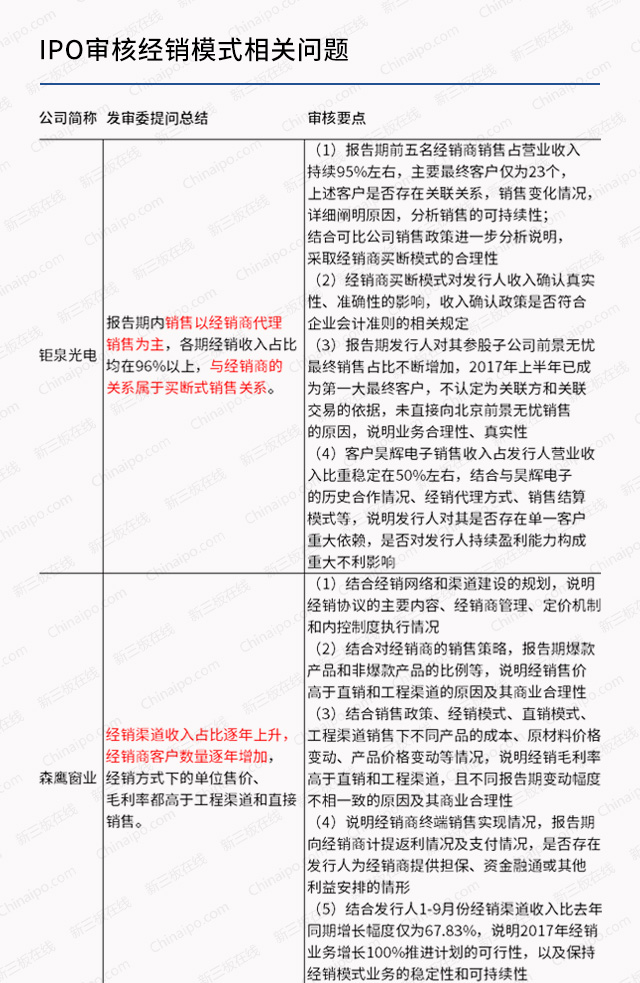

IPO被否的16家公司中,4家公司被关注经销模式相关问题。发审委对经销模式的关注主要涉及经销协议的主要内容、经销商管理、经销模式的具体销售流程以及经销商终端销售实现情况等。

钜泉光电主营智能电表相芯片的研发及销售,公司以经销商代理销售为主,各期经销收入占比均在96%以上,且与经销商的关系属于买断式销售关系。报告期内,钜泉光电前五名经销商销售占营业收入持续95%左右,主要最终客户仅为23个。

发审委要求钜泉光电说明上述客户是否存在关联关系以及销售变化情况,详细阐明原因,分析销售的可持续性。此外,发审委要求钜泉光电结合可比公司销售政策进一步分析说明,采取经销商买断模式的合理性。

双飞轴承的销售采用直销和经销两种模式,经销商模式70%左右的收入销往国外。发审委要求其进一步说明经销模式的具体销售流程,经销商的毛利率及最终销售情况,公司对经销业务的内部控制制度及执行情况等。

值得注意的是,发审委要求双飞轴承保荐代表人说明对经销商的销售核查方法,替代方法的有效性,是否有第三方核验证据,并发表明确核查意见。

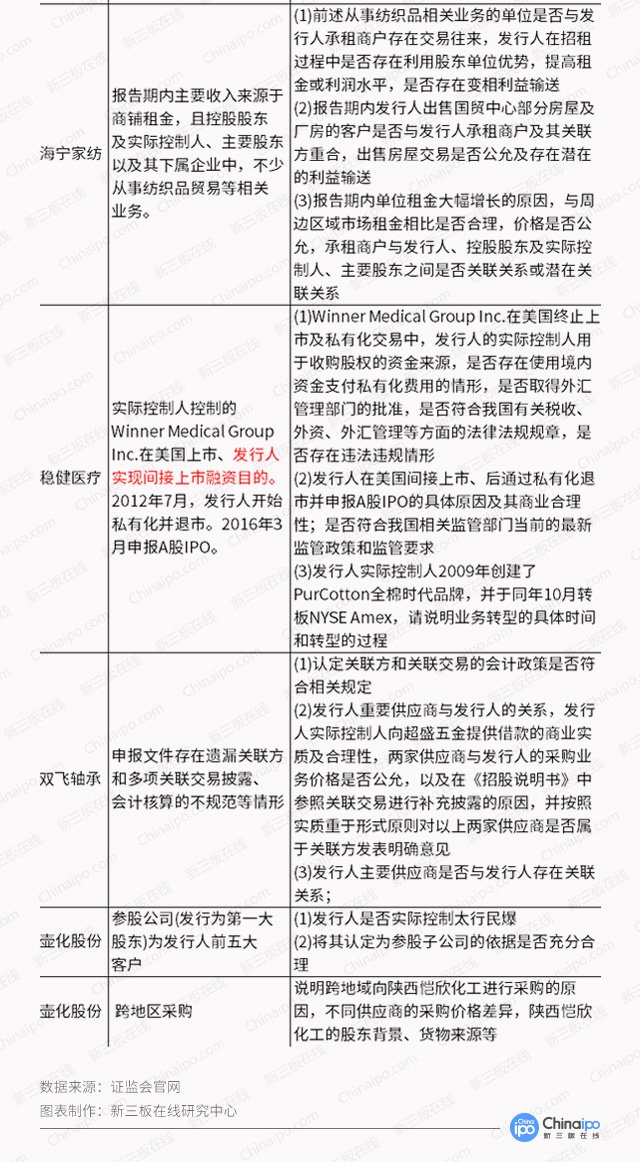

5、 关联交易

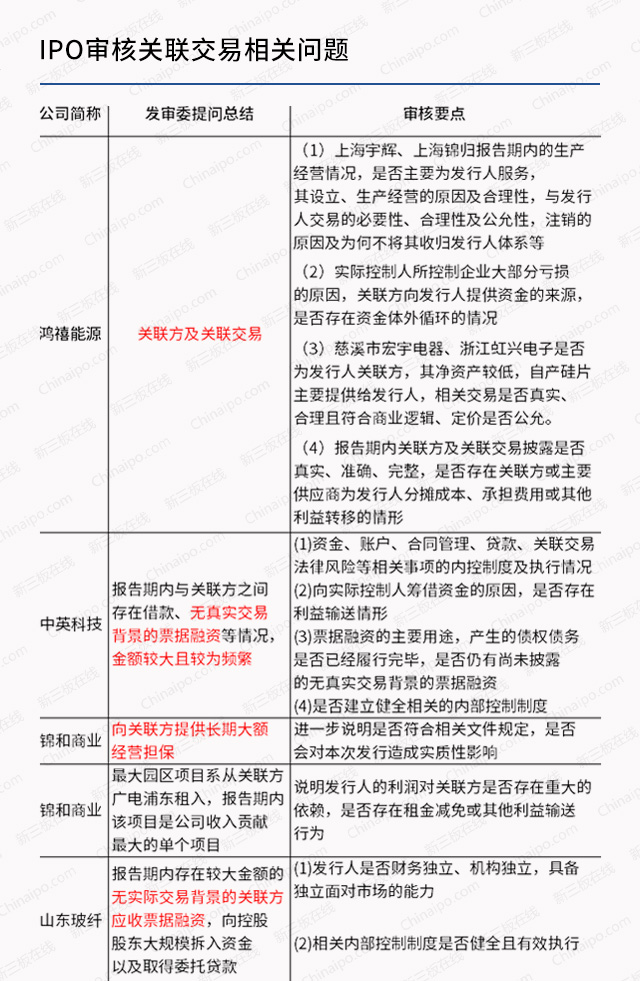

同收入相关,关联交易一直是IPO审核中的重点。IPO被否的16家公司中,7家公司关联交易相关问题被关注。关联交易并不构成对企业上市的实质性障碍,但关联交易的规范性是IPO审核中的重点,即价格公允且程序规范等。

(1) 关联方认定及披露、关联交易披露

对于IPO申报企业,关联交易的第一要点是规范披露,包括关联方及关联交易。IPO申请被否的双飞轴承,申报文件存在遗漏关联方和多项关联交易披露的现象。

发审委要求双飞轴承说明认定关联方和关联交易的会计政策是否符合相关规定,并对申报公司主要供应商是否与其存在关联关系等进行询问。

需要提及的是,在IPO核查中,发审委对IPO申报公司与客户及供应商是否存在关联等问题的核查较为细致。

IPO申报被否的壶化股份报告期内存在跨地区采购现象,发审委要求其说明跨地域向陕西恺欣化工进行采购的原因,并说明陕西恺欣化工的股东背景、货物来源等。

(2) 关联交易合理性

在关联交易合理性问题中,交易价格是否公允是关键。

被否的双飞轴承是个值得借鉴的案例。发审委指出其申报文件存在遗漏关联方和多项关联交易披露、会计核算不规范等情形。

对此,发审委要求其说明与重要供应商超盛五金、康强贸易与发行人的关系,两家供应商与发行人的采购业务价格是否公允,以及公司实控人向超盛五金提供借款的商业实质及合理性。

需要注意的是,发审委要求其在《招股说明书》中参照关联交易进行补充披露的原因,并按照实质重于形式原则对以上两家供应商是否属于关联方发表明确意见。

一个不容忽视的事实是,中英科技及山东玻纤2家IPO被否企业与关联方存在无真实交易背景的票据融资现象,且金额较大。

对于中英科技,发审委要求其说明上述票据融资的主要用途,产生的债权债务是否已经履行完毕,是否仍有尚未披露的无真实交易背景的票据融资等。

山东玻纤不仅存在较大金额的无实际交易背景的关联方应收票据融资,而且向控股股东大规模拆入资金以及取得委托贷款。对于上述情形,发审委要求其说明是否财务独立、机构独立,是否具备独立面对市场的能力等。

(3) 申报公司曾实现间接上市

需要引起关注的是,IPO申报被否的稳健医疗,其实际控制人控制的Winner Medical Group Inc.曾在美国上市、发行人实现间接上市融资目的。2012年7月,发行人开始私有化退市并于2016年3月申报A股IPO。

对于上述问题,发审委主要有两大关注点。其一是是否符合最新监管政策及要求。对此,发行人在美国间接上市、后通过私有化退市并申报A股IPO的具体原因及其商业合理性,是否符合我国相关监管部门当前的最新监管政策和监管要求等。

其二是,Winner Medical Group Inc.在美国终止上市及私有化交易中稳健医疗实控人用于收购股权的资金来源。发审委要求其说明是否存在使用境内资金支付私有化费用的情形,是否取得外汇管理部门的批准等。

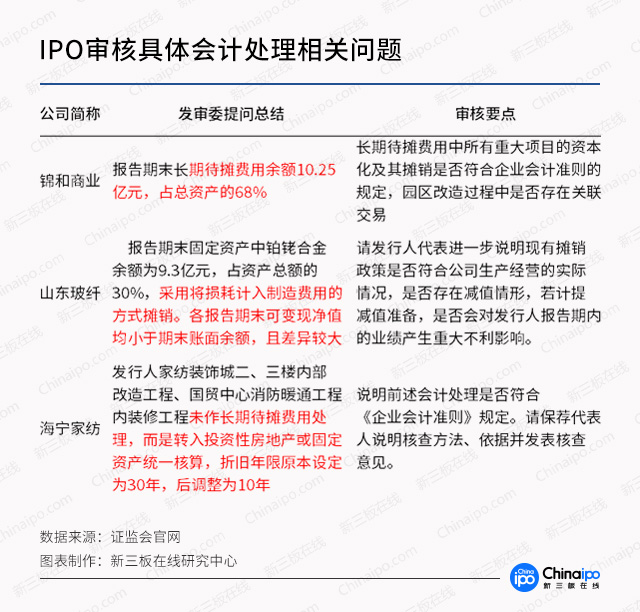

6、 具体会计处理问题

总结大发审委上任以来IPO被否案例发现,长期待摊费用等具体会计处理也被发审委关注。

例如IPO申请被否的锦和商业,其报告期末长期待摊费用余额为10.25亿元,占总资产的68%。对此,发审委要求其说明长期待摊费用中所有重大项目的资本化及其摊销是否符合企业会计准则的规定,以及园区改造过程中是否存在关联交易等。

类似的问题在山东玻纤及海宁家纺两家被否公司中。山东玻纤报告期末固定资产中铂铑合金余额为9.3亿元,占资产总额的30%,公司采用将损耗计入制造费用的方式摊销。而且,山东玻纤各报告期末可变现净值均小于期末账面余额,且差异较大。

发审委要求山东玻纤进一步说明现有摊销政策是否符合公司生产经营的实际情况,是否存在减值情形,若计提减值准备,是否会对发行人报告期内的业绩产生重大不利影响等。

海宁家纺的案例同样值得借鉴。资料显示,家纺装饰城二、三楼内部改造工程、国贸中心消防暖通工程、内装修工程未作长期待摊费用处理,而是转入投资性房地产或固定资产统一核算,折旧年限原本设定为30年,后调整为10年。

对此,发审委要求其说明前述会计处理是否符合《企业会计准则》规定。请保荐代表人说明核查方法、依据并发表核查意见。

总结:

新三板在线研究中心总结IPO被否案例,发审委在审核时,特别关注的财务要点,包括毛利率、存货、收入、经销模式、关联交易以及具体会计处理等六大方面。

毛利率问题近期比较突出,审核时发审委比较可比上市公司的毛利率,询问上会企业说明毛利率的稳定性、可靠性,或变动原因。

存货周转率问题也需要引起企业注意。存货周转率越高,表明企业存货资产变现能力越强,存货及占用在存货上的资金周转速度越快。但也不是越高越好,存货周转率与同行业公司对比不能存在异常。

虽然关联交易并不构成对企业上市的实质性障碍,但关联交易的规范性是IPO审核中的重点,即价格公允且程序规范等。

比较而言,目前发审委对企业IPO审核越来越严格,企业申请上市首先需要自身财务不断规范,经得起各种问询。

免责声明

本报告中所提供的观点及信息仅供参考,不构成任何投资建议。本报告基于已公开的资料或信息撰写,本研究中心不保证该等信息及资料的完整性、准确性。本报告所载的信息、资料、建议及推测仅反映本研究中心于本报告发布当日的判断。

在任何情况下,本研究中心不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。本研究中心对本声明条款具有唯一修改权和最终解释权。

本文出品:新三板在线研究中心。研究员:蔡亚茹。

转载声明:本文为新三板在线原创文章,转载请注明出处及作者,否则为侵权。

风险提示:新三板在线呈现的所有信息仅作为投资参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!