寒武纪还能再爆发一次吗?

“誉之所至,谤亦随之”,是许多明星公司逃不开的宿命。

一如寒武纪自2020年6月上市以来,经历过上市当日股价大涨358%至295元、市值破千亿的高光时刻,也在随后两个月大幅下跌,股价艰难维持在2020年底的150元左右。2021年其股价进一步下跌,截至目前维持在100元左右,市值缩水超过600亿元。

对寒武纪的质疑,也早在IPO之初就已经开始,如今的跌幅,似乎又让大家的判断进一步被夯实。

亟需证明自己的寒武纪,需要在“端边云”之外,开拓一个更大的赛道,而车载智能芯片,几乎是目前能够找到的最佳赛道。

在2020年度业绩说明会上寒武纪创始人陈天石就透露,寒武纪不会缺席车载芯片这样一个重要的应用场景。在近期的2021世界人工智能大会上,陈天石更是首次披露了研发中的寒武纪行歌车载智能芯片。

抛开明星公司的光环,聚焦整个AI芯片行业,寒武纪亟需回答三个问题:技术能力是否足够领先?商业能力又如何?新赛道能让寒武纪再来一次大爆发吗?

研发支出是营收1.67倍,只有65名销售

寒武纪是在纯粹的科研项目中诞生的,前身是中科院计算所2008年组建的“探索处理器架构与人工智能的交叉领域”10人学术团队,最初的产品也没有明确的商业计划。

早在2012年,陈天石等研究者就启动了寒武纪计划,他们花了一整年时间去探索技术路线。最终,在脉冲神经网络(模拟人脑)和人工神经网络两种路线中选择了后者,理由在于三点:

首先,准确模拟人类的大脑太过遥远,更切实的研究目标是制造出强人工智能;

其次,人工神经网络处理器适用面更广,“端边云”各种场景都可以广泛应用,有效加速数据挖掘、语音识别、图像识别等各种机器学习应用;

再次,人工神经网络处理器非常适合作为加速器集成到通用处理器或者SOC中,实际上5年后寒武纪的IP就集成到了华为麒麟处理器中。

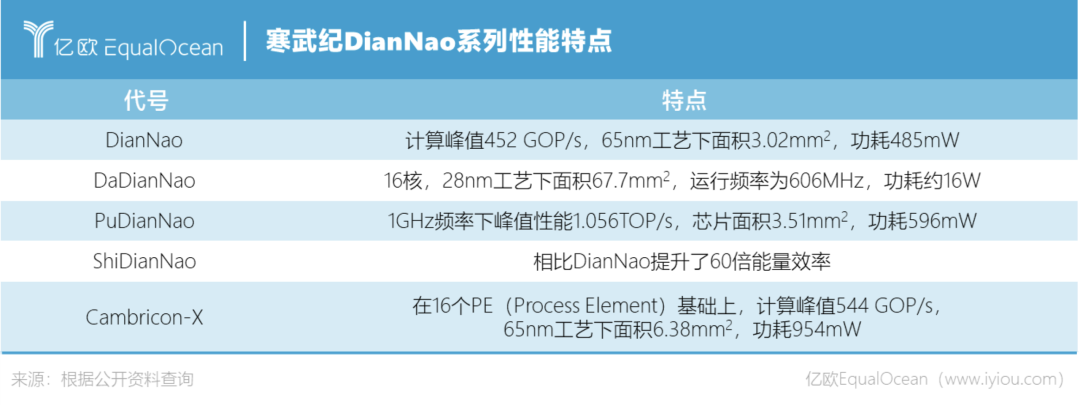

寒武纪团队还发表了一系列关于人工智能处理器芯片的论文,深入研发人工智能专用处理器DianNao系列,并取得了一系列进步。

DianNao是该系列中最早的加速器,陈天石贡献了关键的启发式模型方法,实现计算量和内存体系之间完美的平衡,使得DianNao相比CPU具有3个量级的能量效率提升。虽然其运算速度还赶不上GPU,但GPU需要的能量和面积是DianNao的100倍。

DaDianNao是在DianNao的基础之上构建的多核处理器;PuDianNao在多种人工智能算法的运行性能上终于赶上了GPU,且能量消耗只有GPU的百分之一;ShiDianNao能够被嵌入到传感器中,直接从传感器获取输入图像,相比DianNao更是提升了60倍的能量效率。

Cambricon-X则是DianNao系列处理器一步步进化后的集大成者,也是后来授权华为使用在麒麟970处理器中的通用性AI芯片Cambricon-1A的雏形。

陈天石等人在研发之初就认为,强人工智能这样终极问题的解决,不仅需要人工智能算法上的突破,还需要计算机体系结构(算力)上的突破。而算力的进步在不同领域有3类结果:

a)增量式进步,算力大一点,结果就好些,但没有变革性;

b)无底洞式计算,无论多大的算力都不可能解决问题;

c)变革式计算,只要算力足够强,就可以彻底解决以前解决不了的问题。

对a和c而言,算力增长的需求是非常有必要的。寒武纪,正是为了解决a类工作(加速现有的机器学习应用)和c类工作(为未来神经网络超级计算机的研究打基础)而来。

作为龙芯3号总设计师的陈云霁,与专研人工智能算法的陈天石强强联手,2012年即开始做人工智能和芯片设计的交叉研究,2014年就有初步成果DianNao。2016年3月成立公司时,寒武纪就已经具备自研智能处理器微架构、指令集(MLU指令)、编程语言(BANG语言)的能力,彼时哪怕华为海思,也不具备这种能力。

但相比具有龙芯基因和中科院色彩的技术能力,寒武纪的商业化能力确有不足。

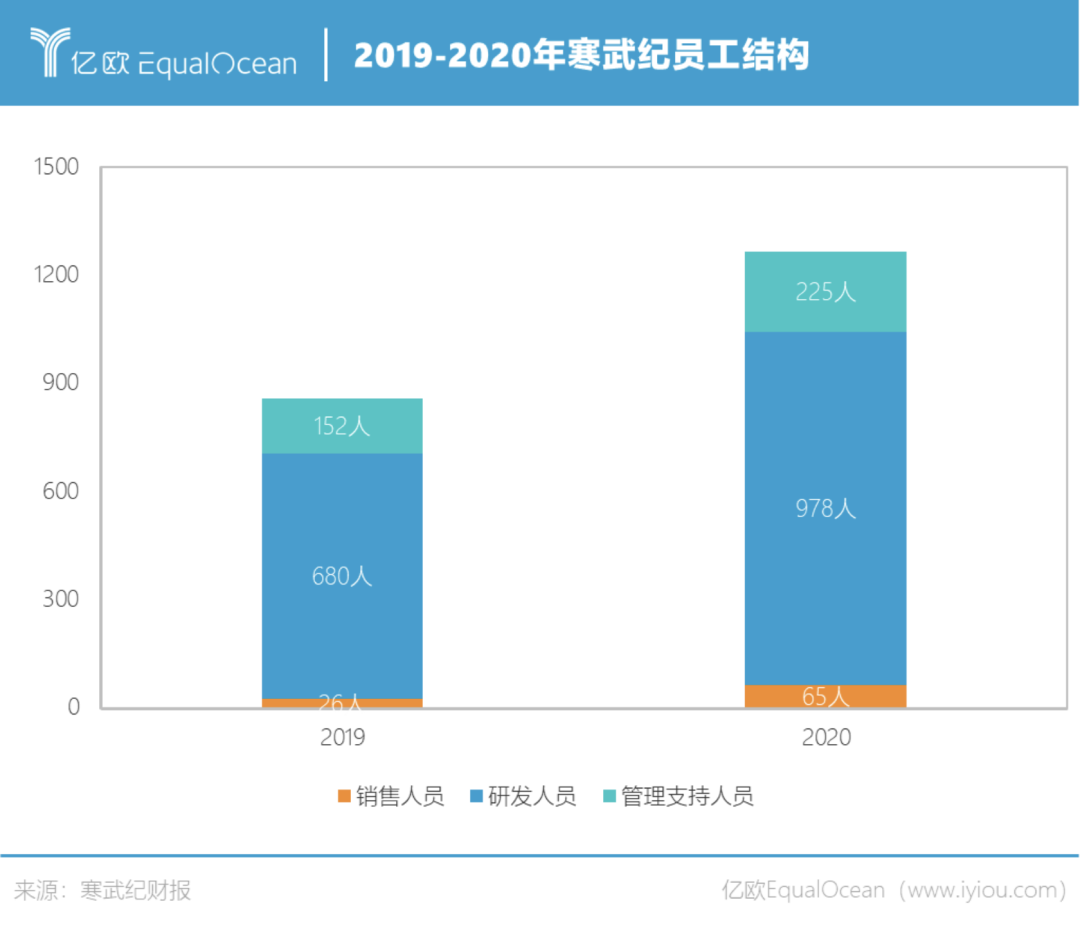

财报显示,截至2020年底寒武纪拥有1268名员工,其中研发人员978名、管理支持人员225名,但销售人员仅有65名。对比同类公司,如依图科技招股书显示其2020年研发人员837人、市场人员385人,这样的人员配备能满足寒武纪的客户开拓需要吗?

销售人员的不足,一方面是因为寒武纪客户集中度较高,2020年前五大客户销售金额仍占82.10%的营收,客户总数量不足;另一方面,也与研发人员可替代部分销售人员冲在客户一线有关,陈天石在接受采访时就曾透露,自己带领工程师拜访客户的时间远多于参与公开活动的时间。

也许对寒武纪来说,近千名研发人员,就是证明自己的“销售”。

2020年寒武纪在营收仅有4.59亿元的情况下,仍大肆投入研发,研发支出7.68亿元,占营收比重高达167%,且研发专注于人工智能芯片领域;研发人员占公司员工总数近80%,平均薪酬超过45万元,在国内AI行业处于领先水平;截至2020年末,寒武纪累计申请专利2208项,已获授权专利272项,其中发明专利229项。

失去华为订单,与技术无关

没有一定的技术实力,寒武纪2016年发布的寒武纪1A,也不会被2017年发布的麒麟970处理器选用。

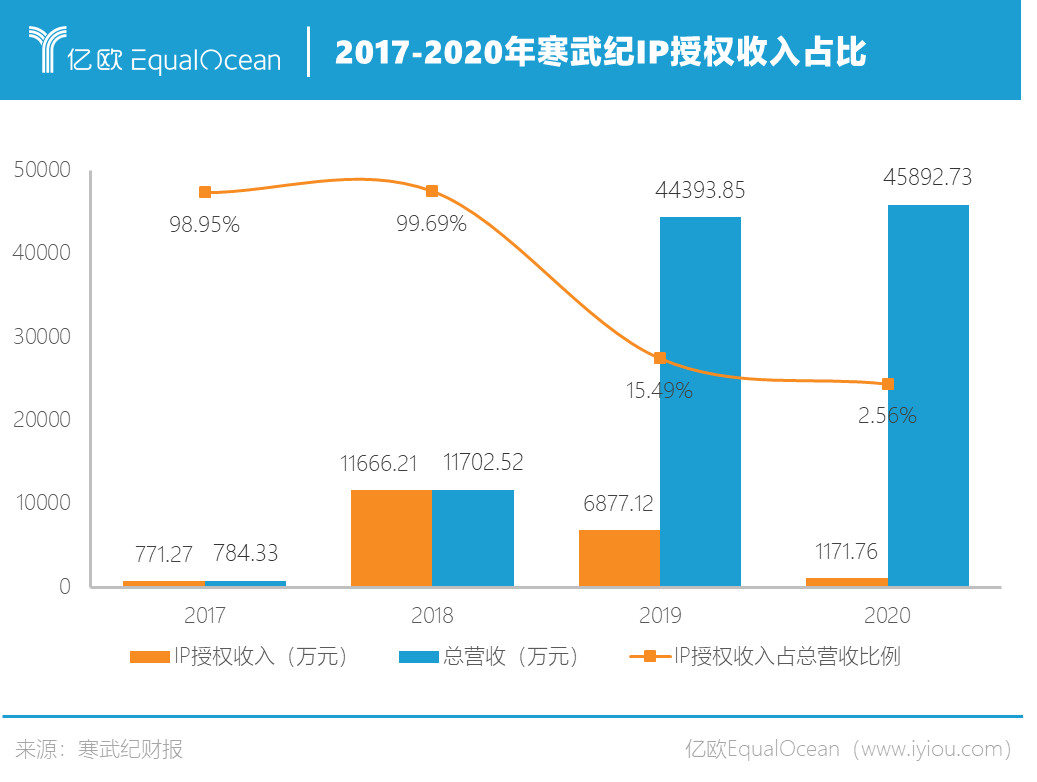

根据寒武纪招股书和2020财报数据,2017-2020年,公司终端智能处理器IP许可销售收入分别为771.27万元、11666.21万元、6877.12万元、1171.76万元,占主营业务收入的比重分别为98.95%、99.69%、15.49%、2.56%;IP授权收入主要来自华为海思,分别占IP授权总收入的100.00%、97.94%和 92.56%。

不过,2019年华为新款手机芯片麒麟810、麒麟990开始采用自研AI模块。

华为这种体量的公司,必然不会允许在核心产品上依赖其他人。华为宣传麒麟970、麒麟980之时不突出甚至不出现寒武纪,只有寒武纪自己主动宣传,就已经能够看出双方合作的微妙。

采用达芬奇自研架构NPU的麒麟990,宣称在AI BenchMark上的跑分达到麒麟980的476%,似乎有接近5倍的AI算力提升。行业评测人员估测麒麟980单独NPU算力为4.2TOPS,苹果A12芯片单独NPU算力为5TOPS,没有NPU的高通骁龙855叠加CPU+GPU+DSP三者后对外公布的算力为7TOPS。

但在实际的表现水平上,对于AI性能的衡量往往缺乏标准,厂商都采用最有利于自己的测试算法。因此在AI算力上,采用达芬奇自研架构的麒麟990到底超过采用寒武纪IP的麒麟980多少,其实难以衡量。

麒麟980重点宣传电影级AI人像留色等AI功能,搭载麒麟990的终端却取消这一功能,增加多人物视频拍摄替换背景功能作为替代,或许也能说明寒武纪在实现某些特定功能上的优势。

实际上,麒麟处理器对同代高通处理器的领先,恰恰就是在麒麟970、麒麟980时期实现的。麒麟990及之后的麒麟9000,在AI性能及综合性能上,与同时代高通骁龙865、骁龙888相比优势并不明显。

当然,这与大环境下华为芯片受限有关,并不能归因于终止与寒武纪的合作。但至少从侧面说明,寒武纪与华为不再合作与技术水平无关,更多是华为同样要布局AI芯片的商业考量。

毛利率超99%的IP授权业务,是寒武纪多个业务中毛利率最高的项目。仅靠华为麒麟970、麒麟980两代处理器,寒武纪IP就已集成于超1亿台智能手机等终端。尽管失去华为订单这一利空消息发生在2019年,但超过1亿的终端数量还是充满了无限想象,帮助寒武纪在2020年7月上市之初市值破千亿。

两代处理器之后即匆匆结束合作,对寒武纪当然是遗憾,但商业上的分合很正常,与华为的合作不亏。

市值高峰期,很多AI赛道投资人最喜欢问创业者的话就是“你们和寒武纪相比如何”;市值跌去六成之后,质疑寒武纪甚至直呼“骗子”的声音又再次泛起。

失去华为海思大客户之后,寒武纪绝大部分收入来自云端智能芯片及加速卡业务和智能计算集群系统业务,其思元系列产品已应用于浪潮、联想等多家服务器厂商。

联想本身就是寒武纪的投资方,2019年寒武纪的云端智能芯片录得7888万元营收,其中就有6384万元来自联想集团(寒武纪第三大客户),这种关联交易并不能证明寒武纪的商业能力。

但财报也显示,2020前五大客户均为本年度新增或销量增长客户,且前五名客户没有关联方交易。对于2019年还严重依赖toG的寒武纪来说,在大客户结构上终于有了好开端,这至少证明寒武纪还是具备开拓新客户能力的。

寒武纪智能驾驶芯片,看性能也看股东

寒武纪是一个物种大爆发的时代,物种大爆发也必然伴随着物种大灭绝。陈天石曾在接受采访时说,“即使倒闭的公司,对产业都是有帮助的”。

寒武纪当然离倒闭还很远,作为国内少数具备AI芯片自研架构、自研指令集的芯片企业,掌握了智能芯片及其基础系统软件研发和产品化核心技术,寒武纪虽然在“云边端”的终端部分失去大量IP授权收入,但依然有实力开拓其他领域,从“云边端”走向“云边端车”。

另外,寒武纪现金储备较为丰厚,2020年底货币资金以及银行理财资金约为65亿元。

在终端IP授权市场,由于华为海思、联发科、高通等的强大,巨头不需要独立公司的IP授权,寒武纪基本已被挤出市场;在云端智能计算、边缘智能计算、智能计算集群系统市场,市场集中度虽没有手机处理器那么大,但英伟达优势已经非常明显;只有在车载智能芯片领域,英伟达还没有建立绝对领先,市场仍算是蓝海。

车载智能芯片市场不仅包括乘用车,也包括商用车、无人配送车、工矿农业专用车等多领域,在港口矿山、高速物流、清洁环卫等多场景都存在智能化需求。IDC预测,2024年全球汽车领域的半导体市场规模将达到428亿美元左右;2030年,车载AI芯片平均单车价值将达1000美元,整个车载AI芯片市场规模预计达到1000亿美元。

且汽车芯片目前仍处于短缺状态,Alix Partners咨询认为由于芯片短缺,2021年全球汽车制造商的产量将减少390万辆,收入损失将达到1100亿美元。这种短缺状态,对于新入局者是有利的。

庞大的市场,不可能都被英伟达等巨头占领,而且在自主替代的大环境下,车企出于供应链安全,往往在使用国际巨头产品的同时也押注自主初创芯片企业。

7月16日,寒武纪披露了子公司寒武纪行歌(南京)科技有限公司(下称“行歌科技”)的增资扩股方,包含宁德时代、蔚来汽车、上汽、南京国资的旗下公司。

在7月初的2021世界人工智能大会上,陈天石也已披露寒武纪行歌车载智能芯片的关键数据:超200TOPS AI性能、7nm制程、车规级、独立安全岛、成熟软件工具链,并通过开放的软件平台支持客户算法持续更新迭代,高效支撑高等级智能驾驶的需求。

寒武纪要进入的车载芯片主要在智能驾驶这块。这一赛道,特斯拉选择自研芯片,英伟达芯片也被小鹏等多家车企使用,地平线等国内芯片企业也有多款芯片量产并应用于主机厂。

芯片领域一位投资人告诉亿欧EqualOcean,比较看好寒武纪进军车载智能芯片领域,这一赛道在巨头之外还是容得下五六家初创芯片公司,最终可能会有三家初创公司胜出,寒武纪也许就是其中之一。

亿欧智库《2020全球半导体芯片科技创新TOP50》报告也判断,未来汽车芯片市场会更加分裂,初创企业也可以通过为车企构建自有生态体系而发展。

初创企业要获得车企认可,产品性能当然是第一位。

从L3级别到L4级别的自动驾驶,算力需求也从几十TOPS增加10倍到几百TOPS,甚至部分车企已经将算力激进提升到1000TOPS以上。

英伟达规划中2022年量产的Orin就具有45W功耗下200TOPS的算力,相比前代Xavier算力提升近7倍,功耗比提升超4倍。

国内的先发者如地平线,已经走通了“性能获车企认可-大规模应用-成本降低-下一代研发加速-性能更强”的良性循环。

地平线的征程2芯片作为国内首款车规级AI芯片,2020年6月首发搭载于长安UNI-T,仅用半年时间出货量就超10万片。目前已有奇瑞蚂蚁、智己汽车、岚图FREE等多款车型搭载,2021款理想ONE也弃用Mobileye芯片转而搭载AI性能提升12倍的双征程3芯片,截至目前芯片总出货量已突破40万片。下一代更强算力、面向高等级自动驾驶的征程5,已经于7月底发布,预计2022年量产。

征程5芯片,在20W功耗下具备96TOPS的算力,2颗征程5就具备了200TOPS级别的算力;征程5P在25W功耗下具备128TOPS的算力,最高可达512TOPS算力(4颗征程5P组成计算平台)。

相比之下,寒武纪宣称的性能也并不逊色。其车载芯片宣称算力超200TOPS,可能是多颗芯片叠加实现,纸面数据估计与征程5相当;地平线有前装量产超40万片的先发优势,寒武纪1A和1M内核也有着超1亿台终端用户的底气。

寒武纪终端的内核IP支持CNN、RNN、SVM、k-NN等多种深度学习模型与机器学习算法的加速,能够完成视觉、语音、自然语言处理等任务,这些积累也都可以顺延到自动驾驶芯片的研发上。

而且性能达标后,寒武纪车载芯片项目的投资方大概率会有意愿采用。地平线也是如此,上汽既是其最大机构股东,也是重要客户。关联方交易不“丢人”,能够借助股东的支持快速发育,再靠硬核产品去搏更大的市场,同样是本领。

亿欧EqualOcean汽车事业部分析师陈佳娜认为,进军智能驾驶赛道,不能只靠单一芯片,而需要“云边端车”多方面的联动,从这个角度去看,寒武纪已有“云边端”的产业布局对于其开拓车载芯片赛道非常有优势。

作为目前市场上少数几家全面布局并掌握云边端一体化产品的企业之一,寒武纪能够在“云边端车”四大领域采用统一的指令集、基础系统、软件平台,售卖方式上也可以根据车企需求进行灵活配置。车企也会乐意见到供应链中多一个竞争者。

写在最后

联想曾因为“贸工技”和“技工贸”的路线之差引发过争议,但很少有人从商业角度去看:如果当年其真的采取“技工贸”路线自研电脑处理器,很可能还没有赢得市场,就被巨额研发给拖垮了。

核心部件自主研发当然正确,但也分时期、分行业。在如今这个有资本弹药、有股东支持、有政策鼓励、有大环境逼迫的时期,“技工贸”路线才不会拖垮公司。

从联想到龙芯再到寒武纪,这些从中科院计算所走出的公司,也在演进着不同的商业模式。

联想常被批评为缺乏自研能力,但PC处理器的研发难度之高,惠普、戴尔等PC巨头也很难突破,联想靠着整合和多元化能力成为PC全球第一,商业化无疑是成功的。

龙芯自研了PC处理器,具有自研架构和LoongArch指令集,作为防止被卡脖子的战略技术储备是成功的。但其商业化之路难言成功,最新发布的龙芯3A5000处理器,性能仍不敌英特尔6年前的六代i5处理器,且缺乏生态。

寒武纪想同时实现核心自研和商业化成功,其实也是在实现两个前辈公司的夙愿。

寒武纪靠终端IP在2017-2018年大爆发了一次,帮助华为的麒麟970、麒麟980在AI性能上实现了对高通的反超。未来十年之后回溯商业史,寒武纪的时代意义一定少不了这一点。

面对未来市场规模达1000亿美元、群雄逐鹿的车载芯片赛道,寒武纪应该还会有一次大爆发的机会,但也可能是最后一次大爆发的机会。

芯片领域投入高、回报周期长,先发优势很容易被后来巨头追赶,“大厂入场,小厂断肠”的现象一直在发生。对寒武纪来说,这种超大市场的机会必须抓住,因为后面,同等规模的大赛道、新物种爆发的大时期,可就难以再遇到了。

本文来自微信公众号“亿欧网”(ID:i-yiou),作者:陈俊一,编辑:顾彦,36氪经授权发布。