焦点分析 | 核心电商走强,阿里正在重新变成阿里

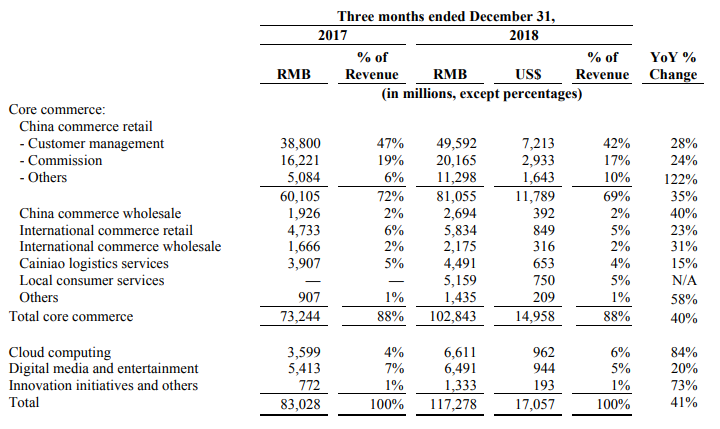

1月30日公布的2019财年Q3季报财务数据显示,阿里巴巴营收为1172.78亿元,同比增长41%。归属普通股股东的净利润为人民币330.52亿元,同比增长37%。

阿里巴巴似乎正在重新变成一家高效的电商平台公司。然而,跟几年前不同的是,电商已经难以囊括阿里的全部业务触角,从这个角度来说,践行了两年的“新零售公司”又是更为合适的概念。2016年,马云就提出阿里将不再提电商概念,“取而代之的是线上线下结合的新零售”。

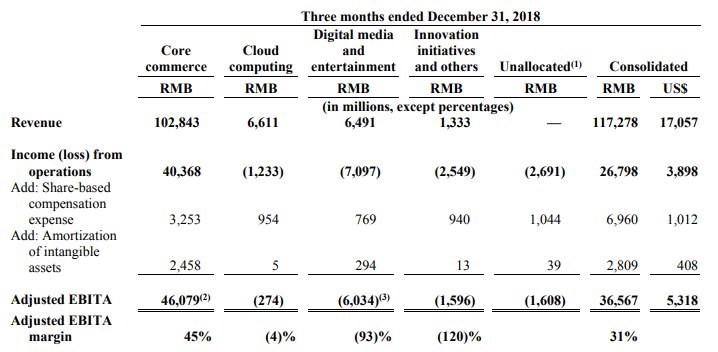

原因在于,虽然受到譬如黑马拼多多这样众多强劲对手的冲击,但阿里的核心电商业务显得遇强则强。这家总部位于杭州的中国互联网公司拥有过剩到溢出的商业变现能力。财报显示,阿里巴巴展现出了令人惊叹的运营效率,核心电商版块经调整后的税息折旧及摊销前利润率(EBITA margin)高达45%,比市场预期和上个季度高出接近4个点。

而这一增幅几乎完全归功于公司运营——它不涉及财务并表与分割,阿里的电商部门用一个季度时间完成了此成就。核心电商的出色表现,帮助整个集团把利润率从上个季度的27%拉升到了31%。

阿里巴巴各业务版块2018年9月-12月的经营利润及亏损状况

财报发布后,BABA收盘涨幅6.34%,放在最近半年时间里都算得上是一次大涨。数字不会说谎,华尔街投出了他们的钞票。

然而,与此形成鲜明对比的是,阿里经济体内的其它业务,在过去的2018年大多都表现不佳。包括云计算、大文娱、饿了么、菜鸟及国际零售等在内。其中有的业务是被过去的光环所掩盖,比如阿里云尽管还有84%的营收增速,但在过去这一数字常常都是三位数。而另外一些则在激烈的行业竞争中呈现出了明显的弱势,比如大文娱所属的优酷。

这使得阿里巴巴呈现出一种回归式的公司战略倾向,核心更加核心,边缘更加边缘。

在两年来轰轰烈烈的新零售实践中,阿里用巨额的资本投入或购买了一些高成本、低利润但利于获客的资产,比如盒马、大润发、银泰百货和饿了么,每一笔此类新增资产都将阿里的利润率拉低几个点,但却能帮助阿里在线上电商之外的市场获取到新的用户。但人们不会忘记作为虚拟商业地产、自己并不卖货的阿里巴巴曾经为股东带来的效益,本季的财报使得一些投资人看到,那个高效的阿里还一直存在。

强大的核心电商

包括淘宝、天猫等在内的核心电商在本季度继续扮演集团大哥的角色,并有增强趋势。

虽然,45%的核心电商利润率仍然无法与一年前的53%、两年前的64%或者三年前65%相比。但要知道,在各新零售业务及菜鸟和饿了么(这些业务大约占到集团总收入的19%)并表后的现在,做利润的难度与以前完全不同。在财报公布前,市场对核心电商版块经调整后EBITA利润率预期只有41%,与上个季度持平,然而阿里再次还给了市场一个惊喜。

拆解下去,核心电商最重要的收入客户管理即广告增长28%,而市场预期和上个季度表现为25%;佣金收入增速下降到了24%,根据集团CFO武卫对分析师的回答,如果不考虑刚刚变更的会计政策影响,佣金收入的增长速度与天猫实物支付GMV增速基本一致,也就是约为29%,比全国实物商品网上零售额还高出约8个百分点。

阿里巴巴2018年Q4业务结构及同比增长

这两项主力收入继续支撑住了在宏观经济疲软时期阿里自身的强劲增长。

根据阿里此次给出的解释,广告收入主要是由付费点击率增长带来更高的付费点击量的原因,这里又分成几个因素:用户基数增长(本季度淘宝移动月活用户达到6.99亿,环比增加3300万)、用户互动增强(比如淘宝直播已达千亿成交规模)以及对搜索功能的优化,这些都对点击率的增长带来了贡献。

从去年10月手淘全面改版至今,商品推荐信息流何时变现一直是市场最关注阿里的重点。但阿里表示这仍然要观察一段时期。“我们还在对信息流商业化进行测试,需要既保证能提高商户的ROI,同时确保用户能有很好的体验。”CEO张勇在财报电话会上对此解释,“我们积极致力于改进推荐算法,为未来的变现做准备。”

新闻资讯类信息流推荐产品的商业表现早已得到市场认可,而淘宝和拼多多为代表的商品信息流推荐亦受到高度期待。一旦淘宝认为条件准备足够充分,信息流商业化将可能成为整个阿里的下一次高速增长点。

总体而言,本季度核心电商收入达到了1028.43亿元,占集团总收入的88%,结构上持平历史最高水平。武卫认为,核心电商的盈利能力与本季度75亿美元的自由现金流,使得阿里能够对其他重点业务和技术进行持续投资,推动阿里巴巴生态系統的整体增长。

不难看出,在未来相当长的时间里,阿里对核心电商的依赖仍将有增无减。

参差不齐的其它业务

不过,武卫在电话会中按照幅度从高到底给阿里核心电商里的亏损业务进行了排名,首先是饿了么,接下来是Lazada,然后才是新零售和菜鸟。

从“夏季攻势”到“暖冬计划”,阿里全资收购饿了么后持续输血支持饿了么与上市后的美团进行餐饮外卖业务的补贴大战,这导致了巨额亏损。36氪此前报道,饿了么与口碑合并后的阿里本地生活服务公司曾受到来自阿里巴巴、软银集团等投资者超过30亿美元投资承诺,如今这笔投资承诺已兑现,资金正逐步到账。美团称得上是阿里强劲的对手,在本地生活服务领域的竞争才刚刚开始。

Lazada的表现则不太令人满意。财报显示,包含速卖通、Lazada在内的国际零售业务增速已经骤降为23%,为并表以来的最低值。Lazada的2018年显然过得并不好,即便阿里在3月追加30亿美金投资、派出老将彭蕾出任CEO后,这家东南亚最大的电商平台还是遭遇了腾讯投资的Shopee等后来者强有力的狙击,在数个国家市场的份额受到挤压。

12月,彭蕾不到一年即卸任Lazada CEO一职,这一短暂程度在她近二十年的阿里生涯中都是极为罕见的。此外,Lazada的商家策略也在发生变化,更多的1P商家(供应商卖家)转化为了3P商家(第三方卖家),这意味着Lazada未来将更像淘宝和易趣,而不是京东和亚马逊。

而在核心电商之外,阿里系产品则面临更多强大对手的竞争。

阿里云虽然依旧保持高速增长,但季度增速第一次降到90%以下,为84%。这不得不让人想起老对手腾讯在2018年9月调整组织架构之后发起对“产业互联网”的进攻,CSIG(云与智慧产业事业群)越来越高调地出现在行业视野中,扩张销售团队与阿里云进行短兵相接的肉搏战。不过,得益于云计算的市场红利,增长仍将持续很长一段时间。

最令人担忧的则是阿里大文娱。财报显示,除了因调整统计方式后的菜鸟,数字媒体娱乐业务的增长在整个集团是垫底,仅有20%。相比起云计算有肉眼可见的前景和日渐收窄的亏损(目前已经只有4%的亏损),数字媒体娱乐的资金使用效率则非常低下,EBITA亏损率则进一步扩大为93%。

整个2018年,优酷在各种行业数据报告中都被腾讯视频和爱奇艺拉得越来越远。12月,阿里方面称,根据举报,原阿里文娱大优酷总裁、阿里音乐CEO杨伟东因经济问题正在配合警方调查,樊路远接任。杨伟东事件为整个阿里大文娱的2018年蒙上了一层阴影。

从高管的理论输出中也能看到,大文娱似乎在阿里体系里的地位也被削弱了。两年前的俞永福时代,阿里宣称做影业是为了做行业的“基础设施”,到如今集团CEO张勇则强调,大文娱是未来消费大生态必须的组成部分,这是阿里的战略选择。

看不到尽头的巨额亏损,非正常的高管更替,业务定位的不断改变,使得大文娱尤其是优酷在阿里的地位越来越尴尬。一个月之前,市场突然冒出了字节跳动收购优酷的传言,随后即遭到优酷方面的否认。尽管如此,这种种迹象不免让人认为是利益相关方的吹风举动,以测试市场情绪,管理市场预期。

按照这份季报透露的信息,阿里或许正在调整公司战略。什么业务专注,什么业务舍弃,在这个阶段应该是阿里面临的重要问题。