股票投资进阶之路:如何在黄金赛道里挑出钻石公司?

本文来自微信公众号“锦缎”(ID:jinduan006),作者:愚老头,36氪经授权发布。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。作者愚老头,在雪球设有同名专栏。

在此前《A股423家最优质上市公司共同的秘密》一文中,我们揭示了A股“最肥的鱼”(高ROE)有怎样的共同特质:高销售净利率和高资产周转率至少居其一。

本文作为姊妹篇,将从“授人以鱼”进阶到“授人以渔”,就重点关注销售净利率这个指标,通过分析销售净利率的背后的驱动因素,从中寻找最优秀上市公司们的基因特质。

凡进阶之路,必然要穿越门槛。这篇万字内容的晦涩程度,也就成了一条天然的分割线,只有极少数投资者能够逾越并掌握。

01 简约但却绝不简单的销售净利率分析框架

分析计算销售净利率,有加总和连乘两种计算方式,结果相同,却分别代表了两种不同的思维视角。加总就像坐着直升飞机俯瞰大地,粗略但却宏观,连乘更像做X光,细致入微却也失之繁复。

销售净利率(Net Profit Margin,NPM),指的是净利润与营业收入的比值。净利润和营业收入,都是企业财务三张表中利润表的主要指标。老财务都知道这么一句话,“利润只是一个意见,而现金流量却是一个事实”,这就涉及到财务报表的价值观取向问题。

作为反映企业经营状况的主要报表,利润表跟现金流量表和资产负债表相比,显然有更多的主观判断的成分。

1、加总思维视角下的销售净利率

除了上面这些,绝大部分人还忽略了一点,从更宏观的角度看,利润表更是一个企业利益相关方划分收益,排排坐,吃果果的记录,这也是加总计算思维给我们展现的,一个被隐藏的视角。

要想看懂这个切蛋糕的过程,我们需要对利润表做一些处理。随便打开一张企业利润表,从营业收入开始、经过营业成本、管理财务营销费用顺流而下,最后得到净利润,这是正推。现在我们逆水行舟,从净利润向上反推。

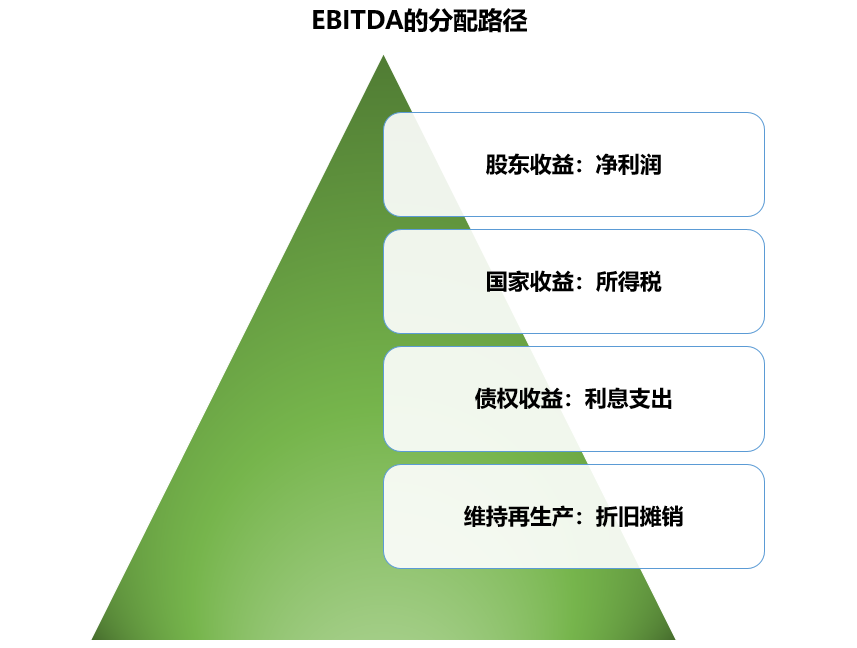

从净利润开始,我们首先要加回所得税,得到的是利润总额这个会计科目,再往上加回利息支出,得到EBIT(Earnings Before Interest and Tax),也就是常说的息税前利润,继续向上加回折旧摊销,得到EBITDA(Earnings Before Interest, Taxes, Depreciation and Amortization,税息折旧及摊销前利润)这个指标。这些EBIT、EBITDA指标很容易让人眼花缭乱,但实际表达的意义却不复杂。

我们蛋糕的起点是EBITDA。这个反推过程所记录的,就是企业的营业收入在剔除正常的消耗之后,在维持企业基本再生产、债权人、国家、股东四个利益相关方分配的过程。

如上图,一个企业的EBITDA,首先要切给折旧摊销,折旧摊销虽然不影响企业现金流,但却是企业维持再生产所必须的资金,除非公司在折旧完就不再经营。下一步分到的是债权人,这部分是通过利息支出的形式给到债权人,再下一个分果果的是国家,国家通过所得税的形式,分走了企业的一部分经营收益,最后剩下的,才是属于股东的净利润。

而加总法下的销售净利率,就是EBITDA分到最后的净利润,占营业收入的比例。

那么A股整体是一个什么情况呢?

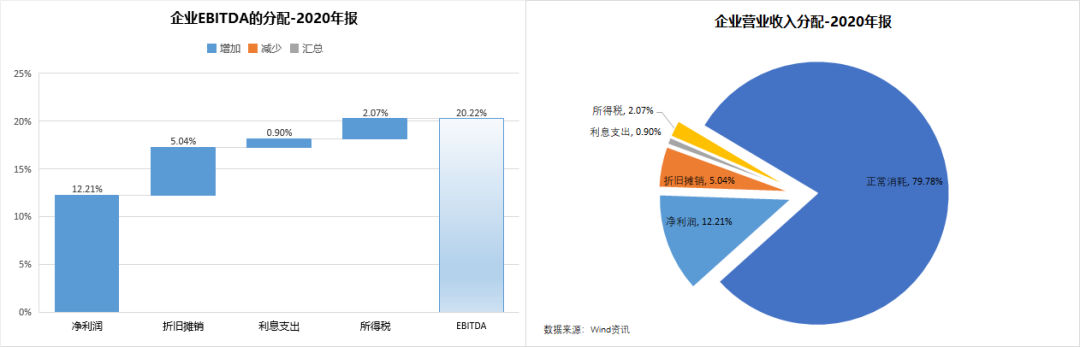

我们以A股全体上市公司2020年报为例,在剔除了申万分类中的银行、非银金融、综合三大行业以及ST、亏损股票后,得到了3402家上市公司的数据。

如上图,左右两张图表现的同一个结果。假如我们把营业收入作为100%,那么当期消耗了79.78%,剩下的20.22%形成了EBITDA,这构成了可供四方分享的整个蛋糕。在分配EBITDA过程中,股东通过净利润拿走了12.21%,折旧摊销拿走5.04%,债权人通过利息支出0.90%,国家通过所得税取走2.07%。

因为营业收入是100%,净利润是12.21%,这种百分比自带除法,所以A股上市公司平均的销售净利率就是12.21%。

在财务会计的英文教材中,分母是销售收入的,通常都会以Margin结尾。跟我们上面几个比例对应的指标有:

EBITDA Margin,等于我们的EBITDA/营业收入;

EBIT Margin,等于我们的EBIT/营业收入;

至于销售净利率一开始我们就说了,Net Profit Margin,有教材缩写为NPM。

2、连乘思维视角下的销售净利率

加总视角下的收益分配,虽然宏观,但比较静态。连乘法给我们提供了一个更加精确,更微观的视角,来观察每一次收益分配的过程。更重要的是,连乘法,将那些我们最头疼,但又实在绕不过去的估值方法,统统串在了一起。

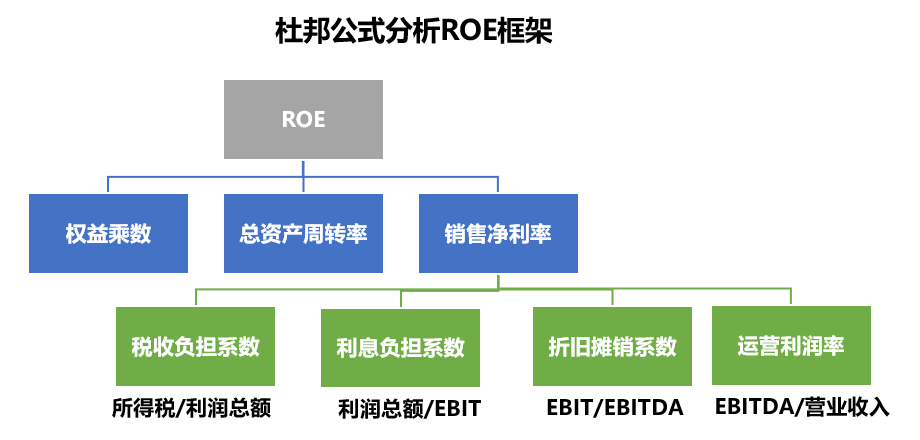

如上图,这是一个普通的杜邦公式三因素框架,只是在销售净利率下,我们将销售净利率又拆成了四个影响因素:

销售净利率=税收负担系数*利息负担系数*折旧摊销系数*经营利润率

=(净利润/利润总额)*(利润总额/EBIT)*(EBIT/EBITDA)*(EBITDA/营业收入);

这其中,税收负担系数=净利润/利润总额,反映企业税负水平;

利息负担系数=利润总额/EBIT,反映企业的利息负担;

折旧摊销系数=EBIT/EBITDA,反映企业折旧摊销负担;

运营利润率=EBITDA/营业收入,反映企业经营利润水平。

对这四个因素,并没有特别官方的称呼,所以我们自作主张做了定义,请大家了解内在涵义即可。

实际上,在一些英文教材中,还是能找到对应的英文定义。

运营利润率,对应的是EBITDA Margin;

税收负担系数,对应的是“Tax burden = Net income ÷ Earnings before taxes”;

利息负担系数,对应的是“Interest burden = Earnings before taxes ÷ Earnings before interest and taxes”;

至于折旧摊销系数,目前没有找到。

这儿需要注意的是,税收负担系数、利息负担系数和折旧摊销系数都属于一类,值越大,代表实际负担越轻。以税收负担系数为例,因为净利润等于利润总和减去所得税,所以净利润比上利润总额的值越高,代表所得税越少,因此税收负担越轻,其他两个指标同理。至于运营利润率,值越高,代表企业盈利水平更高,后文不再赘述。

如上图,连乘法下,企业的销售净利率计算,从运营利润率开始。对于我们选出来的这3402家上市公司而言,按照2020年年报数据,全部企业经营利润率平均为20.22%,跟我们用加总法计算销售净利率时的起点一样,只不过下一步的数学操作从加减变成了乘法。

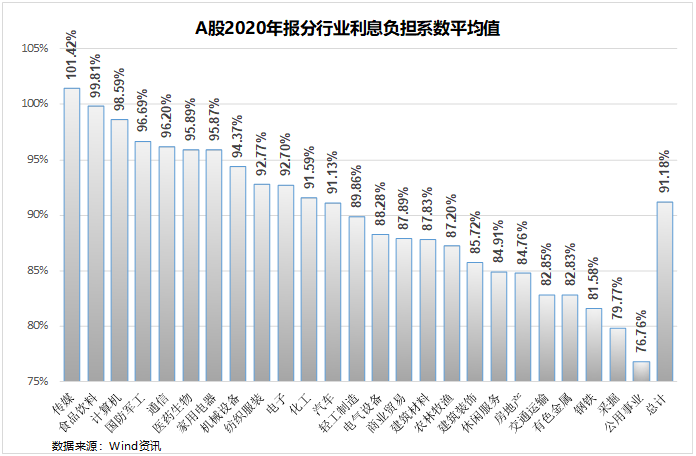

全部上市公司的平均折旧负担系数是72.35%,利息负担系数是91.18%,税收负担系统是85%,最后得到平均销售净利率是12.21%(连乘对每个公司的指标是成立的,但对平均数不成立,直接用平均数相乘20.22%*72.35%*91.18%*85%=11.34%,我们此处是示意)。

也就是说,一家上市公司的EBITDA,必须拿出平均27.65%(1-72.35%)作为折旧摊销维持再生产,企业的EBIT,要支出其中的8.72%(1-91.18%)给债权人,企业的利润,平均所得税率是15%(1-85%),剩下的是净利润,而净利润这一块,占到全部营业收入的12.21%。

两种计算方法,实际得到的是同一个结果,条条大路通罗马。

02 那些令人头疼,但其实并不复杂的指标

我们在听各路分析师讲公司的时候,经常会听到什么“伊喂伊比达伊喂伊比达”的,头大又有些无奈,搞不清他们是在zb还是真的有内涵。实际上,连乘法,给了我们一个非常近距离理解这些估值方法的视角,就像夏日夜晚奏着和谐交响乐的池塘里,突然被扔进的一块大石头。

1、EV/EBITDA

这是一个常见又不是很简单的指标,是用来筛掉财务小白和外行的很好的工具。

EV/EBITDA,现在公认的翻译是企业价值倍数,其中EV是企业价值,也就是股权价值+债权市值-现金,具体的计算和应用方法可以看我们2018年的文章《企业价值倍数(EV/EBITDA)估值法在A股的应用》。

对于EBITDA,我们理解是用来供股东、债权人、国家以及维持企业再生产四大利益相关方分配的大蛋糕,跟EV也就是企业股权和债权的价值相对应,从逻辑上讲问题不大。

但这个企业价值倍数,现实中常常被滥用,实际并不是一个非常通用的估值指标。

巴菲特对这个指标深恶痛绝,认为这是一种“混蛋”估值方法。他在2000年致股东的信中这么说“公司年报中一提 EBITDA,就会让我们气得浑身发抖:难道公司管理层认为观音菩萨会替他们支付资本性支出吗?”,在2002年的致股东信中又再次强调“大肆宣扬EBITDA是一种危害特别巨大的举动。使用 EBITDA意味着仅仅因为折旧费用是一种‘非现金’费用就可以把折旧不作为一种真实的费用。这完全是胡说八道。”

我们理解巴菲特的愤怒,折旧摊销当然是维持企业可持续经营必需的资金。

EBITDA可以理解成一个破产的现金流,这个通常用于IPO以及并购的指标,本质上是对初创企业估值的一种妥协。由于初创企业通常没有盈利或者盈利很少,净资产也寥寥,常用的估值指标比如市盈率或者市净率,往往高的没朋友,上个世纪80年代的时候,华尔街的投行大并购时代这个指标就开始流行,这让初创企业的估值,看上去没有那么不食人间烟火。

企业价值倍数对初创企业确实有那么一些合理的成分,但是如果成熟的上市公司也用这么一个指标,那确实会让巴菲特火冒三丈了。

此外,企业价值倍数是一个很好的进行国际和行业比较的估值指标。不同的国家,不同的行业,往往所得税率、会计政策、资本结构都不一样,而企业价值倍数在一定程度上排除了上述三个因素的影响,因此可以作为国别和行业上市公司比较的重要工具。但是,凡事就怕但是,不同国家的企业价值倍数不可能最后要拉平,你能说,索马里也门这种战乱频繁的地方企业的估值,要跟中国美国的一样么?

2、EV/EBIT

EBIT相对EBITDA更纯洁,因为EBIT去除了折旧摊销的影响,完全对应着股东、债权人和国家三者的利益,是三者能够划分到的最直接的蛋糕。从逻辑上讲,EV/EBIT要比EV/EBITDA有意义的多。

逻辑上这么完美的指标,为什么大家很少用呢?

因为这个指标的定位很尴尬,论直观,不如PE和PB,论工具性,又不如企业价值倍数。

什么是PE,企业每产生一块钱的净利润所对应的股价,什么是PB,企业每一块钱的账面价值(净资产)所对应的股价,对民众来言,简单暴力直接。

为什么不如EV/EBITDA,因为EBITDA是你能从企业身上,理论上可以搜刮到的,最高的现金流。对于投行来说,EBITDA比EBIT要大,肯定可以让估值看上去更低啊。

所以EV/EBIT就被吊在那里,不上不下的。

除此之外,EBITDA还有一个非常重要的应用,就是可以用来定义,什么时候,企业开始亏现金流了,这是分析周期股景气循环的大杀器。

我们知道,企业经营的时候,有固定成本可变成本之分,当企业产品价格下降的时候,首先会降到企业的会计净利润为0,但这个时候企业还能运营,为什么?因为企业虽然会计上是亏损的,但是不考虑折旧摊销,企业现金流还是正的。到什么时候企业就开始亏现金流了呢?当EBITDA开始为负的时候,就说明企业开始亏现金流了。

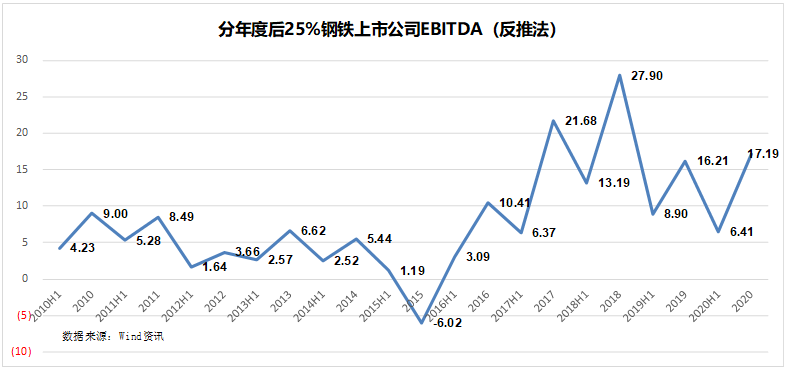

我们分析了钢铁行业30家上市公司2010年以来,后25%分位的EBITDA,可以发现,2010年以来,钢铁行业最差的时候是在2015年下半年,这个时候后25%分位的钢铁上市公司,EBITDA为负,这代表行业已经普遍开始亏现金流了,这种情况不可能持续,后续的结果要么是大量企业破产供给出清,要么是钢材价格上涨到企业恢复正的现金流。

而且从上图我们还可以发现一个非常明显的结论,那就是钢铁行业自从2016年供给侧改革以来,EBITDA相对前期明显上了一个台阶,代表供给侧改革对钢铁行业的影响是长远和正面的。

肯定有人会说,你神经病啊,看钢铁企业的盈利状况我跟螺纹钢期货就行了,整的这么复杂干啥?!!!在那些期货覆盖不到的角落,EBITDA可以帮你跟踪行业的景气度,还可以帮你根据终端价格测算企业的实际盈利情况,从而分析企业的经营管理能力。

3、EV/NOPLAT

NOPLAT这个指标,真的是用来ZB的最高境界了,当年读书的时候,绝大部分人在EBITDA就已经牺牲掉了,更别提NOPLAT了。这个指标的英文是Net Operating Profits Less Adjusted Taxes,上面我们说EBITDA是四方分蛋糕,EBIT是三方分蛋糕,这个NOPAT就是两方分蛋糕了,把税收的影响剔除掉之后,就只剩下股东和债权人两个利益相关方。

所以NOPLAT就是EBIT减去税收的影响。从这个角度看,EV/NOPLAT比上面的两个指标从逻辑上讲更能自圆其说。但在实际应用中,因为NOPLAT的计算要牵扯到大量的主观税务调整,往往对同一个公司,不同的人,不同的机构算出来都不一样,缺乏统一比较的基础,所以这个指标连最强调数理的国际大行都不怎么用。

03 A股销售净利率和四因素的分布

根据我们刚才的框架分析,销售净利率实际由四大因素来决定,下面我们以A股这3402家上市公司为例,分析销售净利率和这四大因素具体分布情况。

1、销售净利率

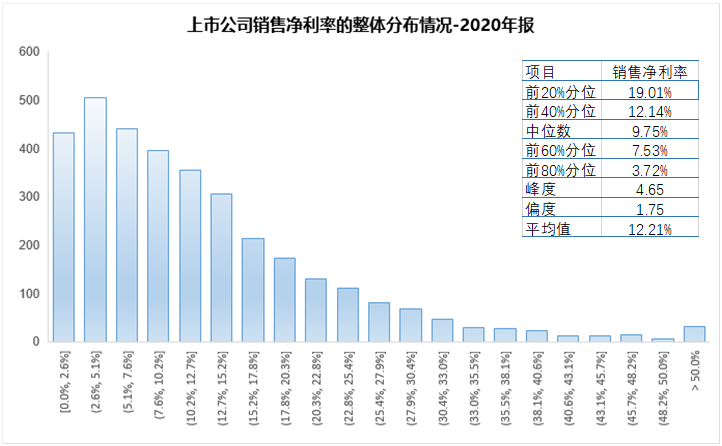

我们统计了这3402家上市公司的销售净利率分布情况,具体如上图。全部上市公司销售净利率接近于一个指数分布,就像我们经济学上比较熟悉的效用曲线,当然更多的原因是我们将销售净利率为负的公司做了剔除。

销售净利率最集中的区域在2.6%-5.1%这个区间,全部3402家上市公司销售净利率的中位数是9.75%,平均为12.21%,前20%分位数为19.01%。

2、整体的四因素分布

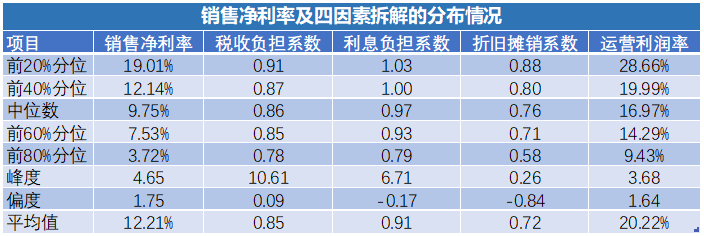

销售净利率以及四大因素—运营利润率、折旧摊销系数、利息负担系数、税收负担系数的整体分布如上表,其中运营利润率的中位数为16.97%,折旧摊销系数为0.76,利息负担系数为0.97,税收负担系数为0.86,与平均值略有一些差距。

3、运营利润率

我们将EBITDA与营业总收入的比值定义为运营利润率(EBITDA Margin)。这个指标反映的是企业营业收入中,所有能够分配给股东、债权人、国家和维持企业再生产这四个需求的总收益占比。

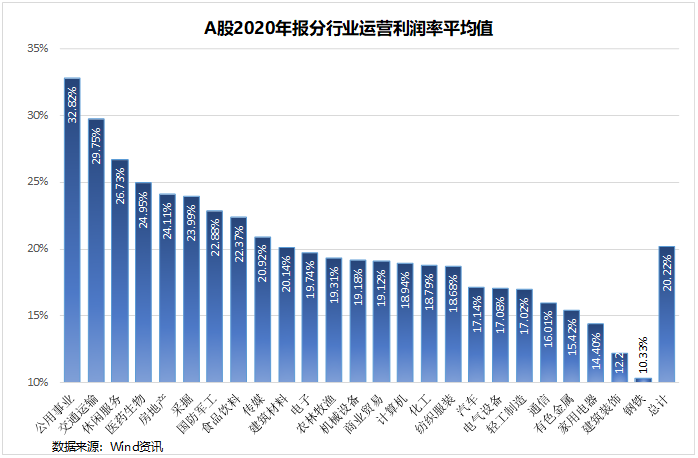

按照2020年报的数据,全部3402家A股上市公司平均的经营利润率是20.22%。分行业看,表现靠前的行业主要有公用事业、交通运输、休闲服务、医药生物、房地产等,表现靠后的行业有钢铁、建筑装饰、家用电器、有色金属和通信等。

4、折旧负担水平

我们用EBIT/EBITDA这个指标来反映企业折旧负担,把这个指标叫做折旧摊销系数。折旧摊销系数越低,代表企业需要维持再生产需要付出的资本就越高。

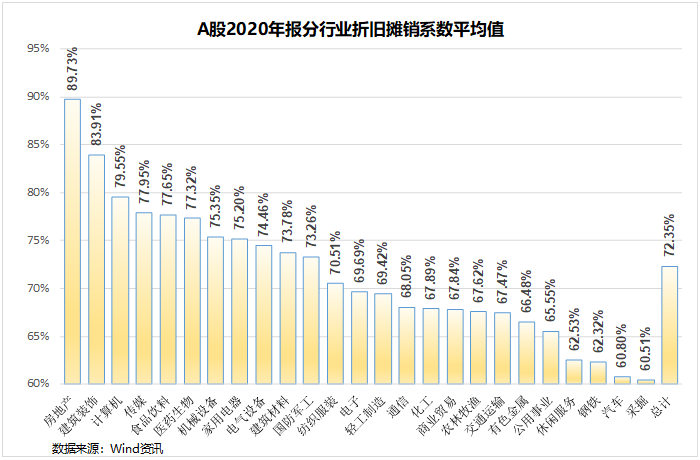

2020年,3402家A股上市公司平均的折旧摊销系数是72.35%,这代表全部A股企业的EBITDA,大约需要拿出其中的四分之一多一点,用来维持企业长期可持续的运转。

分行业看,折旧摊销系数最高的行业包括房地产、建筑装饰、计算机、传媒等,其中计算机传媒是我们通常理解的轻资产行业,至于房地产、建筑装饰有些反直觉,考虑到中国房地产和建筑装饰行业很高的财务杠杆,以及垫款这种经常性的经营行为,这两个行业跟金融行业更像一点,自然折旧摊销的的负担就会低一些。

负担比较重的行业有采掘、汽车、钢铁、休闲服务等,前三个传统行业好理解,休闲服务这个传统上被认为轻资产的行业,折旧负担怎么跟制造业不相上下了?

我们把休闲服务的公司拉了出来,发现除了中国中免之外,其他的企业盈利状况都一般,而且确实折旧负担都不算轻。

典型比如锦江酒店,主打连锁酒店。2020年的EBITDA为18.88亿人民币,这个值并不小,折旧摊销也很高,我们对照财报附注,这其中直营门店的各种折旧,就有5.69亿,摊销方面,专利权等无形资产摊销就有2.08亿,所租赁的门店装修及改良所带来的长期待摊费用摊销达到了5.26亿,三者相加折旧摊销总计13.03亿,折旧摊销系数为31%。

考虑到2020年疫情的原因,假如按照2019年的数据计算,折旧摊销系数提升到62%,正好是2020年休闲服务行业折旧摊销系数的平均值,说明休闲服务行业确实是一个高折旧负担的行业。

这就搞笑了,处在风口上的快捷酒店,怎么就变成了重资产行业,沦落到跟挖矿、造车、炼钢一样的辛苦活呢?联想到亚朵A股上市无门转战美股,再看看锦江酒店创新高的股价,市场可能有新的我们不懂的逻辑吧。

5、利息负担

我们把利润总额/EBIT(Interest burden)这个比值叫做利息负担系数,同折旧摊销系数一样,这个系数越高,代表利息负担越轻。

2020年全部3402家A股上市公司利息负担系数平均为91.18%,这代表EBIT中,有8.82%分配给了债权人。分行业看,负担最轻的行业包括传媒、食品饮料、计算机、国防军工和通信,负担最重的是公用事业、采掘、钢铁、有色金属这些相对重资产的行业。

放贷的历史悠久,中国都可以追溯到战国四君子之一的孟尝君。要求固定收益的债权人也是资本市场上数量庞大的基础投资者,甚至大部分时候重要性要超过股权投资人。

为了评价一个公司的偿债能力,大的投资机构通常都有信评这么一个部门,也有一些常用的财务指标。这些指标包括流动比率、速动比率、资产负债率等等,其中涉及到利息的主要是已获利息保障倍数,也就是EBIT与当年应付利息的比值。巴菲特认为这个指标越高越好。

当然我们知道巴菲特不喜欢高负债的公司,这显然属于价值观的范围,因为巴菲特通常不投高科技公司,而这类公司也不讨债权人喜欢,因为这类高风险公司的偿债指标往往非常对债权人非常不友好。

6、税负水平

我们把净利润/利润总额(Tax burden)叫做企业税收负担系数,这个指数可以用来衡量企业的所得税负担水平,比值越高,代表企业从利润总额中留存的净利润越高,企业税收负担越轻。

根据2020年报数据,3402家A股上市公司整体的税负负担系数平均为85%,这代表着A股上市公司整体承担的所得税率是15%左右,税收负担比较轻的行业有计算机、农林牧渔、电子和传媒等。

其中计算机、电子属于国家鼓励行业,农林牧渔涉及到三农问题,税率也较低,传媒本质上并不属于国家鼓励的行业,较低的原因在于传媒公司迁注册地比较方便,往往可以灵活的利用各地的优惠政策,比如巅峰时期的霍尔果斯,就有1600多家影视公司在此注册。税收负担较高的行业有房地产、商业贸易、采掘、交通运输等。

当然,所得税远远不能反映一个企业实际承担的税负水平。十七世纪法国路易十四的财政大臣柯尔贝曾经讲过“征税的艺术就像从鹅身上拔毛,既要多拔鹅毛,又要少让鹅叫”,中国实行的是以流转税为主的征税制度,这其中的大头增值税,很难在财务报表中体现,一般的投资者也没有太多感受。

04 销售净利率和四因素之间的关系

正如上面我们分析的,影响销售净利率的因素从运营利润率开始,还包括折旧摊销负担、利息负担、所得税负担,总共四大因素。但我们要避免的,是眉毛胡子一把抓。从宏观的角度,我们要区分这四大因素对销售净利率影响力的强弱。

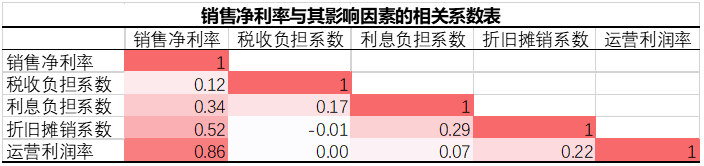

1、销售净利率和四因素之间的关系

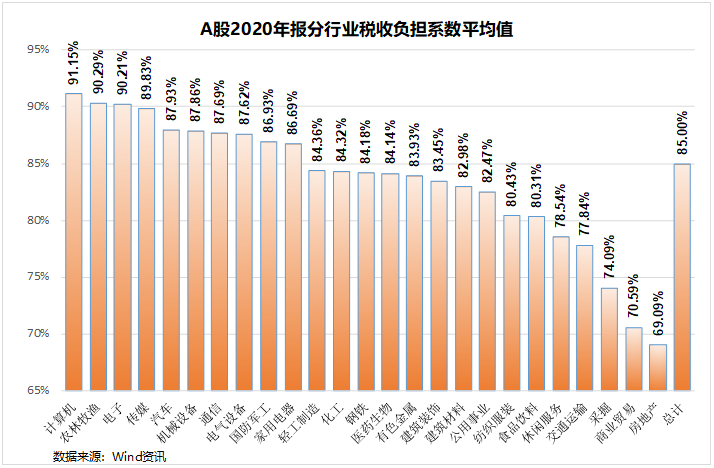

根据3402家上市公司的2020年报数据,我们做了这么一个简单的相关系数表。跟我们想象的一样,销售净利率跟这四大因素都是正相关,从数值看,影响最大的是运营利润率,相关系数高达0.86,其次是折旧摊销系数,0.52,最后是利息负担系数和税收负担系数, 就只剩下微弱的正相关。

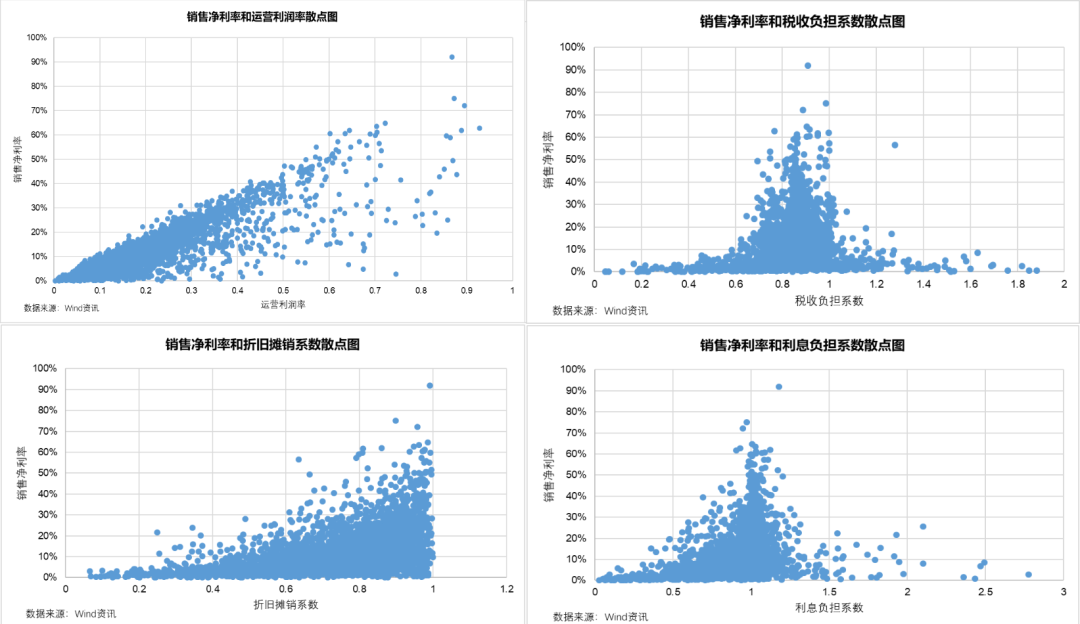

2、四因素和销售净利率之间的分布图示

相关系数不直观,我们分别将四个系数与销售净利率的散点图做了出来,如上图。纵轴都是销售净利率,横坐标分别是运营利润率、折旧摊销系数、利息负担系数和税收负担系数。从实际分布看,税收负担系数和销售净利率形成的散点图比较像一个标准的正态分布。

我们知道,在自然界,熵最大就是最无序,最混乱的分布,也代表着没有什么规律,对于散点图来讲,意味着双方没有什么关系。按照统计学的理论,熵最大的分布,在已知区间的前提下,是均匀分布,已知均值的时候是指数分布,在确定均值和方差的前提下,则是正态分布。

我们通常的理解,税收就像深秋的晚风,无情但又众生平等,具体的税率国家都有规定,属于外在的恒定变量。这个正态分布代表销售净利率和税收负担之间的相关关系不大。在一般的分析中,是可以忽略的。

我们上文中提到的NOPLAT,是EBIT减去税收的影响之后得到的指标,考虑到实际税收负担对企业之间的影响偏中性,我们可以认为EV/NOPLAT和EV/EBIT这两个指标,并不具备实质性的差别。那么单独计算EV/NOPLAT的意义就不大了。

利息负担系数和销售净利率之间的分布接近正态分布,但显然不标准,这表明两者存在着微弱的相关关系,也说明,对于A股上市公司而言,利息负担对销售净利率,或者说企业盈利水平的影响,整体并不大。

折旧摊销系数和销售净利率之间的分布就脱离正态分布,表现出一定的正相关。也就是折旧摊销系数越高,企业的销售净利率越高,这意味着,A股上市公司对高折旧摊销,也就是重资产行业,在销售净利率指标上给予了负面的反馈。

运营利润率和销售净利率之间的分布更进一步,表现为一定的线性关系,完全可以拟合出一条直线,我们用简单的线性回归,得到了Y(销售净利率)=0.6438X(运营利润率)-0.0081,意思是运营利润率每提升1个百分点,销售净利率提升0.6438个百分点。这个拟合的判定系数R2是0.7343,一般来说时间序列数据R2可以轻易到0.9,但对这种横截面数据来说,超过0.5已经是很不错了,而我们实际的判定系数要远远超过0.5,表明这两个指标具有非常强的相关性。

3、销售净利率四因素之间的行业特征

分析销售销售净利率及四因素之间的行业特征,有利于我们深入了解各个行业的商业模式。

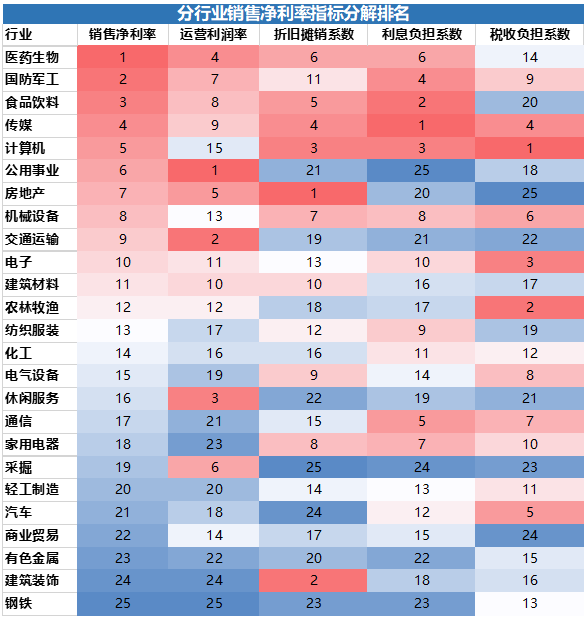

我们将申万25个行业的平均销售净利率做了一个排名,按照排名第1、2、3的医药生物、国防军工、食品饮料一直到排名最后的钢铁,同时也将影响销售净利率的四大因素同样做了排名,系数越高排名越靠前,从而得出了上面的这张表格。

我们得出了以下六个要点:

第一、医药生物行业平均的销售净利率最高,其各个指标表现都比较靠前,只有税收负担系数刚刚处于市场中位数附近;

第二、国防军工行业销售净利率排名第2,但是如果你仔细分析一下行业内情况,你就会发现,核心的几个军工总装标的,销售净利率都不高,比如中航沈飞5.43%,航发动力4.07%,内蒙一机4.97%,中直股份3.86%,中航西飞2.32%,这个指标主要是被众多的民参军企业拉了上去;

第三、食品饮料行业总体指标表现都不错,唯独税收负担略重,显然国家并不是很待见这个行业;

第四、计算机行业整体不错,但是运营利润率确实表现一般,显然均值回归是个普适规律;

第五、公用事业行业运营利润率排名第一,哪怕其他三个指标垫底,整体的销售净利率表现依然不错。跟公用事业行业类似的还有交通运输、休闲服务以及采掘,都是运营利润率表现不错,但是其他三个指标落后,这叫一高遮三丑;

第六、销售净利率最低的行业有钢铁、建筑装饰、有色金属、商业贸易、汽车等。这其中建筑装饰行业的折旧摊销系数表现非常好,汽车行业的税收负担相对比较轻。

05 高销售净利率的上市公司情况

要在有鱼的地方钓鱼。对于我们选股来说,我们更需要知道,哪些地方更容易找到高销售净利率的公司。

1、全部上市公司的三因素联合分布

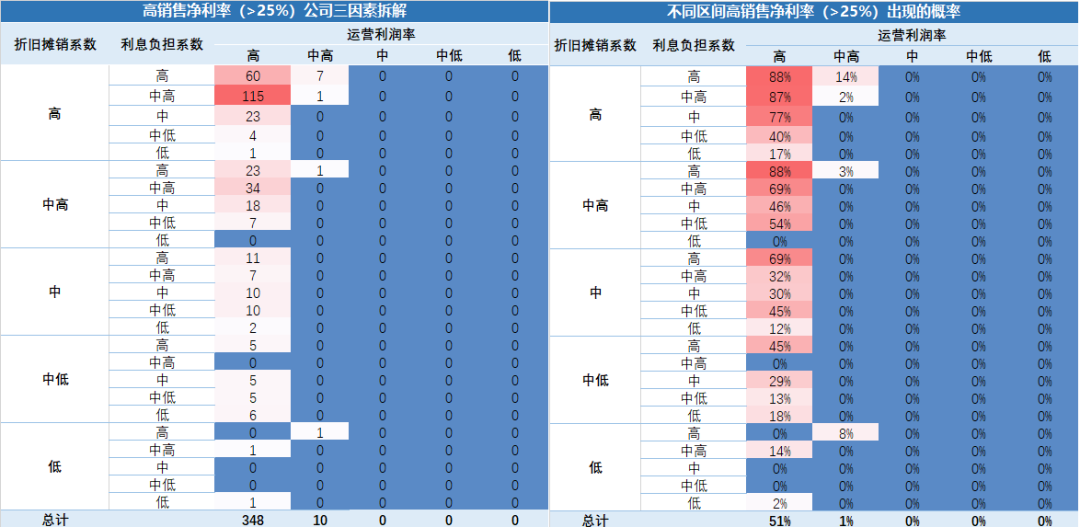

通过上文我们知道,税收负担对销售净利率的实际影响可能很小,为了突出重点,我们将原来的四因素分析改为三因素分析,只分析销售净利率与运营利润率、折旧摊销系数和利息负担系数这三因素之间的关系。

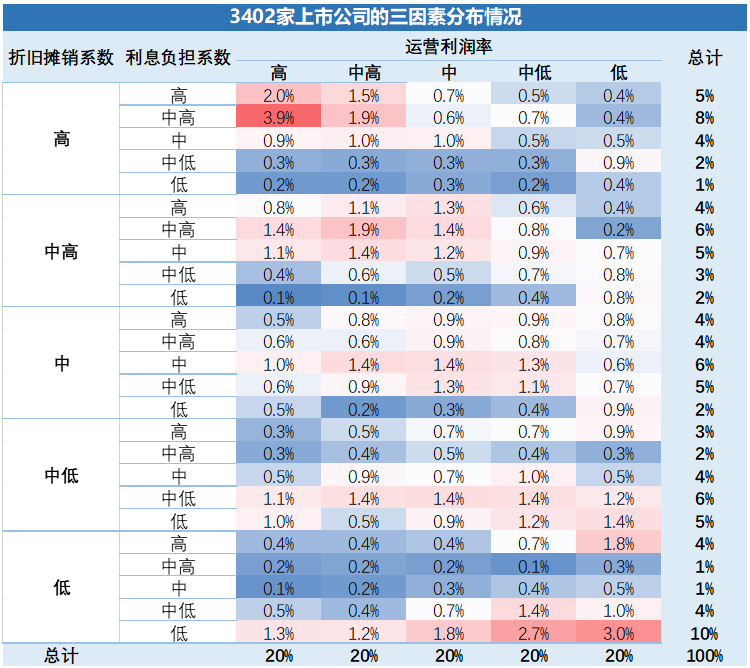

为了更好的分析三因素之间的联合分布情况,我们将三因素每个因素划分成五个区间,每20%一个区间,五个区间按照高、中高、中、中低、低五个段位进行区分,也就是该指标前20%为“高”,“中高”为前20%-40%,“中”为前40%-60%,“中低”为前60%-80%,“低”为最后的20%。

三个指标每个指标分五个档,总共有5*5*5=125个可能。可以理解成将3402家上市公司的三因素数据装进125个抽屉,理论上每个抽屉平均会有27(3402/125≈27)个上市公司,或者每个抽屉中的上市公司占全部上市公司总数的0.8%(1/125=0.8%)。

如上图,这是3402家上市公司具体的三因素联合分布。我们用Excel中的色阶格式来区分各个抽屉数值离平均值的远近,颜色越浅代表越接近平均数0.8%,蓝色代表小于平均值,蓝色色泽越深代表越小,红色代表高于平均值,红色越深代表值越高。

从颜色分布看,除了少数极端区域,整体分布比较均衡。高运营利润率高折旧摊销系数中高利息负担系数这个非常优秀的组合和低运营利润率低折旧摊销系数低利息负担系数这个最差组合的占比较高,其中前者占3.9%,后者占3.0%,显示最出色的公司和最差的公司,往往很容易成对出现,印证了那句俗话“极品往往是成对出现的”。

2、高销售净利率公司的总体情况

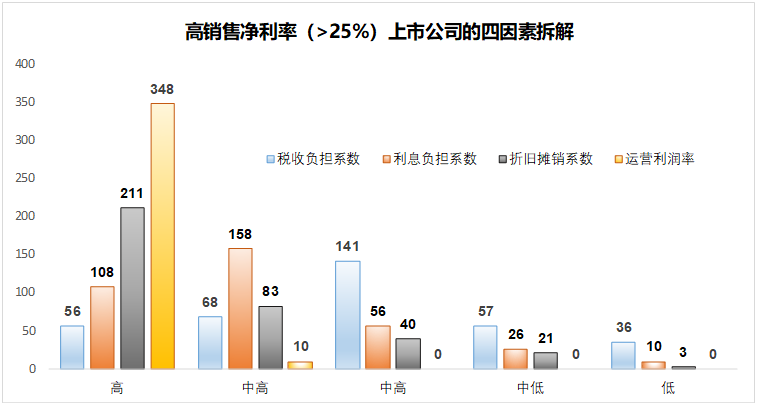

3402家上市公司的销售净利率的前20%分位是19.01%,超过这个数字就进入了我们刚才定义的高区域,但是这个比例还是太高了,我们直接将高销售净利率定义为25%,总共得到了358家上市公司,这相当于全部上市公司的10%多一点。

我们将这358家上市公司的四因素分布情况做了一下统计。从税收负担系数来说,呈现中间高两端低的正态分布,可以认为是随机分布,利息负担系数最集中的区域是中高区域,有158家,其次是高区域,折旧摊销系数和运营利润率则是高区域最多。

从中我们可以得出结论,要想做到高销售净利率,首先运营利润率一定要高,358家高销售净利率的上市公司,有348家上市公司的运营利润率指标在全部上市公司中处于高区域。其次折旧摊销系数最好处于高区域,358家上市公司中有211家的折旧摊销系数落在高区域,约占60%。

3、如何找到高销售净利率的公司

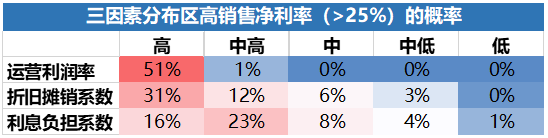

我们研究的目标是要找到高销售净利率的公司,考虑到税收负担系数影响不大,我们将358家上市公司与3402家上市公司三因素的分布区一一对应,统计单个因素五个区域上市公司销售净利率高于25%的概率,得出了上表。

在高运营利润率(>19.01%)区间,上市公司销售净利润大于25%的概率是51%,也就是有一半多一点的公司可以做到高销售净利率,其次是高折旧摊销系数区间,大约有31%的概率,利息负担系数则有些特殊,市场并不偏好那些高利息负担系数,也就是不但没有有息负债,反而还有利息收入的公司,中高区域的利息负担系数高销售净利率的概率最高,为23%。

以上我们统计了单因素下五个区域高销售净利率的概率,下面我们将三个因素做交叉,统计总共125个区域,每个区域内高销售净利率的概率。从上市公司出现的频次看,左上角,也就是高运营利润率高折旧摊销系数区域出现的频次很高,概率也很大。我们综合了频次和概率,得出了对选股有用的六种情况,如下表:

这六种情形下,都要求高运营利润率,折旧摊销系数中高以上,利息负担系数的要求更松一些。上市公司最多的一个组合是高运营利润率高折旧摊销系数中高利息负担系数,对应的公司特征就是基本没有什么折旧,财务费用接近为零。行业总体比较分散,但是医药生物行业的上市公司比较多。对于化工公司,高运营利润率中高折旧摊销系数中利息负担系数这一个类别中比较多。

4、哪些行业最容易做到高销售净利率

我们从行业的角度出发,综合这358家上市公司和全部3402家上市公司,寻找那些优秀的行业赛道。

大于25%销售净利率的公司,大约占到全部3402家上市公司的11%左右。高销售净利率公司占比最高的行业是医药生物,占24%,其次是国防军工,占21%,食品饮料20%,其他的还有交通运输、计算机、公用事业等。上市公司比较多的行业有医药生物,75家,其次是机械设备39家,电子32家,计算机30家,而且这4个行业的高销售净利率公司的占比都接近或者超过平均数。

从研究的角度出发,上面提到的这些行业都值得去深入挖掘。

06 我们最后的结论以及一点题外话

对销售净利率的分析就到这里,我们总结出了下面最重要的六个结论:

第一、全部A股上市公司,营业收入中的20.22%形成了EBITDA供利益相关方分配,这其中,股东通过净利润形式拿走了12.21%,折旧摊销维持再生产拿走5.04%,债权人以利息支出的形式拿走0.90%,国家通过所得税取走2.07%;

第二、还是从EBITDA出发,一家上市公司的EBITDA,必须拿出平均27.65%(1-72.35%)作为折旧摊销维持再生产,企业的EBIT,要支出其中的8.72%(1-91.18%)给债权人,企业的利润,平均所得税率是15%(1-85%),剩下的是净利润,而净利润这一块,占到全部营业收入的12.21%,12.21%就是A股上市公司的平均销售净利率;

第三、EV/EBITDA是一个破产现金流,可以供并购或者初创企业估值使用,但并不适用成熟企业,当EBITDA为负时,代表行业开始进入亏现金流阶段,这种状况不会持续太久;

第四、对企业销售净利率影响最大的因素是运营利润率,其次是折旧摊销系数,再次是利息负担系数,税收负担系数的影响最小,小到可以忽略不计;

第五、企业要想做到高销售净利率,首要条件是做高运营利润率;

第六、从销售净利率角度出发,医药生物行业,无论是概率还是企业数量,都是一个值得好好挖掘的大金矿。

最后讲个题外话。

最近在翻量化大佬石川的《因子投资:方法与实践》,豆瓣上一个ID叫“Null”的评论特别有意思,“如果作者有赚钱的能力,为什么要花大量时间写书总结很多学术上已经讨论成熟的内容;如果作者没有赚钱的能力,那我看了这本书有什么用?”,这话估计会让一众卖方研究员大佬和大V背过气去。

投资,是一个不断试错的过程,就像一个猎人在东北的林海雪原里寻找猎物,一开始踩了不少的坑,也可能瞎猫碰见死耗子,但是吃的亏多了,总会发现一些规律。对于纯粹的韭菜来说,面对大雪原,只能看到白茫茫的一片,但对于老猎人来说,却能分辨出,哪些是新的踪迹哪些是老的,哪些是兔子的,哪些是狍子,哪些是食肉动物的。真正的老猎人当然不会把自己的看家本领和盘托出,如果作者有赚钱的能力,当然不会花时间去写什么投资策略砸自己饭碗。

但是,在作者真正有赚钱能力闭口不言之前,你能看到作者探索的踪迹。

这就是各种关于投资的文章书籍真正的价值所在。