从估值角度看家电行业表现,家电龙头依然具备估值修复空间

编者按:本文来自微信公众号“中外行业研究”(ID:englishreport),作者:行业分析师,36氪经授权发布。

家用电器属于可选消费行业,所谓”可选消费”,是指的除食品、日用品等生活必需品以外的消费。

家用电器则指的在家庭等日常场景中使用的各种电子器具,其主要分为大家电和小家电两大领域,大家电包括白电(空调、冰箱、洗衣机等)和黑电(电视、家用游戏机、音响等),小家电包括厨电和其他小家电等。

通常,消费者购买家电主要来自两大需求,一是新增产品需求,主要受房地产开发销售影响;二是来源于更新需求,主要是受消费升级、产品使用年限等影响。

受益于我国改革开放的巨大成就和人均收入水平的不断提升,我国社会消费品零售总额由2000年的不足5万亿元,增长到2019年这一数字已突破40万亿元。

作为消费板块的重要组成部分,家电行业亦享受着居民消费升级这一长期红利,保持着快速发展趋势。

估值角度看家电

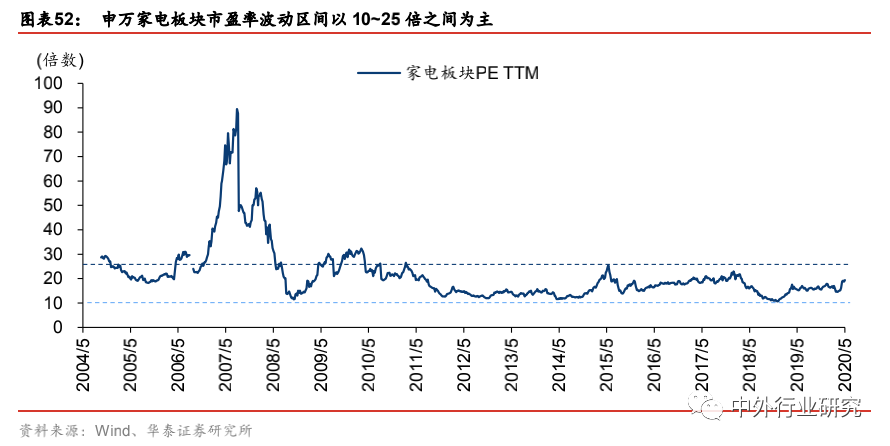

回顾家电板块(申万)指数走势,从长周期来看,家电板块多次穿越牛熊,维持趋势向上,业绩仍为驱动家电板块增长的核心。

全球市场来看,整个市场的预期收益率下行,风险利率也处于相对低位的情况下,优质企业在疫情影响减缓及地产销售数据的逐步好转的过程中,悲观的估值情绪有望优先缓解,偏稳健资产估值重构带来的估值中枢提升预期更强。

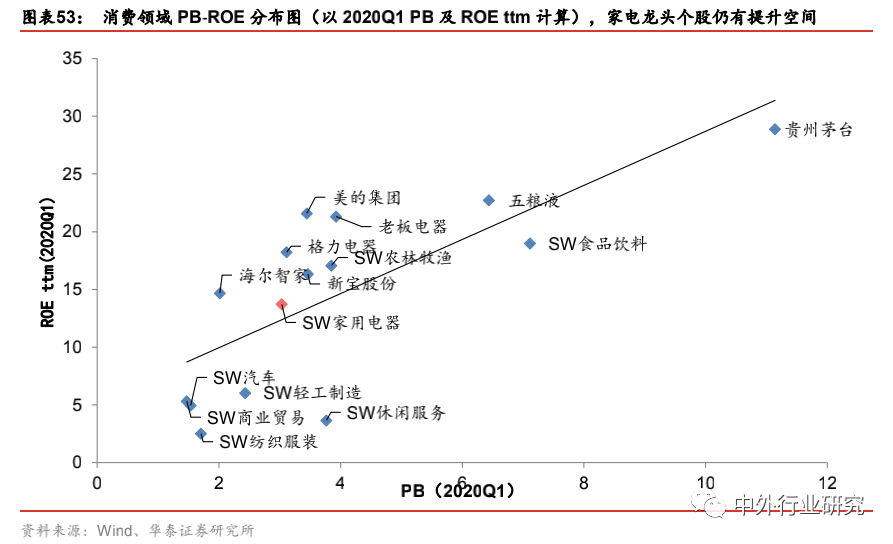

PB-ROE 指标下,家电龙头依然具备估值修复空间

ROE 指标综合反映了盈利能力、运营能力、财务杠杆,相比其他指标,更好的呈现了家电等消费行业为投资者获取高质量回报的资产基础,家用电器指数有更高的ROE(根据Wind 数据,以 2020Q1 数据计算 ROE,家电行业居 28 个申万行业第四位),PB 水平处于中上游(根据 Wind 数据,以 2020Q1 数据计算 PB,家电行业居 28 个申万行业第七位)。

对比其他消费行业,家用电器指数PB 估值和 ROE 匹配度较高,考虑家电板块中龙头个股,我们会发现若给予家用电器龙头股相同ROE 下的市场平均 PB 估值,则龙头个股 PB估值尚有很大提升空间。

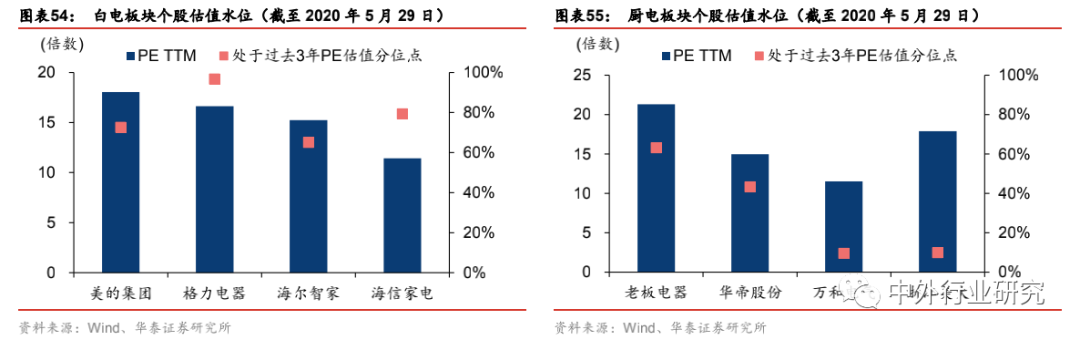

PE 指标受 2020Q1 财务表现影响被动抬升

分子板块来看,白电企业(美的集团、格力电器、海尔智家)中,格力电器2020Q1 财务表现偏弱,公司PE 估值被动抬升,但相对来看白电龙头在盈利能力、资金杠杆、上游占款、营运资金管理上优势依然明显。从白电企业中PE 估值水平所处的过去 3 年的分位数来看,海尔智家及美的集团相对更低。

厨电企业整体PE 估值所处分位数水平均较低,华帝股份、万和电气、浙江美大均处于过去3 年 PE 估值的地步区间,但疫情导致地产后周期的拉动作用或延后,厨电企业仍将面临零售端压力,工程渠道占优企业相对PE 更高。

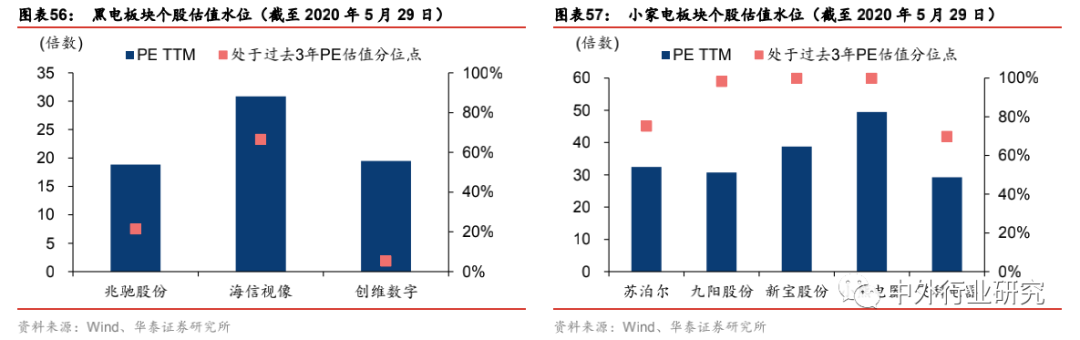

黑电企业PE 估值所处分位数水平差异较明显,行业依然面临激烈竞争态势,盈利能力的不确定性仍将存在。

小家电板块个股PE 估值所处分位数水平整体较高,细分板块依然具备较高成长性,且疫情影响下,具备线上渠道优势企业享受更高的PE 估值。

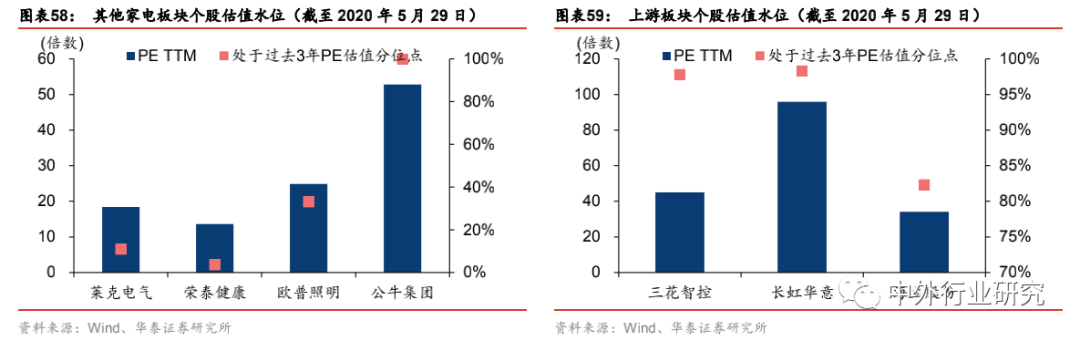

上游板块个股PE 估值所处分位数水平由于多元化业务与盈利能力差异较明显。

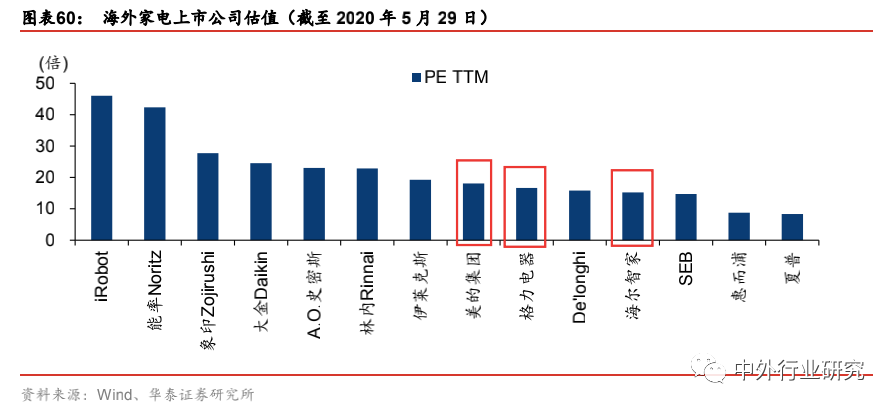

对标海外,家电龙头PE估值并不高

家电龙头个股有较稳定业绩表现,对标海外家电个股,家电龙头PE估值并不高。

展望未来:华泰证券分析师依然认为国内家电龙头占据全球行业领导地位、现金流表现稳健、账面现金资产充裕,且维持较高的ROE水平,其在全球范围内具有蓝筹稀缺特性,虽然受到疫情短期冲击,部分龙头公司2020Q1 业绩承压,导致PE估值被动抬升,处于历史分位数高位,但压制龙头公司业绩因素均有所缓解,且在竞争为主旋律的背景下,龙头公司维持了领先的经营水平和产业链地位,板块中具备业绩支撑的龙头企业有望对标海外估值,依然具备中长期配置机会。

家电需求展望,看好内销占比较高企业加速恢复

从目前时点往后看,国内疫情已经得到控制,家电零售景气度有望逐步回升。但是海外依然有比较大的影响,海外家电零售或出现明显回落。

1、 疫情下,现金流紧张或成为普遍现象,优势企业更能逆势出击。

2、 流量或向线上进一步集中,疫情或成为家电企业调整线下渠道的契机。

3、 短期原材料成本红利或依然存在。

4、 大家电外销压力或逐步加大,但类似国内疫情期间居家隔离需求增长,海外小家电或表现依然较好。

5、 海外工厂停工更可能导致短期全球产业链向中国集中。

白电:空调龙头拥抱新零售挽回需求,冰箱出口继续增长

空调:5 月高温天气为内需销售带来好转契机,龙头更主动拥抱新零售。

冰洗:内销线上渠道率先回暖、线下渠道有望逐步恢复,海外冰箱销售继续回暖,居民食品囤积需求稳定外销订单,洗衣机需求或面临短期冲击。

小家电:受到疫情冲击较小,线上需求释放,维持较饱满订单

小家电产品内销以线上消费为主,疫情影响下,更深化了线上渠道影响力。

华泰证券分析师认为海外虽有疫情影响,且部分小家电产品出口占比较高,但居家隔离导致部分厨房小家电订单增长,我们更为看好以厨房小家电为主的出口型小家电企业保持较稳定订单水平。

厨电:关注销售及竣工数据回暖,优势厨电有望迎来差异增长

受到精装修产业赋能影响,地产销售与竣工数据回暖预期得到强化,工程及零售渠道优势企业收入或有明显改善。

工程产品毛利率虽有下降,但综合考虑原材料成本依然维持低位以及工程渠道更低的费用率水平,净利润受到渠道结构变化影响较小。

黑电:品牌商价格竞争激烈,外销拉动作用减弱

电视出口销量占比较高,且全球主要产能集中在中国,短期海外部分城市关店、渠道受阻或影响零售需求,但后续回补的可能性较高。

风险提示

疫情冲击及经济下行

如果疫情冲击下,国内宏观经济增速大幅低于预期,居民人均可支配收入将受到大幅冲击,行业可能出现供大求的局面,可能导致竞争环境恶化、产业链盈利能力下滑,影响家电企业收入及盈利增长。

地产销售下滑

如果地产销售持续趋弱及价格出现不利波动,可能导致居民财富杠杆的反转,进而导致居民消费能力和消费意愿的下降,导致家电需求持续低于预期、行业增速低于预期。

原材料及人民币汇率不利波动

家电产品原材料占比较大,终端价格传导机制依托新产品的更新换代,因此原材料涨价速度过快或幅度过大时,成本提速高于价格提速,整体毛利率出现下滑,进而可能导致企业业绩增长受到明显影响。

龙头企业均开始拓展海外市场,海外资产逐步增多,面临的国际市场不可控因素也增多,可能出现复杂的市场和运营风险,同时受到人民币汇率影响,在汇兑损益、投资收益、公允价值变动损益科目出现较大的不利波动,或将导致企业业绩不及预期。

19 年及 20 年一季度家电板块上市公司整体经营表现基本符合预期。19 年家电行业整体呈现出市场规模增速放缓,但高端产品线增长趋势依然亮眼的结构性变化。

白电品牌集中度持续攀升国产品牌势头强盛。小家电市场整体增速放缓,社交电商等新兴渠道模式的爆发式增长,将对小家电市场发展产生持续的深远影响。

受地产持续低迷以及精装市场对传统零售挤压,19 年国内厨电市场景气度尚未恢复且 20 年难有大幅改善。

龙头企业在市场占有率上(零售及工程渠道)仍保持稳定,盈利能力有望延续。

黑电行业市场规模增长乏力,品牌竞争加剧,互联网企业的产品份额比重明显加大,进一步挤压传统企业盈利空间,但从全球看,依然存在结构性需求。

由于新冠病毒疫情的逐渐得到控制,线下渠道门店逐渐开业,需安装和专业调配的家电产品销售在逐渐恢复,前期被抑制的需求虽迟但到,会逐步得到释放。

而复工潮的来临以及对干净饮食需求的提升,诸如便携式榨汁机、电饭盒等小家电的市场份额将扩大;而在家庭方面,除菌类家电(洗衣机、冰箱、消毒柜)有望迎来新增需求。