关于消费金融,一些不合时宜的常识

【导读】 本文的核心观点是:不能给投资者创造长期价值的公司,股权估值是不可能一直有人来接盘的。如果创业的你只想做个赚钱的生意自然无所谓,但是如果想靠股权价值获得财务自由,还是建议认真地想一想这个问题。

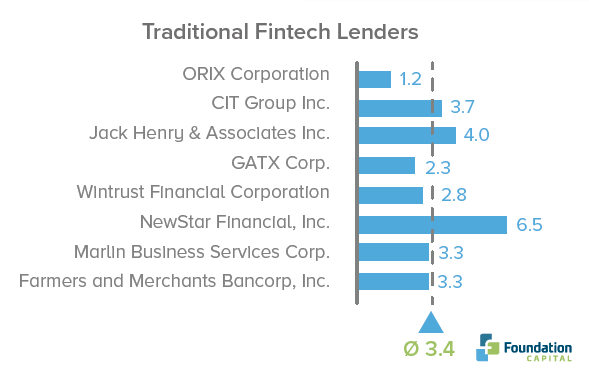

不管创业公司是如何说自己切入场景去做消费金融,只要公司仍然承担信贷风险(principal risk),对于纯粹的财务投资者而言,就很难在股权上创造太多价值。因为一级市场不能做空,且没有流动性,这类公司的股权到退出(如果能退出的话)带来的股权收益甚至可能是负的。二级市场(美股和港股市场)对于这类的另类放贷机构(alternative lender)或者说非银行放贷机构的估值倍数很低,市盈率(P/E)最高9倍,市销率(P/S)平均3倍左右(参见下图)。

低估值的原因有三:

这类非银放贷机构只不过是在经济周期上行而带来的充裕流动性,且监管不介入的前提下,拼命加杠杆,从而快速拓展业务。但是经济必然有周期,经济周期下行必然带来流动性紧缩,流动性紧缩必然让监管警惕金融风险,这类机构就会被流动性和监管强制去杠杆,进而被打回原形。

无论这类非银放贷机构是切什么样的细分市场,从二级市场的长时间维度看来,风险都是背在自己的资产负债表上的,那么十年、二十年,总有一年要把之前挣的钱吐出来。案例可参见 OnDeck 。

这类非银放贷机构因为不能吸收储蓄,因此虽然可以通过P2P加杠杆,但由于中国的刚性兑付环境,开展业务事实上必须需要资本准备金/坏账拨备,那么,要快速拓展业务就不得不通过稀释股权来获得资本金。介子推割大腿肉也只能供公子重耳一碗汤,供不得千秋万代。

如果不能从股权创造价值,就算赚了钱分红,作为小股东的投资机构也分不到多少钱,就只能通过抱大腿在战略意义上给大玩家提供协同效应,譬如:

帮场景方刺激业务,案例可参见 GE Finance 。

给更大的金融机构供应债权资产。这里的股权投资只是为了获取资产,并得到一定的监控权,在此提供两个参考案例(为避嫌就不选国内案例了):案例1:Vitory Park Capital,提供放贷资金给 Kabbage(小商户现金流水贷)、KreditTech(薪金贷)、Borro(典当贷款)等,此外再加上极少量的股权投资。案例2:Fortress 对小额信贷机构 Springleaf Holdings 的控股。

也有声音说,这类放贷机构因为其现金流好,适合A股市场。诚然,这类机构的现金流本质上和游戏公司(尤其手游)一样是不稳定的,但是散户占主体的A股市场并不会有美股市场那样理性的反应。好在中国监管层对此类机构可能诱发的群体性事件比较清楚,已经开始叫停或限制此类公司的上市。

这样看似乎有些消极,那么,消费金融方向的股权价值还有什么突围的可能吗?

我认为有三:

通过现金流快速转型成金融控股公司,通过收购保险公司/券商或建立自己的高净值人群(最起码是大众富裕阶层)财富管理业务,从而稳定收入来获取高一些的市盈率(譬如宜信)。但这条路线也要看时代机遇,譬如前文所述的 Springleaf (目前市值65亿美元)5年时间就给 Fortress 带来了27倍的回报。

用金融手段刺激自由场景服务的业务量,但这个方向本质上是电商或各类服务提供方业务,只不过用金融手段刺激销售罢了,本质价值在于所提供的收费服务(电商也是服务),而不是金融了。这点就要看团队本身的背景和发展方向。

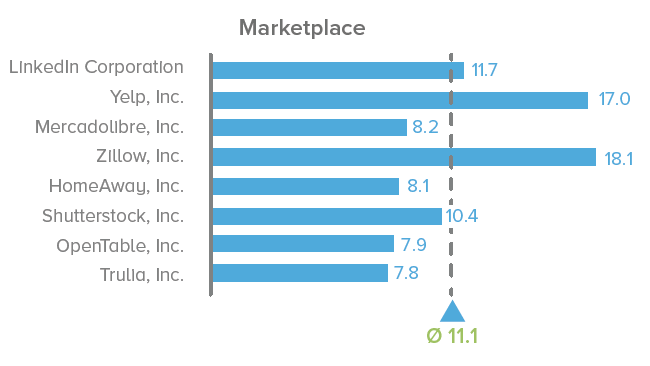

成为帮助金融机构获取消费信贷类资产的助贷机构,不承担信用风险而收取服务费。但这个服务费远远不是预审评估费,更大程度上是整合场景提供方/渠道带来的渠道费用。这样一来,这类助贷机构(比如闪银)事实上成了资金和资产的匹配平台,则市盈率和市销率都可以大大提升(参见下图)。在净利润方面,甚至可以比去掉获客费用/坏账拨备/资金成本的非银放贷机构还要高。这类助贷机构一方面给金融机构带来资产,一方面从某种意义上,也让场景提供方/渠道在销售得到提升的同时自己实际扮演了非银放贷机构(类似捷信)的角色。

在经济周期下行的时候,这类助贷机构将发挥更大作用,而其估值本身将继续坚挺,不会太受经济周期影响,从而在长周期且无流动性的一级市场投资里,为股东创造价值。

因为中国银行机构在经济下行和利率市场化的双重压力下,将不得不从原先追求规模的模式转型,更加注重资金利用率和产出比,因此必然会从原先的客户基础往下拓展优质资产。而这类资产更加分散化,用传统人工方式则经济效益过低,无非鸡肋,所以必须借助这些助贷机构的技术/营销能力和渠道。这类需求在地区性商业银行那里尤其迫切,因为他们上有全国性的股份制银行,下有农信社鸟枪换炮来的农商行。而对于助贷机构而言,非银机构的业务体量/客户数量/资金成本怎么可能和银行比呢?

最后,再说几句各大互联网平台拆分而来的那些金融服务公司。它们也多依赖于平台场景以提供消费金融服务。

首先,从二级市场视角出发,这类拆分必然是因为这些资本金业务如前文所言,市盈率和市效率太低,并表到上市互联网公司中必然拉低整体估值。但是一旦分拆,这块业务就只会以资产方式出现在资产负债表上,在刺激整体业务的同时又不拉低整体估值,自己爽了还不用负责,自然是万全之策。

但是对于抬轿的外部财务投资者而言呢?

定价自然是互联网平台强势,财务投资者决计占不到便宜。家业是人家的,外部投资者也不可能有控股的机会,那无非就是做个小附庸挣点保底的通道费了。除非还有关系型投资的考量,纯粹的财务投资就完全是可做可不做的事。从单纯财务投资的角度细算起来,与其投这些拆分的金融业务,还不如买母公司的股票,且不说成长预期,还有流动性。当然这里还要考虑上市公司本身股票价格是否已经包含了市场对于未来金融业务的预期,即股票是否足够便宜。这就是见仁见智的事情了。

- 本文作者:Douglas,一直在买方机构服务,包括二级市场和一级市场,中间也加入过国内某家知名金融创业公司。因为洋插队有年,也看海外的金融公司(Blockchain 为主)。在 IDG 主要负责金融科技和金融创新方向的投资,在消费金融领域主要负责 Circle 和闪银两个项目。交流观点、商业计划书投递可发送至douglas_jiang@idgvc.com

风险提示:以上不构成任何投资建议,仅代表作者个人观点。